16 января 2013 UFS IC

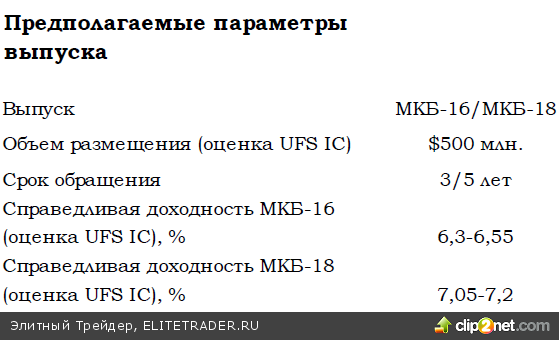

Сегодня Московский кредитный банк (В1/В+/ВВ-) начинает роуд-шоу выпуска еврооблигаций, которое пройдет с 16 по 24 января в Азии, Европе и США. После этого станут известны возможные параметры выпуска. По нашему мнению, банк может разместить евробонды в долларах объемом в районе $500,0 млн. Вероятный срок обращения нового выпуска составит от 3 до 5 лет.

При позиционировании займа мы отталкиваемся от кривой доходности Промсвязьбанка. С учетом высокой финансовой устойчивости банка, премия между новым выпуском и кривой доходности Промсвязьбанка не должна превышать 50–75 б.п. Таким образом, для выпуска, сроком на 3 года, справедливый диапазон доходности составляет 6,3-6,55% годовых. В случае если выпуск будет сроком на 5 лет – 7,05–7,2% годовых

Ключевые моменты:

Московский кредитный банк - один из крупнейших банков России. По итогам 9 месяцев 2012 года в рейтинге РБК рейтинг занимал 21-ое место по чистым активам;

мажоритарным акционером банка остается Роман Авдеев, который через концерн Россиум владеет 85,0% УК банка. Еще по 7,5% принадлежит ЕБРР и IFC соответственно;

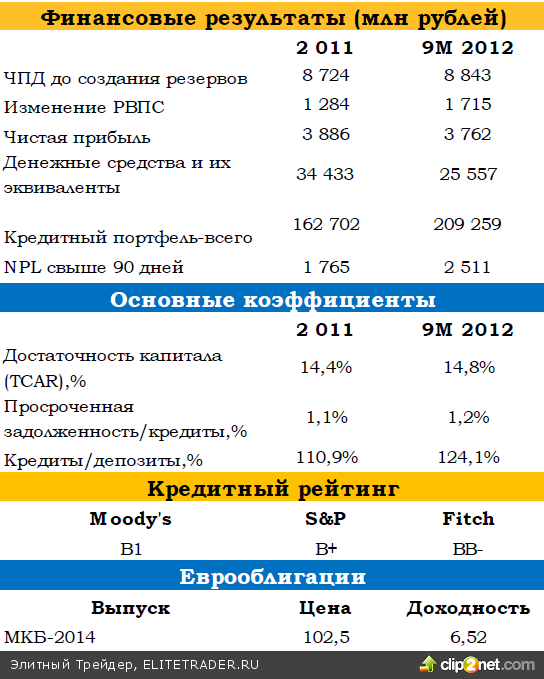

в 2012 году банк сохранял высокий темп роста ссудного портфеля. За 9 месяцев кредитный портфель вырос на 28,6%;

качество кредитного портфеля остается одним из лучших в секторе. Доля NPL в ссудном портфеле по итогам 9 месяцев составляет 1,2%, просрочка свыше 1 дня составляла всего 1,8% от ссудного портфеля;

коэффициент покрытия резервами неработающих ссуд остается очень высоким и составляет 191,2%;

ликвидность баланса также остается сильной, доля ликвидных активов, включая остатки денежных средств и облигации, входящие в Ломбардный список ЦБ, составляет ориентировочно 15,6% от активов;

структура фондирования также остается оптимальной, доля долговых ценных бумаг в обязательствах составляет 15,7% или 38,0 млрд. рублей. Этот объем полностью покрывается высоколиквидными активами в объеме 43,5 млрд. рублей

достаточность капитала улучшилась после проведенной допэмиссии акций. Так, общая достаточность капитала выросла с 14,4% до 14,8%;

за 9 месяцев 2012 года банк заработал 3,76 млрд. рублей чистой прибыли, показатели рентабельности остаются на довольно высоком уровне, ROAA составил 2,0%, а ROAE - 16,1%.

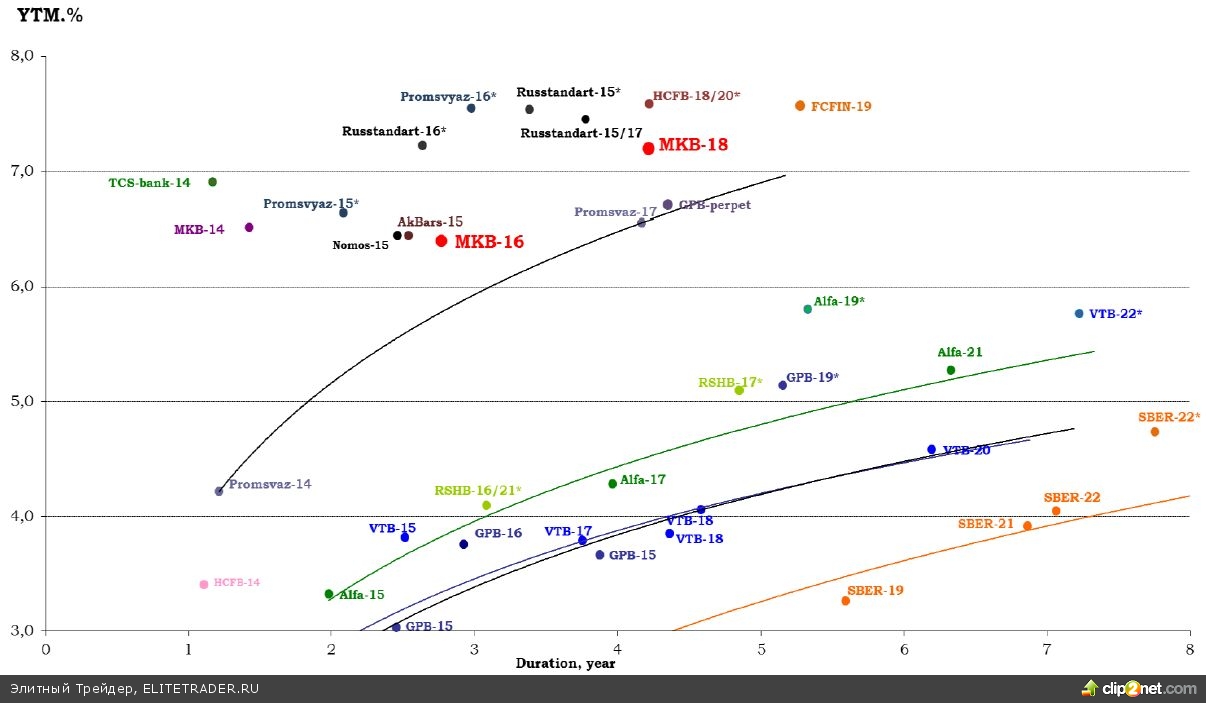

Позиционирование выпусков

Наиболее близкий по кредитному качеству банк к МКБ является Промсвязьбанк. В настоящий момент, единственный евробонд МКБ с погашением в 2014 году торгуется с доходностью 6,52% годовых, что предлагает премию к евробонду Промсвязьбанк-14 на уровне 230 б.п. Столь высокая премия не обоснована, учитывая сильный кредитный профиль МКБ и одинаковый рейтинг между эмитентами от агентства Fitch. Поэтому покупка МКБ-14 представляется интересной инвестицией.

Мы полагаем, что оптимальный уровень премии к Промсвязьбанку должен составлять около 50-75 б.п. Также заметим, что объем выпуска, скорее всего, будет около $500 млн., что сделает его более ликвидным, чем МКБ-14 и привлечет широкий круг инвесторов.

Таким образом, для выпуска, сроком на 3 года, справедливый диапазон доходности составляет 6,3-6,55% годовых, а для выпуска, сроком на 5 лет– 7,05-7,2% годовых.

Еврооблигации российских банков на 16 января 2013 года

При позиционировании займа мы отталкиваемся от кривой доходности Промсвязьбанка. С учетом высокой финансовой устойчивости банка, премия между новым выпуском и кривой доходности Промсвязьбанка не должна превышать 50–75 б.п. Таким образом, для выпуска, сроком на 3 года, справедливый диапазон доходности составляет 6,3-6,55% годовых. В случае если выпуск будет сроком на 5 лет – 7,05–7,2% годовых

Ключевые моменты:

Московский кредитный банк - один из крупнейших банков России. По итогам 9 месяцев 2012 года в рейтинге РБК рейтинг занимал 21-ое место по чистым активам;

мажоритарным акционером банка остается Роман Авдеев, который через концерн Россиум владеет 85,0% УК банка. Еще по 7,5% принадлежит ЕБРР и IFC соответственно;

в 2012 году банк сохранял высокий темп роста ссудного портфеля. За 9 месяцев кредитный портфель вырос на 28,6%;

качество кредитного портфеля остается одним из лучших в секторе. Доля NPL в ссудном портфеле по итогам 9 месяцев составляет 1,2%, просрочка свыше 1 дня составляла всего 1,8% от ссудного портфеля;

коэффициент покрытия резервами неработающих ссуд остается очень высоким и составляет 191,2%;

ликвидность баланса также остается сильной, доля ликвидных активов, включая остатки денежных средств и облигации, входящие в Ломбардный список ЦБ, составляет ориентировочно 15,6% от активов;

структура фондирования также остается оптимальной, доля долговых ценных бумаг в обязательствах составляет 15,7% или 38,0 млрд. рублей. Этот объем полностью покрывается высоколиквидными активами в объеме 43,5 млрд. рублей

достаточность капитала улучшилась после проведенной допэмиссии акций. Так, общая достаточность капитала выросла с 14,4% до 14,8%;

за 9 месяцев 2012 года банк заработал 3,76 млрд. рублей чистой прибыли, показатели рентабельности остаются на довольно высоком уровне, ROAA составил 2,0%, а ROAE - 16,1%.

Позиционирование выпусков

Наиболее близкий по кредитному качеству банк к МКБ является Промсвязьбанк. В настоящий момент, единственный евробонд МКБ с погашением в 2014 году торгуется с доходностью 6,52% годовых, что предлагает премию к евробонду Промсвязьбанк-14 на уровне 230 б.п. Столь высокая премия не обоснована, учитывая сильный кредитный профиль МКБ и одинаковый рейтинг между эмитентами от агентства Fitch. Поэтому покупка МКБ-14 представляется интересной инвестицией.

Мы полагаем, что оптимальный уровень премии к Промсвязьбанку должен составлять около 50-75 б.п. Также заметим, что объем выпуска, скорее всего, будет около $500 млн., что сделает его более ликвидным, чем МКБ-14 и привлечет широкий круг инвесторов.

Таким образом, для выпуска, сроком на 3 года, справедливый диапазон доходности составляет 6,3-6,55% годовых, а для выпуска, сроком на 5 лет– 7,05-7,2% годовых.

Еврооблигации российских банков на 16 января 2013 года

/Элитный Трейдер, ELITETRADER.RU/

http://ru.ufs-federation.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба