Решение Парламента Кипра

Парламент Кипра вчера отклонил принятие введение налога на депозиты (deposit tax), тем самым не выполнив необходимое условие для получения транша помощи от Тройки (МФВ, ЕЦБ, ЕС) в 10 млрд евро.

Что это значит?

Кипрский кризис остается неразрешенным, так как deposit tax является необходимым условием для получения спасительного транша помощи. Начинается этап очень сложных и затяжных переговоров с Тройкой. Делегация из властных структур Кипра отправилась в Москву, проигнорировав указание Меркель о ведении переговоров исключительно с представителями Тройки.

Тем временем банки Кипра остаются закрытыми, экономическая активность страны парализована. Возможно, банки будут закрыты до 26 марта.

Представители Кипра и ЕЦБ разрабатывают планы по контролю над движением капитала на случай массового изъятия средств с банковских счетов.

Крайние сроки?

В качестве deadline часто указывается 3 июня, когда Кипру будет необходимо погасить обязательства по облигациям в 1,4 млрд евро.

Дальнейшие сценарии

1. Будет ли ЕЦБ фондировать кипрские банки?

После вчерашнего голосования в Парламенте Кипра, ЕЦБ сделал неоднозначное заявление о том, что “подтверждает свое обязательство о предоставлении необходимой ликвидности в рамках существующих правил”.

После того как в июне 2012 г. после серии понижения кредитных рейтингов Кипра его облигации перешли в состав “мусорных”, они перестали использоваться в качестве обеспечения под операции РЕПО. Это вынудило кипрские банки обратиться к так называемым операциям ELA (Emergency Liquidity Assistance), предоставляемым Банком Кипра. В рамках операций ELA, национальный центральный банк может фондировать местные коммерческие банки по более высоким ставкам и только с разрешения Совета Управляющих ЕЦБ. Если регулятор примет решение приостановить операции ELA, банковская система Кипра будет полностью парализована.

Посредством программы ELA (Emergency Liquidity Assistance) активно фондируются банки Греции. Информации по поводу объемов ELA ЕЦБ почти не раскрывает. Считается, что ELA учитывается в строке баланса ЕЦБ под названием “Other claims on euro area credit institutions denominated in euro”, составляющим согласно данным на 15 марта 70,1 млрд евро. Для утверждения программы необходимы голоса 2/3 Совета Управляющих ЕЦБ (15 из 23 голосов).

2. Будет ли Россия предоставлять помощь Кипру?

Министр Финансов Кипра Саррис находится с визитом в Москве. Президент страны Анастасиадис провел телефонные переговоры с Президентом Путиным. По разным оценкам в структуре банковской системы Кипра на российских резидентов приходится от четверти до трети всех депозитов (см. ниже в разделе Цифры и факты).

Существует мнение, что Кипр предложит Москве в обмен на 20% налог на депозиты российских резидентов долю в национальной газовой компании Кипра и места в советах директоров в ключевых банках страны.

Российские газовые компании (Новатэк, Газпром) ведут активные переговоры с Кипрской стороной по вопросу своего участия в разработке газовых месторождений на шельфе Кипра.

Также предполагается, что на переговорах будет обсужден вопрос о пролонгации российского кредита Кипру на 2,5 млрд евро.

Конкретных решений пока не принято, но их стоит ожидать в самое ближайшее время.

3. Будет ли повторное голосование и принятие deposit tax?

Этот вариант вполне возможен. Важно обозначить договоренности с Москвой, решить вопросы по судьбе российских капиталов. Затягивать с решениями нельзя, так экономика Кипра по сути остается парализованной.

4. Пойдет ли на уступки Тройка?

Вопрос с deposit tax оценивается в 5,8 млрд евро (0,06% ВВП Еврозоны). Сумма крайне незначительная с экономической точки зрения, но велика “политическая” составляющая. Кроме этого остро стоит вопрос о том, каким образом предоставить стране помощь в 17 млрд евро (70% ВВП Кипра), но при этом держать под контролем ситуацию с долгом (может вырасти до 140% ВВП к 2014 г.).

Каким образом можно обойти эту проблему?

• Выделить помощь в размере 17 млрд евро, но значительно увеличить сроки возврата и понизить процентную ставку.

• Использовать механизм ESM или другое для прямой рекапитализации банков

• Допустить дефолт по некоторым госзаймам.

5. Покинет ли Кипр Еврозону?

Если не выполнятся все вышеуказанные условия и не будет найден компромисс, такой вариант возможен (хоть и очень маловероятен). Времени на разговоры немного. Кипрским банкам требуется рекапитализация. ЕЦБ продолжает предоставлять банкам Кипра необходимый объем ликвидности не только для предотвращения возможности из банкротства, но и для обеспечения бесперебойных межбанковских платежей внутри Евросистемы. Однако, если 2/3 голосов Совета Управляющих ЕЦБ примет решение о прекращении действия программы ELA, то кипрские банки станут неплатежеспособными.

Более того, страхи по поводу deposit tax с высокой вероятностью приведут к началу bank run из кипрских банков. В случае, если ЕЦБ перекроет “кислород” банковской системе Кипра, спасти банки и гарантировать сохранность депозитов будет представляться невозможным.

В таком случае, Кипр покинет состав Еврозоны, объявит дефолт по большей части суверенных обязательств, введет в обращение свою национальную валюту. Так как долг Кипра в большей части принадлежит нерезидентам, дефолт не поспособствует повышению интереса к новой валюте со стороны международных инвесторов. Запустится инфляционный процесс, что окончательно добьет слабую экономику Кипра.

Сгладить процесс может предоставление кредита со стороны России

Предыстория

Кипр нуждается в 17 млрд евро внешней помощи. На прошедших выходных Кипр и Тройка договорились о пакете финансовой помощи, предоставление которой базируется на следующих пунктах:

• Объем помощи от Тройки – 10 млрд евро

• Ведение налога на депозиты, который должен принести в казну Кипра 5,8 млрд. евро, со следующими характеристиками:

- 6,75% налог на депозиты объемом до 100 000 евро

- 9,9% налог на депозиты объемом свыше 100 000 евро (согласно расчетам Goldman Sachs, на них приходится 2/3 всех кипрских депозитов).

- Налог не распространяется на депозиты кипрских банков за пределами страны

- Операции кипрских банков в Греции будут осуществляться греческими банками и не будут обложены налогом. Это очень важно, так как кипрские банки имеют под управлением значительные греческие активы.

- В обмен на депозитный налог, пострадавшим вкладчикам предлагается подарить акции кипрских банков.

• Налоги на доходы корпораций поднимаются с 10% до 12,5%.

• Налоги на доходы от депозитов планируется довести до 20-25%.

• Договоренность о снижении доли банковского сегмента в экономике до среднеевропейского уровня (по отношению к ВВП) к 2018 г. Сегодня активы банковской системы Кипра к ВВП составляют около 716%.

• Приватизационная программа должна пополнить казну на 1,4 млрд евро

Почему deposit tax?

Решение по введению налога на депозиты было принято по двум основным причинам.

Во-первых, ключевая немецкая оппозиционная партия Социальных Демократов выразила явное негодование по поводу спасения немецкими налогоплательщиками капиталов российских олигархов. Правительство Германии не может принять решение о предоставлении Кипру помощи в Бундестаге без голосов социал-демократов.

Во-вторых, МВФ подчеркнул, что долговая нагрузка на страну станет неподъемной для экономики, если Кипр получит 17 млрд евро в форме кредитов. Таким образом, чтобы сократить объем спасительного транша, можно выбирать из следующих вариантов:

• Реструктуризировать долг по “греческому” варианту;

• Списать часть долга банков;

• Изъять часть средств с банковских депозитов.

Списать госдолг не получится, так как большая его часть находится под английским правом (согласно которому приоритетным для кредитора и суверенного заемщика является решение суда) и не может быть реструктуризирована. Долговая нагрузка кипрских банков низкая, банки в значительной степени полагаются на фондирование через депозиты.

Остается haircut депозитов. Но реакция населения и остального мира на подобное решение оказалась крайне негативной. Bun run из кипрских банков может привести к тому, что для их рекапитализации понадобится куда больше заявленных 10 млрд евро. По оценкам кипрского ЦБ, банки страны могут потерять более 10% от их депозитной базы в течение нескольких дней, если налог на банковские вклады будет принят.

В этом случае ЕЦБ может помочь кипрским банком закрыть гэп посредством специальной программы фондирования Emergency Liquidity Assistance (ELA), которой активно пользуются греческие банки (это не стандартные LTRO и MRO). Тем не менее, деньги ELA вряд ли смогут перекрыть эффект bunk run и дальнейшее сокращения кредитования экономики. Безработица подскочит, потребительский спрос упадет и экономика продолжит сжиматься. Предлагаемое повышение налога на доходы от депозитов никак не поспособствуют стабилизации ситуации. Конечным результатом такого развития ситуации может стать выделение очередного транша экстренной помощи извне или реструктуризация долга.

Тем не менее, значительного влияния на внешние рынки (в частности на Еврозону) кипрская история иметь не будет. Размеры экономики и масштаб банковских проблем крайне мал по меркам Еврозоны. Важен сам прецедент введения налога на депозиты. Но политики уверяют, что кипрская ситуация – исключительная в своем роде и не распространится на другие страны. Если начнутся волнения среди испанских и итальянских вкладчиков и запустится bank run в странах PIIGS и рост доходностей гособлигаций, то в ситуацию вмешается ЕЦБ c операциями OMT.

Цифры и факты

Рассмотрим подробнее факты и цифры, связанные с вопросом о deposit tax на Кипре.

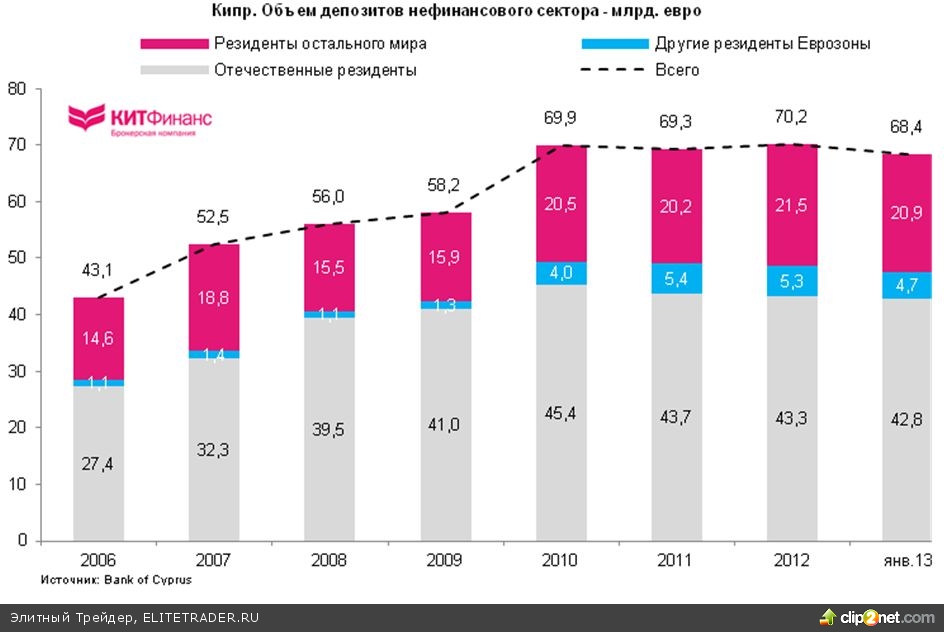

• Объем депозитов нефинансового сектора по данным ЦБ Кипра на конец каждого года и январь 2013 г.

На нерезидентов Еврозоны в кипрских банках приходится 20,9 млрд евро депозитов (30% всего объема). Оценки объема депозитов, приходящихся на частных и корпоративных российских клиентов, значительно разнятся. Сначала речь шла о 12-14 млрд евро, теперь озвучиваются цифры в 31 млрд евро (по оценкам агентства Moody’s). На 20 марта намечен визит Министра Финансов Кипра в Москву

Согласно расчетам Goldman Sachs, 2/3 всех кипрских депозитов объемом больше 100 000 евро. Объем средств в 5,8 млрд евро, полученных в результате deposit tax, разом сократит депозитную базу на 8,5%.

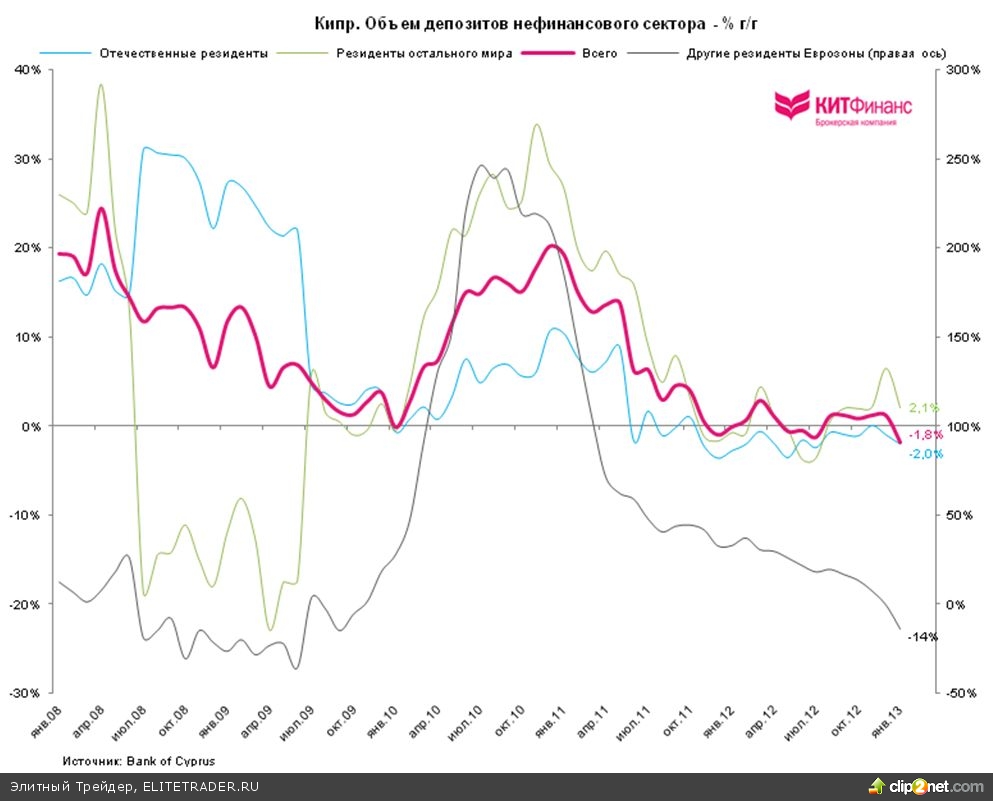

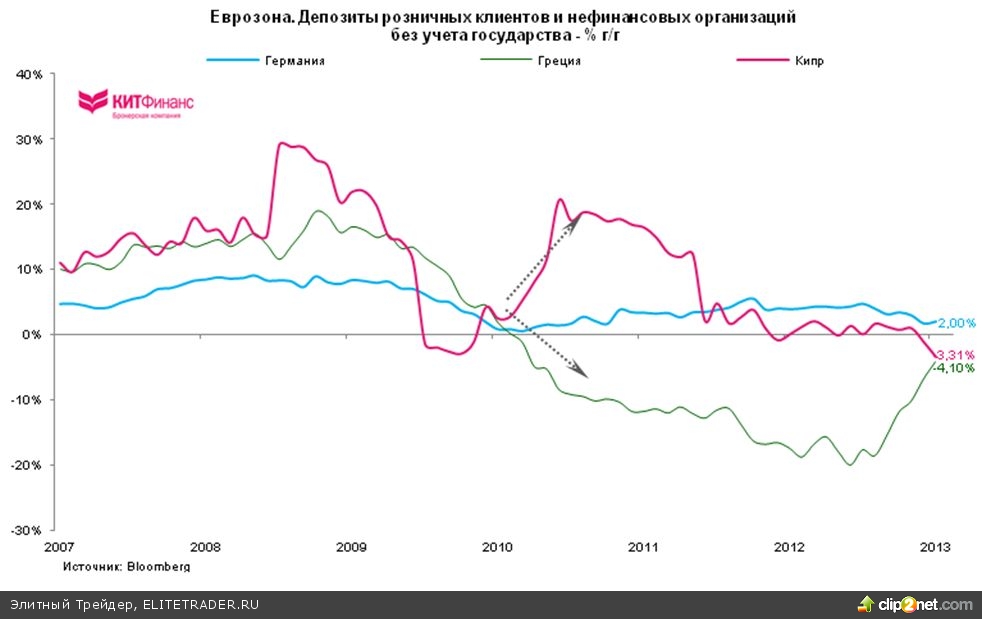

• Динамика притока/оттока депозитов в кипрских банках со стороны домохозяйств и корпорации* (являющихся резидентами Еврозоны) — % г/г

*В данном и последующих случаях речь идет о депозитах всех резидентов Кипра и резидентов Еврозоны (на первом графике это сумма 42,8 млрд евро и 4,7 млрд евро по январю 2013 г.).

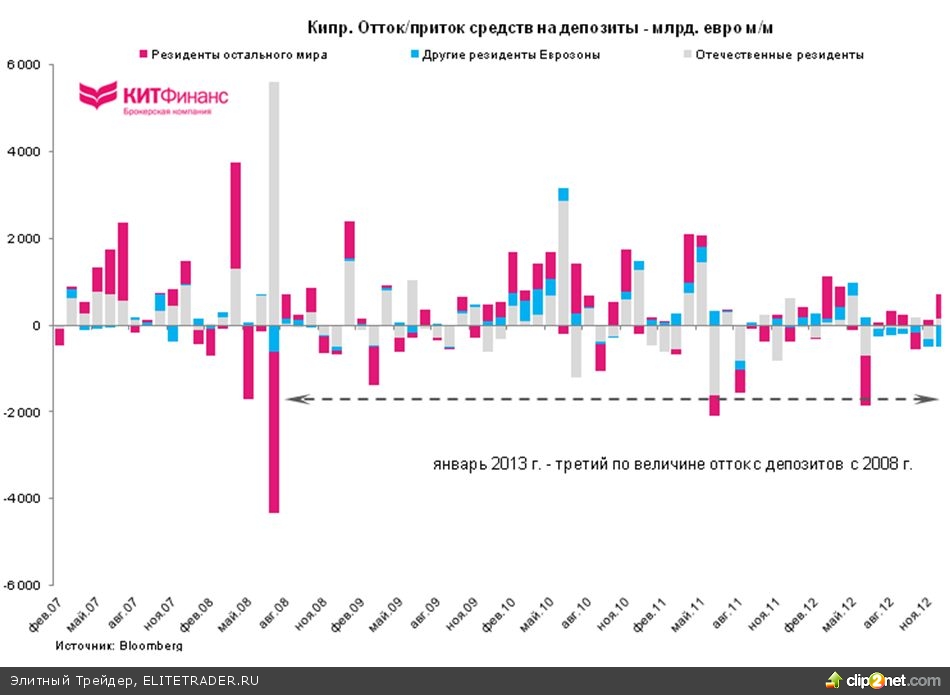

• Отток средств с депозитов кипрских банков в январе 2013 г. оказался третьим по величине с 2008 г.

В январе 2013 г. суммарный отток с депозитов нефинансового сектора составил 1,7 млрд. евро, что составило 2,5% от общего объема депозитов банковской системы Кипра.

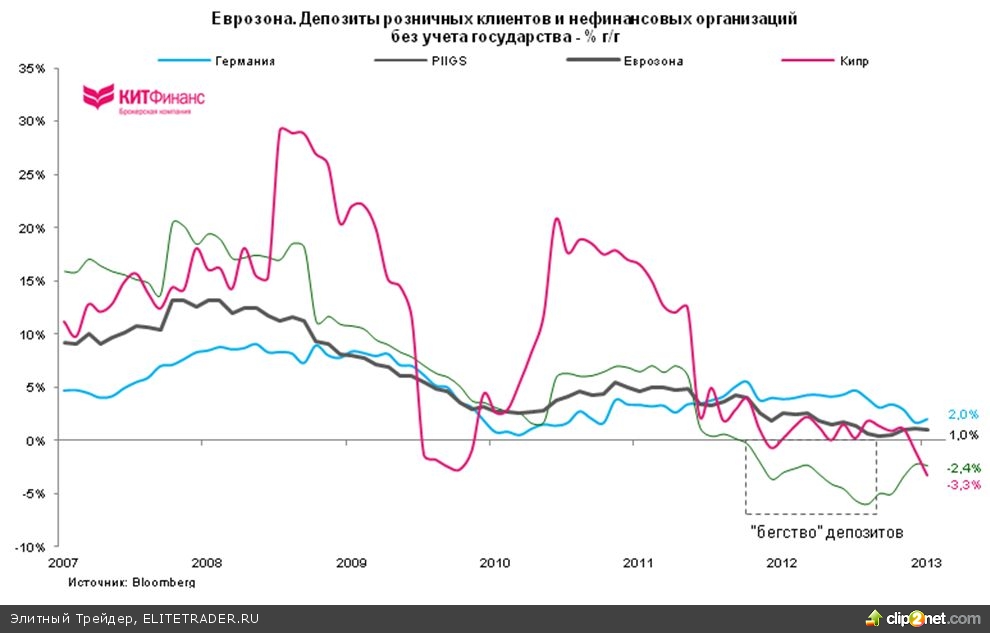

• Банковский сектор в разрезе по депозитам Кипра уверенно держался во времена острой фазы долгового кризиса Еврозоны в отличие от стран PIIGS.

С 2007 по 2012 г. объем депозитов в банковской системе страны вырос с 52 млрд евро до 69,6 млрд. (+33%). Это очень контрастировало с тем, что наблюдалось в странах PIIGS (Португалия, Италия, Испания, Ирландия, Греция).

Bank run из банков PIIGS, начавшийся в конце 2011 г., завершился к осени 2012 г. после вмешательства монетарных регуляторов. В Кипре все было спокойно вплоть до декабря 2012 г. После рекордного оттока в январе нет сомнений, что изъятие средств с депозитов продолжалосья весь февраль и март.

Интересна динамика движения депозитов на пике кризиса Греции в 2010-2011 гг. Греческие вкладчики понесли свои «кровные» в банки Кипра.

• Кипр — оффшор. Страна предоставляет уникальные налоговые послабления, привлекательные для иностранного капитала. Экономика страны значительным образом «подвязана» на банковском секторе. Отношение активов банковской системы Кипра к ВВП составляет более 700%. Это более чем в два раза превышает среднее значение по Еврозоне.

Для европейских корпораций характерно фондирование через банковские кредиты, нежели чем через использование рынка облигаций (в США наоборот). Это находит отражение в том, что доля активов банковского сектора к ВВП в Еврозоне в разы выше, чем в США (около 100% ВВП). Это особенно характерно для Кипра, поэтому власти “взялись” именно за депозиты

• Доля депозитов домохозяйств и нефинансовых организаций в Кипре к общему объему таких депозитов в Еврозоне ничтожно мала и составляет 0,5%.

Проблема локальная и несопоставимая по размерам с депозитной базой ведущих экономик Еврозоны.

Выводы

Экстраполяция «кипрского» сценария для Италии и Испании сегодня не имеет под собой сколь-нибудь серьезного основания. Размеры экономик не сопоставимы. ВВП Кипра составляет лишь 0,18% ВВП Еврозоны. Экономики Италии и Испании составляют 16 и 10% ВВП Еврозоны, соответственно. Размеры депозитов в испанских и итальянских банках также не сопоставимы с кипрскими.

В каждой экономике зоны евро есть свои структурные проблемы, требующие индивидуального подхода. Так это было с Греций (50% debt haircut) и вероятно будет с Кипром (10% deposit haircut). В случае накала страстей вокруг Италии или Испании, ЕЦБ запустит программу Outright Market Transaction (OMT) и начнет скупать облигации этих стран на свой баланс.

Тем не менее, есть опасения того, что Парламент Кипра не примет условия Тройки и ситуация выйдет из-под контроля. В этом случае, ЕЦБ может закрыть фондирование банков через операции ELA, далее начнется серия банковских дефолтов и бегство капитала (в большей части российского происхождения), что станет катастрофой для экономики Кипра.

Решение по вопросу deposit tax трудное, но иного более эффективного решения для Кипра сегодня не видно.

Глобальные инвесторы болезненно воспринимают новости из Кипра, боясь появления прецедента по принудительному введению налога на депозиты в одностороннем порядке. Общие решения органов Еврозоны подобного рода могут иметь долгосрочные негативные репутационные последствия.

Рынки сейчас вступили в фазу “иррационального пессимизма”, который начинает открывать неплохие среднесрочные buy opportunities

Парламент Кипра вчера отклонил принятие введение налога на депозиты (deposit tax), тем самым не выполнив необходимое условие для получения транша помощи от Тройки (МФВ, ЕЦБ, ЕС) в 10 млрд евро.

Что это значит?

Кипрский кризис остается неразрешенным, так как deposit tax является необходимым условием для получения спасительного транша помощи. Начинается этап очень сложных и затяжных переговоров с Тройкой. Делегация из властных структур Кипра отправилась в Москву, проигнорировав указание Меркель о ведении переговоров исключительно с представителями Тройки.

Тем временем банки Кипра остаются закрытыми, экономическая активность страны парализована. Возможно, банки будут закрыты до 26 марта.

Представители Кипра и ЕЦБ разрабатывают планы по контролю над движением капитала на случай массового изъятия средств с банковских счетов.

Крайние сроки?

В качестве deadline часто указывается 3 июня, когда Кипру будет необходимо погасить обязательства по облигациям в 1,4 млрд евро.

Дальнейшие сценарии

1. Будет ли ЕЦБ фондировать кипрские банки?

После вчерашнего голосования в Парламенте Кипра, ЕЦБ сделал неоднозначное заявление о том, что “подтверждает свое обязательство о предоставлении необходимой ликвидности в рамках существующих правил”.

После того как в июне 2012 г. после серии понижения кредитных рейтингов Кипра его облигации перешли в состав “мусорных”, они перестали использоваться в качестве обеспечения под операции РЕПО. Это вынудило кипрские банки обратиться к так называемым операциям ELA (Emergency Liquidity Assistance), предоставляемым Банком Кипра. В рамках операций ELA, национальный центральный банк может фондировать местные коммерческие банки по более высоким ставкам и только с разрешения Совета Управляющих ЕЦБ. Если регулятор примет решение приостановить операции ELA, банковская система Кипра будет полностью парализована.

Посредством программы ELA (Emergency Liquidity Assistance) активно фондируются банки Греции. Информации по поводу объемов ELA ЕЦБ почти не раскрывает. Считается, что ELA учитывается в строке баланса ЕЦБ под названием “Other claims on euro area credit institutions denominated in euro”, составляющим согласно данным на 15 марта 70,1 млрд евро. Для утверждения программы необходимы голоса 2/3 Совета Управляющих ЕЦБ (15 из 23 голосов).

2. Будет ли Россия предоставлять помощь Кипру?

Министр Финансов Кипра Саррис находится с визитом в Москве. Президент страны Анастасиадис провел телефонные переговоры с Президентом Путиным. По разным оценкам в структуре банковской системы Кипра на российских резидентов приходится от четверти до трети всех депозитов (см. ниже в разделе Цифры и факты).

Существует мнение, что Кипр предложит Москве в обмен на 20% налог на депозиты российских резидентов долю в национальной газовой компании Кипра и места в советах директоров в ключевых банках страны.

Российские газовые компании (Новатэк, Газпром) ведут активные переговоры с Кипрской стороной по вопросу своего участия в разработке газовых месторождений на шельфе Кипра.

Также предполагается, что на переговорах будет обсужден вопрос о пролонгации российского кредита Кипру на 2,5 млрд евро.

Конкретных решений пока не принято, но их стоит ожидать в самое ближайшее время.

3. Будет ли повторное голосование и принятие deposit tax?

Этот вариант вполне возможен. Важно обозначить договоренности с Москвой, решить вопросы по судьбе российских капиталов. Затягивать с решениями нельзя, так экономика Кипра по сути остается парализованной.

4. Пойдет ли на уступки Тройка?

Вопрос с deposit tax оценивается в 5,8 млрд евро (0,06% ВВП Еврозоны). Сумма крайне незначительная с экономической точки зрения, но велика “политическая” составляющая. Кроме этого остро стоит вопрос о том, каким образом предоставить стране помощь в 17 млрд евро (70% ВВП Кипра), но при этом держать под контролем ситуацию с долгом (может вырасти до 140% ВВП к 2014 г.).

Каким образом можно обойти эту проблему?

• Выделить помощь в размере 17 млрд евро, но значительно увеличить сроки возврата и понизить процентную ставку.

• Использовать механизм ESM или другое для прямой рекапитализации банков

• Допустить дефолт по некоторым госзаймам.

5. Покинет ли Кипр Еврозону?

Если не выполнятся все вышеуказанные условия и не будет найден компромисс, такой вариант возможен (хоть и очень маловероятен). Времени на разговоры немного. Кипрским банкам требуется рекапитализация. ЕЦБ продолжает предоставлять банкам Кипра необходимый объем ликвидности не только для предотвращения возможности из банкротства, но и для обеспечения бесперебойных межбанковских платежей внутри Евросистемы. Однако, если 2/3 голосов Совета Управляющих ЕЦБ примет решение о прекращении действия программы ELA, то кипрские банки станут неплатежеспособными.

Более того, страхи по поводу deposit tax с высокой вероятностью приведут к началу bank run из кипрских банков. В случае, если ЕЦБ перекроет “кислород” банковской системе Кипра, спасти банки и гарантировать сохранность депозитов будет представляться невозможным.

В таком случае, Кипр покинет состав Еврозоны, объявит дефолт по большей части суверенных обязательств, введет в обращение свою национальную валюту. Так как долг Кипра в большей части принадлежит нерезидентам, дефолт не поспособствует повышению интереса к новой валюте со стороны международных инвесторов. Запустится инфляционный процесс, что окончательно добьет слабую экономику Кипра.

Сгладить процесс может предоставление кредита со стороны России

Предыстория

Кипр нуждается в 17 млрд евро внешней помощи. На прошедших выходных Кипр и Тройка договорились о пакете финансовой помощи, предоставление которой базируется на следующих пунктах:

• Объем помощи от Тройки – 10 млрд евро

• Ведение налога на депозиты, который должен принести в казну Кипра 5,8 млрд. евро, со следующими характеристиками:

- 6,75% налог на депозиты объемом до 100 000 евро

- 9,9% налог на депозиты объемом свыше 100 000 евро (согласно расчетам Goldman Sachs, на них приходится 2/3 всех кипрских депозитов).

- Налог не распространяется на депозиты кипрских банков за пределами страны

- Операции кипрских банков в Греции будут осуществляться греческими банками и не будут обложены налогом. Это очень важно, так как кипрские банки имеют под управлением значительные греческие активы.

- В обмен на депозитный налог, пострадавшим вкладчикам предлагается подарить акции кипрских банков.

• Налоги на доходы корпораций поднимаются с 10% до 12,5%.

• Налоги на доходы от депозитов планируется довести до 20-25%.

• Договоренность о снижении доли банковского сегмента в экономике до среднеевропейского уровня (по отношению к ВВП) к 2018 г. Сегодня активы банковской системы Кипра к ВВП составляют около 716%.

• Приватизационная программа должна пополнить казну на 1,4 млрд евро

Почему deposit tax?

Решение по введению налога на депозиты было принято по двум основным причинам.

Во-первых, ключевая немецкая оппозиционная партия Социальных Демократов выразила явное негодование по поводу спасения немецкими налогоплательщиками капиталов российских олигархов. Правительство Германии не может принять решение о предоставлении Кипру помощи в Бундестаге без голосов социал-демократов.

Во-вторых, МВФ подчеркнул, что долговая нагрузка на страну станет неподъемной для экономики, если Кипр получит 17 млрд евро в форме кредитов. Таким образом, чтобы сократить объем спасительного транша, можно выбирать из следующих вариантов:

• Реструктуризировать долг по “греческому” варианту;

• Списать часть долга банков;

• Изъять часть средств с банковских депозитов.

Списать госдолг не получится, так как большая его часть находится под английским правом (согласно которому приоритетным для кредитора и суверенного заемщика является решение суда) и не может быть реструктуризирована. Долговая нагрузка кипрских банков низкая, банки в значительной степени полагаются на фондирование через депозиты.

Остается haircut депозитов. Но реакция населения и остального мира на подобное решение оказалась крайне негативной. Bun run из кипрских банков может привести к тому, что для их рекапитализации понадобится куда больше заявленных 10 млрд евро. По оценкам кипрского ЦБ, банки страны могут потерять более 10% от их депозитной базы в течение нескольких дней, если налог на банковские вклады будет принят.

В этом случае ЕЦБ может помочь кипрским банком закрыть гэп посредством специальной программы фондирования Emergency Liquidity Assistance (ELA), которой активно пользуются греческие банки (это не стандартные LTRO и MRO). Тем не менее, деньги ELA вряд ли смогут перекрыть эффект bunk run и дальнейшее сокращения кредитования экономики. Безработица подскочит, потребительский спрос упадет и экономика продолжит сжиматься. Предлагаемое повышение налога на доходы от депозитов никак не поспособствуют стабилизации ситуации. Конечным результатом такого развития ситуации может стать выделение очередного транша экстренной помощи извне или реструктуризация долга.

Тем не менее, значительного влияния на внешние рынки (в частности на Еврозону) кипрская история иметь не будет. Размеры экономики и масштаб банковских проблем крайне мал по меркам Еврозоны. Важен сам прецедент введения налога на депозиты. Но политики уверяют, что кипрская ситуация – исключительная в своем роде и не распространится на другие страны. Если начнутся волнения среди испанских и итальянских вкладчиков и запустится bank run в странах PIIGS и рост доходностей гособлигаций, то в ситуацию вмешается ЕЦБ c операциями OMT.

Цифры и факты

Рассмотрим подробнее факты и цифры, связанные с вопросом о deposit tax на Кипре.

• Объем депозитов нефинансового сектора по данным ЦБ Кипра на конец каждого года и январь 2013 г.

На нерезидентов Еврозоны в кипрских банках приходится 20,9 млрд евро депозитов (30% всего объема). Оценки объема депозитов, приходящихся на частных и корпоративных российских клиентов, значительно разнятся. Сначала речь шла о 12-14 млрд евро, теперь озвучиваются цифры в 31 млрд евро (по оценкам агентства Moody’s). На 20 марта намечен визит Министра Финансов Кипра в Москву

Согласно расчетам Goldman Sachs, 2/3 всех кипрских депозитов объемом больше 100 000 евро. Объем средств в 5,8 млрд евро, полученных в результате deposit tax, разом сократит депозитную базу на 8,5%.

• Динамика притока/оттока депозитов в кипрских банках со стороны домохозяйств и корпорации* (являющихся резидентами Еврозоны) — % г/г

*В данном и последующих случаях речь идет о депозитах всех резидентов Кипра и резидентов Еврозоны (на первом графике это сумма 42,8 млрд евро и 4,7 млрд евро по январю 2013 г.).

• Отток средств с депозитов кипрских банков в январе 2013 г. оказался третьим по величине с 2008 г.

В январе 2013 г. суммарный отток с депозитов нефинансового сектора составил 1,7 млрд. евро, что составило 2,5% от общего объема депозитов банковской системы Кипра.

• Банковский сектор в разрезе по депозитам Кипра уверенно держался во времена острой фазы долгового кризиса Еврозоны в отличие от стран PIIGS.

С 2007 по 2012 г. объем депозитов в банковской системе страны вырос с 52 млрд евро до 69,6 млрд. (+33%). Это очень контрастировало с тем, что наблюдалось в странах PIIGS (Португалия, Италия, Испания, Ирландия, Греция).

Bank run из банков PIIGS, начавшийся в конце 2011 г., завершился к осени 2012 г. после вмешательства монетарных регуляторов. В Кипре все было спокойно вплоть до декабря 2012 г. После рекордного оттока в январе нет сомнений, что изъятие средств с депозитов продолжалосья весь февраль и март.

Интересна динамика движения депозитов на пике кризиса Греции в 2010-2011 гг. Греческие вкладчики понесли свои «кровные» в банки Кипра.

• Кипр — оффшор. Страна предоставляет уникальные налоговые послабления, привлекательные для иностранного капитала. Экономика страны значительным образом «подвязана» на банковском секторе. Отношение активов банковской системы Кипра к ВВП составляет более 700%. Это более чем в два раза превышает среднее значение по Еврозоне.

Для европейских корпораций характерно фондирование через банковские кредиты, нежели чем через использование рынка облигаций (в США наоборот). Это находит отражение в том, что доля активов банковского сектора к ВВП в Еврозоне в разы выше, чем в США (около 100% ВВП). Это особенно характерно для Кипра, поэтому власти “взялись” именно за депозиты

• Доля депозитов домохозяйств и нефинансовых организаций в Кипре к общему объему таких депозитов в Еврозоне ничтожно мала и составляет 0,5%.

Проблема локальная и несопоставимая по размерам с депозитной базой ведущих экономик Еврозоны.

Выводы

Экстраполяция «кипрского» сценария для Италии и Испании сегодня не имеет под собой сколь-нибудь серьезного основания. Размеры экономик не сопоставимы. ВВП Кипра составляет лишь 0,18% ВВП Еврозоны. Экономики Италии и Испании составляют 16 и 10% ВВП Еврозоны, соответственно. Размеры депозитов в испанских и итальянских банках также не сопоставимы с кипрскими.

В каждой экономике зоны евро есть свои структурные проблемы, требующие индивидуального подхода. Так это было с Греций (50% debt haircut) и вероятно будет с Кипром (10% deposit haircut). В случае накала страстей вокруг Италии или Испании, ЕЦБ запустит программу Outright Market Transaction (OMT) и начнет скупать облигации этих стран на свой баланс.

Тем не менее, есть опасения того, что Парламент Кипра не примет условия Тройки и ситуация выйдет из-под контроля. В этом случае, ЕЦБ может закрыть фондирование банков через операции ELA, далее начнется серия банковских дефолтов и бегство капитала (в большей части российского происхождения), что станет катастрофой для экономики Кипра.

Решение по вопросу deposit tax трудное, но иного более эффективного решения для Кипра сегодня не видно.

Глобальные инвесторы болезненно воспринимают новости из Кипра, боясь появления прецедента по принудительному введению налога на депозиты в одностороннем порядке. Общие решения органов Еврозоны подобного рода могут иметь долгосрочные негативные репутационные последствия.

Рынки сейчас вступили в фазу “иррационального пессимизма”, который начинает открывать неплохие среднесрочные buy opportunities

/Элитный Трейдер, ELITETRADER.RU/

http://www.brokerkf.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба