26 марта 2013 Газпромбанк | ВымпелКом (VEON) | Банк Возрождение (VZRZ) Назаров Александр, Тулинов Юрий, Питалефф Александр, Клапко Андрей, Шевелева Наталья, Васин Сергей

Коррекционный рост рынка акций РФ на новостях о достижении предварительного соглашения европейских властей по Кипру сменился в понедельник новой волной распродаж после того, как появились слухи о задержании в США Романа Абрамовича сотрудниками ФБР, которые позже не подтвердились. В итоге индекс ММВБ скатился к минимуму с начала декабря – до 1428,46 п. (-0,9%, максимум дня - 1458,49 п.), индекс РТС – до 1458,8 п. (-0,8%). Интересно, что на американском рынке была отыграна похожая модель – рост в начале сессии (индекс S&P 500 был в одном пункте от исторического максимума), а потом – обвал. Негативом для инвесторов стало заявление нового главы Еврогруппы Йеруна Дейсселблума о том, что согласованная ранее программа помощи Кипру должна стать новой моделью решения проблем банковского сектора в еврозоне. Ситуация с Кипром, похоже, разрешена, но последствия как для других стран еврозоны, так и для России пока окончательно не ясны, это может продолжить оказывать давление на котировки российских акций. Нефть «скакала» вчера за день почти на два процента, но утром майский фьючерс на Brent вернулся к отметке 108,1 долл. за баррель, уровень вчерашнего открытия.

Прогноз на сегодня: Внешний фон разнонаправленный. С одной стороны, стоит на месте нефть, американские фьючерсы прибавляют 0,2-0,3%. С другой стороны, в минусе почти все азиатские площадки во главе с Китаем (-1,5%). Мы ожидаем открытия в микроскопическом плюсе в рамках отскока – на 0,1-0,2%, но этот рост может очень быстро смениться дальнейшим падением, будем следить за статистикой из США. Там сегодня выходят данные об объеме заказов на товары длительного пользования в феврале (16:30 мск) и статистика по продажам новых домов в феврале (18:00), а исследовательская организация Conference Board опубликует значение индекса доверия потребителей к экономике США в марте. В Европе можно будет обратить внимание только на индекс доверия потребителей к экономике страны в марте от Insee в 11:45 мск

Обзор валютного рынка Вчерашний торговый день выдался неоднородным для пары USDRUB_TOM: если в первой половине дня национальная валюта укрепилась на ММВБ до 30,71 руб./долл., то после обеда – на новой волне опасений относительно Европы – доллар подорожал до 30,92 руб. (+9 коп. к закрытию пятницы). При этом рубль существенно укрепился против евро – до 39,76 руб./евро (-26 коп. к уровню пятницы). Бивалютная корзина завершила день на отметке 34,90 руб. (против 34,97 руб. накануне). Очевидно, что в текущее время события, происходящие на мировых финансовых рынках, оказывают существенно большее влияние на курс рубля, нежели внутренние факторы – в частности, вчерашние выплаты по акцизам и НДПИ.

КОММЕНТАРИЙ ТРЕЙДЕРА Вчерашний день ознаменовался во всех отношениях худшей динамикой цен в нынешнем году. Разворот был резким. Открывшись с повышением на 1,3%, рынок пошел вниз. Последний же час торгов был и вовсе ужасен на фоне роста оборотов. К закрытию котировки опустились на 1% и достигли новых минимумов с начала года, но ощущение было такое, что ситуация еще хуже. С самого начала было очевидно, что покупатели в игру вступать не намерены. Во второй половине дня глава Еврогруппы Йерун Дейсселблум заявил, что план реструктуризации банковской системы Кипра должен стать образцом для всей Европы. Мы воздержимся от комментариев. Отметим только, что в результате евро обвалился на 1%, а акции европейских банков, поднявшись было на 2,5%, к концу дня упали на 2,5%. Российские банковские акции последовали их примеру. Так, ВТБ опустился до самого низкого уровня за 4 года, а Сбербанк упал на 4%. Прочие бумаги тоже пострадали. Металлургический сектор – снизился еще на 2% до четырехлетнего минимума (я знаю, что это звучит, как заезженная пластинка). За последние два месяца акции Евраза потеряли 33%. Вчерашние торги не позволяют надеяться на что-либо сегодня. Не исключено, что закрытие длинных позиций вчера вечером было излишне активным. Но, к сожалению, российские акции сейчас не в фаворе у инвесторов и остро нуждаются во внутреннем или внешнем стимуле к росту

Банк «Возрождение»: прогноз результатов за 4К12 – хороший год, уверенная концовка

Тикер VZRZ

Цена 546,90 руб.

Целевая цена 861,00 руб.

Потенциал роста 57%

Рекомендация ЛУЧШЕ РЫНКА

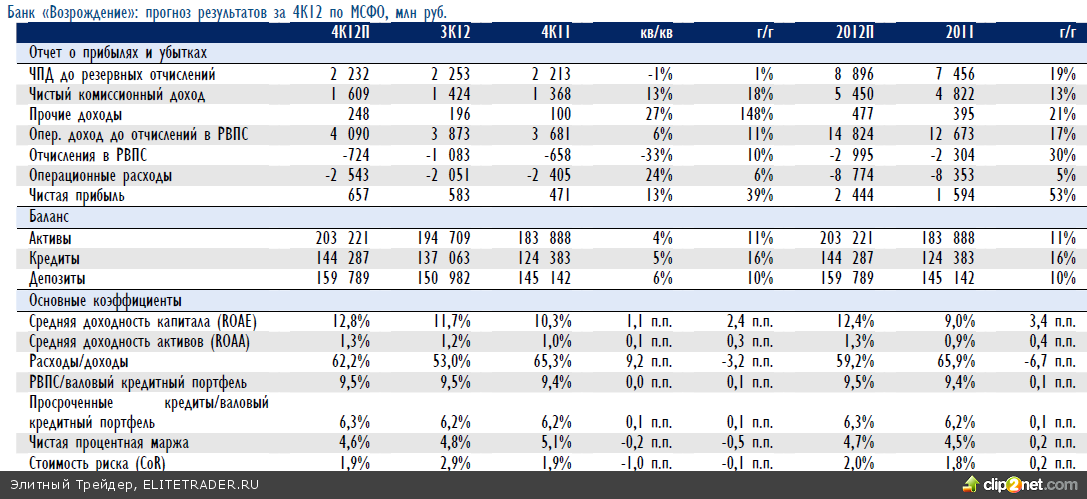

Новость: 27 марта банк «Возрождение» должен опубликовать финансовые результаты по МСФО за 4К12 и 2012 год. Телефонная конференция состоится в тот же день в 17:00 по московскому времени. Эффект на компанию: Мы ожидаем, что чистая прибыль банка по итогам 4К12 составит 657 млн руб. (+13% кв/кв, +39% г/г) при ROAE в 12,8%. За год в целом эти показатели, по нашим оценкам, составят соответственно 2,4 млрд. руб. и 12,4%. Хороший итог 4К12, на наш взгляд, будет связан со снижением отчислений в РВПС и с хорошей динамикой комиссионного дохода. Процентный же доход, вероятно, окажется под некоторым давлением из-за снижения чистой процентной маржи. Мы ожидаем увидеть рост активов, чистых кредитов и депозитов соответственно на 4%, 5% и 6% относительно уровня 3К12 и на 11%, 16% и 10% в сравнении с показателями годичной давности. Опережающими темпами, по нашим оценкам, рос кредитный портфель (5% против 3,7% по сектору). Правда, несколько ниже среднего, как мы полагаем, был квартальный прирост депозитов – 6% против 7,8% по сектору. В целом же динамика балансовых показателей банка в 2012 году была неплохой: низкий спрос на корпоративные кредиты был скомпенсирован хорошими показателями розничного кредитования, несмотря на сильную конкуренцию со стороны госбанков. Чистая процентная маржа должна составить 4,6% в 4К12 (4,8% в 3К12) и 4,7% по итогам 2012 года. В течение года этот показатель демонстрировал завидную устойчивость, однако в 4К12 наблюдалось некоторое давление в связи с повышением стоимости фондирования (средняя процентная ставка по обязательствам вырастет, по нашим оценкам, на 30 б. п., в то время как средняя доходность активов останется на уровне 3К12). Мы ожидаем увидеть некоторое повышение доли просроченных кредитов (свыше 90 дней): с 6,2% кредитного портфеля в 3К12 до 6,3% в 4К12. При этом коэффициент резервирования, предположительно, остался на уровне 9,5%. При прочих равных стоимость риска, по нашим оценкам, должна была сократиться в 4К12 до 1,9% (2,9% в 3К12), оставаясь, правда, довольно высокой в абсолютном выражении. Эффект на акцию: Мы ожидаем позитивных результатов от банка, причем последние были хорошими и в течение всего периода благодаря устойчивой марже, эффективному контролю над издержками и стабильному качеству активов. Тем не менее подчеркнем, что подобная динамика в целом ожидаема рынком и скорее всего уже заложена в цене. Напомним, с начала года акции банка были в числе лидеров роста, и лишь в последнее время откатились без особых новостей. Инвесторам, на наш взгляд, больше внимания следует уделить прогнозам менеджмента на 1К13 и весь 2013 год

C.A.T.oil: целевая цена повышена, рейтинг прежний – ЛУЧШЕ РЫНКА

Тикер O2C GR

Цена 9,31 евро

Целевая цена 10,08 евро

Потенциал роста 8%

Рекомендация ЛУЧШЕ РЫНКА

Мы повышаем целевую цену C.A.T. oil на 40% – с 7,18 евро до 10,08 евро за акцию, пересмотрев в сторону как наши прогнозы по выручке, так и по EBITDA компании. Данные прогнозные показатели, в свою очередь, были скорректированы с учетом ожидаемого роста цен на услуги компании и наращивания ее производственных мощностей. Наша новая целевая цена на 8% превосходит текущую рыночную, и мы подтверждаем текущий рейтинг C.A.T. oil – ЛУЧШЕ РЫНКА. Рост в 2012 году полностью отражен в котировках. В 2012 году C.A.T. oil принялась успешно осваивать новое для себя и третье по счету направление деятельности – традиционное бурение. По нашим оценкам, в 2012 году этот бизнес-сегмент обеспечил компании 90% роста выручки, которая увеличилась на 15%. По темпам роста выручки и рентабельности компания опередила рынок в прошлом году и готовится повторить этот результат в нынешнем (по нашим прогнозам, ее выручка в 2013 году повысится на 24%). В то же время инвесторы вполне адекватно оценили успехи C.A.T. oil: за последние три месяца ее акции подорожали на 30%. Рост инвесторы учли. А рентабельность? Благодаря росту акций в последние месяцы C.A.T. oil сильно сократила свой дисконт к аналогам: ее прогнозные коэффициенты на 2013 год сейчас на 20-30% ниже, чем у зарубежных аналогов, то есть они уже отчасти отражают рост котировок. Однако C.A.T. oil способна показать еще и качественный рост: уже в 2013 году ее рентабельность по EBITDA может подняться на 7 п.п. благодаря удорожанию услуг нефтесервиса и высокой рентабельности буровой деятельности. У российского рынка нефтесервиса хорошие перспективы. В 2012 году ведущие российские нефтяные компании ощутимо увеличили размер своих инвестиционных программ и, следовательно, нарастили объемы бурения. По нашим оценкам, в прошлом году они увеличили капиталовложения в геологоразведку и бурение на 24% до 32 млрд долл. Большую часть этого прироста обеспечили две крупнейшие компании – Роснефть и Лукойл. Отметим также, что в России вновь стал применяться и завоевывать все большую популярность метод мультистадийного гидроразрыва пласта, и C.A.T. oil может извлечь выгоду из роста спроса, а возможно и цен на эту услугу. Листинг в Лондоне мог бы стать дополнительным стимулом к росту, хотя компания никуда не спешит. C.A.T. oil рассматривает возможность получения листинга в Лондоне в 2013 или 2014 году, чтобы расширить круг потенциальных инвесторов и повысить ликвидность. Регистрация еще на одной бирже могла бы стать отличным стимулом к росту акций компании. В то же время мы сомневаемся в том, что C.A.T. oil испытывает необходимость в размещении новых акций, поскольку до сих пор получала займы от собственных акционеров. По нашему мнению, новые акции едва ли появятся на рынке. Изменение прогнозов связано прежде всего с возможностью повышения цен на услуги нефтесервиса и с наращиванием производственных мощностей. Мы поднимаем прогноз выручки C.A.T. oil на 2012–2016 годы на 11%, а ожидаемую EBITDA компании – на 24%, главным образом благодаря пересмотру в сторону увеличения прогнозов роста цен на услуги нефтесервиса на фоне благоприятной рыночной ситуации. Кроме того, мы рассчитываем на увеличение производственных мощностей компании

НЛМК: прогноз результатов по МСФО за 4К12 - ожидаются слабые показатели

Тикер NLMK LI

Цена 16,05 долл.

Целевая цена 24,60 долл.

Потенциал роста 53%

Рекомендация ПО РЫНКУ

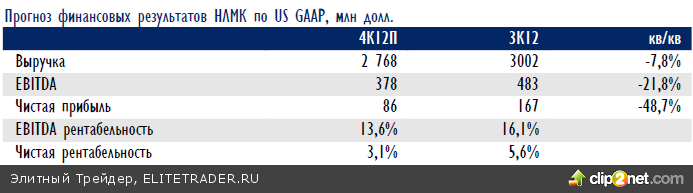

Новость: Сегодня НЛМК опубликует финансовые результаты по US GAAP за 4К12, и, соответственно, весь 2012 год. Эффект на компанию: Ввиду неблагоприятных рыночных условий (средняя цена реализации, по нашим оценкам, упала на 4,8% кв/кв), а также сезонного снижения продаж (-3% кв/кв для стальной продукции), мы ожидаем падения выручки группы НЛМК в 4К12 на 7,8% кв/кв до 2,8 млрд долл. При этом наш прогноз по выручке близок к ожиданиям менеджмента (-8% кв/кв), опубликованным в конце января 2013 года совместно с операционными результатами. На фоне слабого рынка EBITDA, соответственно, снизилась, по нашим оценкам, на 22% кв/кв до 378 млн долл. Расчетная EBITDA рентабельность составила 13,6% в 4К12 по сравнению с 16,1% в предыдущем квартале. Отметим, что на динамике EBITDA добывающего сегмента благотворно сказался рост продаж железной руды в 4К12 (+24% кв/кв). Наиболее слабым подразделением должен стать европейский дивизион, где продажи стальной продукции сократились на 18,5% кв/кв в 4К12 (толстый лист на 23% кв/кв). Основное наше внимание будет сосредоточено на показателях европейского дивизиона, комментариях менеджмента относительно текущей ситуации и прогнозов показателей на 1К13, а также на перспективах производства стали в 2013 году. Эффект на акцию: Отметим, что хотя результаты по US GAAP и ожидаются слабыми, они, тем не менее, соответствуют общим тенденциям отрасли. Более того, снижение EBITDA ожидается для группы НЛМК в меньшей степени, чем для Северстали, опубликовавшей результаты 5 марта 2013 года. Мы полагаем, что рынок воспримет публикацию нейтрально

ММК рассмотрит участие в допэмиссии MMK Metalurji уже на 558 млн долл. Негативно

Тикер MMK LI

Цена 3,56 долл.

Целевая цена 7,00 долл.

Потенциал роста 97%

Рекомендация ПО РЫНКУ

Новость: По информации агентства «Интерфакс» акционеры ОАО «ММК» на внеочередном собрании 18 апреля в форме заочного голосования рассмотрят участие в дополнительной эмиссии турецкой дочерней компании MMK Metalurji на 558 млн долл. Согласно сообщению, средства могут быть направлены на общекорпоративные нужды. Эффект на компанию: Ранее было принято решение об участии в допэмиссии на 190 млн долл. Напомним, что ММК с сентября 2011 года принадлежит 100% в турецком производителе стали (консолидация 50% -1 акция тогда стоила 485 млн долл.). Инвестиции в проект составили 2,1 млрд долл. В середине ноября ММК MetalurJi остановила сталеплавильное производство и мощности по горячей прокатки на 90 дней из-за высоких цен на лом и растущей стоимости энергоресурсов. На прошлой неделе менеджмент сообщил, что остановленные мощности планируется запустить во втором полугодии 2013 года. ММК рассматривает продажу дочки, однако на данный момент покупатель не найден. На 9М12 общий долг группы составлял 3,9 млрд долл., а денежная позиция – 221 млн долл. Мы ожидаем чистый долг на конец года 3,7 млрд долл., а чистый долг к EBITDA (без учета доли в Fortescue) – на уровне 2,8x. Для участия в эмиссии, мы полагаем, группа увеличит общий долг. EBITDA убыток подразделения составил 31 млн долл. при выручке 187 млн долл. за 3К12. Отметим, что в ноябре 2012 года ММК сообщил о том, что может инвестировать 100 млн долл. в свой турецкий актив в течение двух лет. Мощность данного комплекса составляет 2,3 млн тонн проката в год, в 2012 выпущено 900 тыс. тонн проката. Мы полагаем, что рост участия в дополнительной эмиссии дочерней компании, генерирующей убыток на уровне EBITDA, для которой рассматривается продажа пакета 49%, является негативной для группы, так как увеличивает риски. Эффект на акции: Мы рассматриваем эту новость как негативную для котировок ММК

Вымпелком продолжает сокращать свое присутствие в Юго-Восточной Азии. Умеренно негативно

Тикер VIP US

Цена 11,67 долл.

Целевая цена 18,90 долл.

Потенциал роста 62%

Рекомендация ХУЖЕ РЫНКА

Новость: Вымпелком ведет переговоры с потенциальным покупателем о продаже 90% акций сотового оператора Sotelco Ltd., GSM оператора в Камбодже. Этот бизнес Vimpelcom купил в 2008 году за 28 млн долл., сейчас он может стоить от 50 до 75 млн долл. Эффект на компанию: Вымпелком ищет пути повышения эффективности бизнеса путем продажи ряда активов, не соответствующих стратегии развития компании. Еще вчера появилась информация о том, что Вымпелком планирует продать свою долю в канадском Globalive Wireless Management за 0,5-1,0 млрд долл. Ранее компания уже заявляла, что ведет оценку ряда активов в Африке (Бурунди, Зимбабве и ЦАР) и Азии (Камбоджа и Лаос). По сути, Вымпелком планирует полностью уйти с рынка Юго-Восточной Азии, на котором попыталась зафиксироваться с 2008 года. В 2012 году Вымпелком продал вьетнамского оператора GTEL Mobile. Сейчас пришла очередь Камбоджи, а в ближайшее время стоит ожидать и продажи последнего актива в Лаосе. В Камбодже Вымпелком не смог достичь плановых показателей в 2 млн абонентов и 20% доли рынка. По факту у компании 1 млн абонентов и всего 5,6% рынка страны. Уход компании с рынка Юго-Восточной Азии является подтверждением неудачной стратегии компании по международной экспансии. И теперь новые возможные приобретения могут восприниматься скептически. Однако распродажа мелких активов должна помочь Вымпелкому сфокусироваться на его ключевых активах в России, Украине и Италии, а также улучшить показатели баланса компании. Эффект на акции: Уход компании с растущих рынков Юго-Восточной Азии может быть воспринят рынком негативно, однако нужно смотреть на дальнейшие шаги компании по распределению вырученных средств от продажи активов

Прогноз на сегодня: Внешний фон разнонаправленный. С одной стороны, стоит на месте нефть, американские фьючерсы прибавляют 0,2-0,3%. С другой стороны, в минусе почти все азиатские площадки во главе с Китаем (-1,5%). Мы ожидаем открытия в микроскопическом плюсе в рамках отскока – на 0,1-0,2%, но этот рост может очень быстро смениться дальнейшим падением, будем следить за статистикой из США. Там сегодня выходят данные об объеме заказов на товары длительного пользования в феврале (16:30 мск) и статистика по продажам новых домов в феврале (18:00), а исследовательская организация Conference Board опубликует значение индекса доверия потребителей к экономике США в марте. В Европе можно будет обратить внимание только на индекс доверия потребителей к экономике страны в марте от Insee в 11:45 мск

Обзор валютного рынка Вчерашний торговый день выдался неоднородным для пары USDRUB_TOM: если в первой половине дня национальная валюта укрепилась на ММВБ до 30,71 руб./долл., то после обеда – на новой волне опасений относительно Европы – доллар подорожал до 30,92 руб. (+9 коп. к закрытию пятницы). При этом рубль существенно укрепился против евро – до 39,76 руб./евро (-26 коп. к уровню пятницы). Бивалютная корзина завершила день на отметке 34,90 руб. (против 34,97 руб. накануне). Очевидно, что в текущее время события, происходящие на мировых финансовых рынках, оказывают существенно большее влияние на курс рубля, нежели внутренние факторы – в частности, вчерашние выплаты по акцизам и НДПИ.

КОММЕНТАРИЙ ТРЕЙДЕРА Вчерашний день ознаменовался во всех отношениях худшей динамикой цен в нынешнем году. Разворот был резким. Открывшись с повышением на 1,3%, рынок пошел вниз. Последний же час торгов был и вовсе ужасен на фоне роста оборотов. К закрытию котировки опустились на 1% и достигли новых минимумов с начала года, но ощущение было такое, что ситуация еще хуже. С самого начала было очевидно, что покупатели в игру вступать не намерены. Во второй половине дня глава Еврогруппы Йерун Дейсселблум заявил, что план реструктуризации банковской системы Кипра должен стать образцом для всей Европы. Мы воздержимся от комментариев. Отметим только, что в результате евро обвалился на 1%, а акции европейских банков, поднявшись было на 2,5%, к концу дня упали на 2,5%. Российские банковские акции последовали их примеру. Так, ВТБ опустился до самого низкого уровня за 4 года, а Сбербанк упал на 4%. Прочие бумаги тоже пострадали. Металлургический сектор – снизился еще на 2% до четырехлетнего минимума (я знаю, что это звучит, как заезженная пластинка). За последние два месяца акции Евраза потеряли 33%. Вчерашние торги не позволяют надеяться на что-либо сегодня. Не исключено, что закрытие длинных позиций вчера вечером было излишне активным. Но, к сожалению, российские акции сейчас не в фаворе у инвесторов и остро нуждаются во внутреннем или внешнем стимуле к росту

Банк «Возрождение»: прогноз результатов за 4К12 – хороший год, уверенная концовка

Тикер VZRZ

Цена 546,90 руб.

Целевая цена 861,00 руб.

Потенциал роста 57%

Рекомендация ЛУЧШЕ РЫНКА

Новость: 27 марта банк «Возрождение» должен опубликовать финансовые результаты по МСФО за 4К12 и 2012 год. Телефонная конференция состоится в тот же день в 17:00 по московскому времени. Эффект на компанию: Мы ожидаем, что чистая прибыль банка по итогам 4К12 составит 657 млн руб. (+13% кв/кв, +39% г/г) при ROAE в 12,8%. За год в целом эти показатели, по нашим оценкам, составят соответственно 2,4 млрд. руб. и 12,4%. Хороший итог 4К12, на наш взгляд, будет связан со снижением отчислений в РВПС и с хорошей динамикой комиссионного дохода. Процентный же доход, вероятно, окажется под некоторым давлением из-за снижения чистой процентной маржи. Мы ожидаем увидеть рост активов, чистых кредитов и депозитов соответственно на 4%, 5% и 6% относительно уровня 3К12 и на 11%, 16% и 10% в сравнении с показателями годичной давности. Опережающими темпами, по нашим оценкам, рос кредитный портфель (5% против 3,7% по сектору). Правда, несколько ниже среднего, как мы полагаем, был квартальный прирост депозитов – 6% против 7,8% по сектору. В целом же динамика балансовых показателей банка в 2012 году была неплохой: низкий спрос на корпоративные кредиты был скомпенсирован хорошими показателями розничного кредитования, несмотря на сильную конкуренцию со стороны госбанков. Чистая процентная маржа должна составить 4,6% в 4К12 (4,8% в 3К12) и 4,7% по итогам 2012 года. В течение года этот показатель демонстрировал завидную устойчивость, однако в 4К12 наблюдалось некоторое давление в связи с повышением стоимости фондирования (средняя процентная ставка по обязательствам вырастет, по нашим оценкам, на 30 б. п., в то время как средняя доходность активов останется на уровне 3К12). Мы ожидаем увидеть некоторое повышение доли просроченных кредитов (свыше 90 дней): с 6,2% кредитного портфеля в 3К12 до 6,3% в 4К12. При этом коэффициент резервирования, предположительно, остался на уровне 9,5%. При прочих равных стоимость риска, по нашим оценкам, должна была сократиться в 4К12 до 1,9% (2,9% в 3К12), оставаясь, правда, довольно высокой в абсолютном выражении. Эффект на акцию: Мы ожидаем позитивных результатов от банка, причем последние были хорошими и в течение всего периода благодаря устойчивой марже, эффективному контролю над издержками и стабильному качеству активов. Тем не менее подчеркнем, что подобная динамика в целом ожидаема рынком и скорее всего уже заложена в цене. Напомним, с начала года акции банка были в числе лидеров роста, и лишь в последнее время откатились без особых новостей. Инвесторам, на наш взгляд, больше внимания следует уделить прогнозам менеджмента на 1К13 и весь 2013 год

C.A.T.oil: целевая цена повышена, рейтинг прежний – ЛУЧШЕ РЫНКА

Тикер O2C GR

Цена 9,31 евро

Целевая цена 10,08 евро

Потенциал роста 8%

Рекомендация ЛУЧШЕ РЫНКА

Мы повышаем целевую цену C.A.T. oil на 40% – с 7,18 евро до 10,08 евро за акцию, пересмотрев в сторону как наши прогнозы по выручке, так и по EBITDA компании. Данные прогнозные показатели, в свою очередь, были скорректированы с учетом ожидаемого роста цен на услуги компании и наращивания ее производственных мощностей. Наша новая целевая цена на 8% превосходит текущую рыночную, и мы подтверждаем текущий рейтинг C.A.T. oil – ЛУЧШЕ РЫНКА. Рост в 2012 году полностью отражен в котировках. В 2012 году C.A.T. oil принялась успешно осваивать новое для себя и третье по счету направление деятельности – традиционное бурение. По нашим оценкам, в 2012 году этот бизнес-сегмент обеспечил компании 90% роста выручки, которая увеличилась на 15%. По темпам роста выручки и рентабельности компания опередила рынок в прошлом году и готовится повторить этот результат в нынешнем (по нашим прогнозам, ее выручка в 2013 году повысится на 24%). В то же время инвесторы вполне адекватно оценили успехи C.A.T. oil: за последние три месяца ее акции подорожали на 30%. Рост инвесторы учли. А рентабельность? Благодаря росту акций в последние месяцы C.A.T. oil сильно сократила свой дисконт к аналогам: ее прогнозные коэффициенты на 2013 год сейчас на 20-30% ниже, чем у зарубежных аналогов, то есть они уже отчасти отражают рост котировок. Однако C.A.T. oil способна показать еще и качественный рост: уже в 2013 году ее рентабельность по EBITDA может подняться на 7 п.п. благодаря удорожанию услуг нефтесервиса и высокой рентабельности буровой деятельности. У российского рынка нефтесервиса хорошие перспективы. В 2012 году ведущие российские нефтяные компании ощутимо увеличили размер своих инвестиционных программ и, следовательно, нарастили объемы бурения. По нашим оценкам, в прошлом году они увеличили капиталовложения в геологоразведку и бурение на 24% до 32 млрд долл. Большую часть этого прироста обеспечили две крупнейшие компании – Роснефть и Лукойл. Отметим также, что в России вновь стал применяться и завоевывать все большую популярность метод мультистадийного гидроразрыва пласта, и C.A.T. oil может извлечь выгоду из роста спроса, а возможно и цен на эту услугу. Листинг в Лондоне мог бы стать дополнительным стимулом к росту, хотя компания никуда не спешит. C.A.T. oil рассматривает возможность получения листинга в Лондоне в 2013 или 2014 году, чтобы расширить круг потенциальных инвесторов и повысить ликвидность. Регистрация еще на одной бирже могла бы стать отличным стимулом к росту акций компании. В то же время мы сомневаемся в том, что C.A.T. oil испытывает необходимость в размещении новых акций, поскольку до сих пор получала займы от собственных акционеров. По нашему мнению, новые акции едва ли появятся на рынке. Изменение прогнозов связано прежде всего с возможностью повышения цен на услуги нефтесервиса и с наращиванием производственных мощностей. Мы поднимаем прогноз выручки C.A.T. oil на 2012–2016 годы на 11%, а ожидаемую EBITDA компании – на 24%, главным образом благодаря пересмотру в сторону увеличения прогнозов роста цен на услуги нефтесервиса на фоне благоприятной рыночной ситуации. Кроме того, мы рассчитываем на увеличение производственных мощностей компании

НЛМК: прогноз результатов по МСФО за 4К12 - ожидаются слабые показатели

Тикер NLMK LI

Цена 16,05 долл.

Целевая цена 24,60 долл.

Потенциал роста 53%

Рекомендация ПО РЫНКУ

Новость: Сегодня НЛМК опубликует финансовые результаты по US GAAP за 4К12, и, соответственно, весь 2012 год. Эффект на компанию: Ввиду неблагоприятных рыночных условий (средняя цена реализации, по нашим оценкам, упала на 4,8% кв/кв), а также сезонного снижения продаж (-3% кв/кв для стальной продукции), мы ожидаем падения выручки группы НЛМК в 4К12 на 7,8% кв/кв до 2,8 млрд долл. При этом наш прогноз по выручке близок к ожиданиям менеджмента (-8% кв/кв), опубликованным в конце января 2013 года совместно с операционными результатами. На фоне слабого рынка EBITDA, соответственно, снизилась, по нашим оценкам, на 22% кв/кв до 378 млн долл. Расчетная EBITDA рентабельность составила 13,6% в 4К12 по сравнению с 16,1% в предыдущем квартале. Отметим, что на динамике EBITDA добывающего сегмента благотворно сказался рост продаж железной руды в 4К12 (+24% кв/кв). Наиболее слабым подразделением должен стать европейский дивизион, где продажи стальной продукции сократились на 18,5% кв/кв в 4К12 (толстый лист на 23% кв/кв). Основное наше внимание будет сосредоточено на показателях европейского дивизиона, комментариях менеджмента относительно текущей ситуации и прогнозов показателей на 1К13, а также на перспективах производства стали в 2013 году. Эффект на акцию: Отметим, что хотя результаты по US GAAP и ожидаются слабыми, они, тем не менее, соответствуют общим тенденциям отрасли. Более того, снижение EBITDA ожидается для группы НЛМК в меньшей степени, чем для Северстали, опубликовавшей результаты 5 марта 2013 года. Мы полагаем, что рынок воспримет публикацию нейтрально

ММК рассмотрит участие в допэмиссии MMK Metalurji уже на 558 млн долл. Негативно

Тикер MMK LI

Цена 3,56 долл.

Целевая цена 7,00 долл.

Потенциал роста 97%

Рекомендация ПО РЫНКУ

Новость: По информации агентства «Интерфакс» акционеры ОАО «ММК» на внеочередном собрании 18 апреля в форме заочного голосования рассмотрят участие в дополнительной эмиссии турецкой дочерней компании MMK Metalurji на 558 млн долл. Согласно сообщению, средства могут быть направлены на общекорпоративные нужды. Эффект на компанию: Ранее было принято решение об участии в допэмиссии на 190 млн долл. Напомним, что ММК с сентября 2011 года принадлежит 100% в турецком производителе стали (консолидация 50% -1 акция тогда стоила 485 млн долл.). Инвестиции в проект составили 2,1 млрд долл. В середине ноября ММК MetalurJi остановила сталеплавильное производство и мощности по горячей прокатки на 90 дней из-за высоких цен на лом и растущей стоимости энергоресурсов. На прошлой неделе менеджмент сообщил, что остановленные мощности планируется запустить во втором полугодии 2013 года. ММК рассматривает продажу дочки, однако на данный момент покупатель не найден. На 9М12 общий долг группы составлял 3,9 млрд долл., а денежная позиция – 221 млн долл. Мы ожидаем чистый долг на конец года 3,7 млрд долл., а чистый долг к EBITDA (без учета доли в Fortescue) – на уровне 2,8x. Для участия в эмиссии, мы полагаем, группа увеличит общий долг. EBITDA убыток подразделения составил 31 млн долл. при выручке 187 млн долл. за 3К12. Отметим, что в ноябре 2012 года ММК сообщил о том, что может инвестировать 100 млн долл. в свой турецкий актив в течение двух лет. Мощность данного комплекса составляет 2,3 млн тонн проката в год, в 2012 выпущено 900 тыс. тонн проката. Мы полагаем, что рост участия в дополнительной эмиссии дочерней компании, генерирующей убыток на уровне EBITDA, для которой рассматривается продажа пакета 49%, является негативной для группы, так как увеличивает риски. Эффект на акции: Мы рассматриваем эту новость как негативную для котировок ММК

Вымпелком продолжает сокращать свое присутствие в Юго-Восточной Азии. Умеренно негативно

Тикер VIP US

Цена 11,67 долл.

Целевая цена 18,90 долл.

Потенциал роста 62%

Рекомендация ХУЖЕ РЫНКА

Новость: Вымпелком ведет переговоры с потенциальным покупателем о продаже 90% акций сотового оператора Sotelco Ltd., GSM оператора в Камбодже. Этот бизнес Vimpelcom купил в 2008 году за 28 млн долл., сейчас он может стоить от 50 до 75 млн долл. Эффект на компанию: Вымпелком ищет пути повышения эффективности бизнеса путем продажи ряда активов, не соответствующих стратегии развития компании. Еще вчера появилась информация о том, что Вымпелком планирует продать свою долю в канадском Globalive Wireless Management за 0,5-1,0 млрд долл. Ранее компания уже заявляла, что ведет оценку ряда активов в Африке (Бурунди, Зимбабве и ЦАР) и Азии (Камбоджа и Лаос). По сути, Вымпелком планирует полностью уйти с рынка Юго-Восточной Азии, на котором попыталась зафиксироваться с 2008 года. В 2012 году Вымпелком продал вьетнамского оператора GTEL Mobile. Сейчас пришла очередь Камбоджи, а в ближайшее время стоит ожидать и продажи последнего актива в Лаосе. В Камбодже Вымпелком не смог достичь плановых показателей в 2 млн абонентов и 20% доли рынка. По факту у компании 1 млн абонентов и всего 5,6% рынка страны. Уход компании с рынка Юго-Восточной Азии является подтверждением неудачной стратегии компании по международной экспансии. И теперь новые возможные приобретения могут восприниматься скептически. Однако распродажа мелких активов должна помочь Вымпелкому сфокусироваться на его ключевых активах в России, Украине и Италии, а также улучшить показатели баланса компании. Эффект на акции: Уход компании с растущих рынков Юго-Восточной Азии может быть воспринят рынком негативно, однако нужно смотреть на дальнейшие шаги компании по распределению вырученных средств от продажи активов

/Элитный Трейдер, ELITETRADER.RU/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба