18 июля 2013 utmedia Каменщик Алексей

Мы с Igor Radivil продолжаем серию аналитических статей, посвященных компаниям, которые готовятся опубликовать в скором времени отчётность. На этот раз мы рассматриваем корпорацию Microsoft (NASDAQ: MSFT). Это одна из крупнейших транснациональных корпораций, специализирующихся на производстве ПО, и разработчик самой распространённой операционной системы — Windows.

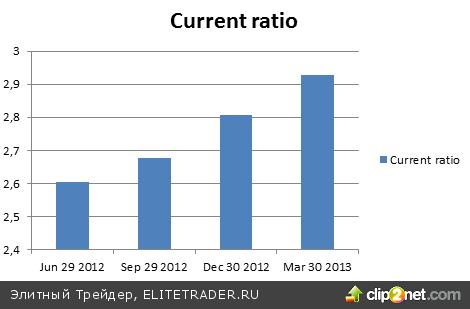

Проанализируем ликвидность компании. С этим у Майкрософт никаких проблем нет, ведь current ratio, основной показатель ликвидности, равный оборотные активы на оборотные обязательства, почти равен 3 и за последние кварталы не опускался ниже значения 2,6. Проблемы с выплатой дивидендов у нее вряд ли возникнут.

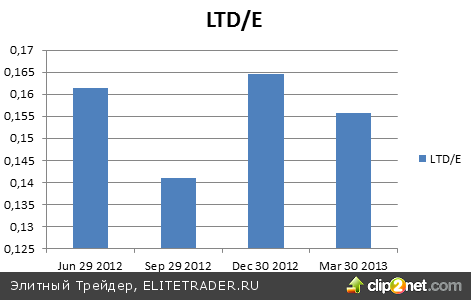

Долг компании находится на очень низком уровне. Для его измерения используем отношение долгосрочного долга к собственному капиталу. Это значение в среднем равно 0,155, что можно считать несущественным. У компании нет расходов на его обслуживание, поэтому можно считать, что долговой нагрузки компания не испытывает.

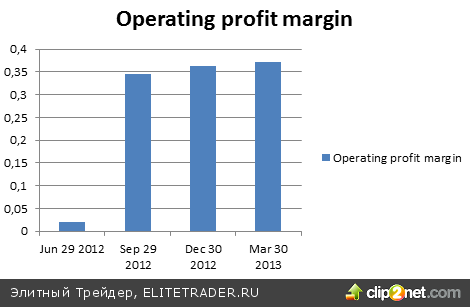

Следующим показателем, интересующим аналитика, является рентабельность. Ее мы измеряем с помощью Operating Profit Margin, отношения налогооблагаемой прибыли к общей выручке. Если не учитывать второй квартал 2012 года, то можно сказать, что Майкрософт показывает хороший результат. OPM достигает 35%. В 2012 году компания понесла убытки, связанные с деятельностью одного из его подразделений – онлайн-рекламного сервиса aQuantive. Этим и объясняется низкий показатель рентабельности за соответствующий квартал.

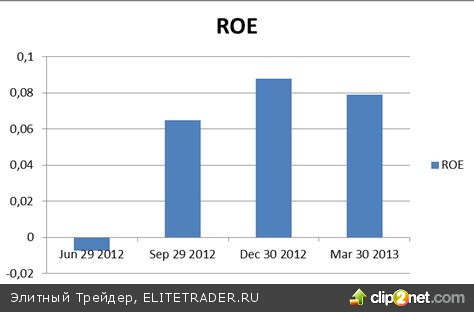

Проанализируем доходность компании с помощью ROE, рентабельности собственного капитала. Здесь ситуация схожая с рентабельностью. Квартальное значение этого показателя подходит к уровню в 8%, а годовой уровень равен 22,58%, что достаточно высоко. Ситуацию скорее можно назвать стабильной, чем улучшающейся. Это видно из графика. EBIT*(1-Tax) говорит о том же самом.

Наконец, перейдем к оценке справедливой стоимости компании. Стоит начать, как обычно, с некоторых ключевых моментов. Так, в ближайшие пять лет компания надеется увеличить объемы своей выручки и прибылей после спада данных показателей в последние годы в связи с не очень успешными проектами, особенно в области мобильных устройств (провальные продажи Microsoft Surface, даже после крупной рекламной компании, а так же неокупаемость Windows phone). Планируется увеличить операционную прибыль в следующем году на 11%, и наращивать ее минимум в течение следующих пяти лет, но не более 7,7% ежегодно. С другой стороны, данные прогнозы выглядят не очень хорошо на фоне прогнозов роста всего сектора: так, в среднем ожидается шестнадцати процентный ежегодный рост доходов фирм.

С учетом вышеперечисленных факторов, была рассчитана справедливая цена компании, которая составила 29,20$ за одну акцию, которая соответствует показателям в начала апреля данного года, что ниже текущей рыночной на 6 долларов. Рост акций компании произошел, как уже писалось ранее, в связи с презентацией Xbox One и нового сервиса переводов.

Тем не менее, на данный момент компания выглядит не очень привлекательно на фоне ожиданий роста всей индустрии. С другой стороны, сегодня выходит отчет компании за второй квартал 2013 года, что может кардинально изменить ожидания инвесторов и поведение акции на фондовом рынке: выйдут прогнозы по продажам новой приставки (положительным сигналом в мае-июне был факт выкупа всех предзаказов на данную модель, хотя и при низкой оценки консоли на фоне прямого конкурента – Sony с новым устройством – PS4), также будет проведена оценка нового сервиса компании. Если статистика окажется положительной, то это, скорее всего, приведет к дальнейшему росту цен на акции компании. В противном же случае, оценки экспертов останутся неизменными и следует ожидать возвращения к отметке в 29 долларов, которая, как уже упоминалось, была преодолена в апреле текущего года.

Проанализируем ликвидность компании. С этим у Майкрософт никаких проблем нет, ведь current ratio, основной показатель ликвидности, равный оборотные активы на оборотные обязательства, почти равен 3 и за последние кварталы не опускался ниже значения 2,6. Проблемы с выплатой дивидендов у нее вряд ли возникнут.

Долг компании находится на очень низком уровне. Для его измерения используем отношение долгосрочного долга к собственному капиталу. Это значение в среднем равно 0,155, что можно считать несущественным. У компании нет расходов на его обслуживание, поэтому можно считать, что долговой нагрузки компания не испытывает.

Следующим показателем, интересующим аналитика, является рентабельность. Ее мы измеряем с помощью Operating Profit Margin, отношения налогооблагаемой прибыли к общей выручке. Если не учитывать второй квартал 2012 года, то можно сказать, что Майкрософт показывает хороший результат. OPM достигает 35%. В 2012 году компания понесла убытки, связанные с деятельностью одного из его подразделений – онлайн-рекламного сервиса aQuantive. Этим и объясняется низкий показатель рентабельности за соответствующий квартал.

Проанализируем доходность компании с помощью ROE, рентабельности собственного капитала. Здесь ситуация схожая с рентабельностью. Квартальное значение этого показателя подходит к уровню в 8%, а годовой уровень равен 22,58%, что достаточно высоко. Ситуацию скорее можно назвать стабильной, чем улучшающейся. Это видно из графика. EBIT*(1-Tax) говорит о том же самом.

Наконец, перейдем к оценке справедливой стоимости компании. Стоит начать, как обычно, с некоторых ключевых моментов. Так, в ближайшие пять лет компания надеется увеличить объемы своей выручки и прибылей после спада данных показателей в последние годы в связи с не очень успешными проектами, особенно в области мобильных устройств (провальные продажи Microsoft Surface, даже после крупной рекламной компании, а так же неокупаемость Windows phone). Планируется увеличить операционную прибыль в следующем году на 11%, и наращивать ее минимум в течение следующих пяти лет, но не более 7,7% ежегодно. С другой стороны, данные прогнозы выглядят не очень хорошо на фоне прогнозов роста всего сектора: так, в среднем ожидается шестнадцати процентный ежегодный рост доходов фирм.

С учетом вышеперечисленных факторов, была рассчитана справедливая цена компании, которая составила 29,20$ за одну акцию, которая соответствует показателям в начала апреля данного года, что ниже текущей рыночной на 6 долларов. Рост акций компании произошел, как уже писалось ранее, в связи с презентацией Xbox One и нового сервиса переводов.

Тем не менее, на данный момент компания выглядит не очень привлекательно на фоне ожиданий роста всей индустрии. С другой стороны, сегодня выходит отчет компании за второй квартал 2013 года, что может кардинально изменить ожидания инвесторов и поведение акции на фондовом рынке: выйдут прогнозы по продажам новой приставки (положительным сигналом в мае-июне был факт выкупа всех предзаказов на данную модель, хотя и при низкой оценки консоли на фоне прямого конкурента – Sony с новым устройством – PS4), также будет проведена оценка нового сервиса компании. Если статистика окажется положительной, то это, скорее всего, приведет к дальнейшему росту цен на акции компании. В противном же случае, оценки экспертов останутся неизменными и следует ожидать возвращения к отметке в 29 долларов, которая, как уже упоминалось, была преодолена в апреле текущего года.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба