14 августа 2013 Дрозд Александр

P.S.

Кстати, в итоге мне удалось построить интересную системму на NYSE, которую в перспективе можно смело запускать в реальную торговлю. Но описание данной стратегии не входит в рамки тематики данной статьи.

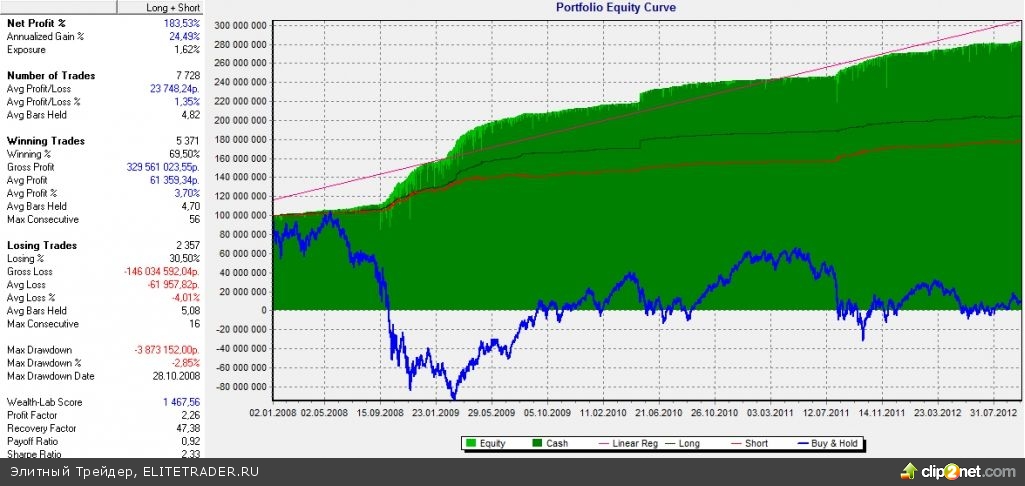

Итоговая эквити и результаты на портфеле из 40-ка ликвидных бумаг NYSE:

Проведем первый эксперемент, торгуя эту стратегию, на портфеле 30-ти самых ликвидных бумаг на рынке РФ (торговых капитал разделим равномерно между всеми).

Как видим весьма неплохо для простейшей системы.

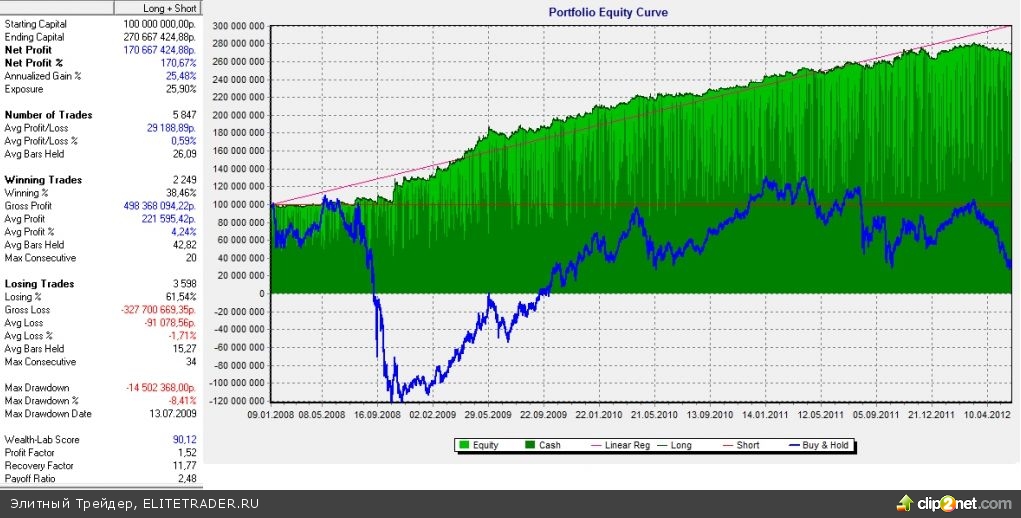

А теперь возьмем 30 самых ликвидных бумаг на NYSE и прогоним на той же стратегии за тот же период времени.

Как видим результат удручающий. Хотя эквити по портфелю в случае Buy&Hold (синяя линия) так похожа на ту же эквити на рынке РФ.

И дело даже не в выбранных бумагах, т.к. проводя тот же эксперемент с сотней, тысячей бумаг на NYSE мы получим примерно тот же результат.

Кто-то скажет, что бумаг на Америке много и есть из чего выбрать и на выбранных непременно будет работат и этот человек, где-то будет прав, но опыт мне подсказывает, что это подгонка похлеще подгонки множества параметров внутри одной стратегии и ни к чему хорошему это не приводит.

Я потратил не мало времени проводя эксперемент за эксперементом, пуская в ход свои лучшие наработки, пытаясь выжать из «Американской кривулины» хоть какой-то симпотичный результат, какждый раз убеждаясь, что мы тут (на рынке РФ) не

так плохо устроились. Но все же попробуем.

На рынках существует множество аномалий (устойчивые модели, которые позволяют вырабатывать большую прибыль по сраврению с

моделями из гипотез эфективного рынка).

Рассмотрим эксперементально следующие известные аномалии Американского фондового рынка в частности — NYSE:

1. Эффект трети месяца — наивысшая доходность в первой части месяца, средняя — вторая часть, низкая доходность в третей части месяца.

2. Худшие и лучшие месяцы в году.

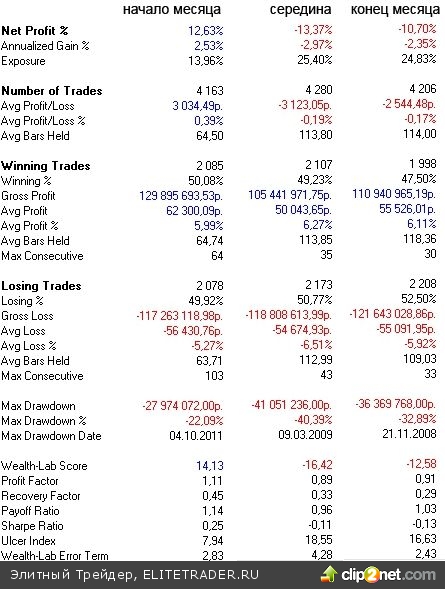

Для первого эксперемента проведем три опыта с нашим портфелем на NYSE:

первый — покупаем в начале месяца, продаем в конце первой трети

второй — покупаем в начале первой трети, продаем в конце втрой трети

третий — покупаем в начале третьей части месяца, продаем в конце месяца.

Получается следующая сводная таблица с результатами:

как видим из таблицы опыт подтвердил утверждение о том, что первая часть месяца самая прибыльная, а остальные две менее доходные.

Вторую рыночную аномалию не вижу смысла рассматривать на имеющихся у меня исторических данных (с 2008 по 2012), несмотря на то что у меня есть выгрузка всех акций на NYSE за этот период. Но для частоты ниже-следующего эксперемента я воспользуюсь глубоким исследованием одного парня из Американского университета, который взял за исходные данные максмально возможную историю по всем рынкам практически со всех мировых бирж и получил следующий результат, касательно прибыльности месяцев в торговле.

как видим сентябрь не самый удачный месяц для торговли в лонг, а декабрь (видимо, то самое новогоднее ралли) и январь приносят максимальную доходность.

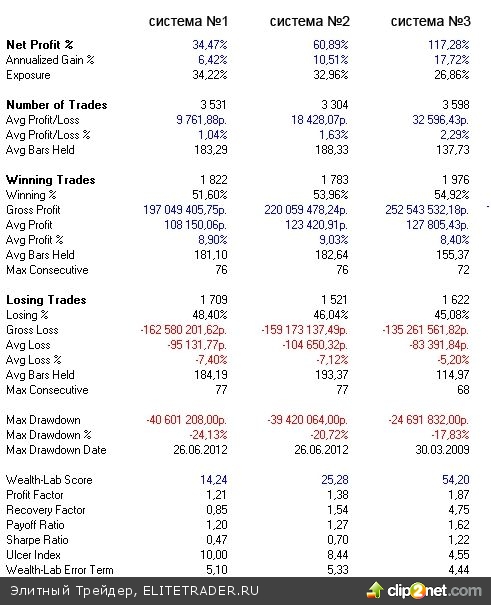

Давайте теперь попробуем собрать воедино все выше-описанные знания и опыт. И занесем результаты в итоговую таблицу.

В первую графу поместим результаты системы использующую положительный перевес в виде аномалии начала и конца месяца, только на этот раз мы будем покупать не в начале месяца и продавать в конце первой трети (что как показал предыдущий эксперемент самый прибыльный вариант), а покупать в начале третьей части месяца и продавать в конце первой трети, что логично в силу того, что рынок статистически ниже именно в интервале от середины до конца месяца. Назовем ее системой №1.

Во вторую графу занесем результат системы №1, но при условии, что из торговли будет исключен сентябрь, как менее удачный для роста. Назовем системой №2.

В третью графу занесем результат системы которая будет использовать фильтры входящие в систему №2, но входы мы будем осуществлять не по рынку, как было прежде, а по правилам системы, которая была описана в самом начале статьи (да, да… та самая убыточная система).

Смотрим, что получилось в итоге.

Как видим модификация системы №1 дала ощутимо лучшие результаты, а вынесение убыточного сентября за рамки оказалось статистически подтвержденным фактом. Ну и как видим убыточная система (применительно к NYSE) рассмотренная в самом начале статьи не так уж бесполезна, если грамотно ее приправить правильными фильтрами.

Кстати, в итоге мне удалось построить интересную системму на NYSE, которую в перспективе можно смело запускать в реальную торговлю. Но описание данной стратегии не входит в рамки тематики данной статьи.

Итоговая эквити и результаты на портфеле из 40-ка ликвидных бумаг NYSE:

Проведем первый эксперемент, торгуя эту стратегию, на портфеле 30-ти самых ликвидных бумаг на рынке РФ (торговых капитал разделим равномерно между всеми).

Как видим весьма неплохо для простейшей системы.

А теперь возьмем 30 самых ликвидных бумаг на NYSE и прогоним на той же стратегии за тот же период времени.

Как видим результат удручающий. Хотя эквити по портфелю в случае Buy&Hold (синяя линия) так похожа на ту же эквити на рынке РФ.

И дело даже не в выбранных бумагах, т.к. проводя тот же эксперемент с сотней, тысячей бумаг на NYSE мы получим примерно тот же результат.

Кто-то скажет, что бумаг на Америке много и есть из чего выбрать и на выбранных непременно будет работат и этот человек, где-то будет прав, но опыт мне подсказывает, что это подгонка похлеще подгонки множества параметров внутри одной стратегии и ни к чему хорошему это не приводит.

Я потратил не мало времени проводя эксперемент за эксперементом, пуская в ход свои лучшие наработки, пытаясь выжать из «Американской кривулины» хоть какой-то симпотичный результат, какждый раз убеждаясь, что мы тут (на рынке РФ) не

так плохо устроились. Но все же попробуем.

На рынках существует множество аномалий (устойчивые модели, которые позволяют вырабатывать большую прибыль по сраврению с

моделями из гипотез эфективного рынка).

Рассмотрим эксперементально следующие известные аномалии Американского фондового рынка в частности — NYSE:

1. Эффект трети месяца — наивысшая доходность в первой части месяца, средняя — вторая часть, низкая доходность в третей части месяца.

2. Худшие и лучшие месяцы в году.

Для первого эксперемента проведем три опыта с нашим портфелем на NYSE:

первый — покупаем в начале месяца, продаем в конце первой трети

второй — покупаем в начале первой трети, продаем в конце втрой трети

третий — покупаем в начале третьей части месяца, продаем в конце месяца.

Получается следующая сводная таблица с результатами:

как видим из таблицы опыт подтвердил утверждение о том, что первая часть месяца самая прибыльная, а остальные две менее доходные.

Вторую рыночную аномалию не вижу смысла рассматривать на имеющихся у меня исторических данных (с 2008 по 2012), несмотря на то что у меня есть выгрузка всех акций на NYSE за этот период. Но для частоты ниже-следующего эксперемента я воспользуюсь глубоким исследованием одного парня из Американского университета, который взял за исходные данные максмально возможную историю по всем рынкам практически со всех мировых бирж и получил следующий результат, касательно прибыльности месяцев в торговле.

как видим сентябрь не самый удачный месяц для торговли в лонг, а декабрь (видимо, то самое новогоднее ралли) и январь приносят максимальную доходность.

Давайте теперь попробуем собрать воедино все выше-описанные знания и опыт. И занесем результаты в итоговую таблицу.

В первую графу поместим результаты системы использующую положительный перевес в виде аномалии начала и конца месяца, только на этот раз мы будем покупать не в начале месяца и продавать в конце первой трети (что как показал предыдущий эксперемент самый прибыльный вариант), а покупать в начале третьей части месяца и продавать в конце первой трети, что логично в силу того, что рынок статистически ниже именно в интервале от середины до конца месяца. Назовем ее системой №1.

Во вторую графу занесем результат системы №1, но при условии, что из торговли будет исключен сентябрь, как менее удачный для роста. Назовем системой №2.

В третью графу занесем результат системы которая будет использовать фильтры входящие в систему №2, но входы мы будем осуществлять не по рынку, как было прежде, а по правилам системы, которая была описана в самом начале статьи (да, да… та самая убыточная система).

Смотрим, что получилось в итоге.

Как видим модификация системы №1 дала ощутимо лучшие результаты, а вынесение убыточного сентября за рамки оказалось статистически подтвержденным фактом. Ну и как видим убыточная система (применительно к NYSE) рассмотренная в самом начале статьи не так уж бесполезна, если грамотно ее приправить правильными фильтрами.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба