Прошедшая неделя была довольно удачной с точки зрения выходившей макростатистики. В США и в Европе опубликованные данные указывают на плавный рост экономики, что в настоящее время воспринимается рынком как сигнал к сворачиванию стимулирующих программ и, как следствие, снижение интереса к акциям. На прошлой неделе американские индексы потеряли по 2%, что локальным рекордом. Снижение индексов в России носило более умеренный характер. Среди отдельных имен, выделяются акции автомобилестроителей АвтоВАЗа и Камаза, прибывшие 17 и 39%, соответственно.

Последний торговый день прошлой недели российский рынок завершил снижением. По итогам дня индекс ММВБ потерял 0.8%. В целом же по итогам прошлой недели индекс потерял около 0.2%. Среди отдельных имен, выделяются акции автомобилестроителей АвтоВАЗа и Камаза, которые, на ровном новостном фоне прибавили 17 и 39%, соответственно.

Основное влияние на российский рынок в настоящее время оказывают внешние факторы. Так, можно отметить, что прошедшая неделя была довольно удачной с точки зрения выходившей макростатистики. В США и в Европе опубликованные данные указывают на плавный рост экономики, что в настоящее время воспринимается рынком как сигнал к сворачиванию стимулирующих программ и, как следствие, снижение интереса к акциям. На прошлой неделе американские индексы потеряли по 2%, что локальным рекордом. В данной связи, определенный интерес может представлять протокол последнего заседания ФРС, публикация которого ожидается в среду.

Прошедшая неделя была довольно удачной с точки зрения выходившей макростатистики. В США и в Европе опубликованные данные указывают на плавный рост экономики, что в настоящее время воспринимается рынком как сигнал к сворачиванию стимулирующих программ и, как следствие, снижение интереса к акциям. На прошлой неделе американские индексы потеряли по 2%, что локальным рекордом. Снижение индексов в России носило более умеренный характер. Среди отдельных имен, выделяются акции автомобилестроителей АвтоВАЗа и Камаза, прибывшие 17 и 39%, соответственно.

Последний торговый день прошлой недели российский рынок завершил снижением. По итогам дня индекс ММВБ потерял 0.8%. В целом же по итогам прошлой недели индекс потерял около 0.2%. Среди отдельных имен, выделяются акции автомобилестроителей АвтоВАЗа и Камаза, которые, на ровном новостном фоне прибавили 17 и 39%, соответственно.

Основное влияние на российский рынок в настоящее время оказывают внешние факторы. Так, можно отметить, что прошедшая неделя была довольно удачной с точки зрения выходившей макростатистики. В США и в Европе опубликованные данные указывают на плавный рост экономики, что в настоящее время воспринимается рынком как сигнал к сворачиванию стимулирующих программ и, как следствие, снижение интереса к акциям. На прошлой неделе американские индексы потеряли по 2%, что локальным рекордом. В данной связи, определенный интерес может представлять протокол последнего заседания ФРС, публикация которого ожидается в среду.

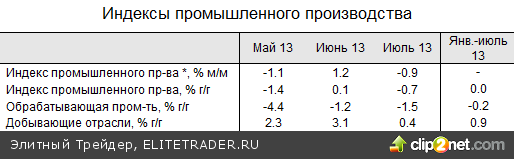

Комментарий. Июльская статистика не сообщила нам ничего нового о ситуации в промышленности. Как и в предыдущем месяце, мы увидели сохранение умеренного роста в добывающих отраслях и усиление рецессии в обрабатывающих. Результирующий вектор этих разнонаправленных тенденций пока нулевой, однако число производств с негативной динамикой превосходит число производств, где сохраняется позитивный тренд. В настоящий момент ситуацию в промышленности ещё нельзя назвать полноценной рецессией, но при сохранении наблюдаемых тенденций констатировать промышленный спад можно будет уже через 2-3 месяца.

Пока что мы подтверждаем наш годовой прогноз – сокращение производства на 0.5%. Этот прогноз предполагает прекращение спада в четвертом квартале вслед за стабилизацией ситуации в европейской экономике. Определенную поддержку промышленному сектору и экономике в целом должно оказать и сезонное увеличение госрасходов в конце года.

UC RUSAL: проблемы остаются, несмотря на работу над издержками

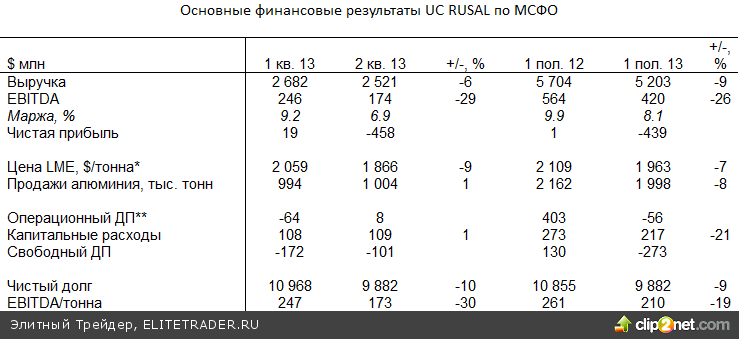

UC RUSAL сегодня утром опубликовала финансовые результаты по МСФО за 2-й квартал, которые на уровне EBITDA более чем на 14% превзошли рыночный консенсус и наш прогноз, что отражает хорошую работу над издержками и рост премий. Впрочем, в абсолютном значении превышение составляет лишь $22 млн., свободные денежные потоки компании от алюминиевого бизнеса остаются отрицательными, а сокращение долга стало возможным лишь благодаря продаже части акций и получению дивидендов от Норникеля. Тем не менее, с учетом последнего снижения курса акций компании и некоторого оживления на рынке алюминия мы повышаем нашу рекомендацию по бумагам UC RUSAL с «держать» до «покупать». Целевая стоимость остается прежней – HK$3.55 за акцию.

Событие. UC RUSAL опубликовала финансовые результаты по МСФО за 2-й квартал. Компания также объявила о принятых советом директоров решениях увеличить программу сокращения производства алюминия, которая теперь затронет почти все предприятия в европейской части России и часть мощностей в Сибири, а также о покупке у КЭС-Холдинга Богословской ТЭЦ, которая нужна компании для обеспечения теплом глиноземного производства БАЗа.

Комментарий. Второй квартал 2013 года был значительно слабее первого с точки зрения рыночной конъюнктуры – цены на алюминий с учетом обычного месячного лага в продажах упали на $193 за тонну или на 9%. На этом фоне падение выручки на 6%, а рентабельности лишь на 2.3 п.п. до 6.9% выглядит достижением, которое стало возможным благодаря улучшению товарной номенклатуры (увеличению доли сплавов), росту премий и работе над издержками (которой также помогло 4%-ное ослабление рубля).

Тем не менее, при таком уровне рентабельности, операционных денежных потоков компании от основного бизнеса едва хватает на покрытие процентных расходов, в то время как инвестиционная программа и сокращение долга финансируются за счет поступлений от Норильского никеля (которые в отчетном квартале составили $1.14 млрд. с учетом продажи части акций Millhouse). Чистый долг впервые после 2008 года опустился ниже $10 млрд., что составляет 12.8 EBITDA за последний год. Проблема краткосрочного долга стоит достаточно остро ($1.38 млрд. задолженности против $566 млн. денежных средств), делая компанию зависимой от получения дивидендов Норильского никеля.

Анонсированное сокращение выпуска во 2-м квартале лишь началось (-1.5% кв-к-кв до 992 тыс. тонн), но практически не отразилось на продажах из-за обычной для 2-ого квартала реализации части запасов. Мы считаем, что дальнейшее снижение производства на нерентабельных активах в совокупности с некоторым оживлением рынка и продолжающимся ослаблением рубля может поддержать финансовые результаты компании во 2-й половине 2013 года и в 2014 году. С учетом последнего снижения стоимости акций, наша рекомендация по бумагам UC RUSAL повышается с «держать» до «покупать».

Последний торговый день прошлой недели российский рынок завершил снижением. По итогам дня индекс ММВБ потерял 0.8%. В целом же по итогам прошлой недели индекс потерял около 0.2%. Среди отдельных имен, выделяются акции автомобилестроителей АвтоВАЗа и Камаза, которые, на ровном новостном фоне прибавили 17 и 39%, соответственно.

Основное влияние на российский рынок в настоящее время оказывают внешние факторы. Так, можно отметить, что прошедшая неделя была довольно удачной с точки зрения выходившей макростатистики. В США и в Европе опубликованные данные указывают на плавный рост экономики, что в настоящее время воспринимается рынком как сигнал к сворачиванию стимулирующих программ и, как следствие, снижение интереса к акциям. На прошлой неделе американские индексы потеряли по 2%, что локальным рекордом. В данной связи, определенный интерес может представлять протокол последнего заседания ФРС, публикация которого ожидается в среду.

Прошедшая неделя была довольно удачной с точки зрения выходившей макростатистики. В США и в Европе опубликованные данные указывают на плавный рост экономики, что в настоящее время воспринимается рынком как сигнал к сворачиванию стимулирующих программ и, как следствие, снижение интереса к акциям. На прошлой неделе американские индексы потеряли по 2%, что локальным рекордом. Снижение индексов в России носило более умеренный характер. Среди отдельных имен, выделяются акции автомобилестроителей АвтоВАЗа и Камаза, прибывшие 17 и 39%, соответственно.

Последний торговый день прошлой недели российский рынок завершил снижением. По итогам дня индекс ММВБ потерял 0.8%. В целом же по итогам прошлой недели индекс потерял около 0.2%. Среди отдельных имен, выделяются акции автомобилестроителей АвтоВАЗа и Камаза, которые, на ровном новостном фоне прибавили 17 и 39%, соответственно.

Основное влияние на российский рынок в настоящее время оказывают внешние факторы. Так, можно отметить, что прошедшая неделя была довольно удачной с точки зрения выходившей макростатистики. В США и в Европе опубликованные данные указывают на плавный рост экономики, что в настоящее время воспринимается рынком как сигнал к сворачиванию стимулирующих программ и, как следствие, снижение интереса к акциям. На прошлой неделе американские индексы потеряли по 2%, что локальным рекордом. В данной связи, определенный интерес может представлять протокол последнего заседания ФРС, публикация которого ожидается в среду.

Комментарий. Июльская статистика не сообщила нам ничего нового о ситуации в промышленности. Как и в предыдущем месяце, мы увидели сохранение умеренного роста в добывающих отраслях и усиление рецессии в обрабатывающих. Результирующий вектор этих разнонаправленных тенденций пока нулевой, однако число производств с негативной динамикой превосходит число производств, где сохраняется позитивный тренд. В настоящий момент ситуацию в промышленности ещё нельзя назвать полноценной рецессией, но при сохранении наблюдаемых тенденций констатировать промышленный спад можно будет уже через 2-3 месяца.

Пока что мы подтверждаем наш годовой прогноз – сокращение производства на 0.5%. Этот прогноз предполагает прекращение спада в четвертом квартале вслед за стабилизацией ситуации в европейской экономике. Определенную поддержку промышленному сектору и экономике в целом должно оказать и сезонное увеличение госрасходов в конце года.

UC RUSAL: проблемы остаются, несмотря на работу над издержками

UC RUSAL сегодня утром опубликовала финансовые результаты по МСФО за 2-й квартал, которые на уровне EBITDA более чем на 14% превзошли рыночный консенсус и наш прогноз, что отражает хорошую работу над издержками и рост премий. Впрочем, в абсолютном значении превышение составляет лишь $22 млн., свободные денежные потоки компании от алюминиевого бизнеса остаются отрицательными, а сокращение долга стало возможным лишь благодаря продаже части акций и получению дивидендов от Норникеля. Тем не менее, с учетом последнего снижения курса акций компании и некоторого оживления на рынке алюминия мы повышаем нашу рекомендацию по бумагам UC RUSAL с «держать» до «покупать». Целевая стоимость остается прежней – HK$3.55 за акцию.

Событие. UC RUSAL опубликовала финансовые результаты по МСФО за 2-й квартал. Компания также объявила о принятых советом директоров решениях увеличить программу сокращения производства алюминия, которая теперь затронет почти все предприятия в европейской части России и часть мощностей в Сибири, а также о покупке у КЭС-Холдинга Богословской ТЭЦ, которая нужна компании для обеспечения теплом глиноземного производства БАЗа.

Комментарий. Второй квартал 2013 года был значительно слабее первого с точки зрения рыночной конъюнктуры – цены на алюминий с учетом обычного месячного лага в продажах упали на $193 за тонну или на 9%. На этом фоне падение выручки на 6%, а рентабельности лишь на 2.3 п.п. до 6.9% выглядит достижением, которое стало возможным благодаря улучшению товарной номенклатуры (увеличению доли сплавов), росту премий и работе над издержками (которой также помогло 4%-ное ослабление рубля).

Тем не менее, при таком уровне рентабельности, операционных денежных потоков компании от основного бизнеса едва хватает на покрытие процентных расходов, в то время как инвестиционная программа и сокращение долга финансируются за счет поступлений от Норильского никеля (которые в отчетном квартале составили $1.14 млрд. с учетом продажи части акций Millhouse). Чистый долг впервые после 2008 года опустился ниже $10 млрд., что составляет 12.8 EBITDA за последний год. Проблема краткосрочного долга стоит достаточно остро ($1.38 млрд. задолженности против $566 млн. денежных средств), делая компанию зависимой от получения дивидендов Норильского никеля.

Анонсированное сокращение выпуска во 2-м квартале лишь началось (-1.5% кв-к-кв до 992 тыс. тонн), но практически не отразилось на продажах из-за обычной для 2-ого квартала реализации части запасов. Мы считаем, что дальнейшее снижение производства на нерентабельных активах в совокупности с некоторым оживлением рынка и продолжающимся ослаблением рубля может поддержать финансовые результаты компании во 2-й половине 2013 года и в 2014 году. С учетом последнего снижения стоимости акций, наша рекомендация по бумагам UC RUSAL повышается с «держать» до «покупать».

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба