19 мая 2013 tradersroom.ru Мирошниченко Михаил

На рынках сейчас работают три основных драйвера, и два из них служат росту доллара. Первый и совсем непонятный стимул, высосанный из пальца и не имеющий под собой никакой основы, кроме статей в WSJ и "мнений" некоторых аналитиков - это скорое окончание QE или явное снижение покупок трежерис или MBS. В сотый раз пришлось пересмотреть позиции членов комитета по открытым рынкам, я это делал уже не раз, но на всякий случай сподобился пройти по пресс-релизам членов FOMC и даже почитал речи неголосующих председателей федеральных резервных банков.

Новых веяний практически нет. Все представители ФРС придерживаются своих мнений и присутствуют как ярко выраженные ястребы, так и твёрдо сидящие в курятнике голуби. Сложно отследить настроения в официальных речах, где настолько всё зализано и причёсано, что оттенки теряются, но это и неважно, главное видеть осевую линию и отклонения от неё.

Камнем преткновения в размышлениях глав Федбанков являются экономические показатели, относительно которых и строятся дальнейшие планы ФРС. Бытует мнение, что экономика восстанавливается, особенно приятно людям из Феда повторять о снижении безработицы. Уж какое там снижение - мы и сами видим, сплошные пересмотры правил расчёта данных. То есть этот показатель явно тянут за уши. Зачем - непонятно. Второе, чем любят бравировать чиновники от ФРС - это ипотечные ставки и рост строительства. По мнению некоторых деятелей, стройка строится и за ипотечными кредитами начали выстраиваться многокилометровые очереди.

Глава Федерального резервного банка Сан-Франциско Джон Уильямс с честными глазами заявляет, что "...положение рынка труда США улучшилось с момента запуска третьего раунда количественного смягчения. Если ситуация продолжит улучшаться, то этот процесс можно будет назвать существенным прогрессом, и, соответственно, снизить объемы покупок облигаций". Джон предполагает, что этим летом пора начинать сворачивать QE.

Ещё один деятель из ФРС, глава ФРБ Бостона Эрик Розенгрен сказал, что инфляция, которая "остается ниже цели ФРС вызывает беспокойство и можно предложить, что политики предприняли недостаточные действия для того, чтобы поддержать рост". Понимайте как хотите, но если "денежно-кредитное стимулирование оказалось достаточно эффективным", значит его можно и продолжить.

Третий, кого я хочу упомянуть, глава ФРБ Филадельфии Чарльз Плоссер. Это известный ястреб с вечным желанием прекратить QE как пагубное явление. С его слов, всё движется к снижению безработицы к семи процентам и, соответственно, заканчивать всяческое стимулирование можно к концу текущего года.

Глава Федерального резервного банка Ричмонда Джеффри Лэкер критикует последние решения FOMC и считает, что сколь ни адаптивна политика ФРС, она не в состоянии стимулировать дальнейший рост, а вот риски, связанные с выходом из слишком затянувшихся программ могут быть очень негативными. "Дополнительное стимулирование не гарантирует улучшение экономического роста, а только увеличивает проблемы ФРС". В принципе пораженческие настроения.

Из четырёх перечисленных президентов региональных ФРБ, трое стопроцентно за прекращение QE в этом году и вообще в самое ближайшее время. И неважно, голосуют они в Комитете или нет. Важно то, что в рыночной среде они создают негативную атмосферу, способную развернуть растущие фондовые рынки. Особенно интересными в этом плане являются прогнозы того же Блумберг, экономисты которого предвещают частичный отказ от стимулирования уже на ближайшем заседании FOMC, которое состоится 18 - 19 июня.

Вопрос. Отчего вдруг так активизировались председатели ФРБ, и откуда у них взялись настолько оптимистичные данные для того, чтобы заявлять об улучшениях, подводящих ФРС к сворачиванию QE? Отчего вдруг на прошедшей неделе подряд выступали члены Комитета по открытым рынкам, и Раскин, и Кочерлакота, и Фишер? Официальные данные говорят об улучшениях, но верный и непредвзятый взгляд говорит об обратном. Неужто чиновники Феда верят официальной статистике? Нет, господа, всё не так просто. Вероятнее всего, хоть нас и не предупредили, Фед всё-таки готовится к смене политики, но в данный момент прощупывается почва для первого шага.

Про безработицу в США. Написано множество независимых исследований по этому поводу. Дмитрий Шагардин провёл отличное исследование, которое я лично перечитал несколько раз для лучшего усвоения. Мне такой работы не провести вовек из-за природной лени. Само название трактата говорит само за себя: "Рынок труда США: качественное ухудшение". Почитайте, короче, полезно. Небезызвестный Пол Волкер считает, что роста экономики практически нет и незачем так пристально следить за рынком труда, в текущих условиях улучшений на нём ждать не стоит.

Про строительство и ипотеку в США. Незачем далеко ходить, достаточно посмотреть на количество закладок новых домов в штатах и убедиться в слабости рынка жилья. Некоторые показатели строительства идут вверх, но нестабильно. Например индекс цен на жильё в месячном выражении показывает неплохой рост. Всё можно посмотреть на сайте census.gov. Фиксированные ставки по ипотеке на текущий момент: 30 yr fixed - 3.71, 15 yr fixed - 2.96, можно сказать, что с января ставки подросли, но так и не перешли так называемый "критический" предел в 4.5%. Ставки остаются исключительно низкими.

Я привёл эти данные для того, чтобы показать всю абсурдность предсказаний прекращения стимулирования на основании улучшений в экономике. Рынок труда в минусе, строительство нестабильно и рынок жилья в подвешенном состоянии, инфляция не растёт. Установленные самим FOMC показатели, при которых только возможен разговор о выходе из QE - в очень туманном будущем. Мне до сих пор непонятны мотивы всех тех, кто утверждает о прекращении стимулирования в ближайшем будущем. Ни мотивы членов Феда, ни мотивы "экономических аналитиков" из WSJ и Блумберга.

Второй драйвер из трех, влияющих сейчас на рост доллара и одновременно давящих на евро, является, конечно, угроза дальнейшего снижения ставок ЕЦБ. Для выяснения настроений в среде руководства центробанка мне пришлось пройтись по выступлениям членов управляющего совета. Как я уже писал, ФРС в этом плане более прозрачна, чиновники от ЕЦБ более скрытны, управляющий совет включает в себя больше членов, чем американский аналог FOMC, поэтому вычислить какой-то консенсус тут не представляется возможным, но частные настроения выявить можно.

Член исполнительного совета Европейского центрального Банка Йорг Асмуссен, наиболее часто мелькающий в прессе и поэтому более открытый для пристального внимания, недавно заявлял о том, что "долгая, устойчивая фаза низких процентных ставок несет риски, поскольку она вынуждает инвесторов искать способ получения повышенного дохода в другом месте". Золотые слова. Но Йорг говорит в общем, забывая о частностях, а в частностях еврозона сильно фрагментирована (как бы нас ни пытались убедить, что ситуация в этом плане нормализуется). Так что золотые слова немного оторваны от реальности. И всё же, есть голос, разумный голос за то, чтобы не баловаться дальше со ставками и посмотреть на результаты предыдущих снижений.

Член управляющего совета ЕЦБ Игнасио Виско заявил, что Центробанк готов снизить ставку по депозитам до отрицательной отметки. "Мы отдаем себе отчет в том, что такие действия могут привести к непредсказуемым последствиям. Решение будет зависеть от состояния экономики. Сокращение ставки приведет к тому, что банкам придется перенаправлять средства в реальный сектор экономики". А состояние экономики, как все мы знаем, далеко от идеального, а по большому счёту вовсе поганое.

Ещё несколько членов совета никак не комментировали возможность снижения ставок. Самый главный голос - голос Драги достаточно уверен: председатель готов к решительным действиям и не боится об этом говорить. Ну и как после этого рынкам реагировать? Естественно, риторика руководства ЕЦБ давит на евро и будет продолжать давить до тех пор, пока ситуация окончательно не прояснится.

Ну и напоследок о третьем факторе, который сейчас очень сильно влияет на рынки и вносит некоторую сумятицу в связи с тем, что позиция достаточно шаткая и сильно зависит от обстоятельств. Это, конечно же, Банк Японии и его инфляционные цели. И Курода, и Абэ несколько раз специально подтверждали тезис о том, что политика центробанка была и остаётся адаптивной, что в любом случае нужно следить не только за инфляцией, но и за суммой множества факторов, на которые влияет политика Банка Японии. На днях я упомянул о новом из них - росте доходности облигаций. Итого имеем: слабая йена, растущий фондовый рынок, продолжение эмиссии йены и долговая нагрузка, которая даёт о себе знать Казначейству Японии. Не так давно я просчитывал приблизительные цели кроссов йены, Коити Хамада, советник премьер-министра Синдзо Абэ, заявлял, что "йена будет считаться «слишком слабой» при курсе 110 йен за доллар". Можно предположить, что выше ста йен за доллар и до отметки 110 йен движение будет рваным и неуверенным, если вообще состоится полностью. Здесь нужно внимательно следить за риторикой Куроды и вовремя улавливать полутона. Вполне вероятно до тех пор, пока японцы не справятся с растущей доходностью казначеек, им придётся немного сбавить темпы покупок всякого хлама на баланс.

В целом я не против того, чтобы давление на евро сохранялось, но против этого может быть сам ЕЦБ, соблюдающий ценовую стабильность. Что там в запасе у Драги? Возможностей укрепить евро у него практически нет. А вот возможностей снизить - хоть отбавляй. Я прикинул несколько вероятных действий, начиная от запуска нового раунда LTRO и заканчивая снижением ставок - всё приведёт к очередному снижению. Значит, для того, чтобы евро смогла расти, нужно чтобы доллар стал падать, а причиной для падения доллара может служить только одно: продолжение QE. Немного нам приоткроют завесу тайны "минутки" FOMC в среду на следующей неделе, а дальше придётся слушать всех деятелей из ФРС, их будет выступать в скором времени великое множество. И так до середины июня, до нового заседания комитета по открытым рынкам.

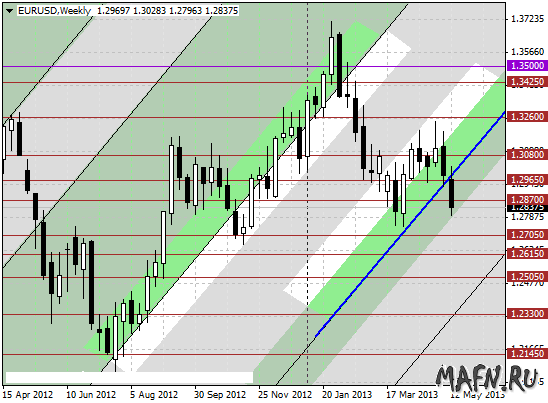

По торговле. Я почему-то был убеждён в том, что в четверг-пятницу евро будет корректироваться, хотя общее направление вниз держал в уме как наиболее вероятное. Поэтому после убыточной короткой сделки в четверг, в пятницу у меня охоты торговать не было. На этом неделя и закончилась. Коррекция может случиться в понедельник-вторник, без ясных движущих драйверов и просто от того, что ничего не падает бесконечно, как и не растёт до небес. Кроме того, на недельном графике евро стукнулась о приграничную зону М-сетки. Самое время проверить функциональность этой ещё не до конца проверенной части глобального эксперимента.

Новых веяний практически нет. Все представители ФРС придерживаются своих мнений и присутствуют как ярко выраженные ястребы, так и твёрдо сидящие в курятнике голуби. Сложно отследить настроения в официальных речах, где настолько всё зализано и причёсано, что оттенки теряются, но это и неважно, главное видеть осевую линию и отклонения от неё.

Камнем преткновения в размышлениях глав Федбанков являются экономические показатели, относительно которых и строятся дальнейшие планы ФРС. Бытует мнение, что экономика восстанавливается, особенно приятно людям из Феда повторять о снижении безработицы. Уж какое там снижение - мы и сами видим, сплошные пересмотры правил расчёта данных. То есть этот показатель явно тянут за уши. Зачем - непонятно. Второе, чем любят бравировать чиновники от ФРС - это ипотечные ставки и рост строительства. По мнению некоторых деятелей, стройка строится и за ипотечными кредитами начали выстраиваться многокилометровые очереди.

Глава Федерального резервного банка Сан-Франциско Джон Уильямс с честными глазами заявляет, что "...положение рынка труда США улучшилось с момента запуска третьего раунда количественного смягчения. Если ситуация продолжит улучшаться, то этот процесс можно будет назвать существенным прогрессом, и, соответственно, снизить объемы покупок облигаций". Джон предполагает, что этим летом пора начинать сворачивать QE.

Ещё один деятель из ФРС, глава ФРБ Бостона Эрик Розенгрен сказал, что инфляция, которая "остается ниже цели ФРС вызывает беспокойство и можно предложить, что политики предприняли недостаточные действия для того, чтобы поддержать рост". Понимайте как хотите, но если "денежно-кредитное стимулирование оказалось достаточно эффективным", значит его можно и продолжить.

Третий, кого я хочу упомянуть, глава ФРБ Филадельфии Чарльз Плоссер. Это известный ястреб с вечным желанием прекратить QE как пагубное явление. С его слов, всё движется к снижению безработицы к семи процентам и, соответственно, заканчивать всяческое стимулирование можно к концу текущего года.

Глава Федерального резервного банка Ричмонда Джеффри Лэкер критикует последние решения FOMC и считает, что сколь ни адаптивна политика ФРС, она не в состоянии стимулировать дальнейший рост, а вот риски, связанные с выходом из слишком затянувшихся программ могут быть очень негативными. "Дополнительное стимулирование не гарантирует улучшение экономического роста, а только увеличивает проблемы ФРС". В принципе пораженческие настроения.

Из четырёх перечисленных президентов региональных ФРБ, трое стопроцентно за прекращение QE в этом году и вообще в самое ближайшее время. И неважно, голосуют они в Комитете или нет. Важно то, что в рыночной среде они создают негативную атмосферу, способную развернуть растущие фондовые рынки. Особенно интересными в этом плане являются прогнозы того же Блумберг, экономисты которого предвещают частичный отказ от стимулирования уже на ближайшем заседании FOMC, которое состоится 18 - 19 июня.

Вопрос. Отчего вдруг так активизировались председатели ФРБ, и откуда у них взялись настолько оптимистичные данные для того, чтобы заявлять об улучшениях, подводящих ФРС к сворачиванию QE? Отчего вдруг на прошедшей неделе подряд выступали члены Комитета по открытым рынкам, и Раскин, и Кочерлакота, и Фишер? Официальные данные говорят об улучшениях, но верный и непредвзятый взгляд говорит об обратном. Неужто чиновники Феда верят официальной статистике? Нет, господа, всё не так просто. Вероятнее всего, хоть нас и не предупредили, Фед всё-таки готовится к смене политики, но в данный момент прощупывается почва для первого шага.

Про безработицу в США. Написано множество независимых исследований по этому поводу. Дмитрий Шагардин провёл отличное исследование, которое я лично перечитал несколько раз для лучшего усвоения. Мне такой работы не провести вовек из-за природной лени. Само название трактата говорит само за себя: "Рынок труда США: качественное ухудшение". Почитайте, короче, полезно. Небезызвестный Пол Волкер считает, что роста экономики практически нет и незачем так пристально следить за рынком труда, в текущих условиях улучшений на нём ждать не стоит.

Про строительство и ипотеку в США. Незачем далеко ходить, достаточно посмотреть на количество закладок новых домов в штатах и убедиться в слабости рынка жилья. Некоторые показатели строительства идут вверх, но нестабильно. Например индекс цен на жильё в месячном выражении показывает неплохой рост. Всё можно посмотреть на сайте census.gov. Фиксированные ставки по ипотеке на текущий момент: 30 yr fixed - 3.71, 15 yr fixed - 2.96, можно сказать, что с января ставки подросли, но так и не перешли так называемый "критический" предел в 4.5%. Ставки остаются исключительно низкими.

Я привёл эти данные для того, чтобы показать всю абсурдность предсказаний прекращения стимулирования на основании улучшений в экономике. Рынок труда в минусе, строительство нестабильно и рынок жилья в подвешенном состоянии, инфляция не растёт. Установленные самим FOMC показатели, при которых только возможен разговор о выходе из QE - в очень туманном будущем. Мне до сих пор непонятны мотивы всех тех, кто утверждает о прекращении стимулирования в ближайшем будущем. Ни мотивы членов Феда, ни мотивы "экономических аналитиков" из WSJ и Блумберга.

Второй драйвер из трех, влияющих сейчас на рост доллара и одновременно давящих на евро, является, конечно, угроза дальнейшего снижения ставок ЕЦБ. Для выяснения настроений в среде руководства центробанка мне пришлось пройтись по выступлениям членов управляющего совета. Как я уже писал, ФРС в этом плане более прозрачна, чиновники от ЕЦБ более скрытны, управляющий совет включает в себя больше членов, чем американский аналог FOMC, поэтому вычислить какой-то консенсус тут не представляется возможным, но частные настроения выявить можно.

Член исполнительного совета Европейского центрального Банка Йорг Асмуссен, наиболее часто мелькающий в прессе и поэтому более открытый для пристального внимания, недавно заявлял о том, что "долгая, устойчивая фаза низких процентных ставок несет риски, поскольку она вынуждает инвесторов искать способ получения повышенного дохода в другом месте". Золотые слова. Но Йорг говорит в общем, забывая о частностях, а в частностях еврозона сильно фрагментирована (как бы нас ни пытались убедить, что ситуация в этом плане нормализуется). Так что золотые слова немного оторваны от реальности. И всё же, есть голос, разумный голос за то, чтобы не баловаться дальше со ставками и посмотреть на результаты предыдущих снижений.

Член управляющего совета ЕЦБ Игнасио Виско заявил, что Центробанк готов снизить ставку по депозитам до отрицательной отметки. "Мы отдаем себе отчет в том, что такие действия могут привести к непредсказуемым последствиям. Решение будет зависеть от состояния экономики. Сокращение ставки приведет к тому, что банкам придется перенаправлять средства в реальный сектор экономики". А состояние экономики, как все мы знаем, далеко от идеального, а по большому счёту вовсе поганое.

Ещё несколько членов совета никак не комментировали возможность снижения ставок. Самый главный голос - голос Драги достаточно уверен: председатель готов к решительным действиям и не боится об этом говорить. Ну и как после этого рынкам реагировать? Естественно, риторика руководства ЕЦБ давит на евро и будет продолжать давить до тех пор, пока ситуация окончательно не прояснится.

Ну и напоследок о третьем факторе, который сейчас очень сильно влияет на рынки и вносит некоторую сумятицу в связи с тем, что позиция достаточно шаткая и сильно зависит от обстоятельств. Это, конечно же, Банк Японии и его инфляционные цели. И Курода, и Абэ несколько раз специально подтверждали тезис о том, что политика центробанка была и остаётся адаптивной, что в любом случае нужно следить не только за инфляцией, но и за суммой множества факторов, на которые влияет политика Банка Японии. На днях я упомянул о новом из них - росте доходности облигаций. Итого имеем: слабая йена, растущий фондовый рынок, продолжение эмиссии йены и долговая нагрузка, которая даёт о себе знать Казначейству Японии. Не так давно я просчитывал приблизительные цели кроссов йены, Коити Хамада, советник премьер-министра Синдзо Абэ, заявлял, что "йена будет считаться «слишком слабой» при курсе 110 йен за доллар". Можно предположить, что выше ста йен за доллар и до отметки 110 йен движение будет рваным и неуверенным, если вообще состоится полностью. Здесь нужно внимательно следить за риторикой Куроды и вовремя улавливать полутона. Вполне вероятно до тех пор, пока японцы не справятся с растущей доходностью казначеек, им придётся немного сбавить темпы покупок всякого хлама на баланс.

В целом я не против того, чтобы давление на евро сохранялось, но против этого может быть сам ЕЦБ, соблюдающий ценовую стабильность. Что там в запасе у Драги? Возможностей укрепить евро у него практически нет. А вот возможностей снизить - хоть отбавляй. Я прикинул несколько вероятных действий, начиная от запуска нового раунда LTRO и заканчивая снижением ставок - всё приведёт к очередному снижению. Значит, для того, чтобы евро смогла расти, нужно чтобы доллар стал падать, а причиной для падения доллара может служить только одно: продолжение QE. Немного нам приоткроют завесу тайны "минутки" FOMC в среду на следующей неделе, а дальше придётся слушать всех деятелей из ФРС, их будет выступать в скором времени великое множество. И так до середины июня, до нового заседания комитета по открытым рынкам.

По торговле. Я почему-то был убеждён в том, что в четверг-пятницу евро будет корректироваться, хотя общее направление вниз держал в уме как наиболее вероятное. Поэтому после убыточной короткой сделки в четверг, в пятницу у меня охоты торговать не было. На этом неделя и закончилась. Коррекция может случиться в понедельник-вторник, без ясных движущих драйверов и просто от того, что ничего не падает бесконечно, как и не растёт до небес. Кроме того, на недельном графике евро стукнулась о приграничную зону М-сетки. Самое время проверить функциональность этой ещё не до конца проверенной части глобального эксперимента.

http://tradersroom.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба