26 сентября 2013 Финмаркет

Вечеринка продолжается с прошлой среды, когда стало известно, что ФРС до декабря не будет сворачивать программу количественного смягчения. Радости мировой экономики нет предела: нефть, активы, валюты развитых стран, - все растет, охваченное единым порывов. Но понятно, что вечеринка все же не будет продолжаться вечно: рано или поздно поток дешевых долларов иссякнет, и все вернется на круги своя.

Дмитрий Скрыпник из Института экономики РАН просчитал, как это скажется на России. Его доклад был написан в период работы экономиста в Экспертном совете Организационного комитета по подготовке и обеспечению председательства Российской Федерации в G20. Он подготовил несколько сценариев развития событий.

Короли ожиданий

После банкротства Leman Brothers активность на денежном рынке замедлилась и объем транзакций резко упал. Традиционные механизмы монетарной политики оказались бессильны, процентная ставка уже была близка к нулю.

ФРС США была вынуждена применить нестандартные инструменты монетарной политики. В арсенале у властей остались три достаточно эффективных рычага: управление ожиданиями относительно будущих уровней краткосрочной процентной ставки, изменение структуры баланса ЦБ и изменение его объемов.

Исследования говорят о том, что именно эти меры балансовой политики ФРС предотвратили дефляцию в экономике США и глубокое падение ВВП (минус 20 процентных пунктов), сопоставимое по масштабам с падением времен Великой депрессии (–17,5 процентных пункта).

Существует несколько каналов, через которые нестандартная монетарная политика оказывает влияние на реальный и финансовый сектор.

Первый и основной: власти пытаются снизить долгосрочные ставки в экономике, это приводит к снижению ставки реальной, что увеличивает спрос на кредиты и стимулирует потребление как бизнеса, так и домохозяйств.

Финансовые активы при этом обладают разными характеристиками ликвидности и риска, покупка их ЦБ изменяет относительное предложение и соответственно цену. Так он влиет на принимаемые игроками рынка инвестиционные решения, а значит и меняет структуру их портфелей. Так можно оказать поддержку нужному сектору.

Дополнительный эффект дает управление ожиданиями: количественное смягчение указывает на то, что стимулирование будет продолжаться долго, отсюда возникает доверие к действиям правительства, и участники рынка могут выстраивать долгосрочные инвестиционные стратегии. Таким образом снижается уровень неопределенности, а значит и премии за риск.

Четвертый канал - в банковском секторе. Прямая покупка ценных бумаг властями поддерживает стоимость активов, находящихся на балансе банков. Более высокое качество капитала способствует снижению стоимости кредита и на межбанковском рынке, и на рынке потребительского кредитования. Это стимулирует деловую активность, выпуск и занятость.

Еще один важный канал - недвижимость. Растущая стоимость недвижимости увеличивает богатство домохозяйств, которое используется в оценке их кредитоспособности, что обеспечивает рост потребления.

Фонит по всему миру

Но США не живут в вакууме, и большинство механизмов монетарной политики в силу размера их экономики и высокой степени интегрированности мировых рынков, носят глобальный характер.

В период острой фазы кризиса политика ФРС помогла мировой экономике: снизила напряженность на рынках, облегчила доступ к фондированию, стабилизировала рынок кредита, ограничила масштабы оттока капитала, предотвратила падение экспорта из развивающихся стран за счет расширения торговых кредитов и поддержания внутреннего спроса с этих странах.

Но на более поздних стадиях кризиса агрессивные действия развитых стран начали восприниматься как угроза стабильности экономик развивающихся, где уже появились признаки перегрева на потребительском рынке и на рынке активов.

Возникло два лагеря: первые также использовали балансовую политику для стимулирования своих экономик и не видели в этом ничего дурного, вторые считали, что эти меры существенно укрепляют национальные валюты других стран и способствуют перетоку спекулятивного капитала. Первые, естественно, управляют развитыми странами, а вторые - развивающимися, и политика США на них отразилась по-разному:

По одной из классических схем, когда США в качестве стимулирующего шока начинает печатать деньги, происходит сокращение внутренней процентной ставки, что ведет к обесценению национальной валюты и оттоку капитала из страны. В результате спрос переключается на отечественные товары и происходит рост их выпуска. Получается, что положительный внутренний эффект достигается ценой падения выпуска в других странах. Это называется "рост за счет соседа".

По другой схеме национальная валюта в результате монетарного шока обесценивается, мировой спрос переключается с товаров других стран на товары внутреннего производства, но так как негибкие цены реагируют на импульсы с некоторой задержкой, ожидаемая инфляция возрастает. Отечественная реальная процентная процента падает, а вслед и мировая. То есть все товары сегодня становятся дешевле завтрашних, и спрос как на отечественные товары, так и на иностранные, увеличивается.

Помимо США рост активности наблюдается в развитых странах: снижение однодневной ставки по федеральным фондам на 60 базисных пунктов приводит к увеличению реальных темпов роста ВВП США на 0,2–0,4 пп., а в остальных странах на 0,05– 0,2 пп, инфляция в США увеличивается на 0,5 пп., а в других старнах - на 0,14 пп.

В ответ на шок монетарной политики США реальные темпы роста для бразильской экономики увеличиваются на 3,5 пп., а для филиппинской экономики тот же шок оборачивается падением реальных темпов на 1,25 пп. Негативные эффекты наблюдаются и в Индии и Индонезии.

Влияние на инфляцию оказывается положительным почти для всех развивающихся стран Азии за исключением Китая, и отрицательным для стран Латинской Америки, за исключением Чили.

У России особые отношения с ФРС

Российская экономика не является развитой и обладает целым рядом особенностей: она нефтезависима, страдает от голландской болезни и оттока капитала, неразвитости финансового рынка, пишет Скрыпник. Это означает, что из двух вариантов для нее, скорее всего, подходит тот, что укрепит рубль и будет загонять в страну спекулятивный капитал.

Экономист попытался выявить отрицательные и положительные эффекты политики США для российской экономики по трем основным каналам - торговому, капитальному и курсовому, а также определить ее влияние на реальные темпы роста.

В качестве основных показателей российской экономики были выбраны темп роста ВВП, индекс потребительских цен, показатели совокупного притока и оттока капитала, валютный курс рубля к доллару, сумма наличных денег в обращении и безналичных средств, объем нефтяного и ненефтяного экспорта и объем импорта.

Для балансовой политики в США было использовано отношение денежной массы (наличные деньги, чековые депозиты, средства на банковских счетах) к номинальному ВВП. В модель также был включен спрэд доходности, поскольку он отражает не только усилия ФРС, но и динамику экономической системы.

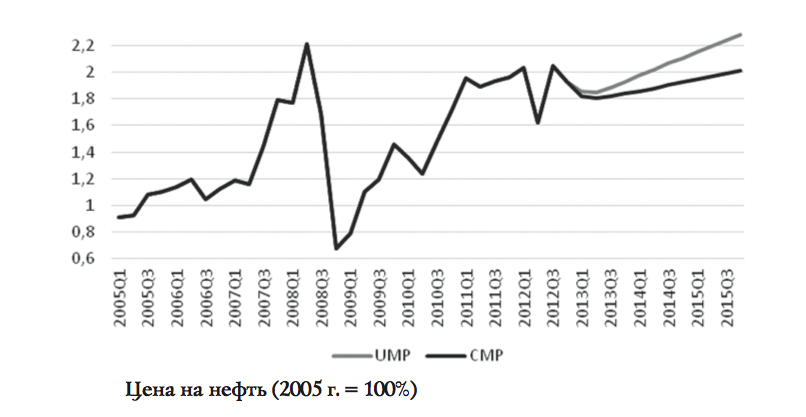

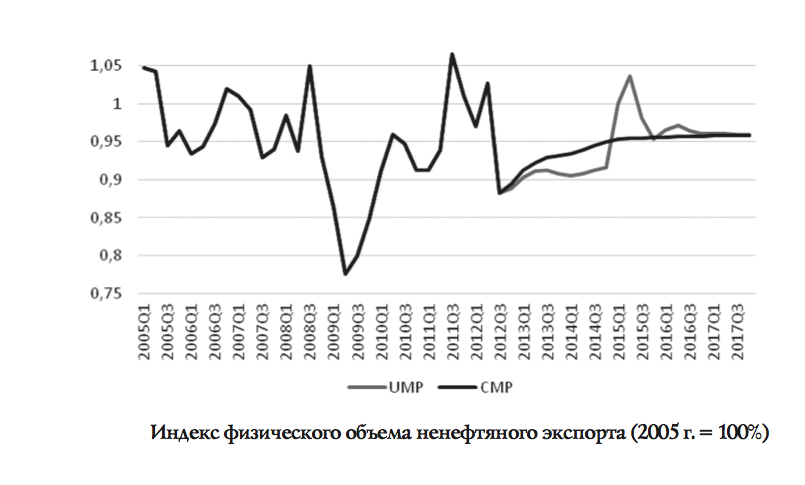

Для расчетов были выбраны два сценария: базовый и нетрадиционный. Первый - CMP или обычная монетарная политика - подразумевает обнуление темпов роста денежной массы к номинальному ВВП и фиксация его на "естественном" уровне.

Второй - UMP или нетрадиционная денежно-кредитная политика, которую как раз и проводит ФРС, - подразумевает, что во времена активной фазы количественного смягчения темпы роста денежной массы к ВВП чрезвычайно высоки. Такая фаза политики длится в течение двух лет.

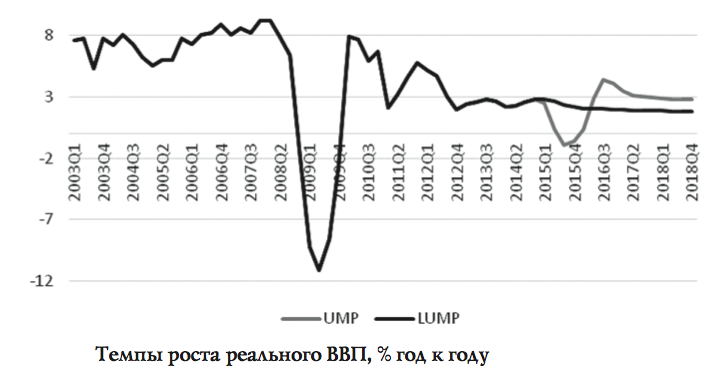

Для выявления долгосрочных эффектов экономист сконструировал искусственный сценарий LUMP - длинная нетрадиционная монетарная политика, по которому QE3 продлится в течение не двух, а пяти лет.

QE подсаживает Россию на нефтяную иглу

Для того, чтобы понять, как политика количественного смягчения отразится на России в краткосрочном периоде, были рассмотрены два сценария - CMP и UMP.

В обоих случаях QE приводит к росту цен на нефть, что отражается на динамике номинального и реального курса рубля к доллару. Так, сценарий QE (UMP) предполагает более быстрое укрепление реального валютного курса на фоне более медленного обесценения номинального валютного курса.

Это объясняется давлением на рубль притока иностранной валюты, который произошел из-за улучшения условий торговли в сценарии QE и давлением на доллар денег высокой мощности, с помощью которых ФРС замещает "плохие" активы.

В обоих сценариях наблюдается традиционный для российской экономики отток частного капитала заграницу, но в сценарии с QE величина оттока оказывается больше, что выглядит парадоксально.

Однако если рассмотреть отдельно динамику активов и обязательств, то становится ясно, что отток капитала происходит за счет увеличения объема иностранных активов, а внешние заимствования растут незначительно.

Это означает, что положительный эффект политики количественного смягчения оказывается несущественным, а общий эффект – скорее отрицательный. Рассчитывать на приток иностранных инвестиций в связи с улучшением состояния мировых финансов не следует.

Все получается совсем наоборот: восстановление роста в США улучшает ожидания относительно перспектив мировой экономики, делая развитые страны более привлекательными по сравнению с развивающимися.

Так что Россия как раз опровергает тезис о том, что балансовая политика США способствует притоку капитала на развивающиеся рынки, что говорит о том, что Москве пора задуматься о создании системы контроля или мониторинга движения капитала.

Высокие темпы роста цены на нефть в лучшем случае способны поддержать объемы добычи и экспорта на существующем уровне, но не обеспечат их увеличения.

В сценарии с QE более сильное укрепление реального курса рубля к доллару приводит к существенному снижению темпов роста физических объемов несырьевого экспорта и росту импорта.

Это означает, что Россия будет жить по тому же сценарию, по которому и живет последние годы - сырьевому, и политика ФРС углубляет эту нефтяную зависимость и делает гораздо более сложным переход к новой модели роста.

Россию ждет перестройка после свертывания QE3

Если в конце 2014 года политика количественного смягчения будет действительно свернута, Россию ждет цепь драматических событий.

Цена на нефть при таком раскладе событий резко и довольно глубоко упадет. Это отчасти объясняется негативным влиянием отмены политики количественного смягчения на экономику США.

Валютный курс также довольно резко и сильно обесценится вслед за падением цены на нефть и резким оттоком капитала. Частичный вклад также вносит укрепление доллара на фоне сокращения программ смягчения.

Непосредственным же эффектом отмены политики смягчения является сильное сокращение объема вложений в российские активы, частично компенсируемое сокращением вложений в иностранные активы.

Такие колебания вряд ли являются благом для российской экономики, когда у нее нет полноценного финансового рынка и опыта хеджирования валютных рисков. Стоит ожидать серьезное падение темпов роста ВВП.

Неутешительный вывод состоит в том, что единственным источником роста российской экономики являются растущие высокими темпами цены на нефть, существенная доля которых объясняется монетарной политикой США последних нескольких лет.

На первоначальную структурную перестройку экономики требуется не менее двух лет. И несмотря на существенные издержки переходного процесса, прекращение политики количественного смягчения является благоприятным сценарием для российской экономики.

В результате перестройки неэффективная модель роста, наконец, умрет и активизируются иные источники развития, улучшится производственная структура экономики, что в результате приведет к ускорению темпов экономического роста.

Долгосрочные эффекты политики количественного смягчения

Что будет, если оставить все как есть еще на пять лет? Для того, чтобы узнать это, Скрыпник разработал сценарий LUMP.

Нынешняя экономическая политика России характеризуется свободным курсообразованием, свободным движением капитала, отсутствием активной торговой и промышленной политики и практически состоявшимся переходом к режиму инфляционного таргетирования.

Подобные черты свойственны более развитым, хорошо диверсифицированным экономикам со зрелыми отраслями промышленности, устойчивым к внешним шокам, потоки капитала в которые стабильны, а финансовый рынок является развитым и способным отражать валютные риски.

В российских условиях они приводят к возникновению неэффективной модели неустойчивого экономического роста.

России нужен индивидуальный набор целей и инструментов: следует использовать систему контроля капитала, меры торговой защиты или управление валютным курсом, а переход к политике инфляционного таргетирования может оказаться преждевременным.

Обязательным элементом должен быть механизм, минимизирующий негативные эффекты внешних шоков, а также согласование экономических политик всех экономик мира без исключения.

Ярослав Лисоволик, Deutsche Bank

"После сворачивания программы количественного смягчения Россия в меньшей степени, чем другие развивающиеся рынки, будет уязвима. У России есть достаточный запас прочности и с точки зрения внешнеторгового баланса, и фискальной и долговой ситуации. Существующие рейтинги уязвимости к сворачиванию QE3 говорят о том, что у России самый сильные позиции. У многих других стран, Бразилии, ЮАР, позиции значительно хуже.

С другой стороны, Россия и выиграла гораздо меньше, чем другие страны, от количественного смягчения, а значит и страдать будет меньше. Вряд ли можно сказать, что именно QE стало ключевым фактором поддержания высоких цен на нефть, хотя, безусловно, это один из факторов. Поэтому я бы не стал так жестко формулировать, что количественное смягчение определяет нашу зависимость от цен на нефть. У нас есть каркас экономической стабильности, и он более мощный, чем у других рынков. Здесь опасность, скорее, в том, что если произойдет серьезное обострение ситуация в ряде стран, Украине или Турции, к примеру, то это может породить и более масштабные негативные последствия. Тогда это может затронуть Россию.

Главное опасение - снижение цен на сырье. Но в условиях, когда идет восстановление мировой экономики, особенно Китая, этот риск достаточно умеренный".

Евгений Гавриленков, Sberbank CIB

"Реакция российской экономики на сворачивание программы количественного смягчения зависит от того, какой будет эта процедура - последовательная или резкая. Пока этого не произошло, и покупки продолжаются в прежних объемах. Мне кажется, что сворачивание все-таки будет постепенным. Последние данные говорят о том, что индекс потребительского доверия в США высок, и резкая отмена QE может быть несколько вредной.

Примерные эффекты от сворачивания мы уже видели, потому что до сентября были ожидания, что QE будет свернута. На рынке распространены представления, что ФРС может ополовинить размер покупок. В результате все валюты развивающихся стран ослабли. Это и будет основной эффект. Капитал, который в эти страны благодаря количественному смягчению, перетек на каком-то этапе уйдет назад.

Ослабление валюты мы уже переживали, и ничего. На самом деле цены на нефть несмотря на политику количественного смягчения остаются на уровне $110 последние несколько лет. Россия на нефтяной игле сидит плотно, но наши проблемы связаны с ошибками во внутренней политике, неразумных макроэкономических решений властей. Именно это тормозит рост. В условиях, когда курс плавает, эта зависимость от нефти, она уже не столь сильна, как это было раньше, когда курс был фиксированный. Именно плавающий курс является лучшей защитой от внешних шоков".

http://www.finmarket.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба