Вчера вечером Эвальд Новотны из Европейского центрального банка сделал несколько неискренних (по крайней мере, в сценарии Марио Драги) комментариев относительно того, что ЕЦБ не собирается играть со ставками. На фоне этих комментариев пара евро/доллар совершила скачок вверх, а также снесла слабые стопы по коротким позициям прежде, чем снова скатилась вниз.

Рейтинговое агентство Moody’s обсуждало лишение Новой Зеландии текущего статуса ААА, чему способствовали волнения о том, что накопленный дефицит текущего счета делает страну уязвимой для уловок держателей внешнего долга. После непродолжительного падения новозеландский доллар смог приостановиться, однако новые мысли, которые агентство Moody’s приняло себе на рассмотрение, будут в более долгосрочной перспективе актуальны для оценки стоимости новозеландского доллара, которая, разумеется, выглядит завышенной.

Его опережающая динамика, демонстрируемая в последнее время, вероятно, вскоре уступит место отстающей динамике, когда рынки активов, наконец, начнут двигаться в боковом коридоре или хуже, и как только пузырь новозеландского рынка жилья продемонстрирует признаки ослабления. Обратите внимание, что Резервный банк Новой Зеландии (RBNZ) проведет заседание через пару часов после Федрезерва этим вечером. Возможно, RBNZ с легкостью сможет преподнести сюрприз в плане ужесточения на фоне изучения того, что ожидания по ставкам значительно упали за последнюю пару недель. Тем не менее, если заседание Федерального комитета по открытым рынкам (FOMC) спровоцирует более масштабные изменения в интересе к риску и т.д., можно будет ожидать, что эти события вскоре подавят любую реакцию на заявление RBNZ. При текущих завышенных уровнях я полагаю, что RBNZ попытается избежать того, чтобы показаться излишне склонным к ужесточению, и будет надеяться на то, что "макроблагоразумные" меры в конечном итоге успокоят рынок жилья, а не протянет руку к рычагу процентных ставок. Следите за новостями.

Кстати, последний еженедельный комментарий в Hussman Funds прекрасным образом развенчивает мысль (“суеверие”) о том, что политика количественного ослабления (QE) Федрезерва обязательно должна служить ключевым двигателем цен на активы. Я бы сказал, что рынки активов во все времена представляют собой игру в доверие, особенно, это заметно сейчас, почти каждый раз, когда я слежу за рынками. Иначе говоря, берегитесь утраты доверия к способности QE влиять на курс всех активов.

Сегодняшнее заседание FOMC пройдет в минималистическом стиле, поскольку рынок получит только продолжение новой монетарной политики, а пресс-конференция Бена Бернанке не состоится (насколько я могу судить). Председатель, вероятно, счастлив, что может затаиться в своем бункере в Башне из слоновой кости после позорной катастрофы сентябрьского заседания FOMC — хотя многие сказали бы, что перерыв в работе правительства и риски верхней границы долга оправдали решение Федрезерва не сокращать объем покупок активов на заседании.

И снова общий настрой здесь очевиден — рынки активов действуют по слепому принципу "постоянно все скупай", таким образом, сложно представить себе исход, который мог бы подтолкнуть рынки еще выше текущих уровней, т.е. исход, указывающий на ослабление, которое превзойдет ожидания по ослаблению. Даже если рынки активов смогут в итоге укрепиться, рынок локально выглядит доведенным до предела в отношении роста после безжалостного рывка вверх в течение последних трех недель, когда индекс S&P вырос более чем на 100 пунктов. Иначе говоря, одним из наиболее актуальных реакционных рисков все больше становится утрата интереса к риску.

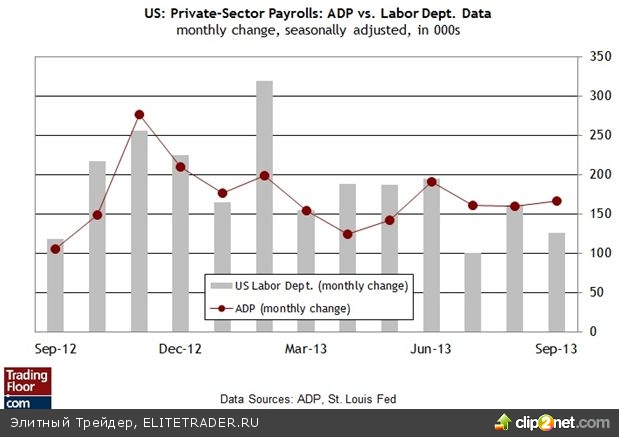

Дополнительный потенциал для сегодняшний волатильности исходит со стороны отчета по занятости ADP и отчета по потребительской инфляции накануне заседания. Сильные данные по занятости ADP и монетарная политика хоть немного отличная от крайней склонности к ослаблению могут оказать непосредственную поддержку американскому доллару, и я подозреваю, что это сильнее всего будет заметно в парах типа евро/доллар (падение) и доллар/иена (рост). Более подробно ключевые моменты пары доллар/иена рассматриваются ниже.

График: USDJPY

У пары доллар/иена на горизонте снова появляется старое доброе дневное облако Ишимоку, поскольку мы торгуемся выше против нижней границы облака, которая является локальным сопротивлением. Обратите внимание, что мы оказались в середине торгового диапазона, который начал формироваться еще в мае. Кто-то должен уступить, хотя первый прорыв самой очевидной фигуры не всегда является лучшим вариантом.

Если заседание FOMC приведет к снижению интереса к риску и росту облигаций (сложно представить, поскольку в последнее время они оба растут, но это возможно, если мы увидим чрезмерную склонность к ослаблению, которая вызовет распродажу акций на факте ожидания продолжения курса ФРС на ослабление), то пара может прорваться вниз, в то время как в сочетании с более уверенным сообщением со стороны FOMC о намерении сократить объем покупок это может с легкостью привести к прорыву сопротивления и в конечном итоге к тестированию отметки 100,00 и выше. Обратите внимание, что ранним утром четверга состоится заседание Банка Японии...

Три показателя на сегодня: безработица в Германии, розничный индекс PMI в ЕС и отчет ADP в США

Блок экономических новостей среды начнется с отчета о безработице в Германии, который привлечет к себе повышенное внимание участников рынка после того, как в последнее время количество безработных в крупнейшей экономике Европы возросло. Затем выйдут обновленные результаты индекса менеджеров по закупкам в розничном секторе Еврозоны и оценки занятости в частном секторе США от ADP. Кроме того, учите, что сегодня в 18:00 по GMT Федеральная резервная система объявит свое решение в области денежно-кредитной политики.

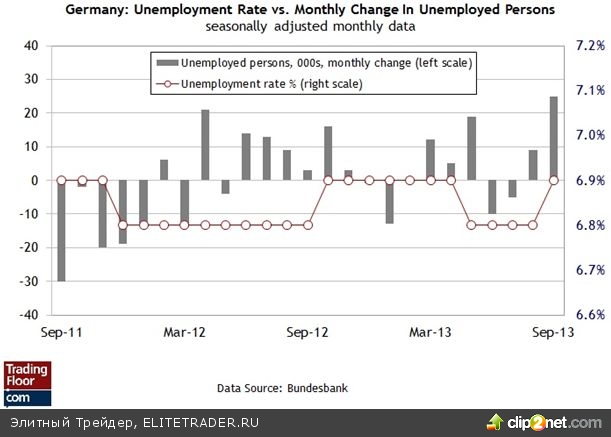

Безработица в Германии (08:55 GMT) Неожиданный рост безработицы в сентябре, возможно, представляет собой временное отклонение, однако участники рынка будут внимательно анализировать сегодняшний отчет в попытке найти в нем доказательства, указывающие на обратную ситуацию. Увидим ли мы в октябре очередной прирост?

Неожиданный скачок официального уровня безработицы в прошлом месяце до 6,9% стал главной новостью на рынке, однако куда большие опасения вызывает тенденция к росту количества безработных на протяжении последних нескольких месяцев. Действительно, показатель за сентябрь достиг максимального за более чем два года уровня с учетом сезонных факторов.

Оптимисты говорят, что в целом положение экономики достаточно устойчивое, и поэтому темные пятна, которые появились на картине рынка труда в последнее время, носят временный характер. Такой же точки зрения придерживается и немецкий фондовый рынок, который торгуется в области исторических максимумов. Различные индикаторы настроений для Германии, например индекс делового климата Ifo, также указывают на продолжение роста. Но, учитывая такие благоприятные новости, если сегодня мы узнаем об очередном пополнении рядов безработных, сомневаться в кратковременном характере такой ситуации станет намного сложнее.

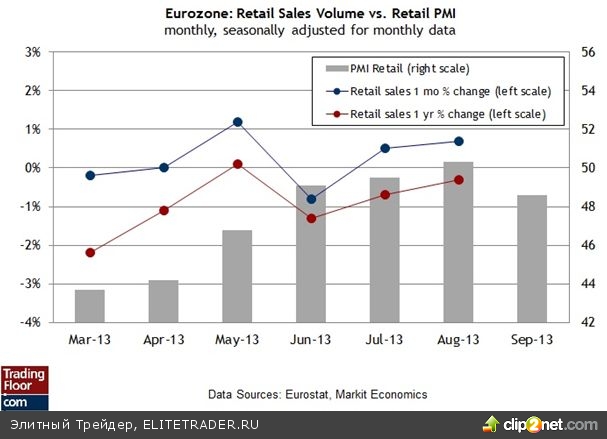

Индекс PMI в розничном секторе Еврозоны (09:10 GMT) Сегмент розничного потребления, который долгое время находился в состоянии упадка, по всей видимости, восстанавливается. Два последних отчета Евростата о розничных продажах показали, что расходы росли в течение двух месяцев подряд по август включительно. Казалось, что теперь оптимизм пойдет в гору, как вдруг индекс менеджеров по закупкам в розничном секторе Еврозоны от Markit в сентябре неожиданно опустился ниже нейтральной отметки 50 и установил минимальное за четыре месяца значение.

Разочарование от такого отката было особенно сильным потому, что предыдущий рост в августе выше отметки 50 означал первое увеличение продаж почти за два года на основании этого индикатора. «Розничные продажи в Еврозоне не смогли продолжить августовский рост главным образом по причине ухудшения ситуации во Франции», — заявил экономист Markit в прошлом месяце (pdf). Хорошей новостью является то, что опубликованные на прошлой неделе предварительные оценки PMI в секторах производства и услуг в Европе за октябрь свидетельствуют о продолжении роста экономики, хотя темпы развития по сравнению с сентябрем замедлились.

Еще одним, даже более сильным положительным моментом, является то, что Банк Италии в прошлом месяце впервые за два года изменил свою ежемесячную оценку роста ВВП Еврозоны в лучшую сторону. Другими словами, постепенное восстановление экономики Европы, скорее всего, будет продолжаться. Однако путь этот не будет легким или впечатляющим, по крайней мере, не в ближайшее время. Сегодняшний отчет PMI, вероятно, подтвердит такую точку зрения.

Отчет о занятости в США от ADP (12:15 GMT) Отчет ADP и запоздалый правительственный отчет о занятости в США показали, что темпы роста занятости на рынке труда в последнее время остаются низкими. Новость о том, что экономика сейчас создает меньше рабочих мест, приходит в момент высокой степени обеспокоенности потенциальными последствиями недавнего закрытия правительства для макроэкономики страны. Обосновано ли такое беспокойство? Сегодняшний отчет ADP за октябрь поможет ответить на этот вопрос.

Действительно, этот индикатор занятости в частном секторе США станет первым статистическим показателем, в котором отразится влияние частичного закрытия правительства и угрозы дефолта по ГКО для рынка труда в результате возникших в Конгрессе разногласий из-за бюджета. Экономисты полагают, что за все эти проблемы придется заплатить свою цену, и, какова будет эта цена, мы увидим в сегодняшнем отчете ADP.

Согласно консенсус-прогнозу, представленному на сайте Briefing.com, рост занятости в частном секторе в октябре замедлился до 125 000 рабочих мест. Такой результат вряд ли воодушевит участников рынка, поскольку это будет минимальное значение месячных изменений с апреля. В последнее время стало очевидно, что темпы роста занятости снизились, однако участники рынка начинают опасаться, что до конца года ситуация может значительным образом ухудшиться.

Рейтинговое агентство Moody’s обсуждало лишение Новой Зеландии текущего статуса ААА, чему способствовали волнения о том, что накопленный дефицит текущего счета делает страну уязвимой для уловок держателей внешнего долга. После непродолжительного падения новозеландский доллар смог приостановиться, однако новые мысли, которые агентство Moody’s приняло себе на рассмотрение, будут в более долгосрочной перспективе актуальны для оценки стоимости новозеландского доллара, которая, разумеется, выглядит завышенной.

Его опережающая динамика, демонстрируемая в последнее время, вероятно, вскоре уступит место отстающей динамике, когда рынки активов, наконец, начнут двигаться в боковом коридоре или хуже, и как только пузырь новозеландского рынка жилья продемонстрирует признаки ослабления. Обратите внимание, что Резервный банк Новой Зеландии (RBNZ) проведет заседание через пару часов после Федрезерва этим вечером. Возможно, RBNZ с легкостью сможет преподнести сюрприз в плане ужесточения на фоне изучения того, что ожидания по ставкам значительно упали за последнюю пару недель. Тем не менее, если заседание Федерального комитета по открытым рынкам (FOMC) спровоцирует более масштабные изменения в интересе к риску и т.д., можно будет ожидать, что эти события вскоре подавят любую реакцию на заявление RBNZ. При текущих завышенных уровнях я полагаю, что RBNZ попытается избежать того, чтобы показаться излишне склонным к ужесточению, и будет надеяться на то, что "макроблагоразумные" меры в конечном итоге успокоят рынок жилья, а не протянет руку к рычагу процентных ставок. Следите за новостями.

Кстати, последний еженедельный комментарий в Hussman Funds прекрасным образом развенчивает мысль (“суеверие”) о том, что политика количественного ослабления (QE) Федрезерва обязательно должна служить ключевым двигателем цен на активы. Я бы сказал, что рынки активов во все времена представляют собой игру в доверие, особенно, это заметно сейчас, почти каждый раз, когда я слежу за рынками. Иначе говоря, берегитесь утраты доверия к способности QE влиять на курс всех активов.

Сегодняшнее заседание FOMC пройдет в минималистическом стиле, поскольку рынок получит только продолжение новой монетарной политики, а пресс-конференция Бена Бернанке не состоится (насколько я могу судить). Председатель, вероятно, счастлив, что может затаиться в своем бункере в Башне из слоновой кости после позорной катастрофы сентябрьского заседания FOMC — хотя многие сказали бы, что перерыв в работе правительства и риски верхней границы долга оправдали решение Федрезерва не сокращать объем покупок активов на заседании.

И снова общий настрой здесь очевиден — рынки активов действуют по слепому принципу "постоянно все скупай", таким образом, сложно представить себе исход, который мог бы подтолкнуть рынки еще выше текущих уровней, т.е. исход, указывающий на ослабление, которое превзойдет ожидания по ослаблению. Даже если рынки активов смогут в итоге укрепиться, рынок локально выглядит доведенным до предела в отношении роста после безжалостного рывка вверх в течение последних трех недель, когда индекс S&P вырос более чем на 100 пунктов. Иначе говоря, одним из наиболее актуальных реакционных рисков все больше становится утрата интереса к риску.

Дополнительный потенциал для сегодняшний волатильности исходит со стороны отчета по занятости ADP и отчета по потребительской инфляции накануне заседания. Сильные данные по занятости ADP и монетарная политика хоть немного отличная от крайней склонности к ослаблению могут оказать непосредственную поддержку американскому доллару, и я подозреваю, что это сильнее всего будет заметно в парах типа евро/доллар (падение) и доллар/иена (рост). Более подробно ключевые моменты пары доллар/иена рассматриваются ниже.

График: USDJPY

У пары доллар/иена на горизонте снова появляется старое доброе дневное облако Ишимоку, поскольку мы торгуемся выше против нижней границы облака, которая является локальным сопротивлением. Обратите внимание, что мы оказались в середине торгового диапазона, который начал формироваться еще в мае. Кто-то должен уступить, хотя первый прорыв самой очевидной фигуры не всегда является лучшим вариантом.

Если заседание FOMC приведет к снижению интереса к риску и росту облигаций (сложно представить, поскольку в последнее время они оба растут, но это возможно, если мы увидим чрезмерную склонность к ослаблению, которая вызовет распродажу акций на факте ожидания продолжения курса ФРС на ослабление), то пара может прорваться вниз, в то время как в сочетании с более уверенным сообщением со стороны FOMC о намерении сократить объем покупок это может с легкостью привести к прорыву сопротивления и в конечном итоге к тестированию отметки 100,00 и выше. Обратите внимание, что ранним утром четверга состоится заседание Банка Японии...

Три показателя на сегодня: безработица в Германии, розничный индекс PMI в ЕС и отчет ADP в США

Блок экономических новостей среды начнется с отчета о безработице в Германии, который привлечет к себе повышенное внимание участников рынка после того, как в последнее время количество безработных в крупнейшей экономике Европы возросло. Затем выйдут обновленные результаты индекса менеджеров по закупкам в розничном секторе Еврозоны и оценки занятости в частном секторе США от ADP. Кроме того, учите, что сегодня в 18:00 по GMT Федеральная резервная система объявит свое решение в области денежно-кредитной политики.

Безработица в Германии (08:55 GMT) Неожиданный рост безработицы в сентябре, возможно, представляет собой временное отклонение, однако участники рынка будут внимательно анализировать сегодняшний отчет в попытке найти в нем доказательства, указывающие на обратную ситуацию. Увидим ли мы в октябре очередной прирост?

Неожиданный скачок официального уровня безработицы в прошлом месяце до 6,9% стал главной новостью на рынке, однако куда большие опасения вызывает тенденция к росту количества безработных на протяжении последних нескольких месяцев. Действительно, показатель за сентябрь достиг максимального за более чем два года уровня с учетом сезонных факторов.

Оптимисты говорят, что в целом положение экономики достаточно устойчивое, и поэтому темные пятна, которые появились на картине рынка труда в последнее время, носят временный характер. Такой же точки зрения придерживается и немецкий фондовый рынок, который торгуется в области исторических максимумов. Различные индикаторы настроений для Германии, например индекс делового климата Ifo, также указывают на продолжение роста. Но, учитывая такие благоприятные новости, если сегодня мы узнаем об очередном пополнении рядов безработных, сомневаться в кратковременном характере такой ситуации станет намного сложнее.

Индекс PMI в розничном секторе Еврозоны (09:10 GMT) Сегмент розничного потребления, который долгое время находился в состоянии упадка, по всей видимости, восстанавливается. Два последних отчета Евростата о розничных продажах показали, что расходы росли в течение двух месяцев подряд по август включительно. Казалось, что теперь оптимизм пойдет в гору, как вдруг индекс менеджеров по закупкам в розничном секторе Еврозоны от Markit в сентябре неожиданно опустился ниже нейтральной отметки 50 и установил минимальное за четыре месяца значение.

Разочарование от такого отката было особенно сильным потому, что предыдущий рост в августе выше отметки 50 означал первое увеличение продаж почти за два года на основании этого индикатора. «Розничные продажи в Еврозоне не смогли продолжить августовский рост главным образом по причине ухудшения ситуации во Франции», — заявил экономист Markit в прошлом месяце (pdf). Хорошей новостью является то, что опубликованные на прошлой неделе предварительные оценки PMI в секторах производства и услуг в Европе за октябрь свидетельствуют о продолжении роста экономики, хотя темпы развития по сравнению с сентябрем замедлились.

Еще одним, даже более сильным положительным моментом, является то, что Банк Италии в прошлом месяце впервые за два года изменил свою ежемесячную оценку роста ВВП Еврозоны в лучшую сторону. Другими словами, постепенное восстановление экономики Европы, скорее всего, будет продолжаться. Однако путь этот не будет легким или впечатляющим, по крайней мере, не в ближайшее время. Сегодняшний отчет PMI, вероятно, подтвердит такую точку зрения.

Отчет о занятости в США от ADP (12:15 GMT) Отчет ADP и запоздалый правительственный отчет о занятости в США показали, что темпы роста занятости на рынке труда в последнее время остаются низкими. Новость о том, что экономика сейчас создает меньше рабочих мест, приходит в момент высокой степени обеспокоенности потенциальными последствиями недавнего закрытия правительства для макроэкономики страны. Обосновано ли такое беспокойство? Сегодняшний отчет ADP за октябрь поможет ответить на этот вопрос.

Действительно, этот индикатор занятости в частном секторе США станет первым статистическим показателем, в котором отразится влияние частичного закрытия правительства и угрозы дефолта по ГКО для рынка труда в результате возникших в Конгрессе разногласий из-за бюджета. Экономисты полагают, что за все эти проблемы придется заплатить свою цену, и, какова будет эта цена, мы увидим в сегодняшнем отчете ADP.

Согласно консенсус-прогнозу, представленному на сайте Briefing.com, рост занятости в частном секторе в октябре замедлился до 125 000 рабочих мест. Такой результат вряд ли воодушевит участников рынка, поскольку это будет минимальное значение месячных изменений с апреля. В последнее время стало очевидно, что темпы роста занятости снизились, однако участники рынка начинают опасаться, что до конца года ситуация может значительным образом ухудшиться.

http://ru.tradingfloor.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба