25 ноября 2013 utmedia Крылов Михаил

Акции целого ряда американских компаний связаны с продажами автомобилей. Принято считать, что их перспективы ухудшаться со сворачиванием мягкой денежно-кредитной политики ФРС. Но всё зависит от рентабельности и положения в сети формирования стоимости авто.

Прогноз по развитию авторынка

Сворачивание покупок активов ФРС приведёт к повышению ставок кредитования, которое изменит спрос на автомобили, но необязательно снизит. Прогноз по автомобилям предполагает рост производства на 4% в мире, на 2% в Европе и Японии, на 6% в США и на 8% в Китае.

Машина не роскошь, а средство передвижения. Если в следующем году планировало купить машину на 6% больше людей, при повышении стоимости кредита они всё равно не останутся на старых тачках. Повышение стоимости страховки с возрастом машины делает продажу стареющего транспортного средства делом почти безнадёжным. В Америке по-прежнему можно купить Honda за 700 долларов, но выпуска 1994 года. Помимо прочего ездить на такой ещё и не престижно. Следовательно, при охлаждении экономики после того, как ФРС прекратит наращивать баланс, продажи авто вряд ли прекратят расти. Возможно лишь структурное изменение спроса и перераспределение долей на рынке машиностроения.

Что останется прежним, так это спрос на типичные аксессуары для автомобилей: подушки и ремни безопасности. Активная безопасность типа автоматического натяжения ремней во время поворота — для люксового сегмента. Повышение ставок кредита может отложить переход к активной безопасности, сделав люксовый сегмент рынка слишком дорогим. В то же время народные автомобили станут ещё более массовыми, а перспективы повышения спроса на типовую продукцию для них нельзя назвать разве что предрешённым.

Повышение ставок кредита в США коснётся только Америки. Европейская экономика способна стабилизироваться быстрее американской, поддерживая спрос на товары для активной безопасности. Рентабельность этого сегмента по выручке может подтянуться к общему уровню для производителей деталей. Рост продаж решений для активной безопасности уже ускорился.

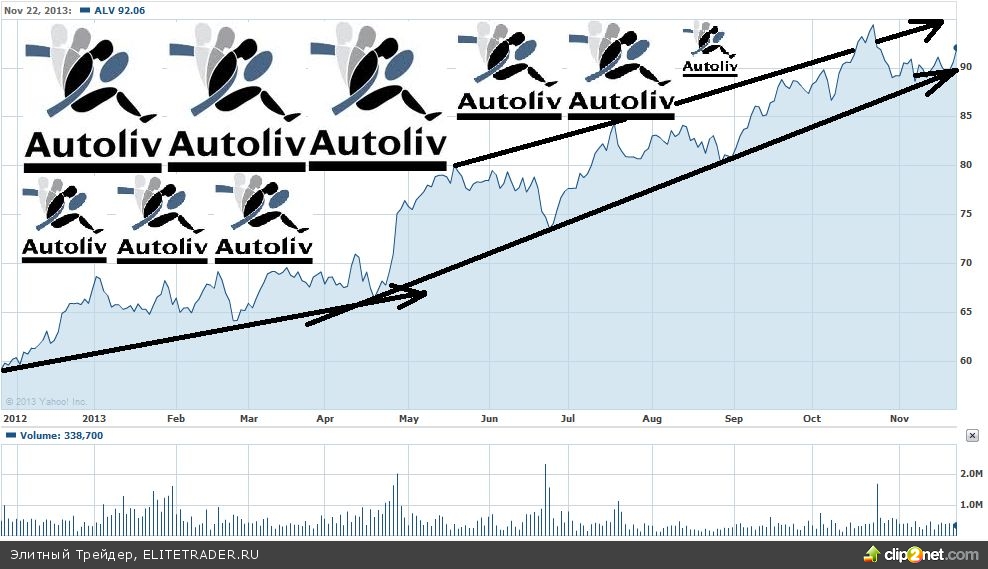

NYSE ALV: Сила конвейера

Стратегия продвижения компаний, производящих простые детали для массовых автомобилей, ориентирована на сочетании органического роста продаж прежними темпами и некого импульса, который придаст увеличение производства автомобилей. Один из ярких примеров на рынке сейчас — это компания Autoliv (Nyse: ALV).

Органический рост продаж Autoliv в Китае, на который приходится 15% выручки, достиг 13% в год. При повышении производства на 8% это даёт увеличение выручки на 21%. В Америке 3%-ный органический рост дополняется расширением выпуска на 6%, вследствие чего получается 9%-ный прирост продаж. В зоне евро такой же органический показатель дополняется увеличением производства на 2% и позитивным 4%-ным эффектом валютного хеджирования.

В 3-м квартале фирма Autoliv Inc. (NYSE: ALV) собрала 2,12 млрд долларов выручки при рентабельности по операционной прибыли 8,8% и по валовому доходу выше 19%. Хотя пики в 11,6% и в 21,5%, соответственно, оказались пройдены, возможное ускорение роста в Европе обещает их повторение. Региональный дисбаланс в сторону Европы, на которую приходятся 32% выручки, становится сильной стороной Autoliv. В отчётном квартале там был рост на 10%. А клиентская база корпорации настолько разнообразна, что в неё входят все крупные автомобилестроители: GM — 15% выручки, Renault/Nissan 11%, Ford 11%, Volkswagen 8%, Hyundai/Kia 9%, и PSA — 4%.

NYSE ALV: Прогноз по курсу акций

Надежды на рост продаж автомобилей вовсе не безосновательны, как доказывает рост продаж Hyundai ix35 в Республике Корея и Suzuki в Индии. В 4-м квартале можно предполагать рост продаж подушек безопасности с 1,36 до 1,45 млрд долларов, ремней безопасности с 659 до 699 млн долларов, продукции активной безопасности с 96 до 102 млн долларов. Таким образом, общая выручка достигнет 2,25 млрд долларов. При увеличении себестоимости с 1,71 до 1,81 млрд долларов это даёт рентабельность выручки по валовой прибыли 19,6%.

Если рассчитывать, что управленческие расходы вырастут с 94 до 99 млн долларов, затраты на НИОКР останутся на уровне 120 млн долларов, а чистые процентные расходы на уровне 7,1 млн долларов, то с учётом прочих доходов 2 млн долларов общая сумма доналоговой прибыли достигнет 216,9 млн долларов. При ставке подоходного налога 28% и количестве акций 96,2 млн получаем прогнозную прибыль на акцию 1,62 доллара, или 6,49 по SAAR (умножить на четыре, чтобы получить годовой показатель). При амортизации 63 млн долларов прибыль до налогов, процентов и амортизации (EBITDA) по SAAR выходит равной 848,3 млн долларов.

С учётом долгосрочного долга 423,5 млн долларов можно оценить акции ALV в 123,4 доллара. Это по 14 стоимостям предприятия к EBITDA, где стоимость предприятия — это сумма рыночной стоимости и долга. Хотя среднее для сектора вдвое ниже (7х), мало компаний обладают такой же разнообразной структурой выручки и устойчивостью к внешним шокам. Кроме того цена к прибыли при 123 долларах будет средней для рынка, 19х, а цена к выручке 1,3х.

Пример компании Autoliv показывает, что ожидаемое охлаждение экономики США вследствие сворачивания покупок активов ФРС не приведёт к падению всех без исключения акций. Многое будет зависеть положения фирмы в цепи формирования стоимости автомобилей. Производители автозапчастей будут пользоваться всё большим спросом и при моде на простые и недорогие автомобили, и при моде на дорогие модели с устройствами активной безопасности.

Оригинал статьи - http://utmagazine.ru/posts/2320-nyse-alv-v-krizis-vazhno-mesto-v-cepi-pitaniya.html

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба