25 декабря 2013 tradersroom.ru

Правило банковского регулирования, названное в честь бывшего председателя ФРС Пола Волкера, было оспорено Американской ассоциацией банкиров в федеральном суде Вашингтона. Организация утверждает, что часть Правила Волкера навредит мелким банкам и приведет к потерям в размере около 600 миллионов долларов, передает агентство Bloomberg.

Напомним, что в начале этого месяца американские регуляторы пришли к окончательному соглашению и утвердили это правило. Оно направлено на прекращение спекулятивной торговли банков, то есть они не смогут торговать за счет собственных средств.

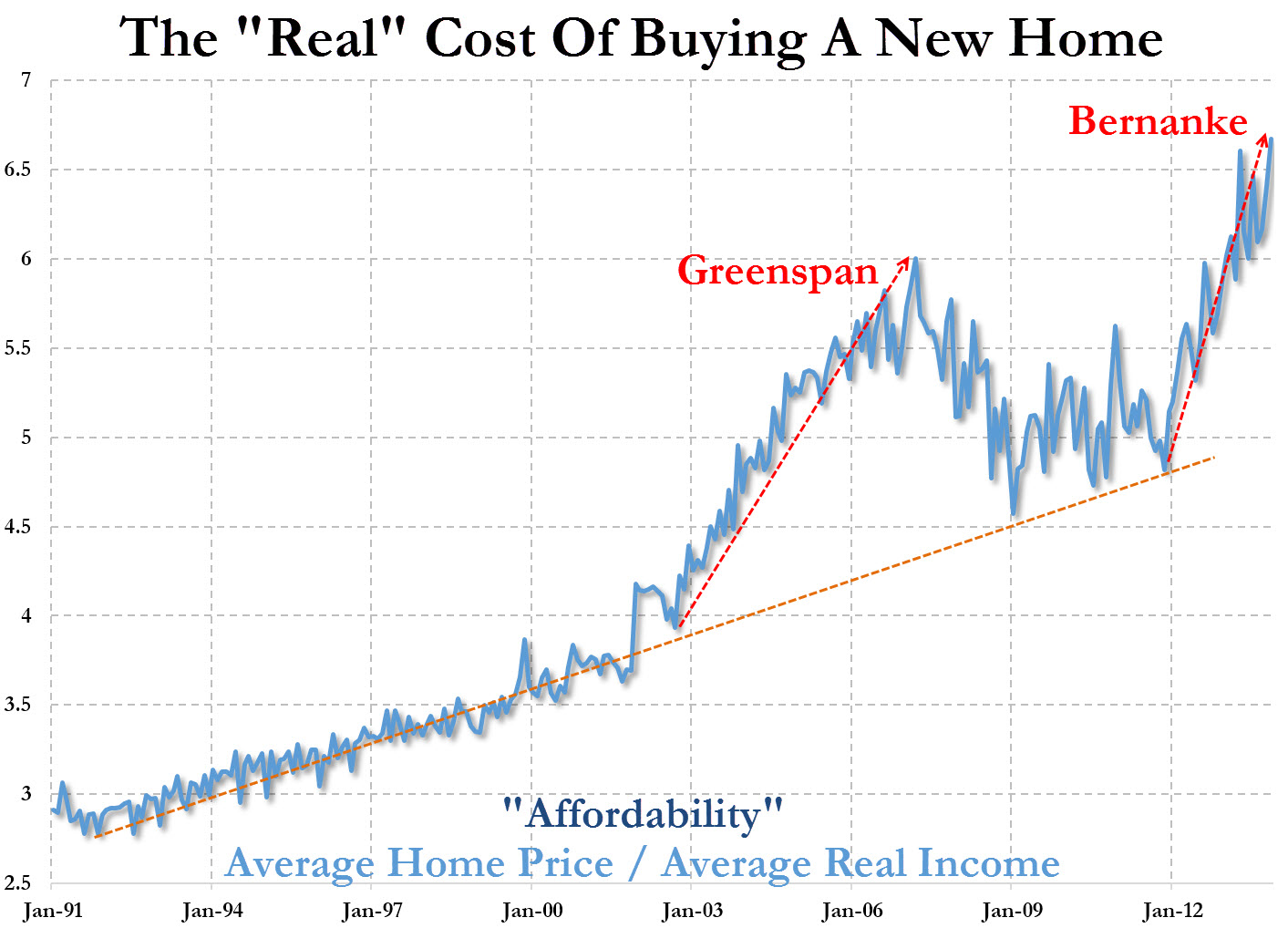

Жилье в США становится недоступным

Вчера стало известно, что цены на новые дома в США никогда не были настолько высокими. Это хорошая новость, не так ли? Но не для средних американцев, которые намерены купить новый дом. Исходя из средних реальных доходов, цены на жилье никогда не были настолько недоступными. Ведь соотношение средней цены на дома и среднего реального дохода достигло максимального значения за последние десятилетия.

Кроме того, Бернанке многому научился у своего предшественника, заставив цены на жилье подняться до небывало высокой отметки, и оставив среднестатистического гражданина без американской мечты.

Число заявок на ипотеку в США снизилось до 13-летнего минимума: MBA

Среднее число ипотечных заявок в США сократилось на 6,3% до 13-летнего минимума с учетом сезонных колебаний, поскольку процентные ставки выросли по сравнению с предыдущей неделей, заявила во вторник Ассоциация ипотечных банков, передает MarketWatch.

«После объявления о сокращении программы покупок активов со стороны Федеральной резервной системы, объем заявок на ипотечные кредиты снова снизился на прошлой неделе, также сократилось число желающих рефинансировать свои кредиты до самого низкого уровня с ноября 2008 года», - сказал Майк Фратантони, вице-президент MBA по исследованиям и экономике.

Составной рыночный индекс упал на 7% по сравнению с предыдущей неделей. Индекс рефинансирования снизился на 8% по сравнению с предыдущей неделей, индекс покупки снизился на 4% с учетом сезонных колебаний.

Средняя ставка по 30-летним ипотечным кредитам с фиксированной процентной ставкой увеличилась до 4,64% по сравнению с 4,62% на предыдущей неделе.

Японский Nikkei 225 закрылся выше 16000 в первый раз за шесть лет

Акции Fast Retailing, одни их основных на Nikkei225 повысились на 4,7 процента. Nippon Paper Industries, второй по величине производитель материалов в Японии по рыночной стоимости, вырос на 3,4 процента. Бумаги SoftBank упали на 0,5 процента.

Индекс Nikkei225 прибавил 0,8 процента и достиг отметки 16,009.99, то есть самого высокого уровня закрытия с 11 декабря 2007 года. Индекс Topix вырос менее чем на 0,1 процента до 1,258.18, преодолев потери на целых 0,5 процента.

Вчера Standard & Poor's 500 Index вырос на 0,3 процента, то есть опять достиг рекорда. В ноябре заказы на товары длительного пользования выросли на 3,5 процента после падения на 0,7 процента месяцем ранее, показал вчера правительственный отчет.

Barclays: ожидания по EUR и JPY на предстоящий год

EUR: Мы считаем, что сокращение ставки со стороны ЕЦБ будет ограниченным, а ставки денежного рынка будут значительно ниже ставки рефинансирования. Рост евро и сокращение баланса ЕЦБ (поскольку банки погашают кредиты, полученные в рамках LTRO) держат индекс денежно-кредитных условий еврозоны близким к трехлетнему минимуму, несмотря на снижение краткосрочного обменного курса на фоне разговоров о том, что инфляция, вероятно, будет сталкиваться с понижательным давлением в среднесрочной перспективе.

Мы не ждем каких-либо действий от ЕЦБ до 2014 года. Но наш базовый сценарий предполагает, что давление, скорее всего, будет расти и приведет к запуску более нетрадиционных мер политики (учитывая ограниченные возможности для обычного смягчения, поскольку ставки близки к нулю). Более агрессивная борьба со снижением инфляции со стороны ЕЦБ в сочетании дальнейшими улучшениями перспектив роста США и ожиданиями по поводу политики ФРС, предполагает постепенное, но устойчивое снижение EUR/USD в ближайшие месяцы.

Мы ожидаем постепенный, но постоянный спад EUR/USD в ближайшие месяцы к отметке 1,27, причём вероятна длительная консолидация в диапазоне 1.3200 – 1.3680.

JPY: Наша среднесрочная бычья позиция по USD/JPY остается неизменной на фоне относительного роста и перспектив денежно-кредитной политики США и Японии. Реформы могли бы положительно сказаться на долгосрочных ожиданиях по JPY, но мы считаем, что эти реформы вряд ли принесут пользу валюте в 2014 году. Японские инвесторы начнут перетряхивать портфели и это окажет положительное влияние на пару USD/JPY, но мы ожидаем, что это будет происходить постепенно.

При таком развитии событий, мы прогнозируем рост USD/JPY до 107 йен за доллар за три месяца, а затем возможны колебания вокруг этой отметки.

Credit Agricole сохраняет короткие позиции по EUR/USD с целью 1,33

Последнее наиболее заметное событие в мире, а именно сокращение программы покупок облигаций на 10 млрд. долларов, которое начнется в январе, не привело к значительной реакции пары EURUSD.

Тем не менее, мы ждем продолжения «tapering» со стороны ФРС (т.е. произойдет снижение предложения мировой резервной валюты). Это приведет к «переломному моменту» для валютных рынков в течение 2014 года. Поэтому сдержанную реакцию рынка на события прошлой недели не следует рассматривать как сигнал о вероятной «самоуспокоенности инвесторов» в новом году.

Действительно, в 2014 году могут продолжиться покупки USD частными инвесторами, что станет началом нового нисходящего тренда EUR/USD.

Наш прогноз на конец марта по паре EUR/USD предполагает достижение отметки 1,33. С 12 декабря Credit Agricole поддерживает короткие позиции по EUR/USD с целью 1,33.

JP Morgan: победители и проигравшие на FX в 2014 году

Базовый макро сценарий JP Morgan на 2014 год предполагает, что предстоящий год станет менее драматичной версией 2013 года.

JPM считает, что в 2014 году главными победителями на FX будут те страны G-10, которые могут поднять процентные ставки (NZD)

или в отношении которых растут ожидания скорого повышения ставки (GBP), а также страны EM с более сильными внешними позициями (израильский шекель - ILS, мексиканский песо - MXN, китайский юань - CNY, южнокорейский вон - KRW).

С другой стороны, JPM считает, что самыми крупными неудачниками в следующем году будут валюты стран G-10, центральные банки которых могут ослабить политику (JPY, AUD, шведская крона - SEK, EUR), а также развивающиеся рынки, где внешние позиции бедных и финансирование зависит от притока на рынки облигаций (индонезийская рупия - IDR, малайзийский ринггит - MYR, бразильский реал - BRL, чилийский песо - CLP, южноафриканский ранд - ZAR).

http://tradersroom.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба