Некто президент некоего Smart-lab'a загадал своим подданым задачку:

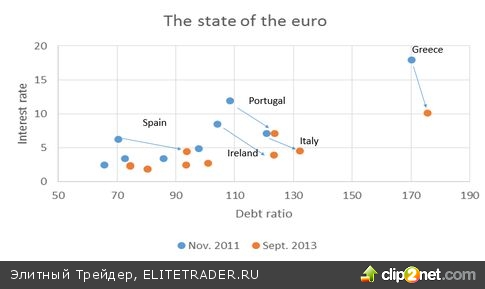

Загадка: долги стран еврозоны выросли, а ставки по ним упали.

Как так?

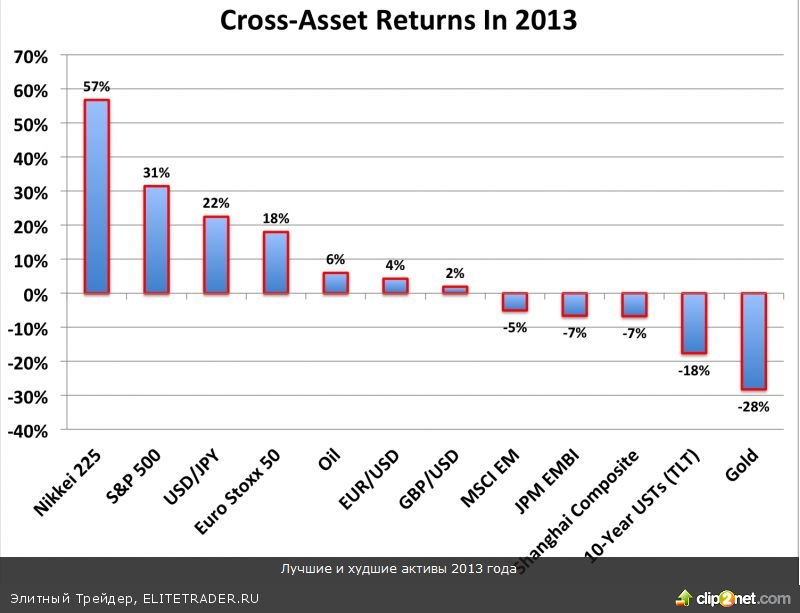

Лучшие и худшие активы 2013 года:

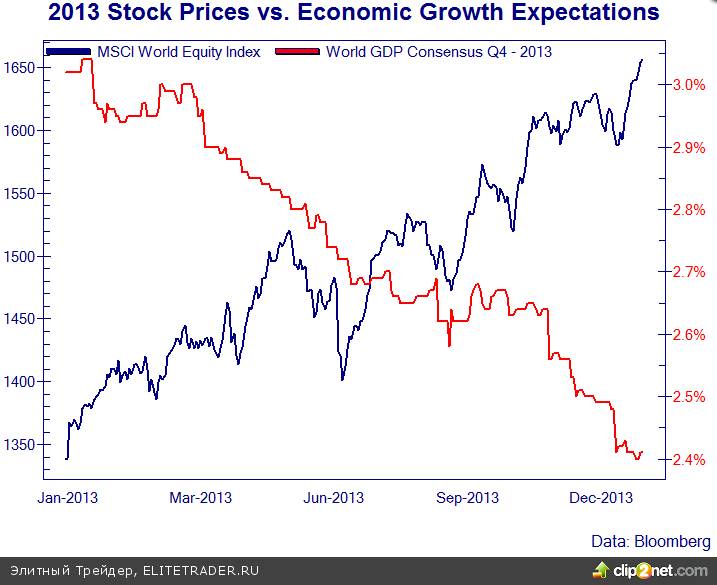

Любимая страшилка с Зирохедж: экономика вниз, а рынок вверх. Чем кончится, а главное — когда?:)

Несколько интересных чартов

Не знаю, что конкретно его заинтересовало в этих графиках, но особого ажиотажа она у обитателей сайта не вызвала. Один из пользователей даже ответил, что "задолбали вы со своими рынками - ведь только 2 января". И то правда - отдыхай, дорогой товарищ - не забивай голову, и без тебя как-нибудь разберутся...

Во первых, рынки (финансовые). Почему-то считается, что они должны отражать экономическую ситуацию в стране. Но ведь это абсолютно не так. Возьмем американский фондовый рынок, к примеру NYSE и NASDAQ - как известно там обращаются ценные бумаги крупных компаний (при чем не только американских), а индекс из 500 наилучших из них по версии рейтингового агентства Standart&Poors - это такой же индекс, как и любой другой - хоть цен на жилье (один из них я представил в предыдущей статье). Почему конкретно SP500 отражает дела в АМЕРИКАНСКОЙ экономике? Не преувеличивают ли биржевики своей значимости? Преувеличивают, еще как. Всем известно, что рынок облигаций намного более привлекателен для инвесторов, и долговые ценные бумаги американского правительства разметаются всем миром, как горячие пирожки. Очевидно, что гарантии ведущей экономики Мира несут меньше рисков в сравнении с более рисковым рынком акций. Да и доля финансовых услуг в структуре ВВП США составляет всего 5% (около 800 миллиардов), или 11% от всех остальных услуг. Акции растут, потому что постоянно растут прибыли американских компаний, которые сейчас находятся на исторических максимумах. Но это только один рынок - рынок акций. Экономика выигрывает от того, что компании приносят прибыль, а не от самого факта увеличения их биржевой стоимости. Напомним, что в США не существует понятия "государственная компания". Ни в одном балансовом отчете 500 крупнейших компаний, Вы не найдете правительства в качестве шерхолдера (тем более с 51% акций, как доля РФ в "Газпроме"). О последнем таком случае я писал в предыдущей статье - когда министерству финансов пришлось выкупить 60% акций General Motors, однако потом эти бумаги были реализованы на рынке. К слову сказать, Япония вообще является мировым "лидером" (не считая Зимбабве) по такому показателю, как отношение долга к ВВП, однако это не мешает ей быть вторым мировым производителем после США (Китай не берем из-за аутсорсинга). И не взирая на правительственные займы, японские Toyota, Sony и т.п. чувствуют себя отлично. Это кстати отражено в лидирующем индексе Nikkei 225 на графике президента. Поэтому...

Теперь, что касается самих долгов стран Еврозоны. Президента удивил тот факт, что ставки по облигациям снижаются в то время, как долг стран растет. Тут еще необходимо разобраться о каком долге мы говорим, ведь total public debt (внешний долг), как известно - это не обязательно государственный долг. Debt held by public (государственная шерсть) = весь внешний долг (вся масса выпущенных облигаций) минус Intergovernmental Holdings (облигации, принадлежащие другим своим государственным организациям). А как считается внешний долг? К примеру, если какой либо гражданин Украины/России сейчас возьмет в долг у иностранного банка, то это увеличит внешний долг его страны. Если украинец вдруг купит евробондов, то это увеличит внешный долг Еврозоны. Вообще говоря, государство не отвечает за долги компаний, равно как и компании не отвечают за долги государства. Когда американская компания, которая произвела свою продукцию на территории Китая (аутсорсинг) продает ее у себя дома (iPhone к примеру), то на балансе США это считается импортом, хотя на самом деле таковым его назвать нельзя. Это так же увеличивает внешний долг страны (в котором учитывается отрицательное сальдо внешнеторгового баланса). Поэтому внешний долг и государственный, как сказано в ролике выше, путать НЕ НУЖНО!!! Внешние долги страны (как, к примеру это происходит у Японии) могут расти, но вместе с тем должны расти и прибыли (ВВП). Другими словами можно занимать больше, если больше зарабатываешь. Вот американские компании зарабатывают не просто много, а очень много - а это все налоговые отчисления и развитие внутреннего рынка сбыта.

А что касается ставок купонов (процентов), которые снизились - то это совсем просто. Основы финансового менеджмента, 2 курс. Говоря простыми словами, следует всегда придерживаться простого правила, которое на английском звучит так: As a bond price rises, it's yields falls, and vice-versa. Почему это происходит? Для этого можно открыть статью в вики о стоимости облигаций, и найти там формулу расчета. Выглядит она следующим образом:

Допустим, Вы выпустили облигацию номинальной стоимостью в 1000$ и ставкой купона 6%. Если считаем, что это выгодная сделка, то спрос на Вашу облигацию начнет расти, что вызовет увеличение ее стоимости. Она может уже стоить 1010$, 1020$, 1030$ и т.д. Это увеличение стоимости возможно лишь за счет уменьшения ставки процента - своего рода компенсация, покрытие расходов. Если же спрос на облигацию слабый, то ее стоимость снижается, и держатель облигации уже получает не только проценты на номинальную стоимость, но и имеет доход от дисконта, если он купил ее, скажем по 980$.

Давайте применим формулу. Допустим есть облигация номинальной стоимостью в 1000$, сроком до погашения 20 лет, и ставкой купона 14%. Периодичность выплат процентов = 1 раз в год. Если через 4 года после выплаты купонов процентная ставка увеличится на 2% (до 16%), то, подставляя это значение в формулу, мы будем иметь стоимость нашей облигации 886,6$, так как T большая будет равняться 16 (годам до погашения). Таким образом инвесторы будут стремиться избавиться от 14% облигации, так как по аналогичным бумагам они бы могли получать 16%. Предполагается, что равновесное состояние при сбросе таких бумаг будет достигнуто в точке по цене 886 долларов США. И наоборот, если ставка снизится до 12%, то цены вашей облигации пойдут вверх, так как дают большую, по сравнению со средней рыночной, доходность. Таким образом, если ставки снижаются, то цена облигации растет. Что и требовалось доказать. Ну а с 2011 года те же евробонды у нас выросли очень существенно.

Как же меняются ставки? Например в США, ставки процентов по своим обязательствам зависят от политики Министерства финансов, которое призвано сокращать расходы федерального займа. Делается это руками своих федеральных банков, которые, как и коммерческие банки, занимаются банковским бизнесом. Получает правительство деньги по облигациям по одним процентам, и выдает их под другие проценты по своим правительственным программам (кредиты бизнесу, кредиты на образование и т.п.). Это и называется Net Interest. На сайте бюджетного коммитета конгресса США есть документ, где объясняются причины, по которым, кроме бюджетного дефицита, могут производиться заимствования. А так же имеется прогноз на дальнейшую перспективу. Видно, что то обстоятельство, которое удивило г-на президента Smart-Lab'a - для США норма. Государственный долг растет, а проценты по нему снижаются. При этом процент еще зависит от политики ФРС, которая регулирует денежную массу своими операциями на открытых рынках, влияя таким образом на учетную ставку.

Вот так бы я ответил на эту загадку с точки зрения механизмов американской экономики. Думаю, что в Европейском Союзе происходит нечто подобное. Таким образом ФРС может держать учетную ставку низкой сколько угодно, ведь чем хуже обстоят дела, тем дешевле правительству обходятся займы. На странице у Spydell'a можно посмотреть другие ставки, в том числе по еврооблигациям. Еще можно посомтреть здесь

Загадка: долги стран еврозоны выросли, а ставки по ним упали.

Как так?

Лучшие и худшие активы 2013 года:

Любимая страшилка с Зирохедж: экономика вниз, а рынок вверх. Чем кончится, а главное — когда?:)

Несколько интересных чартов

Не знаю, что конкретно его заинтересовало в этих графиках, но особого ажиотажа она у обитателей сайта не вызвала. Один из пользователей даже ответил, что "задолбали вы со своими рынками - ведь только 2 января". И то правда - отдыхай, дорогой товарищ - не забивай голову, и без тебя как-нибудь разберутся...

Во первых, рынки (финансовые). Почему-то считается, что они должны отражать экономическую ситуацию в стране. Но ведь это абсолютно не так. Возьмем американский фондовый рынок, к примеру NYSE и NASDAQ - как известно там обращаются ценные бумаги крупных компаний (при чем не только американских), а индекс из 500 наилучших из них по версии рейтингового агентства Standart&Poors - это такой же индекс, как и любой другой - хоть цен на жилье (один из них я представил в предыдущей статье). Почему конкретно SP500 отражает дела в АМЕРИКАНСКОЙ экономике? Не преувеличивают ли биржевики своей значимости? Преувеличивают, еще как. Всем известно, что рынок облигаций намного более привлекателен для инвесторов, и долговые ценные бумаги американского правительства разметаются всем миром, как горячие пирожки. Очевидно, что гарантии ведущей экономики Мира несут меньше рисков в сравнении с более рисковым рынком акций. Да и доля финансовых услуг в структуре ВВП США составляет всего 5% (около 800 миллиардов), или 11% от всех остальных услуг. Акции растут, потому что постоянно растут прибыли американских компаний, которые сейчас находятся на исторических максимумах. Но это только один рынок - рынок акций. Экономика выигрывает от того, что компании приносят прибыль, а не от самого факта увеличения их биржевой стоимости. Напомним, что в США не существует понятия "государственная компания". Ни в одном балансовом отчете 500 крупнейших компаний, Вы не найдете правительства в качестве шерхолдера (тем более с 51% акций, как доля РФ в "Газпроме"). О последнем таком случае я писал в предыдущей статье - когда министерству финансов пришлось выкупить 60% акций General Motors, однако потом эти бумаги были реализованы на рынке. К слову сказать, Япония вообще является мировым "лидером" (не считая Зимбабве) по такому показателю, как отношение долга к ВВП, однако это не мешает ей быть вторым мировым производителем после США (Китай не берем из-за аутсорсинга). И не взирая на правительственные займы, японские Toyota, Sony и т.п. чувствуют себя отлично. Это кстати отражено в лидирующем индексе Nikkei 225 на графике президента. Поэтому...

Теперь, что касается самих долгов стран Еврозоны. Президента удивил тот факт, что ставки по облигациям снижаются в то время, как долг стран растет. Тут еще необходимо разобраться о каком долге мы говорим, ведь total public debt (внешний долг), как известно - это не обязательно государственный долг. Debt held by public (государственная шерсть) = весь внешний долг (вся масса выпущенных облигаций) минус Intergovernmental Holdings (облигации, принадлежащие другим своим государственным организациям). А как считается внешний долг? К примеру, если какой либо гражданин Украины/России сейчас возьмет в долг у иностранного банка, то это увеличит внешний долг его страны. Если украинец вдруг купит евробондов, то это увеличит внешный долг Еврозоны. Вообще говоря, государство не отвечает за долги компаний, равно как и компании не отвечают за долги государства. Когда американская компания, которая произвела свою продукцию на территории Китая (аутсорсинг) продает ее у себя дома (iPhone к примеру), то на балансе США это считается импортом, хотя на самом деле таковым его назвать нельзя. Это так же увеличивает внешний долг страны (в котором учитывается отрицательное сальдо внешнеторгового баланса). Поэтому внешний долг и государственный, как сказано в ролике выше, путать НЕ НУЖНО!!! Внешние долги страны (как, к примеру это происходит у Японии) могут расти, но вместе с тем должны расти и прибыли (ВВП). Другими словами можно занимать больше, если больше зарабатываешь. Вот американские компании зарабатывают не просто много, а очень много - а это все налоговые отчисления и развитие внутреннего рынка сбыта.

А что касается ставок купонов (процентов), которые снизились - то это совсем просто. Основы финансового менеджмента, 2 курс. Говоря простыми словами, следует всегда придерживаться простого правила, которое на английском звучит так: As a bond price rises, it's yields falls, and vice-versa. Почему это происходит? Для этого можно открыть статью в вики о стоимости облигаций, и найти там формулу расчета. Выглядит она следующим образом:

Допустим, Вы выпустили облигацию номинальной стоимостью в 1000$ и ставкой купона 6%. Если считаем, что это выгодная сделка, то спрос на Вашу облигацию начнет расти, что вызовет увеличение ее стоимости. Она может уже стоить 1010$, 1020$, 1030$ и т.д. Это увеличение стоимости возможно лишь за счет уменьшения ставки процента - своего рода компенсация, покрытие расходов. Если же спрос на облигацию слабый, то ее стоимость снижается, и держатель облигации уже получает не только проценты на номинальную стоимость, но и имеет доход от дисконта, если он купил ее, скажем по 980$.

Давайте применим формулу. Допустим есть облигация номинальной стоимостью в 1000$, сроком до погашения 20 лет, и ставкой купона 14%. Периодичность выплат процентов = 1 раз в год. Если через 4 года после выплаты купонов процентная ставка увеличится на 2% (до 16%), то, подставляя это значение в формулу, мы будем иметь стоимость нашей облигации 886,6$, так как T большая будет равняться 16 (годам до погашения). Таким образом инвесторы будут стремиться избавиться от 14% облигации, так как по аналогичным бумагам они бы могли получать 16%. Предполагается, что равновесное состояние при сбросе таких бумаг будет достигнуто в точке по цене 886 долларов США. И наоборот, если ставка снизится до 12%, то цены вашей облигации пойдут вверх, так как дают большую, по сравнению со средней рыночной, доходность. Таким образом, если ставки снижаются, то цена облигации растет. Что и требовалось доказать. Ну а с 2011 года те же евробонды у нас выросли очень существенно.

Как же меняются ставки? Например в США, ставки процентов по своим обязательствам зависят от политики Министерства финансов, которое призвано сокращать расходы федерального займа. Делается это руками своих федеральных банков, которые, как и коммерческие банки, занимаются банковским бизнесом. Получает правительство деньги по облигациям по одним процентам, и выдает их под другие проценты по своим правительственным программам (кредиты бизнесу, кредиты на образование и т.п.). Это и называется Net Interest. На сайте бюджетного коммитета конгресса США есть документ, где объясняются причины, по которым, кроме бюджетного дефицита, могут производиться заимствования. А так же имеется прогноз на дальнейшую перспективу. Видно, что то обстоятельство, которое удивило г-на президента Smart-Lab'a - для США норма. Государственный долг растет, а проценты по нему снижаются. При этом процент еще зависит от политики ФРС, которая регулирует денежную массу своими операциями на открытых рынках, влияя таким образом на учетную ставку.

Вот так бы я ответил на эту загадку с точки зрения механизмов американской экономики. Думаю, что в Европейском Союзе происходит нечто подобное. Таким образом ФРС может держать учетную ставку низкой сколько угодно, ведь чем хуже обстоят дела, тем дешевле правительству обходятся займы. На странице у Spydell'a можно посмотреть другие ставки, в том числе по еврооблигациям. Еще можно посомтреть здесь

[img]https://product.datastream.com/dscharting/gateway.aspx?guid=28f197a8-daea-4253-9497-c01ab0cc99ca&date=20131205&action=REFRESH[/img]

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба