• Динамика пары USD/CAD выглядит слегка избыточной

• В ходе предыдущей сессии пара NZD/USD резко упала на фоне восстановления доллара

• Китай продолжает ограничивать свои кредитные рынки

Вчера вечером сильные показатели отчета по розничным продажам в США определили настроение на рынке, и доллар восстановился против большинства валют, пусть и в пределах недавних диапазонов. Сильные данные способствовали небольшому снижению облигаций, которое пришло на смену двухдневному росту, поскольку рынок снова произвел переоценку вероятности сокращения стимулов на фоне сильных данных по уровню потребления в США. На этом фоне наибольшие потери против доллара понесли уже привычные валюты – а именно, японская иена и уязвимые валюты развивающихся рынков, такие как турецкая лира и южноафриканский ранд (хотя в паре USD/MXN мексиканский песо отказался упасть ниже 13,00, поскольку у пары уже не остается пространства для недавней нерешительности — прорыв выше 13,20 будет иметь интересные технические последствия для дальнейшего потенциального роста).

Пара USD/CAD также продолжает удивлять после того, как внезапное сочетание крупного технического прорыва области 1,0700, кардинального изменения в риторике Банка Канады, который теперь склонен к ослаблению, слабой канадской статистики и падения цен на нефть сгустило краски вокруг несчастной канадской валюты. Однако динамика в определенных канадских кросс-курсах — не только в USD/CAD, но и в AUD/CAD и особенно в NZD/CAD — мягко говоря, выглядит слегка избыточной. Пару NZD/CAD следует считать кандидатом Б10 на резкий разворот в течение года.

К слову о новозеландском долларе, вчера паре AUD/NZD удалось пробиться к свежим циклическим минимумам, чему способствовал выход сильных данных по ценам на жилье в Новой Зеландии, однако в ходе предыдущей сессии пара NZD/USD резко упала на фоне восстановления доллара. Падение пары ниже отметки 0,8300 может стать свидетельством того, что максимальные значения уже достигнуты — я склоняюсь к снижению, хотя на данный момент технические доводы в пользу нисходящего движения отсутствуют. Я по-прежнему убежден, что в цену новозеландского доллара заложена надежда на достижение совершенства, которое если когда-нибудь и случается, то крайне редко.

В ходе предыдущей сессии вышел отчет по новым займам в юанях в Китае: показатель упал ниже 500 млрд. юаней впервые с конца 2012 года, приблизившись к 4-летним минимумам. Это по-прежнему говорит о том, что власть ограничивает кредитные рынки, а определенные индикаторы денежного рынка продолжают демонстрировать признаки давления. Один из важнейших мировых вопросов 2014 года заключается в том, как Китай борется со своим огромным кредитным пузырем.

График: USD/CHF

Вчера одним из наиболее интересных движений стал рост пары доллар/франк, что является потенциальным намеком на то, что недавняя фаза консолидации, вероятно, подошла к концу, поскольку пара готова снова двигаться вверх. Пара евро/франк также резко отправилась от консолидации около 1,2300. Это говорит о том, что пара доллар/франк может выбиться в лидеры, если доллар вернется на путь восстановления после того, как данные по занятости вне сельскохозяйственного сектора зародили сомнение относительно приверженности Федрезерва программе сокращения стимулов. Возвращение выше отметки 0,9100 подтвердит тот факт, что область 0,9000 надежно защищена, а также, возможно, будет способствовать восходящему прорыву в ближайшие дни.

Что нас ждет

Едва ли сегодняшние данные из США вызовут сильную реакцию рынка, однако существует определенная вероятность того, что резкое изменение показателя отчета по деловой активности Empire в секторе обрабатывающей промышленности или чрезвычайно низкий показатель индекса цен потребителей может вызвать определенную волатильность (сомнения о сокращении и т.д), но больше внимания должна привлечь Бежевая книга ФРС, поскольку теоретически она демонстрирует полноценную картину того, как различные члены Федрезерва оценивают региональные экономики в США. Заданный тон отчета может оказать несколько большее влияние, чем обычно ввиду того, что недавние неоднозначные данные бросили тень на историю с американским восстановлением.

Что касается других событий, то я полагаю, что отчет по ценам на жилье в Великобритании начнет демонстрировать изменение направления (вниз, а не вверх), поскольку лучший индикатор жилья – балансовый отчет RICS по ценам на жилье (сегодня выходят показатели за декабрь) в последние месяцы достиг максимальных за 10 лет уровней. По структурным причинам я подумываю пересмотреть свои прогнозы по фунту в сторону снижения, опасаясь того, что огромный дефицит текущего счета Великобритании в определенной степени сыграет свою роль и что внешний спрос окажется недостаточным для того, чтобы стимулировать уверенный рост в "правильных отраслях". Подробнее об этом в ближайшие дни/недели. На данный момент техническим уровнем может стать прорыв отметки 1,6250 в паре фунт/доллар, что может стать катализатором дальнейшей распродажи вплоть до 1,6000. Вечером с речью выступит Карни, а рынок жаждет услышать свежие риторические установки Банка Англии.

В ходе азиатской сессии нас ждут последние данные по занятости в Австралии, в то время как уровень безработицы в Австралии держится вблизи максимумов 2009 года и, возможно, готовится установить свежие максимумы года. Отчет по изменению уровня занятости характеризуется высоким уровнем колебаний, однако в течение последней части прошлого года он демонстрировал устойчиво низкие показатели, хотя в ноябре мы видели некое подобие скачка к области выше 21,000 после того, как несколько показателей держались на уровне нуля или ниже. Слабые данные могут подтолкнуть пару AUD/USD к свежим циклическим минимумам, поскольку недавнее движение выше 0,9000 оказалось поистине непродолжительным.

Три показателя на сегодня: индекс CPI в Испании, ипотека и индекс ФРБ Нью-Йорка в США

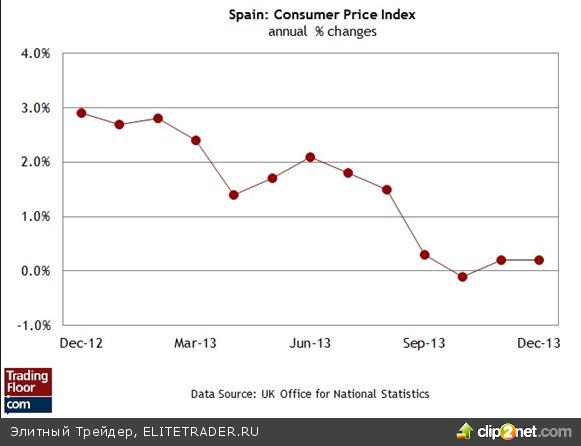

• Повышение индекса CPI укрепит уверенность в восстановлении

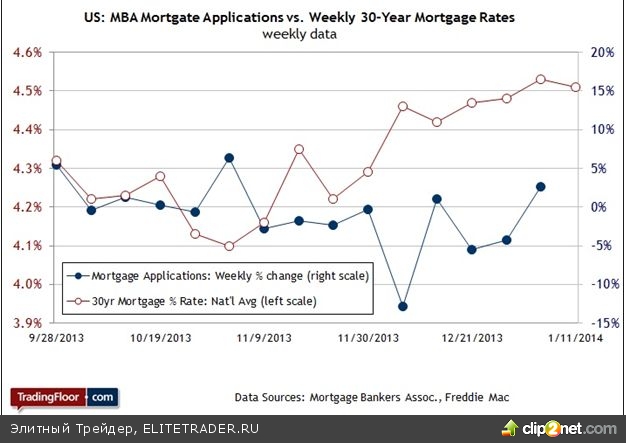

• Заявки на ипотеку в США могут продолжить расти

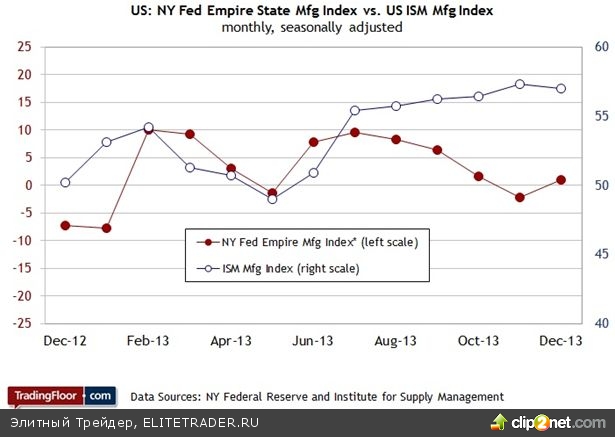

• Прогноз предусматривает рост производства в обрабатывающей промышленности США

Публикаций на среду запланировано немного, но некоторые отчеты помогут прояснить краткосрочные перспективы развития экономики Европы и США. Особенное внимание обратите на данные об инфляции потребительских цен в Испании, чтобы оценить риск дезинфляции/дефляции в Еврозоне. Во второй половине дня мы узнаем обновленные данные о заявках на ипотеку в США за неделю и о производственном индексе ФРБ Нью-Йорка (производственный индекс Empire State).

Инфляция потребительских цен в Испании (08:00 GMT): Вчера стало известно о том, что рост промышленного производства в Еврозоне в ноябре превзошел ожидания аналитиков, и это означает, что волнения по поводу дезинфляции/дефляции могли быть преувеличены. Угроза реальна и по-прежнему присутствует, но, судя по самым последним экономическим отчетам, хоронить, пусть и неустойчивое, восстановление экономики в Европе пока преждевременно. Темпы роста промышленного производства на уровне 1,8% говорят о том, что потенциал экономики выше, чем можно было подумать на основании ранее опубликованных данных. Сложно делать глубокие выводы по одному показателю, поэтому посмотрим, подтвердят ли отчеты, запланированные на ближайшие дни, благоприятную тенденцию в сфере промышленной активности.

Поиск дополнительных признаков начнется сегодня с повторной оценки потребительской инфляции в Испании за декабрь. Демосфен Тамбакис из Кембриджского университета написал во вчерашнем выпуске журнала The Economist: «В краткосрочной перспективе для оценки риска дефляции потребуется анализ ожиданий в отношении инфляции, которые в Европе устойчиво держатся на низком уровне и, скорее всего, продолжат снижаться. Такая ситуация может иметь отношение как к хрупкому состоянию европейского банковского сектора, так и к вялому восстановлению большинства стран Еврозоны или на периферии, где господствует рецессия».

Испания оказалась в авангарде макроэкономических проблем среди крупнейших экономик Европы, поэтому любые признаки улучшения статистики повышают перспективы Еврозоны, пусть даже и незначительно. В этом контексте инфляция потребительских цен в декабре была низкой, но стабильной: годовые темпы роста составили 0,2%, то есть не изменились по сравнению с ноябрем, согласно предварительной оценке, опубликованной INE. Это слишком низкое значение, но хорошая новость заключается в том, что индекс снова вышел в зону положительных значений после того, как в октябре был зафиксирован минус. На самом деле, в последнее время из Испании поступали благоприятные экономические сигналы. В частности, занятость в третьем квартале прошлого года начала расти, в результате чего было зафиксировано первое положительное изменение по итогам квартала за два года, сообщило статистическое ведомство INE. Если сегодняшняя оценка подтвердит, что инфляция в прошлом месяце показала умеренный рост, то станет легче утверждать, что четвертая по величине экономика Европы продолжит путь на восстановление в этом году.

Заявки на ипотеку в США (12:00 GMT): Процентные ставки подскочили в конце 2013 года, но в новом году пока держатся стабильно. Средняя по стране ставка по 30-летней фиксированной ипотеке колеблется в районе 4,5%. Это значительно выше по сравнению с последним установленным минимумом в мае на уровне 3,4%, но пока что тенденцию в 2014 году можно назвать «режимом ожидания».

Стабилизация стоимости финансирования покупки жилья дала сектору недвижимости возможность вздохнуть с облегчением. Но надолго ли? Рост по-прежнему имеет преимущество в этом ключевом сегменте экономики, но перспектива роста процентных ставок в предстоящем году создает потенциальное препятствие. Поэтому неудивительно, что в свете повышения ставок ситуация с новыми заявками на ипотеку в последнее время ухудшилась. В конце 2013 года тенденция на уровне еженедельных показателей была нисходящая, согласно данным, опубликованным Ассоциацией ипотечных банков (Mortgage Bankers Association, MBA). Количество заявок снижалось в течение семи из последних десяти недель. Но учитывая, что на протяжении последнего месяца ставки на ипотеку сохраняли стабильность, спрос на ипотечные кредиты может возрасти.

Сегодняшний отчет от MBA испытает эту теорию на прочность. Новый год определенно начался благоприятно: количество заявок на ипотечные кредиты увеличилось на 2,6% за неделю, закончившуюся 3 января, о чем ассоциация сообщила на прошлой неделе. Это максимальный недельный прирост с ноября, а также признак того, что стабилизация ипотечных ставок в последние недели могла стимулировать новую волну покупок жилья. Посмотрим, удастся ли сегодня зафиксировать второе подряд улучшение с начала 2014 года

Производственный индекс ФРБ Нью-Йорка (13:30 GMT): Согласно значениям производственного индекса ISM в последние месяцы, сектор обрабатывающей промышленности в США продолжает развиваться умеренными темпами. Этот зависимый от цикла сектор демонстрировал стабильный подъем, начиная с июня. В декабрьском отчете значение индекса было близко к трехлетнему максимуму. Январская оценка тренда в производственном секторе региона, подведомственного ФРБ Нью-Йорка, даст представление о том, сохранится ли благоприятная статистика в новом году.

В отчете за декабрь индекс ФРБ Нью-Йорка отметился ростом после четырех месяцев падения. Экономисты полагают, что сегодня нас ждет очередное укрепление, причем довольно значительное. Консенсус-прогноз предусматривает повышение индекса, отслеживающего общие деловые условия в регионе, подведомственном ФРБ Нью-Йорка, до 3,30 по сравнению с 0,98 в декабре. Конечно, одного регионального показателя недостаточно для того, чтобы оценить национальный тренд в секторе производства. Но если надежды рынка оправдаются, то перспективы яркого начала 2014 года для производственного сектора заиграют новыми красками.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба