15 января 2014 БКС Экспресс

Привычный для российских инвесторов «сезон охоты» за дивидендами в этом году может стартовать позже обычного, а известная фондовая поговорка «Sell in May and Go Away» - потерять свою актуальность. Дело в том, что с 1 января 2014 года вступили в силу некоторые изменения в законодательство, которые касаются установления даты отсечки под дивиденды и сроков дивидендных выплат. Поправки сделают дивидендную игру более прозрачной, повысят предсказуемость доходов и снизят риски.

Правила закрытия реестра

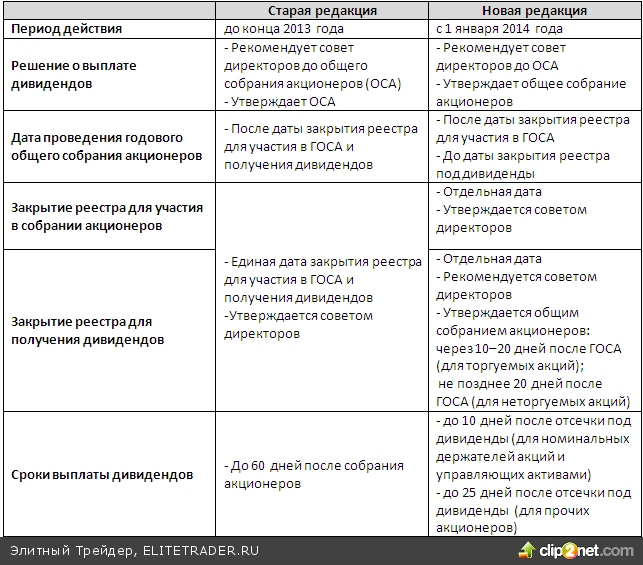

Рекомендации о дивидендах и их размере дает совет директоров, а окончательное решение принимается на общем собрании акционеров (ОСА). Совет директоров также определяет дату закрытия реестра, или так называемую «отсечку», - дату, на которую надо владеть акциями, чтобы получить дивиденды, а кроме того поучаствовать в ОСА.

Новые правила этот порядок меняют. Теперь будут две разные даты «отсечки» - одна под участие в собрании акционеров, другая – под дивиденды. Рекомендации по этим датам по-прежнему будет давать совет директоров компании.

По новым правилам, дата «отсечки» под дивиденды не может быть установлена до того, как принято решение об их выплате, то есть до общего собрания акционеров. При этом реестр под дивиденды будет закрываться не позднее 20 дней со дня ОСА. Для компаний, чьи акции торгуются на бирже, коридор сужен: дата закрытия реестра под дивиденды не может быть раньше 10 дней и позже 20 дней после собрания акционеров.

Таким образом, в прошлое уйдут такие вольности, как закрытие реестра под дивиденды в день публикации решения совета директоров или вообще задним числом. Это автоматически лишало некоторых акционеров возможности получить дивиденды, при этом другим приносило неожиданные бонусы.

Сроки выплаты дивидендов

Еще одно важное изменение коснется сроков и порядка выплаты дивидендов. Раньше дивиденды выплачивали не позднее 60 дней после решения акционеров. На деле эти сроки обычно были больше: сначала дивиденды получали только акционеры, имеющие счет в реестре, а также номинальные держатели акций, которые уже распределяли средства далее. В итоге по этой цепочке средства до конечного держателя акции могли идти более трех месяцев.

Теперь максимальный срок выплаты дивидендов номинальному держателю и доверительному управляющему - профессиональному участнику рынка не должен превышать 10 рабочих дней, а другим зарегистрированным в реестре акционеров лицам - 25 рабочих дней с даты «отсечки». Кроме того, акционеры могут установить меньший срок выплаты дивидендов.

К чему готовиться инвестору?

Для большинства ликвидных бумаг ситуация поменяется незначительно. Однако есть принципиальные моменты. Так, на момент отсечки инвестор будет точно знать утвержденный размер дивидендов. Это снизит риски дивидендных стратегий, отмечает Илья Балакирев, аналитик UFS IC. К тому же, сокращение сроков выплаты дивидендов, по мнению эксперта, может существенно повысить привлекательность дивидендной игры и сделать ее более компактной во времени, а бумаги – более волатильными.

При этом известная биржевая поговорка «Sell in May and Go Away» может в этом году потерять свою актуальность, считают в Промсвязьбанке. «Львиная доля годовых общих собраний акционеров (ГОСА) исторически проходит в июне, а фиксация реестров к ним совершалась в мае. Это определяло сезонный майский пик российского фондового рынка, который формировался под влиянием интереса инвесторов к дивидендам, - отмечают аналитики банка. - Теперь же инвесторам придется перестраиваться. Новые реалии таковы, что всплеск интереса инвесторов в связи с грядущими дивидендными выплатами переместится с мая на июнь-июль». Интересную инвестиционную идею в этой связи можно найти здесь

Если по срокам ничего не изменится, то отсечка под дивиденды будет проходить на полтора-два месяца позже обычного. Поэтому «Sell in May» вполне может стать «Sell in July». «Но поскольку привычная формула родилась не на нашем рынке и в мире ничего в этом плане не изменилось, глобальный профиль дивидендной игры все же останется прежним, и спад деловой активности в летние месяцы никто не отменял,- считает Илья Балакирев. - Однако дивиденды из «весенней» забавы станут «забавой» летней, и это может несколько сгладить сезонность ценовых колебаний на рынке».

Однако не исключено, что новые поправки в законодательство вынудят компании перенести общие собрания акционеров на более ранний срок.

Важно! Если вы планируете в этом году покупать бумаги под дивиденды, не забывайте про режим торгов «Т+2». В связи с изменением расчетов экс-дивидендная дата теперь не будет совпадать с объявленной датой отсечки. Чтобы попасть в реестр и получить право на дивиденды, необходимо купить бумаги за два дня до даты закрытия реестра до 19:00 мск. Тогда дата поставки акций компании по заключенной сделке будет совпадать с датой фиксации реестра

Правила закрытия реестра

Рекомендации о дивидендах и их размере дает совет директоров, а окончательное решение принимается на общем собрании акционеров (ОСА). Совет директоров также определяет дату закрытия реестра, или так называемую «отсечку», - дату, на которую надо владеть акциями, чтобы получить дивиденды, а кроме того поучаствовать в ОСА.

Новые правила этот порядок меняют. Теперь будут две разные даты «отсечки» - одна под участие в собрании акционеров, другая – под дивиденды. Рекомендации по этим датам по-прежнему будет давать совет директоров компании.

По новым правилам, дата «отсечки» под дивиденды не может быть установлена до того, как принято решение об их выплате, то есть до общего собрания акционеров. При этом реестр под дивиденды будет закрываться не позднее 20 дней со дня ОСА. Для компаний, чьи акции торгуются на бирже, коридор сужен: дата закрытия реестра под дивиденды не может быть раньше 10 дней и позже 20 дней после собрания акционеров.

Таким образом, в прошлое уйдут такие вольности, как закрытие реестра под дивиденды в день публикации решения совета директоров или вообще задним числом. Это автоматически лишало некоторых акционеров возможности получить дивиденды, при этом другим приносило неожиданные бонусы.

Сроки выплаты дивидендов

Еще одно важное изменение коснется сроков и порядка выплаты дивидендов. Раньше дивиденды выплачивали не позднее 60 дней после решения акционеров. На деле эти сроки обычно были больше: сначала дивиденды получали только акционеры, имеющие счет в реестре, а также номинальные держатели акций, которые уже распределяли средства далее. В итоге по этой цепочке средства до конечного держателя акции могли идти более трех месяцев.

Теперь максимальный срок выплаты дивидендов номинальному держателю и доверительному управляющему - профессиональному участнику рынка не должен превышать 10 рабочих дней, а другим зарегистрированным в реестре акционеров лицам - 25 рабочих дней с даты «отсечки». Кроме того, акционеры могут установить меньший срок выплаты дивидендов.

К чему готовиться инвестору?

Для большинства ликвидных бумаг ситуация поменяется незначительно. Однако есть принципиальные моменты. Так, на момент отсечки инвестор будет точно знать утвержденный размер дивидендов. Это снизит риски дивидендных стратегий, отмечает Илья Балакирев, аналитик UFS IC. К тому же, сокращение сроков выплаты дивидендов, по мнению эксперта, может существенно повысить привлекательность дивидендной игры и сделать ее более компактной во времени, а бумаги – более волатильными.

При этом известная биржевая поговорка «Sell in May and Go Away» может в этом году потерять свою актуальность, считают в Промсвязьбанке. «Львиная доля годовых общих собраний акционеров (ГОСА) исторически проходит в июне, а фиксация реестров к ним совершалась в мае. Это определяло сезонный майский пик российского фондового рынка, который формировался под влиянием интереса инвесторов к дивидендам, - отмечают аналитики банка. - Теперь же инвесторам придется перестраиваться. Новые реалии таковы, что всплеск интереса инвесторов в связи с грядущими дивидендными выплатами переместится с мая на июнь-июль». Интересную инвестиционную идею в этой связи можно найти здесь

Если по срокам ничего не изменится, то отсечка под дивиденды будет проходить на полтора-два месяца позже обычного. Поэтому «Sell in May» вполне может стать «Sell in July». «Но поскольку привычная формула родилась не на нашем рынке и в мире ничего в этом плане не изменилось, глобальный профиль дивидендной игры все же останется прежним, и спад деловой активности в летние месяцы никто не отменял,- считает Илья Балакирев. - Однако дивиденды из «весенней» забавы станут «забавой» летней, и это может несколько сгладить сезонность ценовых колебаний на рынке».

Однако не исключено, что новые поправки в законодательство вынудят компании перенести общие собрания акционеров на более ранний срок.

Важно! Если вы планируете в этом году покупать бумаги под дивиденды, не забывайте про режим торгов «Т+2». В связи с изменением расчетов экс-дивидендная дата теперь не будет совпадать с объявленной датой отсечки. Чтобы попасть в реестр и получить право на дивиденды, необходимо купить бумаги за два дня до даты закрытия реестра до 19:00 мск. Тогда дата поставки акций компании по заключенной сделке будет совпадать с датой фиксации реестра

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба