• AUD/USD и AUD/NZD рухнули к свежим минимумам

• Мексиканский песо, турецкая лира и южноафриканский ранд борются против доллара

• Бежевая книга увеличивает ожидания сокращения стимулов

Слабый отчет по занятости в Австралии

В ходе предыдущей сессии австралийский отчет по занятости продемонстрировал чрезвычайно слабые данные – уровень занятости по платежным ведомостям упал на целых 22,600, а уровень полной занятости упал на 31,600, что стало самым худшим показателем за последние два года (однако, судя по всему, это весьма нестабильный ряд данных). Подобно ситуации в США, снижения доли участия в рабочей силе в Австралии и Новой Зеландии означает, что уровень безработицы остался на прежнем уровне 5,8%, однако он уже давно бы пересек максимум 2009 года, если бы доля участия в рабочей силе не упала с тех пор на 0,7%. Учитывая, что большая часть этого снижения пришлась на последние месяцы, можно предположить, что рынок, вероятно, находится в еще более удручающем состоянии, чем кажется, исходя из других данных, ввиду неожиданного роста числа людей, отчаявшихся найти работу. Слабые данные подтолкнули пары AUD/USD и AUD/NZD к свежим циклическим минимумам. В настоящий момент пара AUD/NZD держится ниже 1,0600 и приближается к минимумам нескольких десятилетий (минимум 2005 года и исторический минимум был установлен в области 1,0430). Движение ниже 1,0600 и импульс предполагают, что пара способна развить нисходящее движение до нового исторического минимума, особенно пока сохраняется интерес к риску, поскольку рынок благоволит новозеландской валюте. Тем не менее, я полагаю, что пара нащупает дно в течение этого квартала и к концу года, возможно, вырастет на 10%.

Валюты развивающихся рынков испытывают затруднения

Валюты развивающихся рынков продолжают испытывать затруднения, особенно это касается мексиканского песо, турецкой лиры и южноафриканского ранда, все они достигли свежих минимумов против американского доллара. Что касается пары USD/TRY, то она установила исторический максимум, пара USD/ZAR достигла свежего максимального со времен финансового кризиса значения (хотя ее максимальный месячный уровень закрытия в ходе мирового финансового кризиса был совершен в области 10,20 против рывков к области непосредственно ниже 12,00), а пара USD/MXN достигла локального максимума с начала декабря. Неугасающая вера в сокращение стимулов ФРС способствует сложившейся ситуации, как и мотив самовосстанавливающегося роста доллара, который усугубляет проблемы дисбалансов текущих счетов и счетов движения капитала в этих странах, а также долгов частного сектора, выраженных в американских долларах. Турецкая лира выглядит особенно уязвимой, поскольку Центробанк, по всей видимости, в определенной степени занялся политикой и настоял на том, что не станет повышать ставки (в то время как, например, в Бразилии банк резко повысил ставки с 7,25% в начале 2014 года до 10,50% после увеличения ставки на 0,5%, направленного на защиту национальной валюты). Согласно вышедшей сегодня статье в Financial Times центральные и восточные европейские валюты - венгерский форинт и польский злотый, как и чилийское песо, также могут оказаться под ударом на этом фоне.

Доллар продолжает восстановление

Рост доллара выглядит уверенным, однако по-прежнему необходим еще один рывок, чтобы сделать бычью картину более убедительной. Падение ниже 1,6250 в паре фунт/доллар, ниже 1,3550 в паре евро/доллар и рывок выше 0,9140 в паре доллар/франк решат исход дела для основных долларовых/европейских пар.

График: GBP/USD

Вчера пара фунт/доллар упала до ключевой поддержки, и мы получили лучший опережающий индикатор рынка недвижимости (балансовый отчет RICS по ценам на жилье), который продемонстрировал снижение, а не ожидаемый рост. Я продолжаю ждать возможного падения пары фунт/доллар, которое станет интересным с технической точки зрения, если пара пробьет область 1,6250. С другой стороны, если недавний диапазон устоит, паре придется достичь области выше 1,6500, чтобы мало-мальски оживить бычьи доводы.

Что нас ждет

С утра с речью выступит Вайдманн из ЕЦБ — не удивляйтесь, если услышите нечто абсурдно несуразное и намекающее на ужесточение, что приведет к всплеску волатильности в евро прежде, чем рынок решит, что он стоит особняком и не относится к лагерю Марио Драги.

Тон Бежевой книги Федрезерва США был в целом позитивным, а Локхарт из ФРС (в этом году не имеет права голоса) отметил, что вскоре ожидаемая инфляция начнет расти в направлении целевого значения, хотя риски снижения сохраняются. Позитивный посыл Бежевой книги подчеркивает вероятность того, что Федрезерв сократит стимулы еще на 10 млрд. долларов на заседании, запланированном на конец текущего месяца, поскольку, скорее всего, потребуется нечто большее, чем один плохой отчет по занятости вне сельскохозяйственного сектора, чтобы FOMC взял паузу.

Сегодня основное внимание будет направлено на индекс цен потребителей в США и число заявок на пособие по безработице. Если показатель инфляции будет значительно отличаться от ожиданий, американский доллар может ощутить на себе последствия. Позже выйдет индекс деловой активности ФРС в Филадельфии, а Бен Бернанке выступит с речью о "проблемах, с которыми сталкиваются Центробанки". Едва ли в этой речи будет что-то, что окажет значительное влияние на рынок, поскольку Бернанке ничего не остается, как тихо покинуть пост, раз все внимание уже направлено на Джанет Йеллен.

Три показателя на сегодня: инфляция в ЕС, заявки на пособие по безработице и настроения в жилищном секторе США

• Страх дезинфляции преследует Еврозону

• Заявки на пособие по безработице в США покажут, был ли слабый отчет о занятости временным отклонением

• Индекс настроений в американском жилищном секторе, вероятно, подтвердит тенденцию к восстановлению

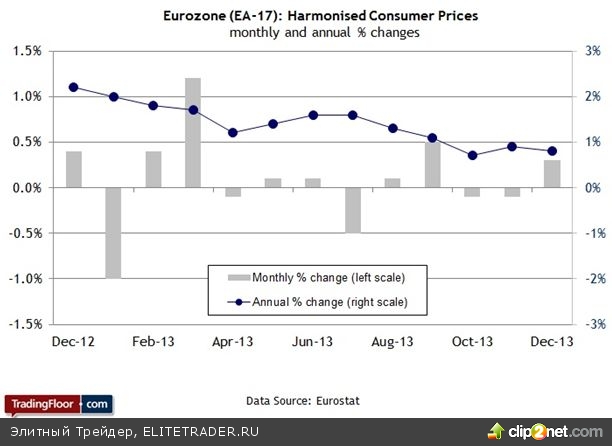

Споры о степени риска дезинфляции/дефляции в Европе сегодня снова выйдут на первый плане в свете публикации обновленных данных о потребительских ценах в ЕС. Затем выйдут данные о первичных заявках на пособие по безработице и индексе жилищного рынка от Национальной ассоциации застройщиков жилья (NAHB). Также не пропустите сегодня отчет правительства США об инфляции потребительских цен за декабрь в 13:30 GMT.

Гармонизированный индекс потребительских цен в ЕС (10:00 GMT) Согласно консенсус-прогнозу, вторая оценка годового индекса инфляции в Еврозоне за декабрь не будет отличаться от предварительной оценки на уровне 0,8%. Такой прогноз выглядит вполне разумно, если посмотреть на уже опубликованную декабрьскую статистику для основных экономик Европы. Годовые результаты инфляции для этих стран сохранили стабильность в последнем месяце 2013 года по сравнению с ноябрем, за исключением Германии.

На основании гармонизированного индекса потребительских цен, который используется при сравнении показателей среди стран, инфляция в Германии в прошлом месяце понизилась в годовом выражении до уровня 1,2% по сравнению с результатом 1,6% в ноябре, о чем сообщила федеральная статистическая служба. Пока рано говорит о том, что это признак назревающих проблем, потому что другой индикатор инфляции в Германии, публикуемый Destatis, в прошлом месяце повысился. Однако вчера еще стало известно о том, что темпы роста ВВП в крупнейшей экономике Европы в 2013 году замедлились до минимального за четыре года уровня, и этот факт только усугубляет волнения о том, что риск дезинфляции/дефляции сохранится на континенте

Оптимисты говорят, что снижение показателя HICP для Германии в основном объясняется корректировками в подсчетах инфляции. «Снижение инфляции на основании индекса HICP в декабре не является признаком дезинфляционного тренда в Германии, — утверждает экономист BNP Paribas. — Напротив, мы бы сказали, что инфляция в Германии стабильная». Но это не объясняет причины медленного роста на протяжении последнего года. «Низкий показатель ВВП Германии в 2013 году свидетельствует о воздействии кризиса евро даже на самую устойчивую экономику Еврозоны, — отмечает экономист банка Berenberg Bank в Лондоне. — Положительным фактором является то, что рост потребления в 2013 году был устойчивый, и начинающееся восстановление во всем мире должно помочь Германии выйти на уровень тренда по росту в 2014 году».

Смогут ли текущие проблемы с дезинфляцией/дефляцией в ЕС перебить улучшившиеся перспективы Германии? Возможно, ответ подскажет сегодняшний отчет о HICP за декабрь.

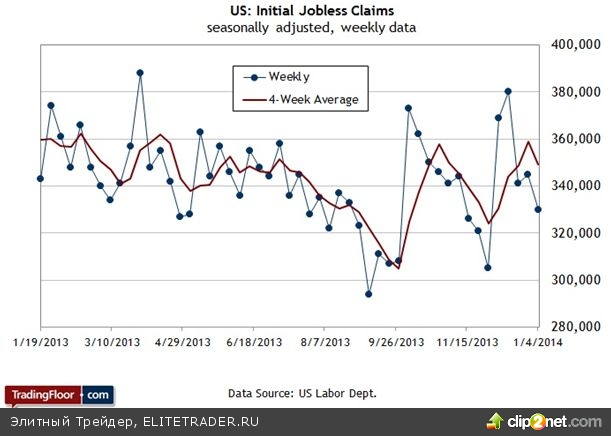

Первичные заявки на пособие по безработице (13:30 GMT) Сегодняшний отчет подвергнется внимательному анализу с целью интерпретации последнего неутешительного отчета о занятости за декабрь. Что это было: признак надвигающихся проблем или всего лишь однократное отклонение в статистике? На текущий момент динамика новых заявок на пособие по безработице выглядит обнадеживающе, и стабильный показатель в сегодняшнем релизе усилит аргументы в пользу того, что экономика продолжит наращивать темпы роста. Экономисты прогнозируют в целом хороший результат: количество заявок предположительно сократится до 327 000 (с учетом сезонных факторов) по сравнению с 330 000 в предыдущем отчете.

Одним из поводов для надежды (и игнорирования декабрьских данных о занятости) служит аргумент о том, что аномально холодная погода в последнее время подорвала экономический потенциал. «Погода, безусловно, оказала свое влияние, — считает Нил Дутта, глава отдела американской экономики в Renaissance Macro Research. — Если вы посмотрите на такие сектора, как строительство, гостинично-развлекательный бизнес, даже розничная торговля — везде показатели хуже, чем могли бы быть при других условиях».

Это очень удобная теория для быков, однако лишь время (и статистика) покажет, насколько она правдоподобна. Анализ начнется с сегодняшнего отчета о заявках на пособие по безработице. Если прогноз оправдается, то количество заявок достигнет минимального уровня с конца ноября, и четырехнедельное среднее значение снова понизится. В этом случае будет легче утверждать, что неутешительный отчет правительства за прошлый месяц был аномалией, и поэтому надежды на умеренный рост в 2014 году сохраняются.

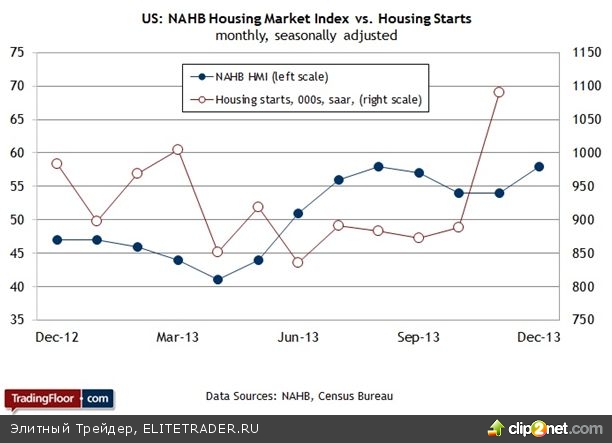

Индекс жилищного рынка от NAHB (15:00 GMT) Опубликованная вчера информация о том, что заявки на новые ипотечные кредиты на предыдущей неделе резко увеличились, служит признаком того, что жилищный рынок продолжит восстанавливаться в новом году. Этому также способствует стабилизация ипотечных ставок после стремительного роста в 2013 году.

Сегодняшний отчет о настроениях в отрасли жилищного строительства покажет, сохраняют ли руководители в этом секторе оптимистичный настрой. В исследовании за декабрь индекс доверия вырос до пятилетнего максимума (и совпал с августовским уровнем). Экономисты полагают, что сегодня нас ждет небольшой откат индекса жилищного рынка, составляемого NAHB и Wells Fargo. В то же время, как показывают самые последние данные о заявках на ипотеку, положительный потенциал на рынке жилья восстанавливается после незначительного спада в конце прошлого года.

О восстановлении также свидетельствовала ноябрьская оценка индекса нового жилищного строительства, который отметился максимальными темпами роста за период более пяти лет. Декабрьские данные о строительстве нового жилья выходят завтра, и аналитики полагают, что результат снова будет высоким, хотя и чуть ниже показателя за ноябрь. Тем не менее, если сегодня индекс NAHB за январь оправдает ожидания участников рынка, и индекс доверия существенно не изменится, то появится дополнительное основание ожидать, что завтра нас также будут ждать обнадеживающие новости о закладках под строительство нового жилья.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба