22 января 2014 long-short.ru

В 2013 году после нескольких беспокойных лет на европейские рынки вернулась уверенность. Из-за того, что континентальная Европа продолжает решать свои проблемы, мы считаем, что европейские акции предлагают привлекательный потенциал долгосрочной доходности. Но в силу того, что остается краткосрочная неопределенность, инвесторы должны балансировать стратегические позиции с тактическим краткосрочным защитным механизмом.

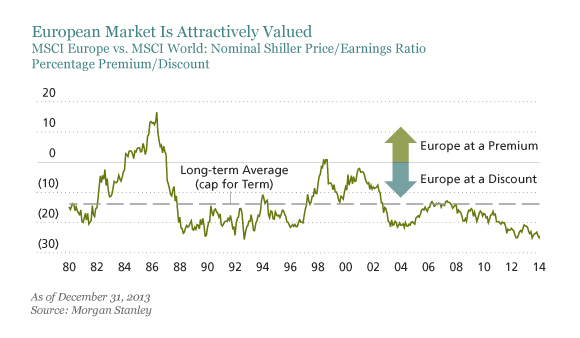

Ралли последнего года ознаменовало психологический сдвиг в Европе. Опасения, что евро рухнет, окончательно рассеялись. Как только для континентальной Европы, включая проблемные периферийные страны, восприятие риска в целом стабилизировалась, инвесторы снова начали фокусироваться на фундаментальных показателях компаний, а не на макроэкономической нестабильности. Тем не менее, несколько лет повсеместного стресса оставили европейские акции со значительным дисконтом к мировым акциям (см. график).

Европейский рынок оценивается привлекательно

Европа по сравнению со всем миром: номинальное шиллеровское отношение цена/прибыль. Пунктирная линия – долгосрочное среднее (капитализация на срок). Выше пунктирной линии – Европа в премии, ниже – в дисконте.

Это хорошая новость для активных управляющих. В такой среде инвесторы, которые сфокусированы на компаниях, а не странах, могут выявить привлекательные возможности в различных секторах и в различных регионах континентальной Европы. Более того, облигационные спреды между периферийными странами и Германией значительно сузились, что означает резкое сокращение премии за риск в этих странах. Это позволяет инвесторам по-новому взглянуть на перспективы получения прибыли от компаний таких стран, как Италия, Испания и Португалия, не беспокоясь о потенциальном экономическом кризисе.

Что стоит за улучшением настроения?

Настроение явно улучшилось. Согласно индексу Sentix настроение европейских инвесторов выросло с -16,8 в начале 2013 г. до 11,9 в январе 2014, что близко к пятилетнему пику. Это настроение явно обусловлено растущей уверенностью, что худшая часть кризиса евро закончилась.

Тем не менее, настроение может быть обоюдоострым мечом, если оно не поддерживается реальным прогрессом на месте. Например, рост прибыли в Европе остается низким: хотя акции в прошлом году выросли на 22%, при этом прибыли упали на 3% (см. график). Для сравнения, акции в США выросли на 27%, а прибыли на 6%.

Европейские акции выросли в то время, как прибыли упали

Темно-зеленая линия – будущая прибыль на акцию (за следующие 12 месяцев) (левая шкала)

Светло-зеленая линия – индекс STOXX Europe 600

А на горизонте все еще существуют реальные риски. В частности, мы точно не знаем, как рынки будут реагировать на исчезновение океана ликвидности, созданного центральными банками в ответ на финансовый кризис. Несмотря на то, что декабрьское решение ФРС о сворачивании не остановило рост акций, это только подчеркивает, что мы все еще находимся на промежуточной фазе великого мирового валютного эксперимента, и никто не знает, чем он закончится.

Готовьтесь к противоположным исходам

Сейчас, когда европейские рынки растут, несмотря на значительную неопределенность, я думаю, что важно выбрать гибкий подход, который будет готов к противоположным результатам. Другими словами, мы хотим захватить рост, и в то же время быть готовыми к спаду.

Один из способов сделать это – разделить портфель между проциклическими акциями и защитными активами, для того, чтобы сбалансировать потенциальную доходность, которая появится от улучшения экономической среды, с позициями, защищающими от возможного удара. Кроме того, инвесторам лучше сфокусироваться на устойчивых компаниях, даже если их акции стоят немного дороже. За компании с бизнесами, которые могут расти как при спокойных, так и при жестких условиях, стоит платить премию в смутные времена.

Но даже на сильных компаниях с долгосрочным потенциалом могут сказаться краткосрочные падения на рынке. Чтобы к этому подготовиться, может оказаться полезным хеджирование беты (beta hedging overlay). Это по сути защитный механизм, предназначенный для смягчения ущерба при падении фондовых рынков. Стоимость его реализации небольшая, и когда рыночные условия стабилизируются, эту защиту можно уменьшить, что позволит инвестору захватить больше беты на росте.

Смотрите на такой подход, как на инвестирование с подушкой безопасности. Эта подушка может никогда вам не понадобиться, она не будет мешать, когда вы за рулем, но если на рынке случится крах, вы будете рады, что она у вас есть.

Перевод long-short.ru

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба