4 февраля 2014 FxPRO

Где вы видели этот сценарий раньше? Ряд стран одновременно (и некоторые весьма резко) ужесточает политику для того, чтобы предотвратить отток капитала и показать инвесторам, какими жесткими они могут быть. Турция, Южная Африка и Индия подняли ставки на прошлой неделе. Бразилия и Индонезия сделали это немного раньше. Чили, Перу, Венгрия и другие также должны это сделать, но пока не решаются. Россия потратила 2 миллиарда долларов из валютных резервов за неделю, чтобы укрепить курс рубля, автоматически ужесточая внутренние условия кредитования в процессе.

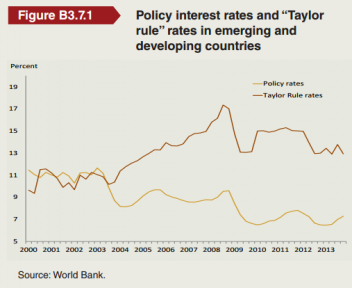

Многие из этих стран проводили слишком мягкую политику в последние годы, что и видно из графика Тейлора Рула, демонстрирующего монетарную политику развивающихся рынков, данные же были собраны Всемирным Банком. Эти страны стали начали успокаиваться, воспринимая глобальную ликвидность, как должное, допуская худшие формы кредитных пузырей.

Тем не менее, достаточно проблематично, когда страны с населением в два миллиарда человек пытаются доказать, что «они в деле». То, что работает в рамках одной экономики, необязательно работает в рамках международной системы в целом. Сейчас обе ведущие экономики мира – Китай и США сворачивают стимулы. Можно назвать это G2 ужесточением. Европа занимается пассивным ужесточением на фоне сокращения балансов, денежная масса М3 выдыхается. Можно назвать это G3 ужесточением. Это представляет собой нечто вроде шока для большей части развивающихся стран. Стоит ли развивающимся рынкам углублять шоковое состояние процикличным монетарным (или фискальным) ужесточением, что в итоге может толкнуть глобальную экономику ближе к дефляционной ловушке.

Независимая Шотландия не сохранит фунт

Независимая Шотландия не сохранит фунт, хоть это и было явно выраженным желанием шотландского правительства, выступившего за независимость на сентябрьском референдуме. Причина в том, что остальная часть Великобритании этого не примет, по крайней мере, не на условиях, не оскорбляющих гордость Шотландии.

Можно понять, почему Эдинбург стремится не менять валютные соглашения. Если Шотландия получит свою собственную плавающую валюту, она станет экономически менее интегрированной в остальную частью Великобритании. Учитывая тот факт, что 60% экспорта страны и 70% импорта завязано на Британии, подобное отделение очень сильно ударит по экономике.

Отдельная валюта также ударит по гипертрофированному шотландскому банковскому сектору. Банковские активы страны более чем в 12 раз больше ВВП, что почти в два раза больше подобного соотношения в Исландии, Ирландии и на Кипре перед крахом. Шотландцы также могут беспокоиться о том, что шотландская валюта может упасть в цене, ударив по их сбережениям.

Присоединение к евро может оказаться не лучше. Евро усложнит торговлю Шотландии с Британией, еврозона может оказаться недовольна раздутым банковским сектором Шотландии. К тому же, авторитет евро существенно пострадал в последние годы, так что обещание политиков присоединиться вряд ли положительно на них скажется. Единственный валютный союз, к которому стоило бы присоединиться, это некая подчиненная форма в купе с Британией. Учитывая всё это, не лучше ли шотландцам просто остаться в составе Великобритании.

РБА нейтрален и даёт понять, что считает курс осси комфортным

Австралийский ЦБ сигнализировал о конце двухлетнего цикла смягчения, предчувствуя более сильный экономический рост, что толкнуло выше национальную валюту. Председатель Гленн Стивенс сохранил целевую основную ставку на уровне 2.5%, заявив в Сиднее: «Наиболее разумным курсом будет период стабильности процентных ставок». Он также заявил, что снижение австралийского доллара «будет способствовать достижению сбалансированного роста», тогда как в прошлых заявлениях он ссылался на «некомфортно высокий курс».

После сокращения ставки на 2.25% с конца 2011 года, РБА изменяет свою позицию в связи с ростом цен внутри страны и ускорением инфляции. В новом заявлении Стивенс выразил большую уверенность в потребительском спросе и строительстве жилья, заявив, что экономический рост, как ожидается, укрепится через некоторое время, чему помогут низкие ставки и падающая валюта.

«Они явно заняли нейтральную позицию, - заявил Су-Линь Он из Royal Bank of Canada в Сиднее. – Тот факт, что они ссылаются на некомфортно высокую валюту, также говорит нам, что их полностью устраивает падение валюты последние несколько месяцев». Австралийский доллар вырос до 88.78 по состоянию на 15:42 в Сиднее с 87.61 перед принятием решения, что и прогнозировалось 32 экономистами, опрошенными Bloomberg News. В течение трёх месяцев вплоть по сегодняшний день осси упал на 8%, таким образом, это крупнейшее падение среди десяти валют развитых стран.

http://blog.fxpro.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба