• Восходящая коррекция в доллар/иене не впечатляет

• Рынки оценивают вероятность смягчения политики ЕЦБ

• Сторонник ужесточения Плоссер хочет более быстрого сокращения стимулов ФРС

Интерес к риску пережил очередную атаку на минимумах в основных рынках активов, как и пара доллар/иена вчера, однако коррекция пока не впечатляет, поскольку мы ждем сегодняшнего заседания Европейского центрального банка (ЕЦБ) и завтрашнего отчета по занятости в США.

Главный вопрос, которым должен задаваться рынок, состоит в том, возьмут председатель ЕЦБ, Марио Драги, и его коллеги курс на смягчение политики, и если да, то найдет ли это положительный отклик в связанных с риском инструментах или же бремя текущего сокращения стимулов Федрезервом перевесит любое предложение Центробанка?

Новости

Заместитель председателя Банка Японии, Кикуо Ивата, выступал с речью о политической линии Банка Японии, выражая уверенность в том, что текущие меры поднимут уровень инфляции до целевого значения в 2% в 2015 фискальном году. По всей видимости, высказывания представителей Банка Японии убедительно намекают на то, что текущая программа будет завершена и принесет желаемый результат, а не на возможное использование новых политических мер в случае, если нынешние не сработают.

Председатель ФРБ Филадельфии и сторонник ужесточения, Чарльз Плоссер (в этом году обладает правом голоса в Федеральном комитете по открытым рынкам) выступил с речью о том, что Федрезерву необходимо ускорить темпы сокращения стимулов. Может ли он и Ричард Фишер пойти против большинства на следующем заседании FOMC, если Федрезерв решит сократить стимулы всего на 15 млрд. долларов?

Опубликованные в ходе предыдущей сессии сильные показатели торгового баланса Австралии способствовали росту австралийского доллара до свежих локальных максимумов против доллара и евро. Квартальный отчет по индексу делового доверия NAB также продемонстрировал уверенный скачок.

Обзор ЕЦБ

Сегодня Драги может изменить политику ЕЦБ – и существует целый ряд вариантов. Я сомневаюсь, что изменение процентных ставок окажет хоть какое-то влияние на ситуацию, поэтому буду удивлен, если увижу отрицательную процентную ставку по депозитам или еще более символическое сокращение основной ставки. ЕЦБ следует сосредоточить свое внимание на текущем кредитном кризисе в банковской системе, разрешить который Драги и его коллеги могут несколькими способами. Однако для того чтобы ослабить давление на кредитование и подтолкнуть евро вниз, нужно дождаться объявления об отмене стерилизации программы выкупа облигаций (SMP напоминает количественное смягчение, однако все покупки облигаций теоретически стерильны) или о схеме финансирования кредитования (FLS), вдохновленной примером Банка Англии.

Риском для роста евро может стать очередное заседание в духе пожимания плечами и попытки словесно подчеркнуть то, насколько стимулирующую политику ведет ЕЦБ, без объявления о чем-то новом или хотя бы о номинальном сокращении. Помните, когда мы получили сокращение на ноябрьском заседании, пара евро/доллар стремительно упала всего за несколько часов, а затем стремительно выросла на 500 пунктов в конце года. ЕЦБ не может позволить себе допустить повторения подобной динамики, поэтому нам нужны если уж не конкретные действия, то очень убедительные заявления о намерениях относительно завуалированного QE посредством отмены стерилизации или новой схемы FLS. Вчера ходили слухи о том, что члены ЕЦБ разошлись во мнениях относительно того, как политические инструменты задействовать, поэтому мнения на рынке о том, услышим ли мы сегодня нечто конкретное, совершенно разделились.

График: EUR/USD

Три нервных дня в ожидании после крупной распродажи в конце января, наконец, разрешатся сегодня либо уверенным ростом, либо уверенным продолжением распродажи, поскольку рынок отреагирует сегодня на любое решение ЕЦБ. Существует откровенно значительное пространство для дальнейшего снижения к 1,3300/1,3200, если ЕЦБ продемонстрирует склонность к смягчению.

Предварительный обзор Банка Англии

Здесь все просто – никаких ожиданий и поэтому сегодня нас ждет радиомолчание, поскольку мы редко получаем заявление, если нет никаких изменений в политике. Следующим крупным событийным риском от Банка Англии станет выходящий на следующей неделе в среду квартальный отчет по инфляции.

Что нас ждет

Завтра выходит отчет по занятости в США, который может продемонстрировать снижение общего уровня безработицы до порогового значения 6,5%, что связано с истечением срока выплаты пособий по безработице (поскольку многие из людей в статистическом смысле перейдут в категорию "людей, отчаявшихся найти работу"), однако ожидания по-прежнему находятся на уровне 6,7%. Что касается показателя занятости по платежным ведомостям, то если декабрьские данные действительно были связаны со статистической аномалией или сбоями при сборе данных, мы сможем получить показатель сильнее ожиданий. Повторюсь, эта зима была одной из самых холодных в США на недавней памяти, и возможно связанное с погодными условиями искажение.

Тем не менее, опубликованный вчера отчет по индексу ISM вне сектора обрабатывающей промышленности продемонстрировал сильное значение 56,4 в компоненте занятости, что стало максимальным с ноября 2010 года показателем. Вопрос заключается в том, как рынок отреагирует на сильные данные из США – как на угрозу ликвидности и поэтому негативно для риска или позитивно, поскольку это подчеркивает силу восстановления. Аналитическое сообщество значительно разошлось в прогнозах по американской экономике на текущий год.

Не забудьте, что на следующей неделе состоится первое выступление Джанет Йеллен перед Конгрессом; это очень важное событие, поскольку рынку придется привыкнуть к стилю высказываний нового председателя ФРС и поскольку мы все ищем намеки на ее отношение к QE.

Три показателя на сегодня: розничный индекс в ЕС, заказы в Германии и заявки на пособие в США

• ЕЦБ объявит решение по процентной ставке в 12:45 GMT

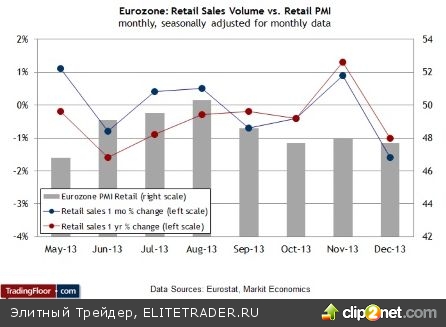

• Индекс PMI в розничном секторе, скорее всего, подтвердит риск дезинфляции

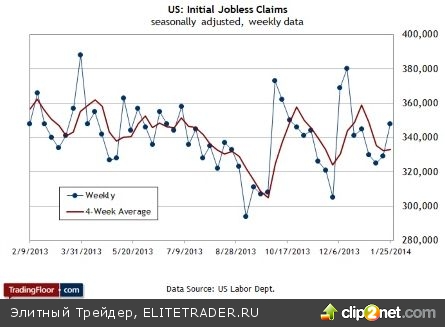

• После неутешительного отчета о занятости за декабрь все внимание будет приковано к заявкам на пособие по безработице

На четверг запланировано много событий в области экономики и монетарной политики. Наиболее важные из них — объявление решения ЕЦБ касательно процентной ставки в 12:45 GMT и пресс-конференция в 13:30 GMT. Чуть раньше будут опубликованы два отчета, которые могут пролить свет на то, что скажут представители центрального банка. Первый из них — это индекс менеджеров по закупкам в розничном секторе Европы за январь. Второй — обновленные данные о новых промышленных заказах в Германии. Во второй половине дня не пропустите самую последнюю информацию о первичных заявках на пособие по безработице в США, чтобы понять, как складывается ситуация на рынке труда.

Индекс PMI в розничном секторе Еврозоны (09:10 GMT): В декабре розничные продажи в Европе неожиданно сократились на 1,6% по сравнению с ноябрем, о чем вчера сообщил Евростат. «Не могу сказать, что дефляция вероятна, но риск такого развития событий стал выше, чем всего два месяца назад, — заявил в интервью каналу BBC Питер Диксон (Peter Dixon) из Commerzbank. — Это усилит давление на ЕЦБ».

Последние официальные данные только подтверждают слова Диксона. Что еще хуже, показатели настроений в розничном секторе тоже указывают на спад на протяжении уже нескольких месяцев. Публикуемый сегодня индекс PMI за январь может оказаться полезным и, возможно, поможет ответить на вопрос о том, сохранились ли в начале 2014 года мрачные перспективы розничного потребления, которые доминировали в конце 2013 года. Было бы удивительно получить убедительное доказательство об обратном. Как вы видите из приведенного ниже графика, показатели расходов и настроений в розничном секторе в последнее время углублялись в зону отрицательных значений. Очередной низкий результат индекса PMI усилит аргументы в пользу того, что ЕЦБ должен усовершенствовать денежно-кредитную политику, чтобы замедлить или вообще остановить отрицательную тенденцию, которая развивается в розничном секторе и других областях.

Снижение процентной ставки — один из вариантов, но далеко не единственный. Агентство Reuters изложило несколько возможностей, которыми располагает ЕЦБ. На самом деле, главная трудность состоит не в техническом воплощении более эффективной денежно-кредитной политики, а в выработке дисциплины в действиях, когда еще есть время внести значимые коррективы. Одно ясно: отсутствие каких-либо действий на данном этапе очень рискованно. Некоторые аналитики говорят, что одному центральному банку не под силу решить глубокие структурные проблемы в Европе. Это так, но у ЕЦБ есть возможность предотвратить дальнейшее ухудшение состояния макроэкономики.

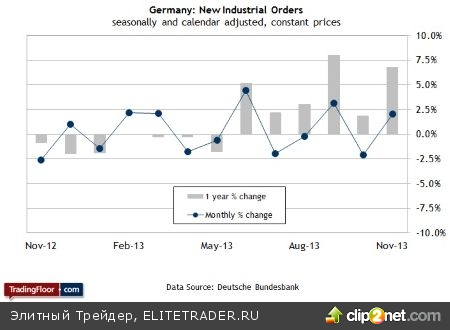

Промышленные заказы в Германии (11:00 GMT): Устойчивость крупнейшей экономики Европы стала важнейшим макроэкономическим фактором, который помог кризису в Еврозоне не превратиться в полноценный спад. К счастью, Германии удается сохранять свое устойчивое положение, но малейшие колебания вызывают беспокойство, так как еврорегион не может позволить, чтобы локомотив роста экономики перестал работать. В связи с этим сегодняшний отчет о промышленных запасах подвергнется тщательному анализу на предмет наличия признаков ослабления.

И есть все основания полагать, что они их найдут. Согласно прогнозу, в декабре новые заказы остались без изменений после существенного прироста в предыдущем месяце на 2,1%. Но на коротких промежутках времени этот индикатор крайне неустойчив, поэтому лучше смотреть на динамику изменения годовых результатов. Здесь тенденция в последнее время обнадеживает: годовой показатель повышался в каждом из последних шести отчетов. Неизменный показатель на месячном уровне позволяет рассчитывать на то, что годовая оценка останется в области выше нуля. В этом случае краткосрочные перспективы Германии улучшатся.

Согласно официальной оценке, озвученной Министерством экономики, «экономика Германии набирает обороты после зимнего ослабления». Тем не менее, Германия по-прежнему уязвима, хотя бы по той причине, что она находится в окружении стран с неутешительными макроэкономическими условиями, хотя убедительных доказательств того, что зараза распространяется, пока нет. И все же, как вчера стало известно, в январе индекс менеджеров по закупкам в секторе услуг Германии зафиксировал самые медленные темпы роста за три месяца. Одного этого, конечно, недостаточно, чтобы начинать беспокоиться, если только сегодняшний результат промышленных заказов не окажется слишком низким.

Первичные заявки на пособие по безработице (13:30 GMT): Виноваты аномальные холода? Именно так оптимисты объясняют недавний скачок новых заявок на пособие по безработице. Говорят, что из-за погодных условий замедлились темпы роста занятости. По оценке ADP, в прошлом месяце занятость выросла на 175 000. Прирост, хотя и не впечатляющий, но достойный. Однако в декабре количество рабочих мест увеличилось на 227 000, поэтому последний результат подрывает теорию о том, что ситуация на рынке труда улучшается. Возможно, публикуемый завтра официальный отчет правительства принесет с собой более благоприятные новости.

Тем временем если виновата действительно погода (а не более глубокие проблемы, которые не исчезнут, когда на небе снова засияет солнце), то разумно предположить, что ситуация кардинальным образом не изменится в отчете за последнюю неделю января. До весны пока еще далеко, но угрюмые аналитики рассчитывают сегодня на потепление и прогнозируют небольшое сокращение количества новых заявок. Это как раз то, что нужно, чтобы возродить надежды после резкого роста заявок за неделю, окончившуюся 25 января. В целом аналитики ожидают, что на прошлой неделе количество заявок упало до 337 000 по сравнению с предыдущим показателем 348 000 (скорректированный с учетом сезонных факторов).

Если результат окажется еще ниже, то это уменьшит обеспокоенность по поводу того, что в ближайшие месяцы экономику США могут ждать трудные времена. Тем не менее, улучшение показателя не исключает вероятности того, что индикатор заявок может стабилизироваться в нейтральном диапазоне 300-350 тысяч. Если так и будет, не означает ли это, что большая часть пути по восстановлению рынком труда уже пройдена? И здесь положительный потенциал снова оказывается во власти погодных перипетий.

Для ответа на этот вопрос потребуется время. Между тем опубликованные пока в этом году экономические данные носят смешанный характер, поэтому терпения игроков на слабый отчет о заявках может не хватить. Согласно большинству прогнозов, это маловероятно, но, тем не менее, сегодняшний отчет (каким бы неустойчивым он ни был) может оказать неожиданно сильное влияние, если участники рынка будут разочарованы.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба