1 апреля 2014 long-short.ru

С тех пор я изучал влияние этих факторов на акции компаний с малой капитализацией SnP 600 по информации с 2004 года, используя базу данных, свободную от систематической ошибки выжившего, которая объединяла информацию из Compustat и CRSP (The Center for Research in Security Prices, Исследовательский центр стоимости ценных бумаг). На этот раз, факторы действительно показывают годовую среднюю доходность 4,7% и коэффициент Шарпа 0,8. Хотя эти цифры и рядом не стояли с 26% прибыли, которые обнаружили Лайл и Ван, они все еще статистически значимы. Ниже представлена кривая эквити.

Кривая эквити лонг/шорт портфеля акций компаний с малой капитализацией, основанная на регрессии факторов на ROE и BM (2004-2013 год).

Зададимся вопросом: является ли один из факторов – ROE или BM – более важным? Я запускаю более простую модель, которая использует лишь один фактор для ранжирования акций каждый день. Мы покупаем акции в верхнем дециле ROE, и продаем в шорт в нижнем дециле. Точно так же для BM. Я обнаружил, что средняя годовая доходность составляет 5% с коэффициентом Шарпа 0,8, при использовании только ROE, и лишь 0,8% с коэффициентом Шарпа 0,09, при использовании только BM. Фактор недооценки почти совершенно бесполезен! Более того, если бы мы сначала отсортировали по ROE, выбрали верхний и нижний децили, а затем отсортировали по BM и выбрали верхнюю и нижнюю половины, то в результате средняя доходность была почти такой же, как при сортировке только по ROE. Ниже представлена кривая эквити сортировки по ROE.

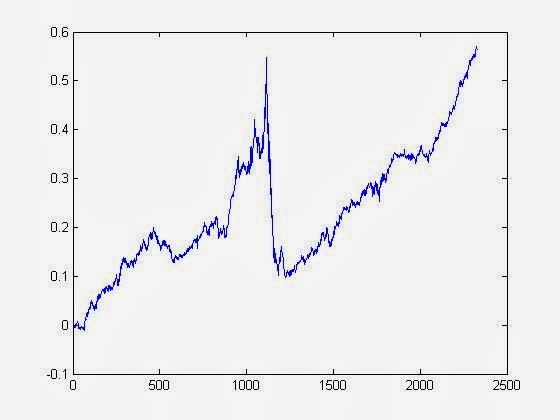

Кривая эквити лонг/шорт портфеля акций компаний с малой капитализацией, основанная на верхнем и нижнем децилях ROE (2004-2013 год).

Обратите внимание на резкую просадку с 30.05.2008 по 04.11.2008 и почти идеальное восстановление с тех пор. Это отражает поведение самого рынка ценных бумаг, и возникает вопрос о том, зачем мы вообще формировали лонг/шорт портфель, раз это не хеджирует против падения рынка. Интересно также то, что этот фактор не обнаруживает «импульсный крах», описанный в одной из статей: он вообще не допускает такого во время восстановления рынка. Это означает, что мы не должны автоматически думать о фундаментальном факторе роста, как об аналогии ценовому импульсу.

Мой вывод был частично подтвержден И. Капланом (I. Kaplan) в его препринте на аналогичную тему. Он обнаружил, что лонг/щорт портфель, сформированный при использовании отношения EBITA (Earnings Before Interest Tax And Amortisation, прибыль до вычета процентов, налогов и амортизации) на рыночную капитализацию (Enterprise Value) компаний с большой капитализацией, генерирует коэффициент Шарпа около 0,6, но с очень небольшой просадкой, в отличие от фактора ROE, который я изучал применительно к компаниям с малой капитализацией.

Как отметил Каплан, эти результаты в некотором смысле противоречат не только работе Лайла и Вана, но и широко распространенной работе Клиффа Аснесса (Cliff Asness) и его коллег. Эти авторы обнаружили, что фактор BM работает практически с каждым классом активов. Конечно, сроки их исследования значительно дольше, чем мои. Кроме того, они исключили финансовые и копеечные (penny) акции, хотя я не думаю, что такие ограничения сильно влияют на мое исследование портфелей акций компаний с большой капитализацией. Вместо фундаментального фактора роста эти авторы просто использовали ценовой импульс на 11-месячном периоде (пропуская самый последний месяц), и обнаружили, что это также прогнозирует будущую квартальную доходность.

Наконец, следует отметить, что факторы ROE и BM очень похожи на факторы доходности на капитал (Return-on-Capital) и уровня доходности акции (Earnings Yield), используемые Джоэлом Гринблаттом (Joel Greenblatt) в своей знаменитой книге «Маленькая книга победителя рынка акций» (Little Book That Still Beats The Market). Интересно, пострадали ли во время финансового кризиса эти факторы от той же просадки.

Кривая эквити лонг/шорт портфеля акций компаний с малой капитализацией, основанная на регрессии факторов на ROE и BM (2004-2013 год).

Зададимся вопросом: является ли один из факторов – ROE или BM – более важным? Я запускаю более простую модель, которая использует лишь один фактор для ранжирования акций каждый день. Мы покупаем акции в верхнем дециле ROE, и продаем в шорт в нижнем дециле. Точно так же для BM. Я обнаружил, что средняя годовая доходность составляет 5% с коэффициентом Шарпа 0,8, при использовании только ROE, и лишь 0,8% с коэффициентом Шарпа 0,09, при использовании только BM. Фактор недооценки почти совершенно бесполезен! Более того, если бы мы сначала отсортировали по ROE, выбрали верхний и нижний децили, а затем отсортировали по BM и выбрали верхнюю и нижнюю половины, то в результате средняя доходность была почти такой же, как при сортировке только по ROE. Ниже представлена кривая эквити сортировки по ROE.

Кривая эквити лонг/шорт портфеля акций компаний с малой капитализацией, основанная на верхнем и нижнем децилях ROE (2004-2013 год).

Обратите внимание на резкую просадку с 30.05.2008 по 04.11.2008 и почти идеальное восстановление с тех пор. Это отражает поведение самого рынка ценных бумаг, и возникает вопрос о том, зачем мы вообще формировали лонг/шорт портфель, раз это не хеджирует против падения рынка. Интересно также то, что этот фактор не обнаруживает «импульсный крах», описанный в одной из статей: он вообще не допускает такого во время восстановления рынка. Это означает, что мы не должны автоматически думать о фундаментальном факторе роста, как об аналогии ценовому импульсу.

Мой вывод был частично подтвержден И. Капланом (I. Kaplan) в его препринте на аналогичную тему. Он обнаружил, что лонг/щорт портфель, сформированный при использовании отношения EBITA (Earnings Before Interest Tax And Amortisation, прибыль до вычета процентов, налогов и амортизации) на рыночную капитализацию (Enterprise Value) компаний с большой капитализацией, генерирует коэффициент Шарпа около 0,6, но с очень небольшой просадкой, в отличие от фактора ROE, который я изучал применительно к компаниям с малой капитализацией.

Как отметил Каплан, эти результаты в некотором смысле противоречат не только работе Лайла и Вана, но и широко распространенной работе Клиффа Аснесса (Cliff Asness) и его коллег. Эти авторы обнаружили, что фактор BM работает практически с каждым классом активов. Конечно, сроки их исследования значительно дольше, чем мои. Кроме того, они исключили финансовые и копеечные (penny) акции, хотя я не думаю, что такие ограничения сильно влияют на мое исследование портфелей акций компаний с большой капитализацией. Вместо фундаментального фактора роста эти авторы просто использовали ценовой импульс на 11-месячном периоде (пропуская самый последний месяц), и обнаружили, что это также прогнозирует будущую квартальную доходность.

Наконец, следует отметить, что факторы ROE и BM очень похожи на факторы доходности на капитал (Return-on-Capital) и уровня доходности акции (Earnings Yield), используемые Джоэлом Гринблаттом (Joel Greenblatt) в своей знаменитой книге «Маленькая книга победителя рынка акций» (Little Book That Still Beats The Market). Интересно, пострадали ли во время финансового кризиса эти факторы от той же просадки.

Перевод long-short.ru

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба