10 апреля 2014 Вести Экономика

Спрос инвесторов на пятилетние облигации Греции, выпущенные впервые за пять лет, превысил 11 млрд евро. По всей видимости, они успели забыть о кризисе, в результате которого они потеряли большую часть своих вложений.

По изначальной цене, установленной государством, диапазон доходности составил от 5% до 5,25%.

Инвесторы находятся в поисках доходности, и довольно сложно найти инструмент, приносящий от 3% до 4% доходности на нынешнем рынке, отмечают трейдеры. Это один из путей получения прибыли в ликвидных ценных бумагах.

“Греция возвращается”, - заявляют аналитики из Credit Suisse. После принятия мер жесткой экономии, что соответствовало выдаче двух пакетов финансовой помощи со стороны международных кредиторов и в большей степени заверению президента Европейского центрального банка сделать “все возможное” для спасения евро, Греция уже не считается страной, которая покинет зону единой валюты.

Согласно данным Tradeweb доходность греческих облигаций упала примерно до 6%, это примерно на 220 б. п. больше 10-летних бондов. Кривая доходности между 5-летними и 10-летними облигациями Португалии составляет 130 б. п.

Сам факт того что, Греция может выставить бонды на продажу, сигнализирует о том, что укрепляется вера в страну, которую два года назад была почти списана.

Ирландия и Португалия, которые также были спасены "тройкой", в последние месяцы продемонстрировали признаки восстановления на рынке.

Экономика Греции достигла минимума своей рецессии в 2013 г., после того как она в течение 4 лет в среднем сокращалась на 6%, перед тем как ситуация в стране стабилизировалась и вернулась к медленному росту.

В 2013 г. в Грецию поступило больше капитала, чем было выведено. Несколько лет назад это было немыслимо. Во многом это произошло благодаря притоку туристов.

“Самые динамичные и экспортно ориентированные секторы промышленности, возможно, выросли в I квартале 2014 года”, - отмечает Даниель Антонуччи, старший экономист из Morgan Stanley.

Про его словам, подъем остается неустойчивым, и индекс деловой активности (PMI), прошедший черту 50, отделяющую рост от сокращения, вновь понижается и спускается в зону рецессии.

Мнение эксперта ГК TeleTrade Евгений Филиппов

"Возвращение Греции на долговой рынок, безусловно, оптимистичный сигнал для региона. После кризиса 2008 года экономика Греции находится в упадническом состоянии, а уровень безработицы является самым высоким по Европе. Стоит отметить, что жесткая бюджетная экономия в определенном смысле тормозила процесс восстановления, однако размещение 5-летних бондов может послужить началом к возвращению кредитного доверия, что позитивно для греческой экономики".

МВФ понизил прогноз по темпам роста мирового ВВП

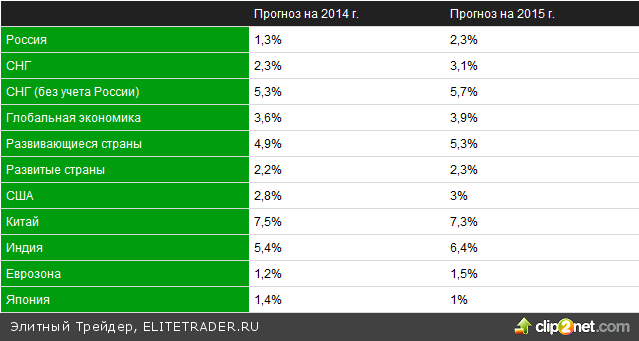

Международный валютный фонд понизил прогноз роста мировой экономики, об этом говорится в обзоре мировой экономики (World Economic Outlook Update, WEO).

Прогноз роста мировой экономики в этом году понижен на 0,1 п. п. до 3,6% с январской оценки в 3,7%. На 2015 г. прогноз роста был сохранен на уровне 3,9%.

Ожидается, что экономика развивающихся стран в 2014 г. увеличится на 4,9%, а не на 5,1%, как ожидалось ранее. На 2015 г. прогноз понижен на 0,1 п. п. до 5,3%.

По мнению фонда, импульс к росту будет исходить преимущественно из развитых стран. МВФ призывает эти страны не спешить с сокращением денежно-кредитного стимулирования, чтобы не свести на нет достигнутый прогресс.

Минэкономразвития понизило прогноз роста ВВП России

Минэкономразвития понизило прогноз роста ВВП России в 2014 г. в базовом сценарии до 1,1% с 2,5%. Об этом сообщил заместитель министра экономического развития Андрей Клепач.

В консервативном сценарии экономика России увеличится до 0,5%, отметил он.

По словам замминистра, в базовом варианте возможна модификация бюджетного правила уже с 2014 г. в отличие от консервативного.

"Сегодня направили прогноз в Минфин. Это еще рабочая версия прогноза. Возможны определенные уточнения, когда получим от них замечания, от ЦБ и от других ведомств. Минфин параллельно начнет оценивать бюджет. Рассмотрение прогноза на правительстве пока намечено на 24 апреля", - сказал Клепач.

При этом в этих сценариях не рассматриваются "шоковые сценарии, связанные с санкциями, с какими-то серьезными катаклизмами в мировой экономике".

"То есть, это сценарий относительно стабильного развития ситуации или стабилизации", - отметил Клепач.

"Всего у нас три сценария. Третий - это так называемый форсированный сценарий, который показывает, на какие темпы мы должны выйти, чтобы выполнить те макроэкономические ориентиры, которые есть в указах президента", - отметил он.

"Но при этом основными являются два сценария - первый и второй, которые, естественно, отличаются от форсированного, хотя это не означает, что определенные параметры социальных указов президента выполнить нельзя", - сказал Клепач.

"Первый сценарий можно трактовать как консервативный… По нему рост ВВП в 2014 году составит 0,5%, в 2015 году - 2,4%, в 2016 году - 2,2%, в 2017 году - 3,1%. Эти темпы роста не позволяют решить большинство задач социально-экономического развития, которые стоят перед страной", - заявил он.

"Наряду с этим подготовили второй вариант. Это вариант, когда принимаются определенные стимулирующие меры, которые позволяют переломить негативную тенденцию, хотя и не сразу, и все-таки поддержать частные инвестиции. За этим стоит и более высокая динамика кредитования нефинансовых организаций", - пояснил он.

По словам Клепача, Минэкономразвития повысило целевой прогноз по инфляции в РФ в 2014 г. до 6% с 4,8%. Он ожидает, что инфляция в годовом выражении в июне достигнет 7,5%, а с июля начнет замедляться.

В то же время Клепач отметил, что министерство повысило прогноз среднегодового курса рубля в этом году до 36,3 руб. за доллар CША с 33,9 руб. по предыдущему прогнозу.

На следующий год прогноз по среднегодовому курсу рубля понижен на 40 коп. до 38,4 руб. за доллар.

ЦБ: прямые иностранные инвестиции в компании РФ упали

Прямые иностранные инвестиции в небанковский сектор России в I квартале 2014 г. сократились в 3,1 раза и составили $11,9 млрд, следует из оценки платежного баланса РФ, опубликованной на сайте Банка России.

Объем портфельных инвестиций нерезидентов в активы небанковского сектора за отчетный период упал на $4,5 млрд, что в 3,8 раза больше, чем в I квартале 2013 г.

В январе-марте этого года компании увеличили объем задолженности по ссудам и займам, полученным от нерезидентов, в 3,9 раз по сравнению с I кварталом этого года на $9,2 млрд.

Портфельные инвестиции нерезидентов в гособлигации России в I квартале 2014 г. упали на $3,0 млрд против роста на $3,7 млрд годом ранее.

Кочерлакота: ФРС неэффективно борется с безработицей

Федеральная резервная система не делает все возможное, для того чтобы сократить уровень безработицы. Об этом заявил президент Федерального резервного банка Миннеаполиса Нараяна Кочерлакота.

По его мнению, Федрезерв слишком быстро проводит сокращение стимулирования экономики. Он считает, что ЦБ должен проводить программу количественного смягчения, до тех пор пока темпы роста цен в США не увеличатся.

"Мы должны сделать вывод, что FOMC неэффективно выполняет поставленную перед собой цель повышения занятости", – заявил он.

Напомним, в марте Кочерлакота выступил против решения чиновников ФРС очередной раз сократить объемы выкупаемых облигаций на $10 млрд. Он считается сторонником наиболее мягкого монетарного курса в комитете.

Кочерлакота в 2014 г. получил право голоса на заседании FOMC.

Мнение эксперта ГК TeleTrade Евгений Филиппов

"Председатель Федерального резервного банка Миннеаполиса Кочерлакота традиционно для себя высказывается в пользу мягкой денежно-кредитной политики. Он единственный, кто проголосовал против планового сокращения программы QE3. Однако на сегодняшний день его слова находят отражение в рынке. Фондовый рынок США принял тот факт, что ФРС продолжит сокращать стимулы, и осторожность инвесторов, связанная с политикой регулятора, а также сезон корпоративной отчетности создадут повышенную волатильность на рынке акций, но при этом биржевые индикаторы, вероятнее всего, по-прежнему будут находиться в области исторических максимумов. Стоит заметить, что американский рынок акций показывает поразительную устойчивость к сохранению роста при явном перегреве".

Замедление инфляции во Франции беспокоит ЕЦБ

Во Франции уровень промышленного производства в феврале повысился на 0,8% в годовом исчислении, подтверждают данные статистического агентства страны Insee.

Экономисты, опрошенные агентством Bloomberg, прогнозировали увеличение первого показателя на 0,2% и снижение второго на 0,3%.

Уменьшение в первом месяце года по сравнению с декабрем пересмотрено с 0,2% до 0,3%. В пересчете на годовые темпы вместо снижения наблюдается рост на 0,2%.

Незначительный рост объема промпроизводства в позапрошлом месяце, с одной стороны, обусловлен повышением выпуска автомашин на 1,6% в месячном выражении, с другой - падением в горнодобывающем секторе.

Объем строительства вырос на 0,7%, выработка электроэнергии и производство газа снизились на 0,3%.

Уровень производства в перерабатывающем секторе страны повысился в феврале на 0,3%, как и прогнозировалось.

МВФ повысил прогноз роста экономики Франции в 2014 г. на 0,1 п.п. до 1%. Еврокомиссия ожидает подъема на 0,1%.

По данным Insee, инфляция, рассчитанная по стандартам ЕС, в прошлом месяце выросла на 0,7% по сравнению с аналогичным периодом годом ранее, что является самым низким результатом с октября 2013 г.

Примечательно, что экономисты, опрошенные Bloomberg, в среднем ожидали снижения инфляции в марте до 0,8% с 1,1% в феврале.

Замедление роста инфляции в Европе вызывает беспокойство как у ЕЦБ, так и у независимых аналитиков.

Главный экономист МВФ Оливье Бланшар советует ЕЦБ все меры для предупреждения дефляции, признаки которой уже наблюдаются.

По заявлению МВФ, главным дестабилизирующим фактором для подъема мировой экономики является риск дефляции, и это стало главной причиной снижения прогноза роста ВВП на 2014 г.

Минутки ФРС с "голубиным" окрасом

Чиновники из Федеральной резервной системы 4 марта провели видеоконференцию, на которой обсудили возможные варианты предоставления информации участникам рынка.

Вместе с тем было решено, что уровень целевой безработицы в 6,5%, при достижении которого Федрезерв должен был поднимать ставки, более не актуален.

"Что касается ориентиров для повышения ставки по федеральным фондам, то все члены Комитета по операциям на открытом рынке единогласно приняли решение, что поскольку, вероятно, уровень безработицы в скором времени упадет ниже 6,5%, было бы целесообразно заменить существующие количественные ориентиры".

Резюме видеоконференции, кстати, также было включено в протокол последнего заседания регулятора. Оно, напомним, состоялось 18-19 марта.

В протоколе, помимо всего прочего, отмечается, что представители ФРС крайне обеспокоены тем, как изменение ориентиров повлияет на рынок.

Надо сказать, беспокойство имело под собой почву. После выступления Джанет Йеллен 19 марта рынок уверовал в то, что ставки будут повышены уже в следующем году. Однако в протоколе ясно говорится, что чиновники приняли решение держать ставки на низком уровне в обозримом будущем.

Во время своего выступления госпожа Йеллен обронила фразу про "6 месяцев", которую рынок интерпретировал по своему. Интерпретация была, как говорят участники рынка, "ястребиная".

А вот тональность протокола заседания, как раз наоборот, выглядит очень "голубиной"

"В настоящее время комитет ожидает, что даже после того, как занятость и инфляция достигнут необходимых уровней или приблизятся к ним, ставки по федфондам могут еще в течение какого-то времени оставаться ниже того уровня, который члены комитета будут считать уместным на тот момент".

Говоря человеческим языком, когда Федрезерв будет готов повысить ставки, повышать их все равно какое-то время не будут.

В общем и целом, основное внимание на мартовской встрече было уделено вопросу определения периода начала повышения ставок.

Раньше у регулятора были четкие цели: безработица в 6,5% и инфляция в 2,5%. Но если уровень безработицы приближается к своему искомому значению, то инфляция по-прежнему остается слабой. Поэтому Федрезерв решил пересмотреть параметры определения здоровья экономики.

В будущем комитет будет следить за комплексом экономических индикаторов, по которым будут ориентироваться при принятии решения о повышении ставки. Впрочем, это было ясно и непосредственно после самого заседания.

Реакция рынка

Несмотря на то что, по сути, в "минутках" ничего нового не было, участникам рынка протокол явно пришелся по вкусу. SnP 500 и Dow Jones прибавляют почти по 1%, а Nasdaq растет на 1,5%.

На валютном рынке умеренным ростом отметилась единая европейская валюта: в паре с долларом рост на 0,45%.

На рынке трежерис каких-то серьезных движений не наблюдается. Доходности по десятилетним бумагам снизились, но снижение незначительное.

Нельзя не сказать и о рубле. Весь день в паре с долларом котировки колебались вблизи важного уровня 35,75, но на вечерней сессии российская валюта укрепляется до отметки 35,55.

Чего ждет рынок

Насколько устойчива сегодняшняя реакция рынка, сказать достаточно сложно. Ничего вышедший протокол не изменил. Но впереди сезон отчетов. Вот он-то и будет задавать тон рынкам в ближайший месяц. Согласно прогнозу аналитиков прибыль компаний, входящих в индекс SnP 500, выросла в I квартале на 1%, а выручка - на 2,9%.

Открыла сезон отчетов по традиции компания Alcoa, ее финансовые результаты превысили ожидания рынка. Особое внимание в ближайшую пятницу привлекут к себе отчеты банков JPMorgan Chase и Wells Fargo.

Греция готовит выпуск 5-летних бондов

Греция выпустит пятилетние облигации и возвратится на международный долговой рынок впервые с 2010 г., когда ей оказали финансовую помощь.

Решение было принято на фоне того, что тысячи греков прошли маршем к парламенту в знак протеста против сокращения расходов.

Облигации номинированы в евро, подписка будет проведена по английскому праву, объем составит 2,5 млрд евро.

Греческая Республика поручила ряду международных банков подготовить выпуск бондов со сроком погашения 5 лет.

Ранее парламент Греции одобрил проведение антикризисных реформ, тем самым подтвердив свое намерение получить транш финансовой помощи на сумму 8,3 млрд евро.

Стоит отметить, что принятие пакета мер было обусловлено договоренностью, достигнутой кабинетом страны с иностранными кредиторами.

Китай обещает ускорить валютную реформу

Китай намерен перестроить монетарную и налогово-бюджетную политику, чтобы преодолеть снижение темпов роста в экономике.

Правительство страны обязуется обеспечить большую гибкость обменного курса и быстрый переход к абсолютной конвертируемости национальной валюты.

Национальная комиссия по развитию и реформам (NDRC) КНР заявила в среду, 9 апреля, что повысит контроль над получением займов региональными властями и ликвидирует нелегальные схемы привлечения средств.

Поднебесная рассчитывает на переход от стремительного роста, основанного на экспорте, к медленному подъему на базе внутреннего потребления.

В отчете о достижении целей двенадцатой пятилетки, начавшейся в 2011 г., NDRC отметила, что монетарная политика должна быть направлена на сдерживание инфляции и сохранение ликвидности на финрынках при поддержании процентных ставок на допустимом уровне.

Ведомство подчеркнуло, что Пекин ускорит переход к конвертируемости национальной валюты и допустит большую гибкость колебаний курса юаня.

NDRC намекнула, что у руководства страны все меньше рычагов для провоцирования экономического роста бюджетной и монетарной политикой.

По изначальной цене, установленной государством, диапазон доходности составил от 5% до 5,25%.

Инвесторы находятся в поисках доходности, и довольно сложно найти инструмент, приносящий от 3% до 4% доходности на нынешнем рынке, отмечают трейдеры. Это один из путей получения прибыли в ликвидных ценных бумагах.

“Греция возвращается”, - заявляют аналитики из Credit Suisse. После принятия мер жесткой экономии, что соответствовало выдаче двух пакетов финансовой помощи со стороны международных кредиторов и в большей степени заверению президента Европейского центрального банка сделать “все возможное” для спасения евро, Греция уже не считается страной, которая покинет зону единой валюты.

Согласно данным Tradeweb доходность греческих облигаций упала примерно до 6%, это примерно на 220 б. п. больше 10-летних бондов. Кривая доходности между 5-летними и 10-летними облигациями Португалии составляет 130 б. п.

Сам факт того что, Греция может выставить бонды на продажу, сигнализирует о том, что укрепляется вера в страну, которую два года назад была почти списана.

Ирландия и Португалия, которые также были спасены "тройкой", в последние месяцы продемонстрировали признаки восстановления на рынке.

Экономика Греции достигла минимума своей рецессии в 2013 г., после того как она в течение 4 лет в среднем сокращалась на 6%, перед тем как ситуация в стране стабилизировалась и вернулась к медленному росту.

В 2013 г. в Грецию поступило больше капитала, чем было выведено. Несколько лет назад это было немыслимо. Во многом это произошло благодаря притоку туристов.

“Самые динамичные и экспортно ориентированные секторы промышленности, возможно, выросли в I квартале 2014 года”, - отмечает Даниель Антонуччи, старший экономист из Morgan Stanley.

Про его словам, подъем остается неустойчивым, и индекс деловой активности (PMI), прошедший черту 50, отделяющую рост от сокращения, вновь понижается и спускается в зону рецессии.

Мнение эксперта ГК TeleTrade Евгений Филиппов

"Возвращение Греции на долговой рынок, безусловно, оптимистичный сигнал для региона. После кризиса 2008 года экономика Греции находится в упадническом состоянии, а уровень безработицы является самым высоким по Европе. Стоит отметить, что жесткая бюджетная экономия в определенном смысле тормозила процесс восстановления, однако размещение 5-летних бондов может послужить началом к возвращению кредитного доверия, что позитивно для греческой экономики".

МВФ понизил прогноз по темпам роста мирового ВВП

Международный валютный фонд понизил прогноз роста мировой экономики, об этом говорится в обзоре мировой экономики (World Economic Outlook Update, WEO).

Прогноз роста мировой экономики в этом году понижен на 0,1 п. п. до 3,6% с январской оценки в 3,7%. На 2015 г. прогноз роста был сохранен на уровне 3,9%.

Ожидается, что экономика развивающихся стран в 2014 г. увеличится на 4,9%, а не на 5,1%, как ожидалось ранее. На 2015 г. прогноз понижен на 0,1 п. п. до 5,3%.

По мнению фонда, импульс к росту будет исходить преимущественно из развитых стран. МВФ призывает эти страны не спешить с сокращением денежно-кредитного стимулирования, чтобы не свести на нет достигнутый прогресс.

Минэкономразвития понизило прогноз роста ВВП России

Минэкономразвития понизило прогноз роста ВВП России в 2014 г. в базовом сценарии до 1,1% с 2,5%. Об этом сообщил заместитель министра экономического развития Андрей Клепач.

В консервативном сценарии экономика России увеличится до 0,5%, отметил он.

По словам замминистра, в базовом варианте возможна модификация бюджетного правила уже с 2014 г. в отличие от консервативного.

"Сегодня направили прогноз в Минфин. Это еще рабочая версия прогноза. Возможны определенные уточнения, когда получим от них замечания, от ЦБ и от других ведомств. Минфин параллельно начнет оценивать бюджет. Рассмотрение прогноза на правительстве пока намечено на 24 апреля", - сказал Клепач.

При этом в этих сценариях не рассматриваются "шоковые сценарии, связанные с санкциями, с какими-то серьезными катаклизмами в мировой экономике".

"То есть, это сценарий относительно стабильного развития ситуации или стабилизации", - отметил Клепач.

"Всего у нас три сценария. Третий - это так называемый форсированный сценарий, который показывает, на какие темпы мы должны выйти, чтобы выполнить те макроэкономические ориентиры, которые есть в указах президента", - отметил он.

"Но при этом основными являются два сценария - первый и второй, которые, естественно, отличаются от форсированного, хотя это не означает, что определенные параметры социальных указов президента выполнить нельзя", - сказал Клепач.

"Первый сценарий можно трактовать как консервативный… По нему рост ВВП в 2014 году составит 0,5%, в 2015 году - 2,4%, в 2016 году - 2,2%, в 2017 году - 3,1%. Эти темпы роста не позволяют решить большинство задач социально-экономического развития, которые стоят перед страной", - заявил он.

"Наряду с этим подготовили второй вариант. Это вариант, когда принимаются определенные стимулирующие меры, которые позволяют переломить негативную тенденцию, хотя и не сразу, и все-таки поддержать частные инвестиции. За этим стоит и более высокая динамика кредитования нефинансовых организаций", - пояснил он.

По словам Клепача, Минэкономразвития повысило целевой прогноз по инфляции в РФ в 2014 г. до 6% с 4,8%. Он ожидает, что инфляция в годовом выражении в июне достигнет 7,5%, а с июля начнет замедляться.

В то же время Клепач отметил, что министерство повысило прогноз среднегодового курса рубля в этом году до 36,3 руб. за доллар CША с 33,9 руб. по предыдущему прогнозу.

На следующий год прогноз по среднегодовому курсу рубля понижен на 40 коп. до 38,4 руб. за доллар.

ЦБ: прямые иностранные инвестиции в компании РФ упали

Прямые иностранные инвестиции в небанковский сектор России в I квартале 2014 г. сократились в 3,1 раза и составили $11,9 млрд, следует из оценки платежного баланса РФ, опубликованной на сайте Банка России.

Объем портфельных инвестиций нерезидентов в активы небанковского сектора за отчетный период упал на $4,5 млрд, что в 3,8 раза больше, чем в I квартале 2013 г.

В январе-марте этого года компании увеличили объем задолженности по ссудам и займам, полученным от нерезидентов, в 3,9 раз по сравнению с I кварталом этого года на $9,2 млрд.

Портфельные инвестиции нерезидентов в гособлигации России в I квартале 2014 г. упали на $3,0 млрд против роста на $3,7 млрд годом ранее.

Кочерлакота: ФРС неэффективно борется с безработицей

Федеральная резервная система не делает все возможное, для того чтобы сократить уровень безработицы. Об этом заявил президент Федерального резервного банка Миннеаполиса Нараяна Кочерлакота.

По его мнению, Федрезерв слишком быстро проводит сокращение стимулирования экономики. Он считает, что ЦБ должен проводить программу количественного смягчения, до тех пор пока темпы роста цен в США не увеличатся.

"Мы должны сделать вывод, что FOMC неэффективно выполняет поставленную перед собой цель повышения занятости", – заявил он.

Напомним, в марте Кочерлакота выступил против решения чиновников ФРС очередной раз сократить объемы выкупаемых облигаций на $10 млрд. Он считается сторонником наиболее мягкого монетарного курса в комитете.

Кочерлакота в 2014 г. получил право голоса на заседании FOMC.

Мнение эксперта ГК TeleTrade Евгений Филиппов

"Председатель Федерального резервного банка Миннеаполиса Кочерлакота традиционно для себя высказывается в пользу мягкой денежно-кредитной политики. Он единственный, кто проголосовал против планового сокращения программы QE3. Однако на сегодняшний день его слова находят отражение в рынке. Фондовый рынок США принял тот факт, что ФРС продолжит сокращать стимулы, и осторожность инвесторов, связанная с политикой регулятора, а также сезон корпоративной отчетности создадут повышенную волатильность на рынке акций, но при этом биржевые индикаторы, вероятнее всего, по-прежнему будут находиться в области исторических максимумов. Стоит заметить, что американский рынок акций показывает поразительную устойчивость к сохранению роста при явном перегреве".

Замедление инфляции во Франции беспокоит ЕЦБ

Во Франции уровень промышленного производства в феврале повысился на 0,8% в годовом исчислении, подтверждают данные статистического агентства страны Insee.

Экономисты, опрошенные агентством Bloomberg, прогнозировали увеличение первого показателя на 0,2% и снижение второго на 0,3%.

Уменьшение в первом месяце года по сравнению с декабрем пересмотрено с 0,2% до 0,3%. В пересчете на годовые темпы вместо снижения наблюдается рост на 0,2%.

Незначительный рост объема промпроизводства в позапрошлом месяце, с одной стороны, обусловлен повышением выпуска автомашин на 1,6% в месячном выражении, с другой - падением в горнодобывающем секторе.

Объем строительства вырос на 0,7%, выработка электроэнергии и производство газа снизились на 0,3%.

Уровень производства в перерабатывающем секторе страны повысился в феврале на 0,3%, как и прогнозировалось.

МВФ повысил прогноз роста экономики Франции в 2014 г. на 0,1 п.п. до 1%. Еврокомиссия ожидает подъема на 0,1%.

По данным Insee, инфляция, рассчитанная по стандартам ЕС, в прошлом месяце выросла на 0,7% по сравнению с аналогичным периодом годом ранее, что является самым низким результатом с октября 2013 г.

Примечательно, что экономисты, опрошенные Bloomberg, в среднем ожидали снижения инфляции в марте до 0,8% с 1,1% в феврале.

Замедление роста инфляции в Европе вызывает беспокойство как у ЕЦБ, так и у независимых аналитиков.

Главный экономист МВФ Оливье Бланшар советует ЕЦБ все меры для предупреждения дефляции, признаки которой уже наблюдаются.

По заявлению МВФ, главным дестабилизирующим фактором для подъема мировой экономики является риск дефляции, и это стало главной причиной снижения прогноза роста ВВП на 2014 г.

Минутки ФРС с "голубиным" окрасом

Чиновники из Федеральной резервной системы 4 марта провели видеоконференцию, на которой обсудили возможные варианты предоставления информации участникам рынка.

Вместе с тем было решено, что уровень целевой безработицы в 6,5%, при достижении которого Федрезерв должен был поднимать ставки, более не актуален.

"Что касается ориентиров для повышения ставки по федеральным фондам, то все члены Комитета по операциям на открытом рынке единогласно приняли решение, что поскольку, вероятно, уровень безработицы в скором времени упадет ниже 6,5%, было бы целесообразно заменить существующие количественные ориентиры".

Резюме видеоконференции, кстати, также было включено в протокол последнего заседания регулятора. Оно, напомним, состоялось 18-19 марта.

В протоколе, помимо всего прочего, отмечается, что представители ФРС крайне обеспокоены тем, как изменение ориентиров повлияет на рынок.

Надо сказать, беспокойство имело под собой почву. После выступления Джанет Йеллен 19 марта рынок уверовал в то, что ставки будут повышены уже в следующем году. Однако в протоколе ясно говорится, что чиновники приняли решение держать ставки на низком уровне в обозримом будущем.

Во время своего выступления госпожа Йеллен обронила фразу про "6 месяцев", которую рынок интерпретировал по своему. Интерпретация была, как говорят участники рынка, "ястребиная".

А вот тональность протокола заседания, как раз наоборот, выглядит очень "голубиной"

"В настоящее время комитет ожидает, что даже после того, как занятость и инфляция достигнут необходимых уровней или приблизятся к ним, ставки по федфондам могут еще в течение какого-то времени оставаться ниже того уровня, который члены комитета будут считать уместным на тот момент".

Говоря человеческим языком, когда Федрезерв будет готов повысить ставки, повышать их все равно какое-то время не будут.

В общем и целом, основное внимание на мартовской встрече было уделено вопросу определения периода начала повышения ставок.

Раньше у регулятора были четкие цели: безработица в 6,5% и инфляция в 2,5%. Но если уровень безработицы приближается к своему искомому значению, то инфляция по-прежнему остается слабой. Поэтому Федрезерв решил пересмотреть параметры определения здоровья экономики.

В будущем комитет будет следить за комплексом экономических индикаторов, по которым будут ориентироваться при принятии решения о повышении ставки. Впрочем, это было ясно и непосредственно после самого заседания.

Реакция рынка

Несмотря на то что, по сути, в "минутках" ничего нового не было, участникам рынка протокол явно пришелся по вкусу. SnP 500 и Dow Jones прибавляют почти по 1%, а Nasdaq растет на 1,5%.

На валютном рынке умеренным ростом отметилась единая европейская валюта: в паре с долларом рост на 0,45%.

На рынке трежерис каких-то серьезных движений не наблюдается. Доходности по десятилетним бумагам снизились, но снижение незначительное.

Нельзя не сказать и о рубле. Весь день в паре с долларом котировки колебались вблизи важного уровня 35,75, но на вечерней сессии российская валюта укрепляется до отметки 35,55.

Чего ждет рынок

Насколько устойчива сегодняшняя реакция рынка, сказать достаточно сложно. Ничего вышедший протокол не изменил. Но впереди сезон отчетов. Вот он-то и будет задавать тон рынкам в ближайший месяц. Согласно прогнозу аналитиков прибыль компаний, входящих в индекс SnP 500, выросла в I квартале на 1%, а выручка - на 2,9%.

Открыла сезон отчетов по традиции компания Alcoa, ее финансовые результаты превысили ожидания рынка. Особое внимание в ближайшую пятницу привлекут к себе отчеты банков JPMorgan Chase и Wells Fargo.

Греция готовит выпуск 5-летних бондов

Греция выпустит пятилетние облигации и возвратится на международный долговой рынок впервые с 2010 г., когда ей оказали финансовую помощь.

Решение было принято на фоне того, что тысячи греков прошли маршем к парламенту в знак протеста против сокращения расходов.

Облигации номинированы в евро, подписка будет проведена по английскому праву, объем составит 2,5 млрд евро.

Греческая Республика поручила ряду международных банков подготовить выпуск бондов со сроком погашения 5 лет.

Ранее парламент Греции одобрил проведение антикризисных реформ, тем самым подтвердив свое намерение получить транш финансовой помощи на сумму 8,3 млрд евро.

Стоит отметить, что принятие пакета мер было обусловлено договоренностью, достигнутой кабинетом страны с иностранными кредиторами.

Китай обещает ускорить валютную реформу

Китай намерен перестроить монетарную и налогово-бюджетную политику, чтобы преодолеть снижение темпов роста в экономике.

Правительство страны обязуется обеспечить большую гибкость обменного курса и быстрый переход к абсолютной конвертируемости национальной валюты.

Национальная комиссия по развитию и реформам (NDRC) КНР заявила в среду, 9 апреля, что повысит контроль над получением займов региональными властями и ликвидирует нелегальные схемы привлечения средств.

Поднебесная рассчитывает на переход от стремительного роста, основанного на экспорте, к медленному подъему на базе внутреннего потребления.

В отчете о достижении целей двенадцатой пятилетки, начавшейся в 2011 г., NDRC отметила, что монетарная политика должна быть направлена на сдерживание инфляции и сохранение ликвидности на финрынках при поддержании процентных ставок на допустимом уровне.

Ведомство подчеркнуло, что Пекин ускорит переход к конвертируемости национальной валюты и допустит большую гибкость колебаний курса юаня.

NDRC намекнула, что у руководства страны все меньше рычагов для провоцирования экономического роста бюджетной и монетарной политикой.

http://www.vestifinance.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба