14 апреля 2014 1ПРАЙМ Майоров Дмитрий

Аналитики инвестиционных компаний и банков ожидают на текущей неделе снижения рынка акций РФ и укрепления рубля против доллара и особенно евро, свидетельствуют данные опроса, проведенного агентством "Прайм".

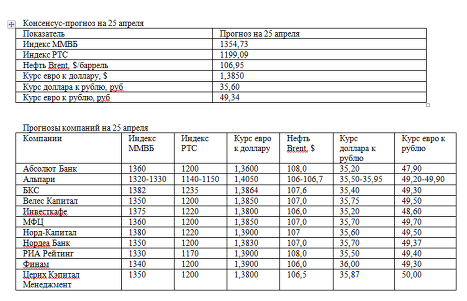

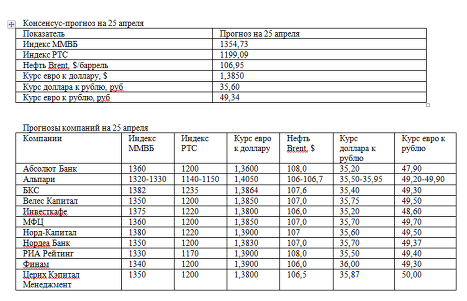

В соответствии с консенсус-прогнозом, составленном на основе ожиданий аналитиков, индексы ММВБ и РТС за неделю понизится на 0,6% и на 0,4% соответственно. Цена на нефть марки Brent останется около 107 долларов за баррель, а курс евро к доллару – около 1,3850 доллара. Рубль относительно доллара вырастет на 2 копейки, а против евро - на 22 копейки.

Прогноз "РИА Рейтинг":

Новая неделя на российском фондовом рынке будет достаточно волатильной. Рынок будет остро реагировать на любые внешние факторы, а к концу недели, вероятно, продемонстрирует снижение до уровней в 1330 пунктов по индексу ММВБ. Основным фактором выступит продолжающаяся коррекция на фондовом рынке США. На будущей неделе мы не ожидаем выхода данных по экономике США, способных изменить пессимистичные настроения инвесторов.

Поддержку российскому рынку окажет некоторый рост интереса к бумагам в силу их недооценки по фундаментальным факторам. При этом спросом будут пользоваться бумаги несырьевых секторов, прежде всего ритейла. Лучше рынка временно также будут выглядеть бумаги зависимых от мировой конъюнктуры цен представителей металлургической отрасли. Цены на нефть останутся на прежнем уровне, практически не реагируя на данные по мировой экономике.

Курс рубля несколько укрепится, однако это будет скорее технический "отскок". В целом стабилизации по глобальным экономическим причинам на рынках пока не ожидается. Слишком большое значение сейчас имеют факторы скорее политического характера.

Анна Кокорева, аналитик компании "Альпари":

Начало следующей недели для российского фондового рынка может пройти в красной зоне. Движение индексов будет определять внешний фон, а именно развитие украинского кризиса. Дальнейшее обострение отношений негативно отразится на динамике фондового рынка. Кроме политических событий давление на котировки окажет возобновившаяся коррекция американских фондовых индексов, которая на этот раз может продлиться дольше обычного. Мы ожидаем 1750 пунктов по SnP 500 до конца месяца.

Со спекулятивной точки зрения неплохо выглядят акции ВТБ: после того как котировки закрепятся выше отметки 0,040 рублей за акцию, можно покупать, но на короткий период времени, 1-2 недели. По-прежнему неплохо выглядят акции "Фармстандарта", на следующей неделе они могут продолжить рост. АЛРОСА отчитается по итогам года, мы ожидаем хороших результатов и роста котировок. Наименее привлекательными для инвестиций пока является сектор электроэнергетики. Российский рубль продолжит дешеветь. Основной причиной для этого является возобновление покупок иностранной валюты для пополнения Резервного фонда Минфином РФ с 14 апреля 2014 года.

Максим Двоеглазов, руководитель отдела инвестиционного консультирования ИК "Финам":

На предстоящей неделе внимание инвесторов будет направлено на статистику по Китаю и отчетам компаний из США. И китайские данные, и отчеты ключевых компаний из США, скорее всего, будут негативными. Что касается нашего рынка, то мы с легкостью можем игнорировать негатив из США, но Китай окажет на нас существенное влияние, также не забываем про украинский фактор – лишь когда ситуация стабилизируется, инвесторы перестанут обращать на него внимание.

Из покупок мы рекомендуем рассмотреть акции "Роснефти" и НОВАТЭКа. Из негативных бумаг "Транснефть" с плохим отчетом, неоправдавшимися дивидендами и проблемами с Украиной. Стоит учитывать техническую сторону по индексу ММВБ - сопротивление в 1400 пунктов преодолеть будет очень непросто, без явно позитивных новостей мы не увидим рост выше данной отметки, а при неопределенности и негативе сползание рынка и даже его падение вполне возможно. Также на весы негатива добавится короткая рабочая неделя на Западе, в пятницу торгов по основным площадкам не будет.

Андрей Верников, заместитель генерального директора по инвестиционному анализу ИК "Церих Кэпитал Менеджмент":

На этой неделе в США стартовал сезон отчетности и по прогнозам аналитиков он будет менее успешен, чем предыдущие. Это особенно касается энергетического и финансового сектора. Что касается динамики следующей недели, вероятно, она будет боковой. На американском рынке началась коррекция, но в связи с мартовский волной маржин-коллов по "длинным позициям", наш рынок может показать определенную устойчивость к негативным тенденциям мировых площадок.

Инвесторам сейчас стоит обратить внимание на акции, в которых заложены и идеи дивидендов. Это, например "Норильский никель", МТС, "Сургутнефтегаз" (прив.), "Татнефть" (прив.), но время для покупки этих акций еще есть. Как минимум до конца апреля индекс ММВБ будет находиться в боковом диапазоне.

Марина Лазуткина, руководитель департамента развития коллективных инвестиций "БКС Премьер":

ММВБ продолжает торговаться между двух трендовых линий и готовиться к сильному трендовому движению. Вероятность выхода вверх пока немного выше, но и обратную ситуацию полностью исключать также не стоит. В пользу роста говорит перепроданность российского рынка к развивающимся аналогам. Данная перепроданность образовалась из-за ситуации на Украине и опасений дополнительных экономических санкций. Поэтому если этот фактор отойдет на второй план, то национальный фондовый рынок может быстро сократить текущее отставание.

Также позитивом является возможность дополнительного стимулирования китайской экономики. В частности, глава ЦБ Китая 11 апреля заявил, что регулятор может прибегнуть к ряду мер для стимулирования экономики, если темпы экономического подъема опустятся ниже целевого уровня. При этом нефтяные котировки продолжают колебаться на достаточно высоких уровнях, поддерживая российскую валюту и фондовый рынок. Усугубление геополитической ситуации маловероятно, но возможно, и это может привести к снижению фондового рынка. Поэтому спешить с активными действиями сейчас не стоит и лучше дождаться большей определенности в данном вопросе

Иван Фоменко, начальник отдела доверительного управления Абсолют Банка:

Американские фондовые индикаторы технически рисуют картину максимально благоприятную для работы на понижение. Если это ожидание оправдается, то российским индексам, как, впрочем, и рублю будет очень тяжело, и снижение продолжится с целью 800-950 пунктов по индексу РТС. На неделе будут опубликованы данные по промышленному производству РФ за март, инфляция цен производителей и безработица. Среди корпоративных событий отметим публикацию отчетности и производственных показателей ММК, ВСМПО и "Мечела". Также будут представлены данные "Мостотреста" и "Акрона".

Из макроэкономических событий дальнего зарубежья отметим данные по розничным продажам в США и Великобритании в понедельник и вторник соответственно. Далее в течение недели будут опубликованы данные по инфляции в США. Среди корпоративных событий можно отметить продолжение сезона отчетности: свои отчеты представят Citi, Coca-Cola, Bank of America, American Express.

Мы не ожидаем роста российских индексов на будущей неделе, высокая волатильность сохранится. Смотрим позитивно на ГМК и "Магнит". Смотрим на бумаги с наиболее интересной дивидендной доходностью: "Сургутнефтегаз", МТС, ЛУКОЙЛ и "Роснефть".

Анна Линевская, аналитик компании МФЦ:

Новая неделя для российского фондового рынка вполне может оказаться столь же волатильной, как и предыдущая. С одной стороны, инвесторов держит в напряжении геополитический фактор - российский президент Владимир Путин продолжает общаться с ЕС и указывает, что пока не намерен ужесточать внешнюю политику в общении с Украиной относительно ее задолженностей, и реакции Европы пока не слишком прозрачны. С другой, существенным образом картина не ухудшается, и это может дать шанс участникам рынка на отскок.

Данные со стороны Китая публикуются разнонаправленные, сбивая инвесторов с толку. Локальные спады на отечественном рынке капитала делают покупки дивидендных бумаг интересными - сезон отчетов уже стартовал, времени для перспективных приобретений становится все меньше. Стоит обратить внимание на покупки акций "Роснефти", "Газпрома", ВТБ (префы), "Сургутнефтегаза". Список бумаг с неплохой дивидендной доходностью достаточно обширный, есть из чего выбрать и сформировать целевой портфель. В целом же определенной перспективной торговой идеи на рынке все еще не заметно. Индекс ММВБ имеет шансы сохраниться в диапазоне 1325-1375 пунктов.

Дмитрий Демиденко, аналитик компании "Инвесткафе":

После того как протокол мартовского заседания показал смену приоритетов в политике ФРС в пользу инфляции, ключевым событием третьей недели апреля видится релиз данных по потребительским ценам в США. Их рост окажет поддержку доллару, так как вновь вернет на рынок разговоры о повышении ставки по федеральным фондам в 2015 году. Инвесторам также следует обратить внимание на публикацию данных по китайскому ВВП за первый квартал, особенно актуальной с точки зрения цен на товарном рынке, и на макростатистику еврозоны, в виде цифр по внешней торговле, инфляции и индексу ZEW.

Роман Ткачук, старший аналитик ИГ "Норд-капитал":

На прошедшей неделе отечественный рынок продемонстрировал силу, отыгрывая локальные снижения и противостоя снижению на западных рынках. Исходя из этого, на этой неделе мы ставим на положительную динамику индекса ММВБ. Но многое будет зависеть от динамики западных площадок (где силу набирает сезон квартальных отчетностей) и динамики цен на нефть.

На западных рынках следующая неделя будет укороченной – в пятницу празднуется Good Friday (Страстная Пятница, канун Пасхи).

17 апреля в 12 часов состоится традиционная "прямая линия" с президентом РФ. Обычно эти ежегодные выступления представляли небольшой интерес для рынков, но в сложившейся ситуации мы внимательно будем следить за заявлениями касательно Украины и санкций западных стран. Примечательно, что в тот же день в Женеве пройдут переговоры по урегулированию ситуации на Украине в формате "3+1". Пока мнения Евросоюза, США и России расходятся. США и ЕС склоняют Россию сесть за стол переговоров с новыми властями в Киеве, отправке наблюдателей ОБСЕ в Крым и предоставление Киеву прежней скидки на газ. Долг Украины перед Россией за газ продолжает расти, и это может грозить Европе сбоями поставок российского газа через территорию Украины.

Из корпоративных событий недели выделим публикацию отчетности по МСФО за 2014 год "Мостотреста", АЛРОСа, КТК, "Акрона". "Росинтер", ЛСР, Polymetal, "Евраз", "М.видео" представят операционные результаты за первый квартал. Кроме того, пройдут советы директоров НЛМК, ТГК-1 и собрания акционеров "Нижнекамскнефтехима", НОВАТЭКа, Кузбасской топливной компании. КТК станет одной из первой российских компаний, закрывающей реестр акционеров под выплату дивидендов в этом году. Это произойдет 18 апреля, дивиденд 5 рублей (соответствует доходности 7%) по новым правилам компания перечислит номинальным держателям в течение 10 рабочих дней, а другим зарегистрированным в реестре акционеров лицам - 25 рабочих дней с даты "отсечки".

Валерий Евдокимов, главный аналитик Нордеа банка:

При оценке возможного сценария для фондового рынка мы делаем предположение, что ситуация не ухудшится и рынок перейдет в стадию консолидации еще на одну неделю. Одновременно предполагается возможное усиление волатильности рынка по мере появления новостей политического характера. В пользу повышения волатильности говорит также динамика фондового рынка США в последние дни. Ситуация фундаментальных противовесов – QE3 и слабые оценки роста прибылей в первом квартале - будет сохраняться еще некоторое время.

В числе лидеров роста на неделе можно ожидать акции: "Ростелекома", "Магнита", НОВАТЭКа. Акции "Ростелекома" могут продолжить реализовывать потенциал роста. Инвесторы через эти акции могут сделать ставку на нового большого оператора сотовой связи в дополнение к существующей "Большой тройке". Акции "Магнита" активно снижались в предыдущие дни и стали более привлекательными по цене. Акции НОВАТЭКа могут начать "отыгрывать" дисконт, возникший из-за санкций к некоторым акционерам компании. В числе лидеров снижения можно ожидать акции: "АФК Система", "Северсталь", "Дикси". По этим акциям сохраняются сигналы технической "перекупленности".

Неопределенность ситуации на востоке Украины вряд ли позволит рублю отыграть потери. Поддержка со стороны рынка нефти – не в счет, когда рынок сконцентрировал внимание на слухах относительно нового раунда санкций. Пока ничего конкретного нет, но взаимные обвинения России и Запада подпитывают отток капитала. В итоге рубль может остаться под давление в преддверии сезона налоговых платежей, тем более что на неделе МинФин может выйти с покупками валюты в Резервный форд. В этом свете ждем доллар в диапазоне 35-36 рублей. Евро может незначительно скорректироваться, поскольку после сильного роста на рынок могут выйти представители ЦБ, недовольные дефляционным раскладом в экономике, подстегиваемом дорогим евро. Так что ждем евро чуть ниже.

Юрий Тимощенко, управляющий активами УК "Велес Менеджмент":

На этот раз все будет полностью зависеть от внешних факторов. Если коррекция фондовых индексов в США продолжится, ничто не удержит российский фондовый рынок от снижения, при этом пострадают и цены акций, и облигации, и рубль. В этом случае целевыми ориентирами для индексов РТС и ММВБ на одну неделю вперед можно обозначить 1100 и 1270 пунктов соответственно. Если же падение рынка в США приостановится, не исключен "заход" российского рынка акций на уровни локальных максимумов апреля или даже выше. На данный момент дать какой-либо конкретный прогноз сложно.

Основные факторы – внешние, это долгожданная коррекция развитых рынков (США и Европа). Меньшее влияние окажут уже ставшие привычными новости касательно Крыма и Украины, санкций против РФ, рецессии в экономике. По масштабам потенциального воздействия на наш рынок акций в данный момент угроза падения мировых рынков стоит на первом месте.

В целом, выделить наиболее и наименее привлекательные отрасли не представляется возможным. Все будет зависеть от направления движения рынка. В то же время безусловно сохранится точечный спрос на отдельные "имена", но связано это будет не с принадлежностью к какой-либо отрасли, а к конкретной идее вроде ожидания дивидендов или корпоративных событий. Вероятно, сохранится спрос на акции "Системы", "Северстали", ГМК, РДР "Русала". Вероятно, слабее других будут выглядеть бумаги ФСК ЕЭС, "Россетей" и "Мечела".

Довольно неожиданно на фоне начавшейся в США коррекции рынка акций доллар США ослаб, хотя в такие моменты обычно он укрепляется. Игнорировать этот факт невозможно, поэтому предположим, что рынок валюты уже закладывает в цену ожидания и дальнейшего падения фондовых индексов США, и продолжение ослабления доллара. При этом слабеть доллар США, судя по всему, собирается против практически всех основных мировых валют. Вероятно, сейчас лучше постоять в стороне от рынка акций, а вот покупка доллара и евро за рубли или золота может принести на следующей неделе некую прибыль.

В соответствии с консенсус-прогнозом, составленном на основе ожиданий аналитиков, индексы ММВБ и РТС за неделю понизится на 0,6% и на 0,4% соответственно. Цена на нефть марки Brent останется около 107 долларов за баррель, а курс евро к доллару – около 1,3850 доллара. Рубль относительно доллара вырастет на 2 копейки, а против евро - на 22 копейки.

Прогноз "РИА Рейтинг":

Новая неделя на российском фондовом рынке будет достаточно волатильной. Рынок будет остро реагировать на любые внешние факторы, а к концу недели, вероятно, продемонстрирует снижение до уровней в 1330 пунктов по индексу ММВБ. Основным фактором выступит продолжающаяся коррекция на фондовом рынке США. На будущей неделе мы не ожидаем выхода данных по экономике США, способных изменить пессимистичные настроения инвесторов.

Поддержку российскому рынку окажет некоторый рост интереса к бумагам в силу их недооценки по фундаментальным факторам. При этом спросом будут пользоваться бумаги несырьевых секторов, прежде всего ритейла. Лучше рынка временно также будут выглядеть бумаги зависимых от мировой конъюнктуры цен представителей металлургической отрасли. Цены на нефть останутся на прежнем уровне, практически не реагируя на данные по мировой экономике.

Курс рубля несколько укрепится, однако это будет скорее технический "отскок". В целом стабилизации по глобальным экономическим причинам на рынках пока не ожидается. Слишком большое значение сейчас имеют факторы скорее политического характера.

Анна Кокорева, аналитик компании "Альпари":

Начало следующей недели для российского фондового рынка может пройти в красной зоне. Движение индексов будет определять внешний фон, а именно развитие украинского кризиса. Дальнейшее обострение отношений негативно отразится на динамике фондового рынка. Кроме политических событий давление на котировки окажет возобновившаяся коррекция американских фондовых индексов, которая на этот раз может продлиться дольше обычного. Мы ожидаем 1750 пунктов по SnP 500 до конца месяца.

Со спекулятивной точки зрения неплохо выглядят акции ВТБ: после того как котировки закрепятся выше отметки 0,040 рублей за акцию, можно покупать, но на короткий период времени, 1-2 недели. По-прежнему неплохо выглядят акции "Фармстандарта", на следующей неделе они могут продолжить рост. АЛРОСА отчитается по итогам года, мы ожидаем хороших результатов и роста котировок. Наименее привлекательными для инвестиций пока является сектор электроэнергетики. Российский рубль продолжит дешеветь. Основной причиной для этого является возобновление покупок иностранной валюты для пополнения Резервного фонда Минфином РФ с 14 апреля 2014 года.

Максим Двоеглазов, руководитель отдела инвестиционного консультирования ИК "Финам":

На предстоящей неделе внимание инвесторов будет направлено на статистику по Китаю и отчетам компаний из США. И китайские данные, и отчеты ключевых компаний из США, скорее всего, будут негативными. Что касается нашего рынка, то мы с легкостью можем игнорировать негатив из США, но Китай окажет на нас существенное влияние, также не забываем про украинский фактор – лишь когда ситуация стабилизируется, инвесторы перестанут обращать на него внимание.

Из покупок мы рекомендуем рассмотреть акции "Роснефти" и НОВАТЭКа. Из негативных бумаг "Транснефть" с плохим отчетом, неоправдавшимися дивидендами и проблемами с Украиной. Стоит учитывать техническую сторону по индексу ММВБ - сопротивление в 1400 пунктов преодолеть будет очень непросто, без явно позитивных новостей мы не увидим рост выше данной отметки, а при неопределенности и негативе сползание рынка и даже его падение вполне возможно. Также на весы негатива добавится короткая рабочая неделя на Западе, в пятницу торгов по основным площадкам не будет.

Андрей Верников, заместитель генерального директора по инвестиционному анализу ИК "Церих Кэпитал Менеджмент":

На этой неделе в США стартовал сезон отчетности и по прогнозам аналитиков он будет менее успешен, чем предыдущие. Это особенно касается энергетического и финансового сектора. Что касается динамики следующей недели, вероятно, она будет боковой. На американском рынке началась коррекция, но в связи с мартовский волной маржин-коллов по "длинным позициям", наш рынок может показать определенную устойчивость к негативным тенденциям мировых площадок.

Инвесторам сейчас стоит обратить внимание на акции, в которых заложены и идеи дивидендов. Это, например "Норильский никель", МТС, "Сургутнефтегаз" (прив.), "Татнефть" (прив.), но время для покупки этих акций еще есть. Как минимум до конца апреля индекс ММВБ будет находиться в боковом диапазоне.

Марина Лазуткина, руководитель департамента развития коллективных инвестиций "БКС Премьер":

ММВБ продолжает торговаться между двух трендовых линий и готовиться к сильному трендовому движению. Вероятность выхода вверх пока немного выше, но и обратную ситуацию полностью исключать также не стоит. В пользу роста говорит перепроданность российского рынка к развивающимся аналогам. Данная перепроданность образовалась из-за ситуации на Украине и опасений дополнительных экономических санкций. Поэтому если этот фактор отойдет на второй план, то национальный фондовый рынок может быстро сократить текущее отставание.

Также позитивом является возможность дополнительного стимулирования китайской экономики. В частности, глава ЦБ Китая 11 апреля заявил, что регулятор может прибегнуть к ряду мер для стимулирования экономики, если темпы экономического подъема опустятся ниже целевого уровня. При этом нефтяные котировки продолжают колебаться на достаточно высоких уровнях, поддерживая российскую валюту и фондовый рынок. Усугубление геополитической ситуации маловероятно, но возможно, и это может привести к снижению фондового рынка. Поэтому спешить с активными действиями сейчас не стоит и лучше дождаться большей определенности в данном вопросе

Иван Фоменко, начальник отдела доверительного управления Абсолют Банка:

Американские фондовые индикаторы технически рисуют картину максимально благоприятную для работы на понижение. Если это ожидание оправдается, то российским индексам, как, впрочем, и рублю будет очень тяжело, и снижение продолжится с целью 800-950 пунктов по индексу РТС. На неделе будут опубликованы данные по промышленному производству РФ за март, инфляция цен производителей и безработица. Среди корпоративных событий отметим публикацию отчетности и производственных показателей ММК, ВСМПО и "Мечела". Также будут представлены данные "Мостотреста" и "Акрона".

Из макроэкономических событий дальнего зарубежья отметим данные по розничным продажам в США и Великобритании в понедельник и вторник соответственно. Далее в течение недели будут опубликованы данные по инфляции в США. Среди корпоративных событий можно отметить продолжение сезона отчетности: свои отчеты представят Citi, Coca-Cola, Bank of America, American Express.

Мы не ожидаем роста российских индексов на будущей неделе, высокая волатильность сохранится. Смотрим позитивно на ГМК и "Магнит". Смотрим на бумаги с наиболее интересной дивидендной доходностью: "Сургутнефтегаз", МТС, ЛУКОЙЛ и "Роснефть".

Анна Линевская, аналитик компании МФЦ:

Новая неделя для российского фондового рынка вполне может оказаться столь же волатильной, как и предыдущая. С одной стороны, инвесторов держит в напряжении геополитический фактор - российский президент Владимир Путин продолжает общаться с ЕС и указывает, что пока не намерен ужесточать внешнюю политику в общении с Украиной относительно ее задолженностей, и реакции Европы пока не слишком прозрачны. С другой, существенным образом картина не ухудшается, и это может дать шанс участникам рынка на отскок.

Данные со стороны Китая публикуются разнонаправленные, сбивая инвесторов с толку. Локальные спады на отечественном рынке капитала делают покупки дивидендных бумаг интересными - сезон отчетов уже стартовал, времени для перспективных приобретений становится все меньше. Стоит обратить внимание на покупки акций "Роснефти", "Газпрома", ВТБ (префы), "Сургутнефтегаза". Список бумаг с неплохой дивидендной доходностью достаточно обширный, есть из чего выбрать и сформировать целевой портфель. В целом же определенной перспективной торговой идеи на рынке все еще не заметно. Индекс ММВБ имеет шансы сохраниться в диапазоне 1325-1375 пунктов.

Дмитрий Демиденко, аналитик компании "Инвесткафе":

После того как протокол мартовского заседания показал смену приоритетов в политике ФРС в пользу инфляции, ключевым событием третьей недели апреля видится релиз данных по потребительским ценам в США. Их рост окажет поддержку доллару, так как вновь вернет на рынок разговоры о повышении ставки по федеральным фондам в 2015 году. Инвесторам также следует обратить внимание на публикацию данных по китайскому ВВП за первый квартал, особенно актуальной с точки зрения цен на товарном рынке, и на макростатистику еврозоны, в виде цифр по внешней торговле, инфляции и индексу ZEW.

Роман Ткачук, старший аналитик ИГ "Норд-капитал":

На прошедшей неделе отечественный рынок продемонстрировал силу, отыгрывая локальные снижения и противостоя снижению на западных рынках. Исходя из этого, на этой неделе мы ставим на положительную динамику индекса ММВБ. Но многое будет зависеть от динамики западных площадок (где силу набирает сезон квартальных отчетностей) и динамики цен на нефть.

На западных рынках следующая неделя будет укороченной – в пятницу празднуется Good Friday (Страстная Пятница, канун Пасхи).

17 апреля в 12 часов состоится традиционная "прямая линия" с президентом РФ. Обычно эти ежегодные выступления представляли небольшой интерес для рынков, но в сложившейся ситуации мы внимательно будем следить за заявлениями касательно Украины и санкций западных стран. Примечательно, что в тот же день в Женеве пройдут переговоры по урегулированию ситуации на Украине в формате "3+1". Пока мнения Евросоюза, США и России расходятся. США и ЕС склоняют Россию сесть за стол переговоров с новыми властями в Киеве, отправке наблюдателей ОБСЕ в Крым и предоставление Киеву прежней скидки на газ. Долг Украины перед Россией за газ продолжает расти, и это может грозить Европе сбоями поставок российского газа через территорию Украины.

Из корпоративных событий недели выделим публикацию отчетности по МСФО за 2014 год "Мостотреста", АЛРОСа, КТК, "Акрона". "Росинтер", ЛСР, Polymetal, "Евраз", "М.видео" представят операционные результаты за первый квартал. Кроме того, пройдут советы директоров НЛМК, ТГК-1 и собрания акционеров "Нижнекамскнефтехима", НОВАТЭКа, Кузбасской топливной компании. КТК станет одной из первой российских компаний, закрывающей реестр акционеров под выплату дивидендов в этом году. Это произойдет 18 апреля, дивиденд 5 рублей (соответствует доходности 7%) по новым правилам компания перечислит номинальным держателям в течение 10 рабочих дней, а другим зарегистрированным в реестре акционеров лицам - 25 рабочих дней с даты "отсечки".

Валерий Евдокимов, главный аналитик Нордеа банка:

При оценке возможного сценария для фондового рынка мы делаем предположение, что ситуация не ухудшится и рынок перейдет в стадию консолидации еще на одну неделю. Одновременно предполагается возможное усиление волатильности рынка по мере появления новостей политического характера. В пользу повышения волатильности говорит также динамика фондового рынка США в последние дни. Ситуация фундаментальных противовесов – QE3 и слабые оценки роста прибылей в первом квартале - будет сохраняться еще некоторое время.

В числе лидеров роста на неделе можно ожидать акции: "Ростелекома", "Магнита", НОВАТЭКа. Акции "Ростелекома" могут продолжить реализовывать потенциал роста. Инвесторы через эти акции могут сделать ставку на нового большого оператора сотовой связи в дополнение к существующей "Большой тройке". Акции "Магнита" активно снижались в предыдущие дни и стали более привлекательными по цене. Акции НОВАТЭКа могут начать "отыгрывать" дисконт, возникший из-за санкций к некоторым акционерам компании. В числе лидеров снижения можно ожидать акции: "АФК Система", "Северсталь", "Дикси". По этим акциям сохраняются сигналы технической "перекупленности".

Неопределенность ситуации на востоке Украины вряд ли позволит рублю отыграть потери. Поддержка со стороны рынка нефти – не в счет, когда рынок сконцентрировал внимание на слухах относительно нового раунда санкций. Пока ничего конкретного нет, но взаимные обвинения России и Запада подпитывают отток капитала. В итоге рубль может остаться под давление в преддверии сезона налоговых платежей, тем более что на неделе МинФин может выйти с покупками валюты в Резервный форд. В этом свете ждем доллар в диапазоне 35-36 рублей. Евро может незначительно скорректироваться, поскольку после сильного роста на рынок могут выйти представители ЦБ, недовольные дефляционным раскладом в экономике, подстегиваемом дорогим евро. Так что ждем евро чуть ниже.

Юрий Тимощенко, управляющий активами УК "Велес Менеджмент":

На этот раз все будет полностью зависеть от внешних факторов. Если коррекция фондовых индексов в США продолжится, ничто не удержит российский фондовый рынок от снижения, при этом пострадают и цены акций, и облигации, и рубль. В этом случае целевыми ориентирами для индексов РТС и ММВБ на одну неделю вперед можно обозначить 1100 и 1270 пунктов соответственно. Если же падение рынка в США приостановится, не исключен "заход" российского рынка акций на уровни локальных максимумов апреля или даже выше. На данный момент дать какой-либо конкретный прогноз сложно.

Основные факторы – внешние, это долгожданная коррекция развитых рынков (США и Европа). Меньшее влияние окажут уже ставшие привычными новости касательно Крыма и Украины, санкций против РФ, рецессии в экономике. По масштабам потенциального воздействия на наш рынок акций в данный момент угроза падения мировых рынков стоит на первом месте.

В целом, выделить наиболее и наименее привлекательные отрасли не представляется возможным. Все будет зависеть от направления движения рынка. В то же время безусловно сохранится точечный спрос на отдельные "имена", но связано это будет не с принадлежностью к какой-либо отрасли, а к конкретной идее вроде ожидания дивидендов или корпоративных событий. Вероятно, сохранится спрос на акции "Системы", "Северстали", ГМК, РДР "Русала". Вероятно, слабее других будут выглядеть бумаги ФСК ЕЭС, "Россетей" и "Мечела".

Довольно неожиданно на фоне начавшейся в США коррекции рынка акций доллар США ослаб, хотя в такие моменты обычно он укрепляется. Игнорировать этот факт невозможно, поэтому предположим, что рынок валюты уже закладывает в цену ожидания и дальнейшего падения фондовых индексов США, и продолжение ослабления доллара. При этом слабеть доллар США, судя по всему, собирается против практически всех основных мировых валют. Вероятно, сейчас лучше постоять в стороне от рынка акций, а вот покупка доллара и евро за рубли или золота может принести на следующей неделе некую прибыль.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба