Глобальный Финансовый Кризис, неконтролируемые объемы эмиссии резервных валют (особенно доллара), создание пузыря на рынке облигаций развитых стран и обострение политических разногласий Запада и Востока создали предпосылки для того, чтобы пересмотреть параметры основанной на долларе мировой финансовой системы. А грандиозный рост экономики Китая сделал его основным кандидатом на роль "претендента на титул". Однако сохраняющиеся недостатки юаня как резервной валюты при текущих темпах интернационализации юаня оставляют гегемонии доллара еще 5-10 лет, как минимум. Кризис в Украине и санкции против России помогут юаню обеспечить себе роль главной альтернативной мировой валюты, в которую будут бежать страны-изгои, отмечает в обзоре управляющий директор Arbat Capital, Александр Орлов.

Проблемы долларовой финансовой системы

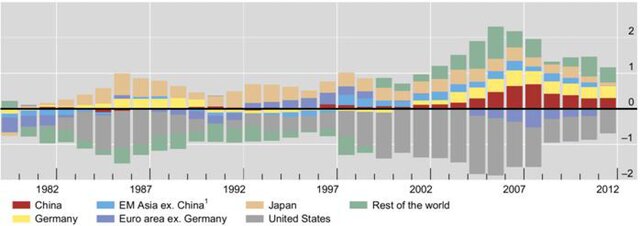

Основанная на американском долларе мировая валютная система подверглась серьезному испытанию в период Глобального Финансового Кризиса в 2008-09 гг., и вряд ли можно считать, что она его выдержала. Постепенный уход от золотого обеспечения доллара (Никсон полностью отказался в августе 1971 года) создал базу для развития "Дилеммы Триффина", согласно которой для обеспечения мировой финансовой системы необходимым количеством долларов для формирования национальных валютных резервов и осуществления экспортно-импортных операций (до сих пор порядка 80% глобального торгового финансирования идет в USD) необходимо, чтобы в США постоянно наблюдался дефицит платёжного баланса (см. Рис.1). Но дефицит платёжного баланса подрывает доверие к доллару и снижает его ценность в качестве резервного актива. В посткризисный период глобальные торговые дисбалансы немного сократились за счет резкого падения импорта нефти и газа в США, но на смену экспорту доллара по торговым операциям пришла программа количественного смягчения от ФРС, три раунда которого увеличили денежную базу в США в 4 раза до $3.2 трлн. и вывели чистую инвестиционную позицию США в -$4 трлн. (в середине 80-х она была положительной, но это скорее эффект роста госдолга, а не QE)

Рис. 1 Сальдо счета текущих операций, % от мирового ВВП

В итоге развивающиеся страны сначала "жаловались" на ФРС за игнорирование их интересов при стимулировании своей экономики (Бразилия даже обвиняла ее в развязывании валютных войн по конкурентной девальвации доллара), а затем дружно "просили" не спешить сворачивать стимулы, т.к. их экономики уж больно сильно подсели на иглу легкодоступного доллара. А санкции против Ирана и России (пока только на уровне "Банка России", но с риском и по всей финансовой системе РФ) показали, насколько сильна власть США в вопросах использования своего финансового господства в политических целях. Так же и 47 лет назад во время Суэцкого кризиса, когда финансовые репрессии США против Великобритании и Франции стимулировали последних отступить. Вторая мировая валюта, евро, тоже в руках Западного блока, а значит, третьим странам становится все сложнее иметь альтернативную точку зрения.

Как национальные валюты становятся мировыми резервными

Валюта становится международной, как только ей начинают пользоваться нерезиденты страны-эмитента. Она может использоваться как для средства обмена, так и для сохранения стоимости. А по мере увеличения ее использования в международных операциях она приобретает статус резервной валюты. На основании работ экономистов Кинена и Коина можно свести роль международной валюты в следующую таблицу:

Табл. 1 Роль международной валюты

Чтобы стать резервной валютой страна-эмитент должна обладать тремя ключевыми параметрами:

значительным размером национальной экономики в терминах ВВП и/или доли в глобальной торговле

стабильностью стоимости валюты в терминах невысокой инфляции или устойчивого тренда на укрепление или невысокой волатильности валютного курса

глубиной и стабильностью финансового рынка в терминах емкости и ликвидности рынка финансовых инструментов в этой валюте (акций, облигаций, депозитов), гарантий юридической защиты прав собственности и высоких оборотов торгов на национальных финансовых центрах (Нью-Йорк, Лондон. Франкфурт, Токио, а теперь еще и Гонконг и Сингапур)

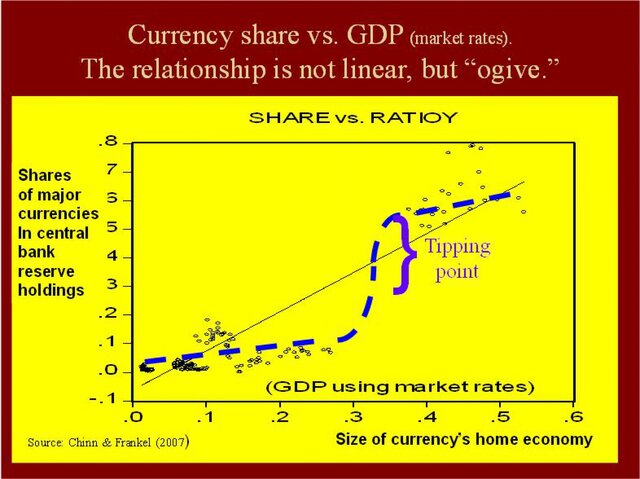

При этом существуют колоссальные лаги между тем, как эти условия начинают выполняться и тем, какую долю занимает валюта в резервах иностранных ЦБ. Исследования Чинна и Франкеля из Гарвардского университета показали, что наиболее значимыми переменными при определении доли валюты в ЗВР являются размер экономики, разница в уровне инфляции и волатильность валютного курса, а также лаговая переменная, отражающая собой сетевой эффект (чем больше стран уже используют валюту Х как резервную, тем больше желающих включить ее в свою корзину ЗВР). Авторы исследования выяснили, что поворотным моментом является переход экономики страны за порог 25-30% доли в мировом ВВП в текущих ценах – этот переход резко увеличивает долю валюты в мировых ЗВР с менее 20% до более 50%. При этом исследования проводились на данных до роста влияния Китая, которому будет сложно пройти этот 25%-ый порог (по оценкам CEPII, это произойдет в 2050г, см Приложения)

Исторический очерк – как менялась корзина мировых резервных валют

В конце XIX-го – начале XX-го веков (до Первой Мировой войны) британский фунт господствовал на мировой арене: более 2/3 валютных резервов и 60% торговли осуществлялось в этой валюте. Французский франк и немецкая марка составляли ему небольшую конкуренцию, а доллар мало кого интересовал. А ведь США уже были к тому моменту крупнейшей мировой экономикой как по объему выпуска (с 1872 г.), так и по объему внешней торговле (с 1914 г.). Доллару мешало отсутствие глубины финансового рынка – в США даже не было ЦБ. А регулярные биржевые паники с последующими эпическими спасениями кем-то из великих банкиров аля Дж. Пи Моргана в 1907 г. (после краха индекса Dow Jones на 50% он запер у себя в доме основных игроков Wall Street и не отпускал их пока они не согласились внести средства для спасения терпящего бедствие Trust Company of America) и статус мирового должника не внушали доверия иностранцам.

Но две мировые войны и создание ФРС кардинально поменяли ситуацию, т.к. США смогли извлечь максимальную выгоду от кредитования (уже в 1919 г. стали нетто кредиторами) и торговли с обремененными войнами европейцами. А создание ФРС помогло углубить и расширить финансовые рынки и сгладить волатильность экономического цикла, хоть и не полностью – Великая Депрессия 1929-33 гг. помогла фунту отыграть часть утраченных позиций и сохранить к 1940 г. первое место в валютных резервах. Тем не менее, доллар вышел на однозначно лидирующие, а потом и доминирующие позиции только после окончания Второй Мировой войны: "план Маршала" для Европы и "Линия Доджа" для Японии, кратное увеличение торговли с пострадавшими странами, распад Британской Империи и главное, создание Бреттон-Вудской финансовой системы закрепили господство доллара – к середине 70х доля доллара в ЗВР достигла 80% и почти вся мировая торговля шла в нем.

Однако нефтяные шоки, отказ от золотого обеспечения доллара в 1971 и восстановление европейской экономики привели к появлению конкурента доллару – дойчмарке ФРГ. Известный ответ министра финансов США Дж. Конналли на упрек европейцев по девальвации доллара ("Доллар США – это наша валюта и ваша проблема") подтолкнул европейцев на усиление роли национальных валют. За следующие 20 лет, до объединения в евро, внутриевропейская торговля перешла от 100% долларовой системы на 50%+ дойчмарковую, доля которой в ЗВР достигла пика в 20% в 1989 г. За счет этого Европа смогла высвободиться от значительной части экономического и политического влияния США, запустить свой собственный бизнес цикл и перестать так сильно зависеть от американской банковской системы. После объединения европейских валют в евро произошло последнее ускорение роли европейских валют, но кризис суверенных долгов стран PIIGS на многие годы отложил вероятность смены позиций евро и доллара, да и вряд ли создатели евро ставили себе такую цель. Более того, немецкие промышленники даже не хотели усиления роли марки, т.к. опасались подрыва конкурентоспособности своего экспорта.

Вторым классическим примером рассвета альтернативной доллару валюты является история японской иены, которая "выстрелила" в 80-е – начале 90-х. Промышленная революция и стремительный набор лидирующих позиций по большой номенклатуре экспортных товаров с высокой добавленной стоимостью (компьютерная и бытовая техника, автомобили, промышленное и медицинское оборудование) сделали Японию "звездой" 80-х и значительно повысили спрос на ее валюту. При этом японские власти всячески старались ограничивать рост иены и до последнего откладывали либерализацию своих финансовых рынков, т.е. они тоже были скорее против роста роли иены в мировой финансовой системе (только уже в 90-х они промотировали резервный статус иены для возврата на финансовый и экономический Олимп). Но у Западных держав было иное мнение – американским и европейским промышленникам крайне не хотелось терять долю рынка. Поэтому в 1984 Япония согласилась на подписание соглашения с США (Yen/Dollar Agreement), согласно которому и под давлением потенциальных торговых санкций Япония обязалась снять ограничения на движения капитала и обеспечить американским банкам комфортный доступ к своему финансовому рынку. А еще через год было подписано знаменитое соглашение в Нью-Йоркском отеле Плаза (Plaza Accord), в результате которого иена укрепилась к доллару более чем в два раза, что отчасти и стало причиной для создания финансового пузыря в Японии, а потом и болезненной его ликвидации ("потерянное десятилетие"). На пике 1991 года доля иены в ЗВР достигала почти 9% (сейчас меньше 4%). И именно опыт Японии стал для Китая обоснованием, почему он так долго сопротивлялся укреплению юаня и выводу его на уровень мировых резервных валют, да и сейчас не спешит принимать все требования Запада по либерализации финансовых рынков.

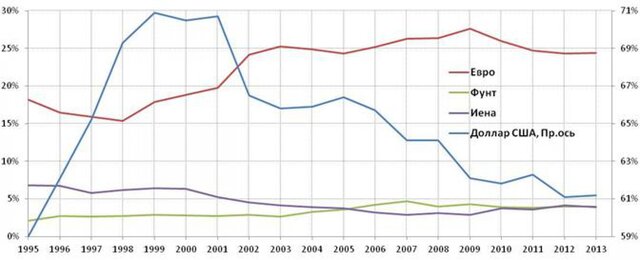

Итого, за прошлый век случилась одна смена гегемона (фунт на доллар) и было два случая резкого усиления значимости альтернативной валюты, причем в случае с маркой (евро) удалось удержать достигнутые успехи, тогда как иене было уготовано лишь краткосрочное сияние на небосводе. В итоге к моменту выхода юаня из тени мировая финансовая система имеет трехступенчатую систему: в «роскошном пентхаузе» обитает доллар США, на который приходится 60%+ ЗВР, 80% торгового финансирования, вся торговля основными видами сырья номинирована в долларах. На «первом этаже» живет евро, который смог сохранить наработки дойчмарки и пережить суверенный кризис в Европе (последнюю фазу, по крайней мере), но не претендующий на лидерство – ему достаточно почти четверти мировых ЗВР, 5-6% в торговом финансировании и 30-40% в международных платежах (тут они делят лидерство с долларом за счет операций внутри Европы). Ну и в "подвале" обитают все остальные валюты, на которые не приходится и 10% ни в одном из этих показателей: фунт, иена, австралийский и канадский доллар, швейцарский франк.

Рис. 2 Эволюция структуры ЗВР (по раскрывшим структуру странам, а это только 50% от общего объема мировых ЗВР) по основным валютам:

Интернационализация юаня: первые шаги уже предприняты

Первые шаги к либерализации валютного рынка для финансовых операций пришлись на 2003 год, когда заработала программа допуска иностранных инвесторов на локальный рынок акций (QFII). В 2004-2007гг была принята серия инициатив по расширению использования юаня для финансовых операций в соседних регионах, прежде всего в Гонконге и Макао и Ю. Корее. А в 2013 году юанем активно торгуют и в Сингапуре, Лондоне, Люксембурге (это Княжество вообще стало центром европейской экспансии юаня, в нем же находятся европейские штабквартиры крупнейших банков Китая) и даже Москве (мы первыми запустили фьючерс на юань, и на Московской бирже ожидают, что объемы операций юань/рубль в 2015 году могут достигнуть 1 млрд. юаней в день).

После Глобального Финансового Кризиса начался этап интернационализации юаня за счет открытия валютных свопов с ЦБ основных торговых партнеров (Россия и США пока не имеют такого) и использования его в расчетах в международной торговле – с июня 2010 года расчет в юанях возможен с любой корпорацией по всем миру. Кроме того были значительно расширены программы доступа на локальный рынок (увеличена квота QFII, запущена RQFII и др.). но главное, что произошло за последнюю пятилетку, это развитие оффшорных центров торговлей юанями – это не совсем те же самые юани (или более правильно женьминьби – "народные деньги", но мы будем дальше использовать привычную терминологию "юань", являющийся единицей счета женьминьби), что обращаются внутри страны (код ISO – CNY), а оффшорные юани с обращением в Гонконге (код ISO – CNH). Эти два вида юаней пока не имеют свободной конвертации между собой. В этом году был запущен "пробный шар" зоны свободной торговли в Шанхае, где банки смогут напрямую использовать юани для международных расчетов без сложных согласований с регулятором.

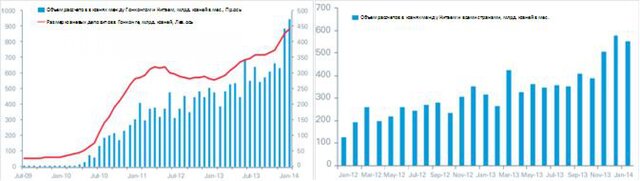

Логично, что основой для оффшорной экспансии стал Гонконг: совокупность оставшейся от англичан инфраструктуры МФЦ и средоточие внешнеторговых потоков материкового Китая предопределили такой выбор. Второй виток роста операций в Гонконге, а также распространения этих процессов на остальные регионы мира, произошел после смены власти в Китае в начале прошлого года.

Рис. 3 Развитие оффшорного центра в Гонконге и рост объемов внешней торговли в юанях:

Что не хватает юаню для того, чтобы стать полноценной резервной валютой, раз по критерию размера экономики и внешнеторговой активности он уже должен быть в тройке лидеров? Прежде всего, полной конвертируемости юаня и свободного счета финансовых операций (дальше описано, как этого можно избежать), глубины внутреннего и оффшорного рынка инструментов в юанях. Две основные проблемы: как иностранцам получить юань, и куда его потом инвестировать, если хочется сохранить его в резервах? Пока Китай живет с высоким профицитом счета текущих операций (СТО), то иностранцам просто неоткуда взять юани. Сейчас это решается займами в юанях и валютными свопами ЦБ Китая, которые заключены уже с 22 странами на 2.7 трлн. юаней ($430 млрд., это больше, чем у ФРС с центробанками основных партнеров), причем за последние два года список стран прирос Бразилией, Австралией, Великобританией и ЕЦБ с большими программами по 190-350 млрд. юаней каждая. Но это не обеспечит их постоянным потоком "честно заработанных", а не заемных юаней – Китаю нужно наращивать импорт в юанях.

Не меньшей проблемой является отсутствие рынка бондов в юанях, вернее, он есть, но сосредоточен во внутреннем сегменте (CNY), куда нет полноценного допуска иностранцев. И пока была уверенность, что юань будет постоянно укрепляться, то проблема доходности на резервы в юанях решалась за счет валютной переоценки к доллару, а не процентов и купонов. Но за последние три месяца юань потерял около 4%, став одной из худших валют в Carry Trade Index (изменение курса + процентные доходы), и вновь встал вопрос доходности вложений резервов в юани. Пока емкость оффшорного рынка (Dim Sum Bonds) не дотягивает и до полутриллиона юаней (но ожидается рост 3 трлн. в 2020), тогда как во внутреннем рынке обращается более 25 трлн. В последнее время Китай постепенно открывает доступ на этот рынок ЦБ других стран, банкам Гонконга и Тайваня и иностранным инвесторам в рамках квот QFII. Этого пока совершенно недостаточно, равно как не хватает и емкости рынка производных инструментов, который, правда стремительно развивается: юань уже опередил швейцарский франк и вышел на 6-ое место по оборотам торгов опционами, но это все равно в десятки раз меньше показателей по доллару, евро и иене.

Зачем Китаю "продвигать" юань в резервные валюты?

В отличие от остальных стран, прошедших этим путем, в Китае есть заинтересованность в выводе юаня на лидирующие позиции в мире или, как минимум, в региональном масштабе. Но при этом руководители страны нацелены сделать этот процесс настолько медленным, чтобы по максимуму уменьшить негативные последствия этого решения. Более того, есть ощущение, что Китай попробует совершить казавшееся доселе невозможным: вывести юань в статус резервной и активно используемой для торговли валюты без полноценной либерализации внутреннего финансового рынка. Так они смогут избежать чрезмерного притока спекулятивного капитала, что могло бы привести к слишком сильному укреплению валюты и созданию пузырей на рынке недвижимости и в финансовом секторе.

Аргументы "За" полноценную интернационализацию и вывод в статус резервной валюты:

снижение валютного риска для китайских компаний, что стимулирует их увеличить глобальную экспансию в торговле и инвестициях. Отпадет или сильно сократится потребность в хеджировании

снижение транзакционных издержек, т.к. не надо будет «гонять» деньги через доллары и корсчета в американских банках. Экономия будет не только на комиссиях, но и на сроках обращения средств

проще управлять своими ЗВР, т.к. юань сам станет резервной валютой, и необходимость в ЗВР значительно сократится, да и собственно отпадет потребность скупать валюту у экспортеров

стимулирует реформы финансового рынка, повысив эффективность и прозрачность китайских банков и провайдеров финансовых услуг. Рост занятости в этом секторе и создание МФЦ в Китае

стбилизирует мировую финансовую систему, создав, как минимум, альтернативный расчетный центр. Проблемы замороженного после краха Леманна межбанковского рынка долларов и полная остановка механизма финансовых потоков стали причиной глубокой рецессии в Азии, хотя прямых потерь от ипотечного рынка в США там практически не было

сеньораж – ЦБ Китая получит доход от эмиссии юаней в пользу остального мира. Сейчас практически весь такой сеньораж достается США – оценки разняться от $244 млрд.-$424 млрд. за 1990-2010 гг (оценки ФРС и Бюро Экономического Анализа США) до «около полутриллиона долларов в год» от С.Глазьева (оценка дана ещё в августе 2008 года)

"выпустить пар" из долгового рынка, прежде всего, муниципального и корпоративного сектора, где внутренние источники финансирования уже на грани исчерпания. Интернационализация юаня поможет «переставить» часть этого долга на иностранцев или напрямую, или же через государственный бюджет (в случае бюджетной реформы и перераспределения финансовых потоков в пользу муниципалитетов или при принятии части их долга центральным бюджетом)

повысить свою роль в политической и экономической жизни мира. Китай старается сохранять максимальный нейтралитет в вопросах глобальной геополитики, предпочитая решать спорные вопросы экономическими методами. Однако обострение взаимоотношений Китая с Японией и России с Западом при некотором сокращении внешнеполитической активности США (реальной, а не риторики и санкций) требуют постепенного принятия на себя роли одной из сверх-держав.

Аргументы "Против":

чрезмерное укрепление юаня, что поставит крест на прежней меркантилистской модели экономического роста. Зато это даст стимул внутреннему потреблению и экономикам стран, куда будут переведены грязные и низкорентабельные производства. Главная проблема – безработица , поэтому потребуется рост госрасходов на создание сервисных отраслей и внутренний аутсорсинг

уход в дефицит СТО, т.к. иначе остальной мир не сможет «насытиться» юанями. Есть обходной маневр: можно «насытить» мир юанями через финансовый баланс, т.е. путем оттока капитала, прежде всего через китайские прямые и портфельные инвестиции в экономики стран-партнеров

рост волатильности на внутреннем финансовом рынке, т.к. спекулятивные капиталы будут то притекать, то утекать, и всегда в экстремальных масштабах. Это тесно связано со следующей проблемой:

необходимость радикальных реформ по открытию финансового рынка, которые приведут к потери контроля регулятора над внутренним денежным рынком. Возможно, они попробуют учесть опыт Японии и осуществить интернационализацию без полного открытия финансового счета и внутреннего рынка, т.е. будут развивать оффшорный юань (CNH)

негативная реакция торговых партнеров, прежде всего, США, которые могут начать создавать проблемы для экономики Китая (доступ к технологиям, "антимонопольные" меры и др.), чтобы не упустить гегемонии доллара

Как раз последний пункт и выводит нас на тему, а захотят/согласятся ли США уступить часть своих позиций? По сути это вопрос в том, сможет ли юань собрать доли международных активов у валют из «подвала» и немного евро, т.е. не превысить 10-15% порога, или же замахнется на серьезную долю доллара (из 60% в мировой торговле). Пока все выглядит так, что США не хотят ни мешать, ни участвовать в процессе интернационализации юаня, предпочитая давить на Китай по валютному курсу, как давили в 1980-е на Японию. Не далее как 22 апреля Обама вновь обвинил Китай в занижении курса юаня. Однако «За» такую позиции только огромный профицит СТО и модель паритета покупательной способности (4.24 юаня за доллар, по оценке МВФ, против текущих 6.25). Кстати, эта же модель предполагает курс рубля в 26.3. С другой стороны, по остальным, более динамичным моделям, еще в конце 2012 года юань достиг уровня всего на 3-10% дешевле "справедливого" - с тех пор юань укрепился еще на 6%.

Ситуация может начать меняться в лучшую сторону, т.к. "сланцевая революция" и ренессанс промышленности в США смещают баланс интересов от финансового лобби (основной бенефициар гегемонии доллара) в сторону промышленного, которое заинтересовано в более слабом долларе. Выражаясь в терминах корпоративных акций, США могли бы согласиться на размытие своей доли в мировой финансовой системе до "контрольного пакета" в 50%+. Но как известно из прошлого, сетевой эффект имеет огромное значение, и как только юань переберется за порог 25-30%, то возникнет реальный риск ускоренного выхода его на позицию нового гегемона, что конечно, станет катастрофой для США. К тому же и Минфину США не хочется лишаться международных покупателей своего долга Конечная цель Китая: сместить доллар или занять нишу альтернативной (GBP, CHF, AUD) и региональной валюты? Реформа МВФ или альтернативный институт –

Банк Развития BRICS?

К концу этого года Китай планирует завершить создание международной расчетной системы (CIPS), которая позволит оперировать юанями в международной торговле так же легко, как и долларами, т.к. эта модель создана по образу и подобию американской CHIPS (Clearing House Interbank payment System). К 2020 году 28-30% всего внешнеторгового оборота страны будет идти в юанях. Согласно опросу Standard Chartered, 73% корпоративных казначеев ожидают, что в следующем десятилетии юань станет, как минимум, третьей валютой международных расчетов. Опрос ЕЦБ показал, что 37% менеджеров ЗВР рассматривают возможность включения юаня в свои резервы в следующие 5-10 лет. ЦБ Малайзии, Ю. Кореи, Камбоджи, Беларуси, Филиппин и России уже имеют незначительные объемы юаней в своих ЗВР (не отражаются в статистике, т.к. по методологии МВФ юань еще не является резервной валютой), а ЦБ Нигерии и вовсе планирует довести его долю до 10%. Китайская платежная система UnionPay (госкомпания) начинает активно конкурировать с Visa и MasterCard и за пределами Китая. Ожидается также несколько инициатив по увеличению квот на инвестиции в деноминированные в юанях активы. То есть Китай продолжает свою политику медленного и планомерного вывода своей валюты в статус резервных. Однако конечная цель еще не проглядывается.

Представляется, что Китай пока не ставит задачу смещения доллара с трона мировой резервной валюты, по крайней мере, в ближайшие десятилетия. Вряд ли он хочет заместить евро на роли главного конкурента доллара, т.к. существующая доля евро вполне соответствует роли Еврозоны в мировой экономике и торговле, так что здесь только путь устранения доллара из цепочки операций Европа-Китай. Остается вариант отбора долей у остальных резервных валют, прежде всего, фунта и иены, а также вариант установления триполярной валютной системы, если доллар "пожертвует" юаню часть своей доли.

Существует также вероятность развития многосторонней финансовой системы с эмиссионным центром в лице МВФ и без явного гегемона. В 2015 году МВФ будет производить очередной пересмотр структуры специальных прав заимствования (SDR), и Китай вправе рассчитывать на включение юаня в корзину валют, формирующих их стоимость. Сейчас структура SDR такова: доллар США (41.9%), евро (37.4%), фунт (11.3%), иена (9.4%). Глава ЦБ Китая еще в 2009 году предлагал значительно расширить корзину валют SDR и заменить ими доллар в качестве основной резервной валюты, но эта идея пока так и не нашла особой поддержки среди G-7. Даже небольшая реформа МВФ, принятая в 2010 году и призванная увеличить долю голосов развивающихся стран, и та никак не может пройти одобрение республиканцев в Конгрессе.

Если реформа МВФ так и останется на бумаге и если увеличится давление на Россию (санкциями) и другие крупные развивающиеся страны (рост ставок ФРС и отток капиталов с ЕМ), то Китай может пойти на значительное увеличение роли "альтернативного МВФ" - Банка Развития BRICS. Он был окончательно оформлен в прошлом году с уставным капиталом в $50 млрд. и совокупным пулом инвестиций в $100 млрд. (основной вклад должен сделать Китай). Его инвестиционная возможность сейчас состоит из золотовалютных резервов стран-участниц, т.е. де-факто это институт перераспределения имеющихся у них долларов для помощи "соседу" по ЕМ. Но можно расширить инструментарий до национальных валют стран-участниц (особенно юаня) – предварительные договоренности об этом уже были достигнуты в 2012 году.

Как эти изменения повлияют на мир в двух сценариях: смещение доллара или альтернативная валюта в рамках существующей валютной системы

Сразу коротко о первом, пока крайне маловероятном сценарии – смещении доллара на позиции гегемона. Если такое все-таки произойдет, то это будет означать полное смещение полюса силы в сторону Китая и Азии в целом. Скорее всего, это станет возможным только при коллапсе США, а не наоборот – коллапс США из-за потери долларом статуса гегемона. Большинству власть имущих и стоящим за ними лоббистам всегда выгоднее сохранение статус-кво, каким бы разбалансированным оно не казалось. Да и примеры восхождения доллара и заката фунта говорит о том, что сначала были мировые войны и распад Британской Империи, а только потом доллар вышел в гегемоны. Конечно, сейчас ситуация намного сложнее, чем 70 лет назад, - прежде всего, - из-за перекредитованности американской экономики, да и всего Западного мира эмитентов резервных валют. И ЦБ этих стран уже совсем «распоясались» и печатают доллары, иены и фунты (и евро вот-вот начнут) совершенно безо всякого зазрения совести. Поэтому есть вероятность, что пузырь на рынке облигаций развитых стран лопнет именно от роста влияния юаня и заката эры "нефтедолларов", но все же я остаюсь при своем мнении, что долларовая система полностью изменится только из-за проблем в самой Америке или экзогенных шоков (большая война с участием США).

Если же Китай ограничится ролью крупнейшей региональной валюты и главной альтернативы Западной системе расчетов, то это может сконцентрировать вокруг него достаточно большое число развивающихся стран: БРИКС + ЮВА + Африка + сырьевые страны Лат. Америки. В вопросе глобальных потоков финансирования, где пока господствуют европейские и американские банки и контролируемые ими наднациональные органы МВФ, Всемирный Банк, ЕС и ЕБРР, есть значительный потенциал замещения доллара и евро юанем. По данным BIS, все экономические агенты «хрупкой пятерки» развивающихся стран должны были только банкам остального мира $1,17 трлн. (и еще $0,5 трлн. по деривативам и гарантиям). Коль скоро ФРС сворачивает стимулы, реформа МВФ застопорилась на США (это ограничивает возможность увеличения его ресурсов), а ЕЦБ и ЕС заняты своими проблемами и политикой, то бремя рефинансирования долгов ЕМ ложится на сами ЕМ. И кому как не Китаю возглавить этот процесс с его $3 трлн. резервами и возможностью использовать юань для торговли и финансирования.

Естественно, что будут возникать серьезные проблемы с США, которые вряд ли захотят терять свою сферу влияния на страны третьего мира, поэтому нас ждет период обострения геополитических рисков и финансовой и валютной нестабильности. Конечный результат этих преобразований мировой финансовой системы остается крайне непредсказуемым, но наилучшим вариантом будет ее трансформация в систему на основе трех валют: доллара, евро, и юань в пропорциях 40%-30%-30%

Взаимные интересы Китая и России: сможем ли мы найти пристанище в китайской финансовой системе, если нас выкинут из Западной

Давайте сразу ответим на главный вопрос: зачем мы Китаю? Помимо стандартного тезиса о «сырьевом придатке», Россия может быть нужна Китаю для двух важных стратегических инициатив: восстановление "Шелкового пути" из Китая в Европу и развитие западных и северных областей Китая. В первом случае речь идет о стремлении Китая получить дружественного и желательно контролируемого соседа, по территории которого (плюс Северный Морской путь) можно будет недорого и безопасно доставлять в Европу товары в обход проблемных проливов: Малаккского, Баб-эль-Мандебского и Суэцкого канала. Китай может обоснованно опасаться, что в процессе дальнейшего роста влияния страны в глобальных политических вопросах он рискует иметь сложности с прохождением этих проливов, да и проблему сомалийских пиратов никто не отменял. Развитие же западных /северных областей Китая может стать той новой волной урбанизации, которая с одной стороны, значительно сократит риск роста безработицы, а с другой, поможет осуществить внутренний аутсорсинг вредных и убыточных производств из прибрежных регионов. Россия (равно как и Казахстан) здесь нужна и как транспортная артерия, и как поставщик сырья и электроэнергии для этих производств.

В контексте последних событий в Крыму/Украине и санкций Западных стран естественно желание российских властей и бизнеса еще больше усилить экономические связи с азиатским регионом, и особенно, Китаем. В 2013 году товарооборот России с Китаем составил $89 млрд . (68% нашего экспорта пришлось на поставки минерального топлива, нефти и нефтепродуктов), что пока ставит Россию лишь на 10 место с 2%-ой долей в китайской внешней торговле – на США, например, приходится более $500 млрд. И даже в импорте нефти мы не на первом месте у китайцев – впереди нас Саудовская Аравия, Ангола и Оман. Да и для России Китай не основной партнер – на него приходится лишь 10.6% внешней торговли РФ, тогда как на страны ЕС – 49.7% и СНГ – 13.4%.

Так что при всей кажущейся лояльности Китая к России (не осуждают публично присоединение Крыма и воздерживаются от голосований в СБ ООН), переоценивать его помощь не стоит: Китай с удовольствием купит наши минеральные ресурсы, особенно после ожидаемого в мае долгожданного газового контракта (теперь явно на очень выгодных для Китая условиях), и будет поставлять нам оборудование и товары народного потребления, но полноценно заменить развитые страны не сможет даже после строительства газопровода. Лучшее, что может сделать для нас Китай, это сохранить высокие темпы роста своей экономики и потребления сырья, а также увеличить объемы инвестиций в трансграничную инфраструктуру и производственные объекты на территории РФ.

Российские компании и банки пока не очень активно используют китайский финансовый рынок для финансирования своей деятельности – можно вспомнить только размещения акций РУСАЛа в Гонконге и нескольких выпусков облигаций в юанях (Dim Sum Bonds) банками "ВТБ", "РСХБ", "Русский Стандарт" и "Газпромбанк" на порядка 5.5 млрд. юаней ($860 млн.). Доходность на размещении была немного выше, чем в аналогичных облигациях в евро или долларах, но существенно ниже, чем в рублях. Гораздо больше объемы кредитов китайских банков крупнейшим российским экспортерам, но они в основном идут в долларах, т.к. обеспечены будущими экспортными поставками сырья, которое котируется в долларах.

В случае введения полноценных санкций со стороны и США, и Европы, российским компаниям будет не очень просто переориентироваться на Китай – потребуется масштабная работа ЦБ РФ по организации доступа к финансированию в юанях на территории РФ, т.е. нужно будет заключить своп соглашение с ЦБ Китая на не менее триллиона юаней – пока рекорд принадлежит ЕЦБ с 350 млрд. Хорошо бы еще успеть конвертировать часть ЗВР и Нац. Фондов (пока их не заморозили) в номинированные в юанях активы, что поможет сохранить баланс активов и обязательств в юанях. Но к сожалению, таких активов пока недостаточно, чтобы абсорбировать сотни миллиардов долларов наших резервов – потребуется решение китайских властей о выпуске в пользу РФ гособлигаций Китая в юанях. Еще одним решением проблемы баланса спроса и предложения на юань в РФ может стать заключение контракта на поставку газа (нефти, угля, металлов) в юанях с предоплатой и торговым финансированием в них же. Тогда российские импортеры смогут получить доступ к юаням через российский межбанковский рынок. И можно будет значительно нарастить импорт из Китая тех же самых товаров, что мы раньше закупали в Европе (реэкспорт), или заместить их китайскими аналогами Использование платежной системы UnionPay так же может частично снять проблему отказа от России Visa и MaterCard, но здесь перспективы сложнее, т.к. Россия создает свою платежную систему, а неизбежные при худшем варианте санкций ограничения на конвертируемость рубля не позволят свободно использовать UnionPay для расчетов за границей. И потом потребности населения (именно оно пострадает от отсутствия Visa/MasterCard) всегда стоят на последнем месте в условиях "революционной целесообразности".

ПРИЛОЖЕНИЯ И ГРАФИКИ

Чистая инвестиционная позиция США (BEA Net International Investment Position Excluding Financial Derivatives): все экономические агенты Штатов являются нетто-должниками остальному миру на почти $4 трлн. Отчасти это может быть завышенная величина, т.к. иностранные активы США – это заводы и предприятия, купленные давно (не всегда отражены по текущей рыночной стоимости), а обязательства – это акции и облигации, которые сильно выросли в цене за последнюю четверть века: SnP500 вырос в 6 раз, а доходность гособлигаций снизилась с 9% - до 3%.

Переход валюты в статус главной резервной – исследование Чинна и Франкеля

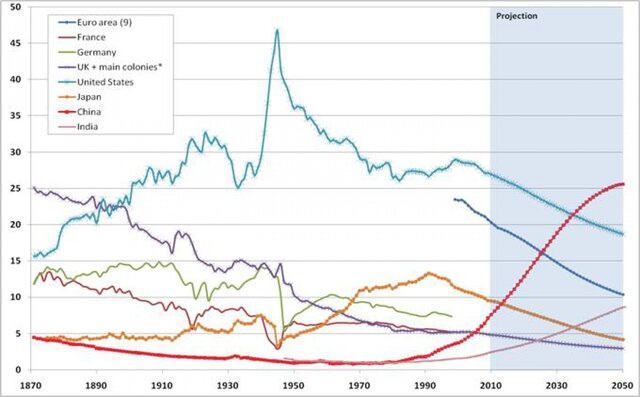

Китай обгонит Еврозону по размеру экономики в ближайшие 10-15 лет, а США – через 25+/- лет. Доля в мировом ВВП (в реальных ценах и обменных курсах на 2005 год)

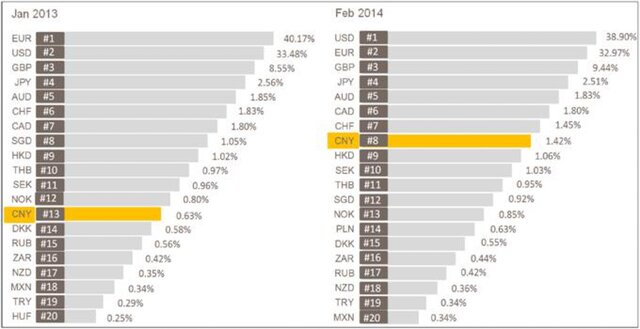

Структура международных операций по валюте расчетов – рост доли юаня (торговля с Гонконгом, Макао и Тайванем может переоценивать этот рост):

Проблемы долларовой финансовой системы

Основанная на американском долларе мировая валютная система подверглась серьезному испытанию в период Глобального Финансового Кризиса в 2008-09 гг., и вряд ли можно считать, что она его выдержала. Постепенный уход от золотого обеспечения доллара (Никсон полностью отказался в августе 1971 года) создал базу для развития "Дилеммы Триффина", согласно которой для обеспечения мировой финансовой системы необходимым количеством долларов для формирования национальных валютных резервов и осуществления экспортно-импортных операций (до сих пор порядка 80% глобального торгового финансирования идет в USD) необходимо, чтобы в США постоянно наблюдался дефицит платёжного баланса (см. Рис.1). Но дефицит платёжного баланса подрывает доверие к доллару и снижает его ценность в качестве резервного актива. В посткризисный период глобальные торговые дисбалансы немного сократились за счет резкого падения импорта нефти и газа в США, но на смену экспорту доллара по торговым операциям пришла программа количественного смягчения от ФРС, три раунда которого увеличили денежную базу в США в 4 раза до $3.2 трлн. и вывели чистую инвестиционную позицию США в -$4 трлн. (в середине 80-х она была положительной, но это скорее эффект роста госдолга, а не QE)

Рис. 1 Сальдо счета текущих операций, % от мирового ВВП

В итоге развивающиеся страны сначала "жаловались" на ФРС за игнорирование их интересов при стимулировании своей экономики (Бразилия даже обвиняла ее в развязывании валютных войн по конкурентной девальвации доллара), а затем дружно "просили" не спешить сворачивать стимулы, т.к. их экономики уж больно сильно подсели на иглу легкодоступного доллара. А санкции против Ирана и России (пока только на уровне "Банка России", но с риском и по всей финансовой системе РФ) показали, насколько сильна власть США в вопросах использования своего финансового господства в политических целях. Так же и 47 лет назад во время Суэцкого кризиса, когда финансовые репрессии США против Великобритании и Франции стимулировали последних отступить. Вторая мировая валюта, евро, тоже в руках Западного блока, а значит, третьим странам становится все сложнее иметь альтернативную точку зрения.

Как национальные валюты становятся мировыми резервными

Валюта становится международной, как только ей начинают пользоваться нерезиденты страны-эмитента. Она может использоваться как для средства обмена, так и для сохранения стоимости. А по мере увеличения ее использования в международных операциях она приобретает статус резервной валюты. На основании работ экономистов Кинена и Коина можно свести роль международной валюты в следующую таблицу:

Табл. 1 Роль международной валюты

Чтобы стать резервной валютой страна-эмитент должна обладать тремя ключевыми параметрами:

значительным размером национальной экономики в терминах ВВП и/или доли в глобальной торговле

стабильностью стоимости валюты в терминах невысокой инфляции или устойчивого тренда на укрепление или невысокой волатильности валютного курса

глубиной и стабильностью финансового рынка в терминах емкости и ликвидности рынка финансовых инструментов в этой валюте (акций, облигаций, депозитов), гарантий юридической защиты прав собственности и высоких оборотов торгов на национальных финансовых центрах (Нью-Йорк, Лондон. Франкфурт, Токио, а теперь еще и Гонконг и Сингапур)

При этом существуют колоссальные лаги между тем, как эти условия начинают выполняться и тем, какую долю занимает валюта в резервах иностранных ЦБ. Исследования Чинна и Франкеля из Гарвардского университета показали, что наиболее значимыми переменными при определении доли валюты в ЗВР являются размер экономики, разница в уровне инфляции и волатильность валютного курса, а также лаговая переменная, отражающая собой сетевой эффект (чем больше стран уже используют валюту Х как резервную, тем больше желающих включить ее в свою корзину ЗВР). Авторы исследования выяснили, что поворотным моментом является переход экономики страны за порог 25-30% доли в мировом ВВП в текущих ценах – этот переход резко увеличивает долю валюты в мировых ЗВР с менее 20% до более 50%. При этом исследования проводились на данных до роста влияния Китая, которому будет сложно пройти этот 25%-ый порог (по оценкам CEPII, это произойдет в 2050г, см Приложения)

Исторический очерк – как менялась корзина мировых резервных валют

В конце XIX-го – начале XX-го веков (до Первой Мировой войны) британский фунт господствовал на мировой арене: более 2/3 валютных резервов и 60% торговли осуществлялось в этой валюте. Французский франк и немецкая марка составляли ему небольшую конкуренцию, а доллар мало кого интересовал. А ведь США уже были к тому моменту крупнейшей мировой экономикой как по объему выпуска (с 1872 г.), так и по объему внешней торговле (с 1914 г.). Доллару мешало отсутствие глубины финансового рынка – в США даже не было ЦБ. А регулярные биржевые паники с последующими эпическими спасениями кем-то из великих банкиров аля Дж. Пи Моргана в 1907 г. (после краха индекса Dow Jones на 50% он запер у себя в доме основных игроков Wall Street и не отпускал их пока они не согласились внести средства для спасения терпящего бедствие Trust Company of America) и статус мирового должника не внушали доверия иностранцам.

Но две мировые войны и создание ФРС кардинально поменяли ситуацию, т.к. США смогли извлечь максимальную выгоду от кредитования (уже в 1919 г. стали нетто кредиторами) и торговли с обремененными войнами европейцами. А создание ФРС помогло углубить и расширить финансовые рынки и сгладить волатильность экономического цикла, хоть и не полностью – Великая Депрессия 1929-33 гг. помогла фунту отыграть часть утраченных позиций и сохранить к 1940 г. первое место в валютных резервах. Тем не менее, доллар вышел на однозначно лидирующие, а потом и доминирующие позиции только после окончания Второй Мировой войны: "план Маршала" для Европы и "Линия Доджа" для Японии, кратное увеличение торговли с пострадавшими странами, распад Британской Империи и главное, создание Бреттон-Вудской финансовой системы закрепили господство доллара – к середине 70х доля доллара в ЗВР достигла 80% и почти вся мировая торговля шла в нем.

Однако нефтяные шоки, отказ от золотого обеспечения доллара в 1971 и восстановление европейской экономики привели к появлению конкурента доллару – дойчмарке ФРГ. Известный ответ министра финансов США Дж. Конналли на упрек европейцев по девальвации доллара ("Доллар США – это наша валюта и ваша проблема") подтолкнул европейцев на усиление роли национальных валют. За следующие 20 лет, до объединения в евро, внутриевропейская торговля перешла от 100% долларовой системы на 50%+ дойчмарковую, доля которой в ЗВР достигла пика в 20% в 1989 г. За счет этого Европа смогла высвободиться от значительной части экономического и политического влияния США, запустить свой собственный бизнес цикл и перестать так сильно зависеть от американской банковской системы. После объединения европейских валют в евро произошло последнее ускорение роли европейских валют, но кризис суверенных долгов стран PIIGS на многие годы отложил вероятность смены позиций евро и доллара, да и вряд ли создатели евро ставили себе такую цель. Более того, немецкие промышленники даже не хотели усиления роли марки, т.к. опасались подрыва конкурентоспособности своего экспорта.

Вторым классическим примером рассвета альтернативной доллару валюты является история японской иены, которая "выстрелила" в 80-е – начале 90-х. Промышленная революция и стремительный набор лидирующих позиций по большой номенклатуре экспортных товаров с высокой добавленной стоимостью (компьютерная и бытовая техника, автомобили, промышленное и медицинское оборудование) сделали Японию "звездой" 80-х и значительно повысили спрос на ее валюту. При этом японские власти всячески старались ограничивать рост иены и до последнего откладывали либерализацию своих финансовых рынков, т.е. они тоже были скорее против роста роли иены в мировой финансовой системе (только уже в 90-х они промотировали резервный статус иены для возврата на финансовый и экономический Олимп). Но у Западных держав было иное мнение – американским и европейским промышленникам крайне не хотелось терять долю рынка. Поэтому в 1984 Япония согласилась на подписание соглашения с США (Yen/Dollar Agreement), согласно которому и под давлением потенциальных торговых санкций Япония обязалась снять ограничения на движения капитала и обеспечить американским банкам комфортный доступ к своему финансовому рынку. А еще через год было подписано знаменитое соглашение в Нью-Йоркском отеле Плаза (Plaza Accord), в результате которого иена укрепилась к доллару более чем в два раза, что отчасти и стало причиной для создания финансового пузыря в Японии, а потом и болезненной его ликвидации ("потерянное десятилетие"). На пике 1991 года доля иены в ЗВР достигала почти 9% (сейчас меньше 4%). И именно опыт Японии стал для Китая обоснованием, почему он так долго сопротивлялся укреплению юаня и выводу его на уровень мировых резервных валют, да и сейчас не спешит принимать все требования Запада по либерализации финансовых рынков.

Итого, за прошлый век случилась одна смена гегемона (фунт на доллар) и было два случая резкого усиления значимости альтернативной валюты, причем в случае с маркой (евро) удалось удержать достигнутые успехи, тогда как иене было уготовано лишь краткосрочное сияние на небосводе. В итоге к моменту выхода юаня из тени мировая финансовая система имеет трехступенчатую систему: в «роскошном пентхаузе» обитает доллар США, на который приходится 60%+ ЗВР, 80% торгового финансирования, вся торговля основными видами сырья номинирована в долларах. На «первом этаже» живет евро, который смог сохранить наработки дойчмарки и пережить суверенный кризис в Европе (последнюю фазу, по крайней мере), но не претендующий на лидерство – ему достаточно почти четверти мировых ЗВР, 5-6% в торговом финансировании и 30-40% в международных платежах (тут они делят лидерство с долларом за счет операций внутри Европы). Ну и в "подвале" обитают все остальные валюты, на которые не приходится и 10% ни в одном из этих показателей: фунт, иена, австралийский и канадский доллар, швейцарский франк.

Рис. 2 Эволюция структуры ЗВР (по раскрывшим структуру странам, а это только 50% от общего объема мировых ЗВР) по основным валютам:

Интернационализация юаня: первые шаги уже предприняты

Первые шаги к либерализации валютного рынка для финансовых операций пришлись на 2003 год, когда заработала программа допуска иностранных инвесторов на локальный рынок акций (QFII). В 2004-2007гг была принята серия инициатив по расширению использования юаня для финансовых операций в соседних регионах, прежде всего в Гонконге и Макао и Ю. Корее. А в 2013 году юанем активно торгуют и в Сингапуре, Лондоне, Люксембурге (это Княжество вообще стало центром европейской экспансии юаня, в нем же находятся европейские штабквартиры крупнейших банков Китая) и даже Москве (мы первыми запустили фьючерс на юань, и на Московской бирже ожидают, что объемы операций юань/рубль в 2015 году могут достигнуть 1 млрд. юаней в день).

После Глобального Финансового Кризиса начался этап интернационализации юаня за счет открытия валютных свопов с ЦБ основных торговых партнеров (Россия и США пока не имеют такого) и использования его в расчетах в международной торговле – с июня 2010 года расчет в юанях возможен с любой корпорацией по всем миру. Кроме того были значительно расширены программы доступа на локальный рынок (увеличена квота QFII, запущена RQFII и др.). но главное, что произошло за последнюю пятилетку, это развитие оффшорных центров торговлей юанями – это не совсем те же самые юани (или более правильно женьминьби – "народные деньги", но мы будем дальше использовать привычную терминологию "юань", являющийся единицей счета женьминьби), что обращаются внутри страны (код ISO – CNY), а оффшорные юани с обращением в Гонконге (код ISO – CNH). Эти два вида юаней пока не имеют свободной конвертации между собой. В этом году был запущен "пробный шар" зоны свободной торговли в Шанхае, где банки смогут напрямую использовать юани для международных расчетов без сложных согласований с регулятором.

Логично, что основой для оффшорной экспансии стал Гонконг: совокупность оставшейся от англичан инфраструктуры МФЦ и средоточие внешнеторговых потоков материкового Китая предопределили такой выбор. Второй виток роста операций в Гонконге, а также распространения этих процессов на остальные регионы мира, произошел после смены власти в Китае в начале прошлого года.

Рис. 3 Развитие оффшорного центра в Гонконге и рост объемов внешней торговли в юанях:

Что не хватает юаню для того, чтобы стать полноценной резервной валютой, раз по критерию размера экономики и внешнеторговой активности он уже должен быть в тройке лидеров? Прежде всего, полной конвертируемости юаня и свободного счета финансовых операций (дальше описано, как этого можно избежать), глубины внутреннего и оффшорного рынка инструментов в юанях. Две основные проблемы: как иностранцам получить юань, и куда его потом инвестировать, если хочется сохранить его в резервах? Пока Китай живет с высоким профицитом счета текущих операций (СТО), то иностранцам просто неоткуда взять юани. Сейчас это решается займами в юанях и валютными свопами ЦБ Китая, которые заключены уже с 22 странами на 2.7 трлн. юаней ($430 млрд., это больше, чем у ФРС с центробанками основных партнеров), причем за последние два года список стран прирос Бразилией, Австралией, Великобританией и ЕЦБ с большими программами по 190-350 млрд. юаней каждая. Но это не обеспечит их постоянным потоком "честно заработанных", а не заемных юаней – Китаю нужно наращивать импорт в юанях.

Не меньшей проблемой является отсутствие рынка бондов в юанях, вернее, он есть, но сосредоточен во внутреннем сегменте (CNY), куда нет полноценного допуска иностранцев. И пока была уверенность, что юань будет постоянно укрепляться, то проблема доходности на резервы в юанях решалась за счет валютной переоценки к доллару, а не процентов и купонов. Но за последние три месяца юань потерял около 4%, став одной из худших валют в Carry Trade Index (изменение курса + процентные доходы), и вновь встал вопрос доходности вложений резервов в юани. Пока емкость оффшорного рынка (Dim Sum Bonds) не дотягивает и до полутриллиона юаней (но ожидается рост 3 трлн. в 2020), тогда как во внутреннем рынке обращается более 25 трлн. В последнее время Китай постепенно открывает доступ на этот рынок ЦБ других стран, банкам Гонконга и Тайваня и иностранным инвесторам в рамках квот QFII. Этого пока совершенно недостаточно, равно как не хватает и емкости рынка производных инструментов, который, правда стремительно развивается: юань уже опередил швейцарский франк и вышел на 6-ое место по оборотам торгов опционами, но это все равно в десятки раз меньше показателей по доллару, евро и иене.

Зачем Китаю "продвигать" юань в резервные валюты?

В отличие от остальных стран, прошедших этим путем, в Китае есть заинтересованность в выводе юаня на лидирующие позиции в мире или, как минимум, в региональном масштабе. Но при этом руководители страны нацелены сделать этот процесс настолько медленным, чтобы по максимуму уменьшить негативные последствия этого решения. Более того, есть ощущение, что Китай попробует совершить казавшееся доселе невозможным: вывести юань в статус резервной и активно используемой для торговли валюты без полноценной либерализации внутреннего финансового рынка. Так они смогут избежать чрезмерного притока спекулятивного капитала, что могло бы привести к слишком сильному укреплению валюты и созданию пузырей на рынке недвижимости и в финансовом секторе.

Аргументы "За" полноценную интернационализацию и вывод в статус резервной валюты:

снижение валютного риска для китайских компаний, что стимулирует их увеличить глобальную экспансию в торговле и инвестициях. Отпадет или сильно сократится потребность в хеджировании

снижение транзакционных издержек, т.к. не надо будет «гонять» деньги через доллары и корсчета в американских банках. Экономия будет не только на комиссиях, но и на сроках обращения средств

проще управлять своими ЗВР, т.к. юань сам станет резервной валютой, и необходимость в ЗВР значительно сократится, да и собственно отпадет потребность скупать валюту у экспортеров

стимулирует реформы финансового рынка, повысив эффективность и прозрачность китайских банков и провайдеров финансовых услуг. Рост занятости в этом секторе и создание МФЦ в Китае

стбилизирует мировую финансовую систему, создав, как минимум, альтернативный расчетный центр. Проблемы замороженного после краха Леманна межбанковского рынка долларов и полная остановка механизма финансовых потоков стали причиной глубокой рецессии в Азии, хотя прямых потерь от ипотечного рынка в США там практически не было

сеньораж – ЦБ Китая получит доход от эмиссии юаней в пользу остального мира. Сейчас практически весь такой сеньораж достается США – оценки разняться от $244 млрд.-$424 млрд. за 1990-2010 гг (оценки ФРС и Бюро Экономического Анализа США) до «около полутриллиона долларов в год» от С.Глазьева (оценка дана ещё в августе 2008 года)

"выпустить пар" из долгового рынка, прежде всего, муниципального и корпоративного сектора, где внутренние источники финансирования уже на грани исчерпания. Интернационализация юаня поможет «переставить» часть этого долга на иностранцев или напрямую, или же через государственный бюджет (в случае бюджетной реформы и перераспределения финансовых потоков в пользу муниципалитетов или при принятии части их долга центральным бюджетом)

повысить свою роль в политической и экономической жизни мира. Китай старается сохранять максимальный нейтралитет в вопросах глобальной геополитики, предпочитая решать спорные вопросы экономическими методами. Однако обострение взаимоотношений Китая с Японией и России с Западом при некотором сокращении внешнеполитической активности США (реальной, а не риторики и санкций) требуют постепенного принятия на себя роли одной из сверх-держав.

Аргументы "Против":

чрезмерное укрепление юаня, что поставит крест на прежней меркантилистской модели экономического роста. Зато это даст стимул внутреннему потреблению и экономикам стран, куда будут переведены грязные и низкорентабельные производства. Главная проблема – безработица , поэтому потребуется рост госрасходов на создание сервисных отраслей и внутренний аутсорсинг

уход в дефицит СТО, т.к. иначе остальной мир не сможет «насытиться» юанями. Есть обходной маневр: можно «насытить» мир юанями через финансовый баланс, т.е. путем оттока капитала, прежде всего через китайские прямые и портфельные инвестиции в экономики стран-партнеров

рост волатильности на внутреннем финансовом рынке, т.к. спекулятивные капиталы будут то притекать, то утекать, и всегда в экстремальных масштабах. Это тесно связано со следующей проблемой:

необходимость радикальных реформ по открытию финансового рынка, которые приведут к потери контроля регулятора над внутренним денежным рынком. Возможно, они попробуют учесть опыт Японии и осуществить интернационализацию без полного открытия финансового счета и внутреннего рынка, т.е. будут развивать оффшорный юань (CNH)

негативная реакция торговых партнеров, прежде всего, США, которые могут начать создавать проблемы для экономики Китая (доступ к технологиям, "антимонопольные" меры и др.), чтобы не упустить гегемонии доллара

Как раз последний пункт и выводит нас на тему, а захотят/согласятся ли США уступить часть своих позиций? По сути это вопрос в том, сможет ли юань собрать доли международных активов у валют из «подвала» и немного евро, т.е. не превысить 10-15% порога, или же замахнется на серьезную долю доллара (из 60% в мировой торговле). Пока все выглядит так, что США не хотят ни мешать, ни участвовать в процессе интернационализации юаня, предпочитая давить на Китай по валютному курсу, как давили в 1980-е на Японию. Не далее как 22 апреля Обама вновь обвинил Китай в занижении курса юаня. Однако «За» такую позиции только огромный профицит СТО и модель паритета покупательной способности (4.24 юаня за доллар, по оценке МВФ, против текущих 6.25). Кстати, эта же модель предполагает курс рубля в 26.3. С другой стороны, по остальным, более динамичным моделям, еще в конце 2012 года юань достиг уровня всего на 3-10% дешевле "справедливого" - с тех пор юань укрепился еще на 6%.

Ситуация может начать меняться в лучшую сторону, т.к. "сланцевая революция" и ренессанс промышленности в США смещают баланс интересов от финансового лобби (основной бенефициар гегемонии доллара) в сторону промышленного, которое заинтересовано в более слабом долларе. Выражаясь в терминах корпоративных акций, США могли бы согласиться на размытие своей доли в мировой финансовой системе до "контрольного пакета" в 50%+. Но как известно из прошлого, сетевой эффект имеет огромное значение, и как только юань переберется за порог 25-30%, то возникнет реальный риск ускоренного выхода его на позицию нового гегемона, что конечно, станет катастрофой для США. К тому же и Минфину США не хочется лишаться международных покупателей своего долга Конечная цель Китая: сместить доллар или занять нишу альтернативной (GBP, CHF, AUD) и региональной валюты? Реформа МВФ или альтернативный институт –

Банк Развития BRICS?

К концу этого года Китай планирует завершить создание международной расчетной системы (CIPS), которая позволит оперировать юанями в международной торговле так же легко, как и долларами, т.к. эта модель создана по образу и подобию американской CHIPS (Clearing House Interbank payment System). К 2020 году 28-30% всего внешнеторгового оборота страны будет идти в юанях. Согласно опросу Standard Chartered, 73% корпоративных казначеев ожидают, что в следующем десятилетии юань станет, как минимум, третьей валютой международных расчетов. Опрос ЕЦБ показал, что 37% менеджеров ЗВР рассматривают возможность включения юаня в свои резервы в следующие 5-10 лет. ЦБ Малайзии, Ю. Кореи, Камбоджи, Беларуси, Филиппин и России уже имеют незначительные объемы юаней в своих ЗВР (не отражаются в статистике, т.к. по методологии МВФ юань еще не является резервной валютой), а ЦБ Нигерии и вовсе планирует довести его долю до 10%. Китайская платежная система UnionPay (госкомпания) начинает активно конкурировать с Visa и MasterCard и за пределами Китая. Ожидается также несколько инициатив по увеличению квот на инвестиции в деноминированные в юанях активы. То есть Китай продолжает свою политику медленного и планомерного вывода своей валюты в статус резервных. Однако конечная цель еще не проглядывается.

Представляется, что Китай пока не ставит задачу смещения доллара с трона мировой резервной валюты, по крайней мере, в ближайшие десятилетия. Вряд ли он хочет заместить евро на роли главного конкурента доллара, т.к. существующая доля евро вполне соответствует роли Еврозоны в мировой экономике и торговле, так что здесь только путь устранения доллара из цепочки операций Европа-Китай. Остается вариант отбора долей у остальных резервных валют, прежде всего, фунта и иены, а также вариант установления триполярной валютной системы, если доллар "пожертвует" юаню часть своей доли.

Существует также вероятность развития многосторонней финансовой системы с эмиссионным центром в лице МВФ и без явного гегемона. В 2015 году МВФ будет производить очередной пересмотр структуры специальных прав заимствования (SDR), и Китай вправе рассчитывать на включение юаня в корзину валют, формирующих их стоимость. Сейчас структура SDR такова: доллар США (41.9%), евро (37.4%), фунт (11.3%), иена (9.4%). Глава ЦБ Китая еще в 2009 году предлагал значительно расширить корзину валют SDR и заменить ими доллар в качестве основной резервной валюты, но эта идея пока так и не нашла особой поддержки среди G-7. Даже небольшая реформа МВФ, принятая в 2010 году и призванная увеличить долю голосов развивающихся стран, и та никак не может пройти одобрение республиканцев в Конгрессе.

Если реформа МВФ так и останется на бумаге и если увеличится давление на Россию (санкциями) и другие крупные развивающиеся страны (рост ставок ФРС и отток капиталов с ЕМ), то Китай может пойти на значительное увеличение роли "альтернативного МВФ" - Банка Развития BRICS. Он был окончательно оформлен в прошлом году с уставным капиталом в $50 млрд. и совокупным пулом инвестиций в $100 млрд. (основной вклад должен сделать Китай). Его инвестиционная возможность сейчас состоит из золотовалютных резервов стран-участниц, т.е. де-факто это институт перераспределения имеющихся у них долларов для помощи "соседу" по ЕМ. Но можно расширить инструментарий до национальных валют стран-участниц (особенно юаня) – предварительные договоренности об этом уже были достигнуты в 2012 году.

Как эти изменения повлияют на мир в двух сценариях: смещение доллара или альтернативная валюта в рамках существующей валютной системы

Сразу коротко о первом, пока крайне маловероятном сценарии – смещении доллара на позиции гегемона. Если такое все-таки произойдет, то это будет означать полное смещение полюса силы в сторону Китая и Азии в целом. Скорее всего, это станет возможным только при коллапсе США, а не наоборот – коллапс США из-за потери долларом статуса гегемона. Большинству власть имущих и стоящим за ними лоббистам всегда выгоднее сохранение статус-кво, каким бы разбалансированным оно не казалось. Да и примеры восхождения доллара и заката фунта говорит о том, что сначала были мировые войны и распад Британской Империи, а только потом доллар вышел в гегемоны. Конечно, сейчас ситуация намного сложнее, чем 70 лет назад, - прежде всего, - из-за перекредитованности американской экономики, да и всего Западного мира эмитентов резервных валют. И ЦБ этих стран уже совсем «распоясались» и печатают доллары, иены и фунты (и евро вот-вот начнут) совершенно безо всякого зазрения совести. Поэтому есть вероятность, что пузырь на рынке облигаций развитых стран лопнет именно от роста влияния юаня и заката эры "нефтедолларов", но все же я остаюсь при своем мнении, что долларовая система полностью изменится только из-за проблем в самой Америке или экзогенных шоков (большая война с участием США).

Если же Китай ограничится ролью крупнейшей региональной валюты и главной альтернативы Западной системе расчетов, то это может сконцентрировать вокруг него достаточно большое число развивающихся стран: БРИКС + ЮВА + Африка + сырьевые страны Лат. Америки. В вопросе глобальных потоков финансирования, где пока господствуют европейские и американские банки и контролируемые ими наднациональные органы МВФ, Всемирный Банк, ЕС и ЕБРР, есть значительный потенциал замещения доллара и евро юанем. По данным BIS, все экономические агенты «хрупкой пятерки» развивающихся стран должны были только банкам остального мира $1,17 трлн. (и еще $0,5 трлн. по деривативам и гарантиям). Коль скоро ФРС сворачивает стимулы, реформа МВФ застопорилась на США (это ограничивает возможность увеличения его ресурсов), а ЕЦБ и ЕС заняты своими проблемами и политикой, то бремя рефинансирования долгов ЕМ ложится на сами ЕМ. И кому как не Китаю возглавить этот процесс с его $3 трлн. резервами и возможностью использовать юань для торговли и финансирования.

Естественно, что будут возникать серьезные проблемы с США, которые вряд ли захотят терять свою сферу влияния на страны третьего мира, поэтому нас ждет период обострения геополитических рисков и финансовой и валютной нестабильности. Конечный результат этих преобразований мировой финансовой системы остается крайне непредсказуемым, но наилучшим вариантом будет ее трансформация в систему на основе трех валют: доллара, евро, и юань в пропорциях 40%-30%-30%

Взаимные интересы Китая и России: сможем ли мы найти пристанище в китайской финансовой системе, если нас выкинут из Западной

Давайте сразу ответим на главный вопрос: зачем мы Китаю? Помимо стандартного тезиса о «сырьевом придатке», Россия может быть нужна Китаю для двух важных стратегических инициатив: восстановление "Шелкового пути" из Китая в Европу и развитие западных и северных областей Китая. В первом случае речь идет о стремлении Китая получить дружественного и желательно контролируемого соседа, по территории которого (плюс Северный Морской путь) можно будет недорого и безопасно доставлять в Европу товары в обход проблемных проливов: Малаккского, Баб-эль-Мандебского и Суэцкого канала. Китай может обоснованно опасаться, что в процессе дальнейшего роста влияния страны в глобальных политических вопросах он рискует иметь сложности с прохождением этих проливов, да и проблему сомалийских пиратов никто не отменял. Развитие же западных /северных областей Китая может стать той новой волной урбанизации, которая с одной стороны, значительно сократит риск роста безработицы, а с другой, поможет осуществить внутренний аутсорсинг вредных и убыточных производств из прибрежных регионов. Россия (равно как и Казахстан) здесь нужна и как транспортная артерия, и как поставщик сырья и электроэнергии для этих производств.

В контексте последних событий в Крыму/Украине и санкций Западных стран естественно желание российских властей и бизнеса еще больше усилить экономические связи с азиатским регионом, и особенно, Китаем. В 2013 году товарооборот России с Китаем составил $89 млрд . (68% нашего экспорта пришлось на поставки минерального топлива, нефти и нефтепродуктов), что пока ставит Россию лишь на 10 место с 2%-ой долей в китайской внешней торговле – на США, например, приходится более $500 млрд. И даже в импорте нефти мы не на первом месте у китайцев – впереди нас Саудовская Аравия, Ангола и Оман. Да и для России Китай не основной партнер – на него приходится лишь 10.6% внешней торговли РФ, тогда как на страны ЕС – 49.7% и СНГ – 13.4%.

Так что при всей кажущейся лояльности Китая к России (не осуждают публично присоединение Крыма и воздерживаются от голосований в СБ ООН), переоценивать его помощь не стоит: Китай с удовольствием купит наши минеральные ресурсы, особенно после ожидаемого в мае долгожданного газового контракта (теперь явно на очень выгодных для Китая условиях), и будет поставлять нам оборудование и товары народного потребления, но полноценно заменить развитые страны не сможет даже после строительства газопровода. Лучшее, что может сделать для нас Китай, это сохранить высокие темпы роста своей экономики и потребления сырья, а также увеличить объемы инвестиций в трансграничную инфраструктуру и производственные объекты на территории РФ.

Российские компании и банки пока не очень активно используют китайский финансовый рынок для финансирования своей деятельности – можно вспомнить только размещения акций РУСАЛа в Гонконге и нескольких выпусков облигаций в юанях (Dim Sum Bonds) банками "ВТБ", "РСХБ", "Русский Стандарт" и "Газпромбанк" на порядка 5.5 млрд. юаней ($860 млн.). Доходность на размещении была немного выше, чем в аналогичных облигациях в евро или долларах, но существенно ниже, чем в рублях. Гораздо больше объемы кредитов китайских банков крупнейшим российским экспортерам, но они в основном идут в долларах, т.к. обеспечены будущими экспортными поставками сырья, которое котируется в долларах.

В случае введения полноценных санкций со стороны и США, и Европы, российским компаниям будет не очень просто переориентироваться на Китай – потребуется масштабная работа ЦБ РФ по организации доступа к финансированию в юанях на территории РФ, т.е. нужно будет заключить своп соглашение с ЦБ Китая на не менее триллиона юаней – пока рекорд принадлежит ЕЦБ с 350 млрд. Хорошо бы еще успеть конвертировать часть ЗВР и Нац. Фондов (пока их не заморозили) в номинированные в юанях активы, что поможет сохранить баланс активов и обязательств в юанях. Но к сожалению, таких активов пока недостаточно, чтобы абсорбировать сотни миллиардов долларов наших резервов – потребуется решение китайских властей о выпуске в пользу РФ гособлигаций Китая в юанях. Еще одним решением проблемы баланса спроса и предложения на юань в РФ может стать заключение контракта на поставку газа (нефти, угля, металлов) в юанях с предоплатой и торговым финансированием в них же. Тогда российские импортеры смогут получить доступ к юаням через российский межбанковский рынок. И можно будет значительно нарастить импорт из Китая тех же самых товаров, что мы раньше закупали в Европе (реэкспорт), или заместить их китайскими аналогами Использование платежной системы UnionPay так же может частично снять проблему отказа от России Visa и MaterCard, но здесь перспективы сложнее, т.к. Россия создает свою платежную систему, а неизбежные при худшем варианте санкций ограничения на конвертируемость рубля не позволят свободно использовать UnionPay для расчетов за границей. И потом потребности населения (именно оно пострадает от отсутствия Visa/MasterCard) всегда стоят на последнем месте в условиях "революционной целесообразности".

ПРИЛОЖЕНИЯ И ГРАФИКИ

Чистая инвестиционная позиция США (BEA Net International Investment Position Excluding Financial Derivatives): все экономические агенты Штатов являются нетто-должниками остальному миру на почти $4 трлн. Отчасти это может быть завышенная величина, т.к. иностранные активы США – это заводы и предприятия, купленные давно (не всегда отражены по текущей рыночной стоимости), а обязательства – это акции и облигации, которые сильно выросли в цене за последнюю четверть века: SnP500 вырос в 6 раз, а доходность гособлигаций снизилась с 9% - до 3%.

Переход валюты в статус главной резервной – исследование Чинна и Франкеля

Китай обгонит Еврозону по размеру экономики в ближайшие 10-15 лет, а США – через 25+/- лет. Доля в мировом ВВП (в реальных ценах и обменных курсах на 2005 год)

Структура международных операций по валюте расчетов – рост доли юаня (торговля с Гонконгом, Макао и Тайванем может переоценивать этот рост):

http://www.vestifinance.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба