15 мая 2014 utmedia Крылов Михаил

Американские акции настолько сильно корректировались в марте, что оправданы сомнения в целесообразности их покупки, которые, тем не менее, можно развеять внимательным изучением причин последней волны снижения.

Повышение геополитической напряжённости спровоцировало выход инвесторов из активов риска, нанеся серьёзный ущерб капитализации компаний, которые торгуются на Nasdaq. Тем не менее, в отличие от российских ценных бумаг, Nasdaq в меньшей степени подвержена воздействию украинского фактора и её поведение сильно зависит от фундаментальных показателей.

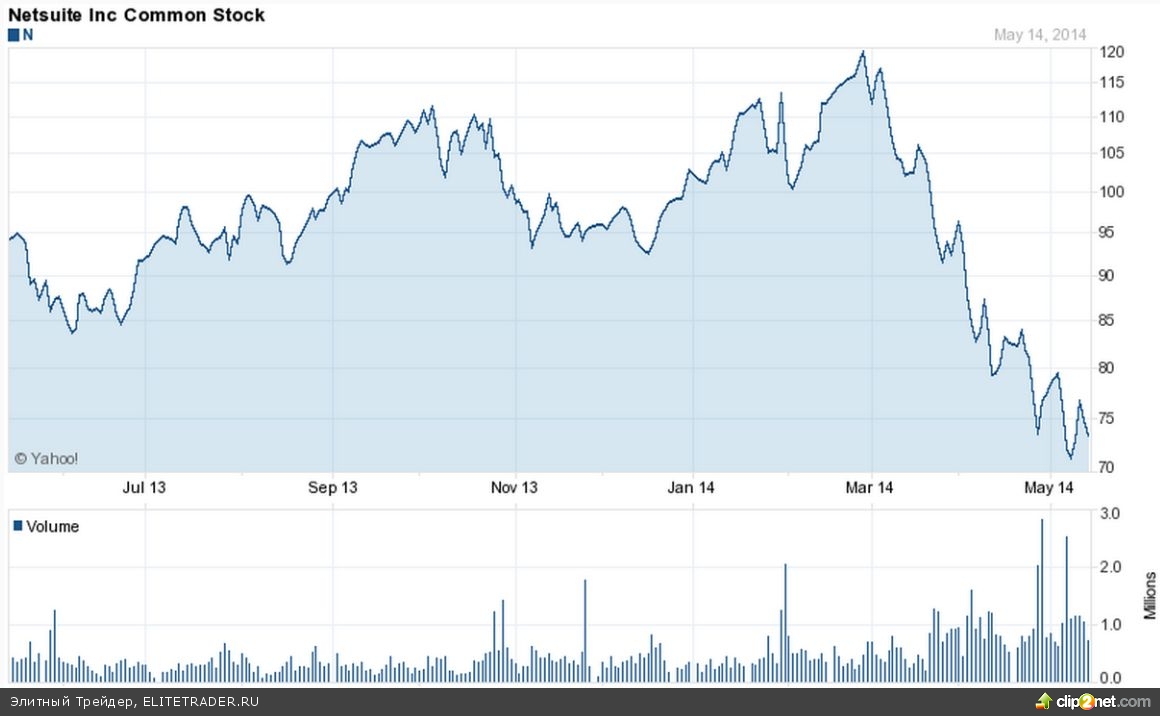

Просадка акций таких компаний, как Netsuite (Nyse: N), котировки которой обрушились со 120$ до 70$, создаёт благоприятную возможность для приобретения этих ценных бумаг за месяц до публикации очередного отчёта по прибыли, в расчёте на коррекцию 50% падения благодаря улучшению фундамента.

Акции Netsuite на Nyse падают...

Как и многие другие высокотехнологичные фирмы, Netsuite занимается автоматизацией управления производством. Разрабатывает программное обеспечение как услугу (SaaS), автоматизирует бухучёт, отношения с клиентами (CRM), электронную торговлю. В последнее время сектор находится в упадке, частично обусловленном переходом к облачным технологиям, но такие компании, как NetSuite, ServiceNow и Marketo (Nyse: N, NOW; Nasdaq: MKTO), получают поддержку от внедрения облачных технологий.

Можно было бы предположить, что фирмы, пытающиеся заменить Microsoft и Oracle, никак не могут прижиться в США. Но у Netsuite при операционном убытке 17,6 млн $ в квартал (рост которого и стал поводом к активным продажам акций), продажи насчитывают 123,0 млн $ в квартал и за вычетом себестоимости 84,3 млн $ показывают, что денежные поступления от деятельности Nyse: N нельзя преуменьшать.

Фундаментальной предпосылкой для обвала бумаг Netsuite остаётся не величина, а структура доходов и расходов. Основные издержки приходятся на маркетинг (63,7 млн $), при этом наиболее крупная часть выручки, от подписки (99,4 млн $), намного больше её себестоимости (всего 16,4 млн $), при том, что доходы от профуслуг (23,6 млн $) незначительны в сравнении с их себестоимостью (22,3 млн $).

Инвесторов могло разочаровать ещё и то, что доходы Netsuite от подписки в последнем квартале выросли всего на 33%. Почти такой же прирост у JIVE (29%), BNFT (29%), ECOM (30%), CRM (36%), WARE (39%). Но если смотреть шире, то в секторе В2В-услуг по автоматизации есть намного более внушительные показатели. Строго говоря, Netsuite, по темпам увеличения продаж, не дотягивает даже до середнячков рынка (y NOW 68%, y MKTO 60%, y CSOD 57%, у SPLK 47%). Что уж говорить о более динамичных фирмах (у WDAY 82%, y DATA 95%, y VEEV 90%, y CNQR 100%).

… но прогнозы по Netsuite улучшаются

Насколько значимо отставание Nyse: N по темпам роста продаж? Лучше не абсолютизировать его значение. Ни масштаб, ни темпы роста высокотехнологичной компании после первых нескольких лет жизни не имеют отношения к её справедливой цене.

Каковы основные факторы цены Nyse: N?

Во-первых, цена продажи предлагаемых товаров и услуг. Средняя отпускная цена у Netsuite увеличилась на 90% в год из-за крупных контрактов. Но и без учёта этих контрактов рост средней цены значительный, 50%.

Во-вторых, цена к продажам. Прогноз Nyse: N по своей выручке на 2014-й год составляет 540-545 млн $, по операционному денежному потоку — 65-70 млн $, по доходу — 24-26 центов на одну бумагу.

В-третьих, число новых клиентов. У Netsuite приток клиентов замедлился на 5% в год, значительной была просадка в квартальном исчислении. В 1-м квартале 2014 года количество клиентов Netsuite увеличилось на 310, по сравнению с 325 годом ранее, тогда как в 4-м квартале 2013-го появилось 430 новых клиентов. Но в то же время больше чем удвоилось число контрактов на сумму свыше 200 тысяч $.

В-четвёртых, число сделок по слиянию и поглощению. В последнее время NetSuite растёт в основном через внешнюю экспансию. В январе 2013 года куплена Retail Anywhere, в мае 2013-го — OrderMotion y CommercialWare.

Что мешает акциям Nyse: N вырасти при наличии этих факторов?

Реализовать потенциал всех четырёх компонентов, из которых складывается цена NetSuite мешает ухудшение финансовых показателей. Рентабельность выручки по прибыли до вычета процентов, налогов и амортизации (EBITDA) снизилась с 12%, по прибыли без процентов и налогов (EBIT) упала с 7%. В обоих случаях падение прибыльности превысило целый процентный пункт. Когда прибыльность компании начинает снижаться после предшествующего роста, она перемещается в группу риска, с точки зрения инвесторов.

Участников рынка насторожило удвоение убытка с 35 до 70 млн $ в год, но они до последнего надеялись, что у компании есть план по его сокращению. В пользу этого свидетельствовало увеличение денежных средств со 180-190 до 450-460 млн $, в основном за счёт увеличения долгосрочного долга с нуля до 257 млн $. Но оказалось, что Nyse: N не знает как потратить кэш и, в то же время, не хочет выплачивать наличку в форме дивидендов.

Почему акции Nyse: N имеют потенциал роста?

Снижение рентабельности NetSuite, с нашей точки зрения, означает переход в новую фазу роста. Из молодой и динамично развивающейся компании Nyse: N постепенно переходит к этапу, на котором дальнейшие слияния и поглощения рискованны, да она и сама это понимает. Результатом этой эволюции обычно становится не забвение, а перераспределение акций в пользу участников рынка, ориентированный на более долгосрочные возможности для вложений, например, в расчёте на дальнейшую покупку этой компании конкурентом.

Несмотря на повышение долга, Nyse: N остаётся относительно ликвидной. Оборотные активы к оборотным обязательствам 2,1х. Возможно, что как раз желанием поддерживать этот коэффициент вызывается сохранение денежных средств на счетах компании. Во всяком случае, средний срок погашения дебиторской задолженности вырос всего на 2 дня за квартал, а в годовом исчислении сократился на 1 день в год.

***

При оценке американских акций NetSuite лучше всего смотреть на продажи. 542,5 млн $ прогнозной выручки за 2014 год, умножаем на 11, делим на 75,8 млн акций, прибавляем чистые денежные средства, измеренные как кэш минус обязательства и плюс краткосрочный долг, на сумму 2,4 $ на акцию. Таким образом, 81,1$ — первоначальный целевой уровень по акциям Nyse: N, помимо технического на 50% коррекции падения.

Оценка акций Nyse: N убедительно показывает, что американские акции далеки от идеала, но покупать их становится всё более выгодно по мере коррекции основных коэффициентов. Назревшая коррекция на Nasdaq, похоже, уже произошла, правда, пока только по некоторым наименованиям. От более широкомасштабного кризиса надёжно удерживает наличие старых и молодых компаний, которые находятся в разных циклах и долгосрочных фазах развития.

Повышение геополитической напряжённости спровоцировало выход инвесторов из активов риска, нанеся серьёзный ущерб капитализации компаний, которые торгуются на Nasdaq. Тем не менее, в отличие от российских ценных бумаг, Nasdaq в меньшей степени подвержена воздействию украинского фактора и её поведение сильно зависит от фундаментальных показателей.

Просадка акций таких компаний, как Netsuite (Nyse: N), котировки которой обрушились со 120$ до 70$, создаёт благоприятную возможность для приобретения этих ценных бумаг за месяц до публикации очередного отчёта по прибыли, в расчёте на коррекцию 50% падения благодаря улучшению фундамента.

Акции Netsuite на Nyse падают...

Как и многие другие высокотехнологичные фирмы, Netsuite занимается автоматизацией управления производством. Разрабатывает программное обеспечение как услугу (SaaS), автоматизирует бухучёт, отношения с клиентами (CRM), электронную торговлю. В последнее время сектор находится в упадке, частично обусловленном переходом к облачным технологиям, но такие компании, как NetSuite, ServiceNow и Marketo (Nyse: N, NOW; Nasdaq: MKTO), получают поддержку от внедрения облачных технологий.

Можно было бы предположить, что фирмы, пытающиеся заменить Microsoft и Oracle, никак не могут прижиться в США. Но у Netsuite при операционном убытке 17,6 млн $ в квартал (рост которого и стал поводом к активным продажам акций), продажи насчитывают 123,0 млн $ в квартал и за вычетом себестоимости 84,3 млн $ показывают, что денежные поступления от деятельности Nyse: N нельзя преуменьшать.

Фундаментальной предпосылкой для обвала бумаг Netsuite остаётся не величина, а структура доходов и расходов. Основные издержки приходятся на маркетинг (63,7 млн $), при этом наиболее крупная часть выручки, от подписки (99,4 млн $), намного больше её себестоимости (всего 16,4 млн $), при том, что доходы от профуслуг (23,6 млн $) незначительны в сравнении с их себестоимостью (22,3 млн $).

Инвесторов могло разочаровать ещё и то, что доходы Netsuite от подписки в последнем квартале выросли всего на 33%. Почти такой же прирост у JIVE (29%), BNFT (29%), ECOM (30%), CRM (36%), WARE (39%). Но если смотреть шире, то в секторе В2В-услуг по автоматизации есть намного более внушительные показатели. Строго говоря, Netsuite, по темпам увеличения продаж, не дотягивает даже до середнячков рынка (y NOW 68%, y MKTO 60%, y CSOD 57%, у SPLK 47%). Что уж говорить о более динамичных фирмах (у WDAY 82%, y DATA 95%, y VEEV 90%, y CNQR 100%).

… но прогнозы по Netsuite улучшаются

Насколько значимо отставание Nyse: N по темпам роста продаж? Лучше не абсолютизировать его значение. Ни масштаб, ни темпы роста высокотехнологичной компании после первых нескольких лет жизни не имеют отношения к её справедливой цене.

Каковы основные факторы цены Nyse: N?

Во-первых, цена продажи предлагаемых товаров и услуг. Средняя отпускная цена у Netsuite увеличилась на 90% в год из-за крупных контрактов. Но и без учёта этих контрактов рост средней цены значительный, 50%.

Во-вторых, цена к продажам. Прогноз Nyse: N по своей выручке на 2014-й год составляет 540-545 млн $, по операционному денежному потоку — 65-70 млн $, по доходу — 24-26 центов на одну бумагу.

В-третьих, число новых клиентов. У Netsuite приток клиентов замедлился на 5% в год, значительной была просадка в квартальном исчислении. В 1-м квартале 2014 года количество клиентов Netsuite увеличилось на 310, по сравнению с 325 годом ранее, тогда как в 4-м квартале 2013-го появилось 430 новых клиентов. Но в то же время больше чем удвоилось число контрактов на сумму свыше 200 тысяч $.

В-четвёртых, число сделок по слиянию и поглощению. В последнее время NetSuite растёт в основном через внешнюю экспансию. В январе 2013 года куплена Retail Anywhere, в мае 2013-го — OrderMotion y CommercialWare.

Что мешает акциям Nyse: N вырасти при наличии этих факторов?

Реализовать потенциал всех четырёх компонентов, из которых складывается цена NetSuite мешает ухудшение финансовых показателей. Рентабельность выручки по прибыли до вычета процентов, налогов и амортизации (EBITDA) снизилась с 12%, по прибыли без процентов и налогов (EBIT) упала с 7%. В обоих случаях падение прибыльности превысило целый процентный пункт. Когда прибыльность компании начинает снижаться после предшествующего роста, она перемещается в группу риска, с точки зрения инвесторов.

Участников рынка насторожило удвоение убытка с 35 до 70 млн $ в год, но они до последнего надеялись, что у компании есть план по его сокращению. В пользу этого свидетельствовало увеличение денежных средств со 180-190 до 450-460 млн $, в основном за счёт увеличения долгосрочного долга с нуля до 257 млн $. Но оказалось, что Nyse: N не знает как потратить кэш и, в то же время, не хочет выплачивать наличку в форме дивидендов.

Почему акции Nyse: N имеют потенциал роста?

Снижение рентабельности NetSuite, с нашей точки зрения, означает переход в новую фазу роста. Из молодой и динамично развивающейся компании Nyse: N постепенно переходит к этапу, на котором дальнейшие слияния и поглощения рискованны, да она и сама это понимает. Результатом этой эволюции обычно становится не забвение, а перераспределение акций в пользу участников рынка, ориентированный на более долгосрочные возможности для вложений, например, в расчёте на дальнейшую покупку этой компании конкурентом.

Несмотря на повышение долга, Nyse: N остаётся относительно ликвидной. Оборотные активы к оборотным обязательствам 2,1х. Возможно, что как раз желанием поддерживать этот коэффициент вызывается сохранение денежных средств на счетах компании. Во всяком случае, средний срок погашения дебиторской задолженности вырос всего на 2 дня за квартал, а в годовом исчислении сократился на 1 день в год.

***

При оценке американских акций NetSuite лучше всего смотреть на продажи. 542,5 млн $ прогнозной выручки за 2014 год, умножаем на 11, делим на 75,8 млн акций, прибавляем чистые денежные средства, измеренные как кэш минус обязательства и плюс краткосрочный долг, на сумму 2,4 $ на акцию. Таким образом, 81,1$ — первоначальный целевой уровень по акциям Nyse: N, помимо технического на 50% коррекции падения.

Оценка акций Nyse: N убедительно показывает, что американские акции далеки от идеала, но покупать их становится всё более выгодно по мере коррекции основных коэффициентов. Назревшая коррекция на Nasdaq, похоже, уже произошла, правда, пока только по некоторым наименованиям. От более широкомасштабного кризиса надёжно удерживает наличие старых и молодых компаний, которые находятся в разных циклах и долгосрочных фазах развития.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба