SnP 500: недельный график. Оптимизм превалирует. Дивергенции остаются. Рекомендуется короткая позиция, ориентировочная цель 1800.

SnP 500: дневной график. Впереди минное поле! Рекомендуется короткая позиция, ориентировочная цель 1850

DAX: дневной график Вполне ожидаемая активность. Рекомендуется выжидательная позиция для позиционных игроков.

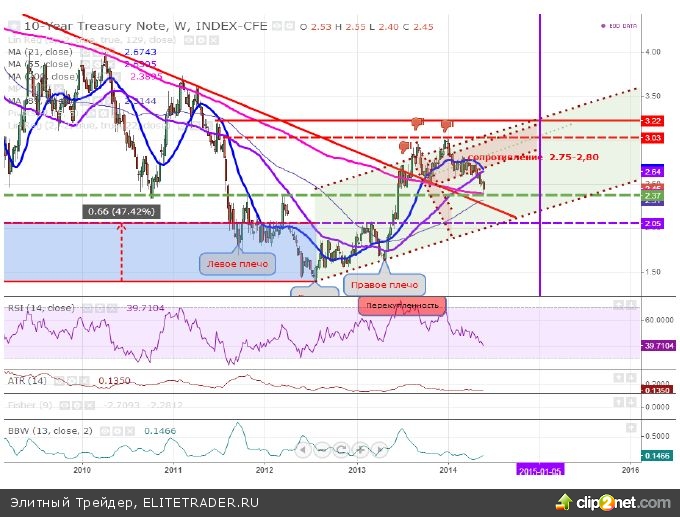

UST-10: недельный график. Доходность приближается к перепроданности. Рекомендуется короткая позиция по бумагам в случае перепроданности доходности и уровня ниже 2,37%

EUR/USD: недельный график. В ожидании «дирижера». Не рекомендуется инициировать позиции для позиционной торговли, для агрессивных игроков можно скальпировать на импульсе.

EUR/USD: дневной график. Момент истины приходится на 5 июня. Техническая ситуация нейтрально-негативная. Предлагается использовать отскок к 1,3750-1,38 как вход в короткую позицию, желательно на негативном импульсе.

Золото: недельный график. Золото снова теряет свой блеск. Рекомендуется фиксирование короткой позиции, для агрессивных сопровождать с трейлинг стопом до 1225 и ниже.

Рубль: дневной график. Нивелирование Технический отскок состоялся. Фиксируем прибыль по длинной спекулятивной позиции.

RTS и MICEX: дневной график. На данном этапе вероятнее всего российские рынки будут в консолидации. Ситуация трансформировалась в нейтральную, поэтому целесообразно занять выжидательную позицию. Агрессивные могут использовать импульсные стратегии.

SnP 500: недельный график Оптимизм превалирует. Дивергенции остаются.

Американский рынок снова закрылся ростом на прошедшей неделе. Рост составил порядка 1,2%. Неделя была не полной ввиду праздников и поэтому была характерна малыми объемами.

Основными фокусами остаются геополитическая ситуация и экономическая статистика. Геополитически, наблюдается определенная стабилизация, хотя на Юго-востоке Украины продолжаются стычки ополченцев с национальной гвардией. На экономическом фронте ситуация неоднозначная, но внушает надежды, поэтому на рынке оптимизм превалирует.

Основной негативной новостью был релиз данных по второму пересмотру ВВП первого квартала, положительными новостями оказались данные по Markit PMI и Chicago PMI. Слабым местом пока остается рынок недвижимости на фоне хорошего показателя по потребительской активности (расходам).

С технической точки зрения, индекс пробил 1900 и находится на историческом пике. RSI показывает дивергенцию, но в то же время сложно сказать где произойдет остановка. Однако стоит напомнить, что рынок входит в переломную зону 2-5 июня, что означает либо образование локального пика и потом откат (коррекция), либо начнется потеря импульса и коррекция.

По короткой позиции сработал стоп на уровне 1911. Рекомендуется короткая позиция на первой негативной свече либо на RSI выше 70 , ввиду входа в переломную зону.

Рекомендуется короткая позиция, ориентировочная цель 1800

SnP 500: дневной график Впереди минное поле!

Пробой 1900 состоялся, несмотря на некоторые негативные экономические данные, но рынок явно в руках оптимистов и спрос преобладает над предложением.

Стоит также отметить, что корпоративные buybacks, безусловно, оказывают положительное давление на рынок. Уровень процентных ставок низок, доходность в облигациях не привлекательна с учетом последней снижающейся тенденции. С другой стороны, настораживает дивергенция облигаций и рынка акций. Покупка облигаций свидетельствует о слабости в экономики, что не должно быть благоприятным для рынка акций, учитывая, что идет процесс сворачивания и ФРС в меньшей степени будет вовлечена в «спасательной» операции рынка.

Текущая неделя пестрит разными статистическими релизами и поэтому в «тонком» летнем рынок не удивительно увидеть резкие движения. Учитывая, что рынок находится на историческом пике, фиксация прибыли приобретает высокую вероятность.

Дневной RSI подходит к перекупленности, поэтому уязвим. Переломная зона 2-5 июня с высокой вероятностью определит локальный пик, после чего можно ожидать либо потерю импульса, либо коррекцию роста.

Рекомендуемая позиция закрыта по стопу на 1911.

Рекомендуется короткая позиция, ориентировочная цель 1850

DAX: дневной график Вполне ожидаемая активность.

Дакс регистрирует исторические высоты и не без помощи американского рынка. Общий положительный сентимент распространяется и на основные европейские рынки.

Несмотря на слабые экономические показатели в еврозоне, рынок акций продолжает свое ползучее движение вверх.

Индекс достиг круглого значения в 10000, индеек RSI приблизился к перекупленности. Поэтому не исключается коррекция, которая совпадет с американской коррекцией в переломной зоне. Пока не ожидается ничего существенного, и коррекция может быть не более 5%.

5 июня состоится заседание ЕЦБ и это новостной риск. Сложно сказать, как отреагирует рынок в случае снижения ставок или шагов по монетарному смягчению.

В связи с этим, торговля может быть достаточно рисковой, поэтому лучше воздержаться от позиционной торговли и торговать только на импульсах и быть вне рынка перед самим заседанием ЕЦБ.

Поддержка -9600 -9800 , сопротивление 10000.

Рекомендуется выжидательная позиция для позиционных игроков

UST-10 (доходность): недельный график Доходность приближается к перепроданности.

С оптимизмом на рынке акций не согласны инвесторы на рынке облигаций. Таким образом, наблюдается падение доходности.

В целом статистика продолжает быть неоднозначной и данные по ВВП оставляют желать лучшего. Несмотря на сильную статистику по PMI, доходность с трудом выкарабкивается в нисходящей локальной тенденции.

Техническая картина подразумевает ретест уровней ниже, чем 2,40, который был достигнут на прошедшей неделе, ввиду того, что индекс RSI не достаточно перепродан.

На предстоящей неделе ожидаются релизы множества важных экономических показателей, поэтому резкие движение не исключены.

В случае снижения доходности ниже 2,37 и достижения индексом RSI уровня 30 и ниже, рекомендуется короткая позиция по бумагам.

Стоит также отметить, что помимо экономической статистики, в случае коррекции рынка акций, средства могут быть перемещены в облигации, что создаст понижательное давление на доходность.

Потенциал снижения доходности почти исчерпан, поэтому рекомендуется выжидательная позиция.

Рекомендуется короткая позиция по бумагам в случае перепроданности доходности и уровня ниже 2,37%

EUR/USD: недельный график В ожидании «дирижера»….

В целом за неделю евро не сдвинулся с места в ожидании заседания ЕЦБ. Экономическая статистика продолжает указывать на слабость в еврозоне, дефляционная тенденция остается в силе.

Как и предполагалось ранее, медвежья красная линия является барьером роста. Теперь и восходящий канал оказался пробитым, что открывает потенциал движения к 1,34(МА200).

Фундаментальная модель оценивать справедливое значение на уровне 1,35.

На данном этапе вероятность слегка в пользу ослабления евро, технический сигнал на продажу сгенерирован после пробоя 1,3750. Евро даже не способен отскочить, что является негативным фактором, но это затрудняет позиционироваться в короткую позицию.

Заседание ЕЦБ состоится 5 июня, а между делом необходимо обращать внимание на PMI и инфляцию.

Некоторые экономисты и аналитики полагают, что ЕЦБ может предпринять шаги по смягчению монетарной политики на июньском заседании.

Не рекомендуется инициировать позиции для позиционной торговли, для агрессивных игроков можно скальпировать на импульсе

EUR/USD: дневной график. Момент истины приходится на 5 июня.

Выходящая экономическая статистика все более подтверждает необходимость введения новых монетарных шагов по смягчению в еврозоне, но курс евро притормозился на уровне 1,36. Индекс RSI находится на перепроданных значениях, что усложняет позиционироваться в короткую позицию, поскольку в случае воздержания ЕЦБ от смягчения, курс может отскочить на 150+ пипсов вверх, что не является привлекательным, учитывая потенциал падения порядка 200-250 пипсов.

Слабые данные по еврозоне и удовлетворительные данные по США с продолжающим сворачиванием оказывают понижающее давление на евродоллар. Дефляционная угроза в еврозоне остается в силе.

Техническая ситуация остается нейтрально-негативной, существует локальная переподанность, но евро не спешит отскакивать, поскольку игроки в ожидании ЕЦБ.

Как говорилось ранее, пробой 1,38 сгенерировал сигнал на продажу, и его можно было закрыть в районе 1,3650(МА200).

Потенциальный отскок к 1,3750 перед заседанием ЕЦБ можно будет использовать как точку входа в шорт и желательно на негативном импульсе.

Техническая ситуация нейтрально-негативная. Предлагается использовать отскок к 1,3750-1,38 как вход в короткую позицию, желательно на негативном импульсе.

Золото: недельный график Золото снова теряет свой блеск.

Частичная геополитическая разрядка на прошедшей неделе, слегка оптимистические экономические данные по экономике США и слабый спрос со стороны Индо-Китая вынудили инвесторов ликвидировать длинные позиции в золоте.

Как уже неоднократно упоминалось, золото не платит дивидендов, ни процентных купонов, поэтому не является привлекательным при отсутствии существенных темпов роста инфляции и других рисков.

Прошедшая неделя была характерна большому росту коротких позиций, судя по отчету СОТ. SPDR позиция существенно не изменилась.

Поскольку была рекомендована короткая позиция при пробое 1275, то теоретически цена входа по закрытию свечи фиксируется по 1265. Поскольку не ожидалось большого движения, то прибыль порядка 1,5% можно фиксировать на данный момент по 1245-50 и ниже, хотя можно было в пятницу фиксировать и по 1240 (целевой диапазон достигнут). Для более агрессивных игроков, можно сопровождать позицию в район 1225 с трейлинг стопом БУ.

Рекомендуется фиксирование короткой позиции, для агрессивных сопровождать с трейлинг стопом до 1225 и ниже

Рубль спот: дневной график Технический отскок состоялся.

В геополитическом аспекте происходит определенная разрядка, хотя еще остаются вопросы реакции России по происходящему на Юго-востоке Украины, плюс не исключается новый пакет санкций со стороны западного сообщества.

На экономическом фронте нельзя выделить нечто, что уже не ожидается большинством экономистов и инвесторов, поэтому уровень 34-35руб. за доллар вполне резонный на данном этапе.

С технической точки зрения, RSI отыграл перепроданность, и уткнулся в психологическое сопротивление. Следовательно, целесообразно предположить некий консолидационный характер движения на текущей неделе в диапазоне 34,25-35,25. В случае геополитической эскалации или коррекции на рынке акций нет оснований полагать движения выше 35,50.

По моей оценке фундаментальная справедливая цена, на данный момент, находится в районе 34,25-34,75руб. за доллар. Геополитическая премия практически нивелирована, но может колебаться от нуля до 50 копеек.

Рекомендуемую длинную позицию фиксируем на текущих уровнях 34,85-35руб. за долл.

Фиксируем прибыль по длинной спекулятивной позиции

На данном этапе вероятнее всего российские рынки будут в консолидации, когда день на лень не будет похож с антиперсистентной активностью. Индексы отскочили к сильным сопротивлениям МА200, поэтому существует высокая вероятность коррекции, но учитывая относительную дешевизну рынка, не исключается рост. Определились новые уровни поддержек для индексов, по ММВБ это уровень 1385 и по РТС- 1250. Сопротивление 1475 и 1350, соответственно. Особенно стоит обратить внимания на бумаги с высоким RSI для коротких позиций.

Ситуация трансформировалась в нейтральную, поэтому целесообразно занять выжидательную позицию. Агрессивные могут использовать импульсные стратегии.

SnP 500: дневной график. Впереди минное поле! Рекомендуется короткая позиция, ориентировочная цель 1850

DAX: дневной график Вполне ожидаемая активность. Рекомендуется выжидательная позиция для позиционных игроков.

UST-10: недельный график. Доходность приближается к перепроданности. Рекомендуется короткая позиция по бумагам в случае перепроданности доходности и уровня ниже 2,37%

EUR/USD: недельный график. В ожидании «дирижера». Не рекомендуется инициировать позиции для позиционной торговли, для агрессивных игроков можно скальпировать на импульсе.

EUR/USD: дневной график. Момент истины приходится на 5 июня. Техническая ситуация нейтрально-негативная. Предлагается использовать отскок к 1,3750-1,38 как вход в короткую позицию, желательно на негативном импульсе.

Золото: недельный график. Золото снова теряет свой блеск. Рекомендуется фиксирование короткой позиции, для агрессивных сопровождать с трейлинг стопом до 1225 и ниже.

Рубль: дневной график. Нивелирование Технический отскок состоялся. Фиксируем прибыль по длинной спекулятивной позиции.

RTS и MICEX: дневной график. На данном этапе вероятнее всего российские рынки будут в консолидации. Ситуация трансформировалась в нейтральную, поэтому целесообразно занять выжидательную позицию. Агрессивные могут использовать импульсные стратегии.

SnP 500: недельный график Оптимизм превалирует. Дивергенции остаются.

Американский рынок снова закрылся ростом на прошедшей неделе. Рост составил порядка 1,2%. Неделя была не полной ввиду праздников и поэтому была характерна малыми объемами.

Основными фокусами остаются геополитическая ситуация и экономическая статистика. Геополитически, наблюдается определенная стабилизация, хотя на Юго-востоке Украины продолжаются стычки ополченцев с национальной гвардией. На экономическом фронте ситуация неоднозначная, но внушает надежды, поэтому на рынке оптимизм превалирует.

Основной негативной новостью был релиз данных по второму пересмотру ВВП первого квартала, положительными новостями оказались данные по Markit PMI и Chicago PMI. Слабым местом пока остается рынок недвижимости на фоне хорошего показателя по потребительской активности (расходам).

С технической точки зрения, индекс пробил 1900 и находится на историческом пике. RSI показывает дивергенцию, но в то же время сложно сказать где произойдет остановка. Однако стоит напомнить, что рынок входит в переломную зону 2-5 июня, что означает либо образование локального пика и потом откат (коррекция), либо начнется потеря импульса и коррекция.

По короткой позиции сработал стоп на уровне 1911. Рекомендуется короткая позиция на первой негативной свече либо на RSI выше 70 , ввиду входа в переломную зону.

Рекомендуется короткая позиция, ориентировочная цель 1800

SnP 500: дневной график Впереди минное поле!

Пробой 1900 состоялся, несмотря на некоторые негативные экономические данные, но рынок явно в руках оптимистов и спрос преобладает над предложением.

Стоит также отметить, что корпоративные buybacks, безусловно, оказывают положительное давление на рынок. Уровень процентных ставок низок, доходность в облигациях не привлекательна с учетом последней снижающейся тенденции. С другой стороны, настораживает дивергенция облигаций и рынка акций. Покупка облигаций свидетельствует о слабости в экономики, что не должно быть благоприятным для рынка акций, учитывая, что идет процесс сворачивания и ФРС в меньшей степени будет вовлечена в «спасательной» операции рынка.

Текущая неделя пестрит разными статистическими релизами и поэтому в «тонком» летнем рынок не удивительно увидеть резкие движения. Учитывая, что рынок находится на историческом пике, фиксация прибыли приобретает высокую вероятность.

Дневной RSI подходит к перекупленности, поэтому уязвим. Переломная зона 2-5 июня с высокой вероятностью определит локальный пик, после чего можно ожидать либо потерю импульса, либо коррекцию роста.

Рекомендуемая позиция закрыта по стопу на 1911.

Рекомендуется короткая позиция, ориентировочная цель 1850

DAX: дневной график Вполне ожидаемая активность.

Дакс регистрирует исторические высоты и не без помощи американского рынка. Общий положительный сентимент распространяется и на основные европейские рынки.

Несмотря на слабые экономические показатели в еврозоне, рынок акций продолжает свое ползучее движение вверх.

Индекс достиг круглого значения в 10000, индеек RSI приблизился к перекупленности. Поэтому не исключается коррекция, которая совпадет с американской коррекцией в переломной зоне. Пока не ожидается ничего существенного, и коррекция может быть не более 5%.

5 июня состоится заседание ЕЦБ и это новостной риск. Сложно сказать, как отреагирует рынок в случае снижения ставок или шагов по монетарному смягчению.

В связи с этим, торговля может быть достаточно рисковой, поэтому лучше воздержаться от позиционной торговли и торговать только на импульсах и быть вне рынка перед самим заседанием ЕЦБ.

Поддержка -9600 -9800 , сопротивление 10000.

Рекомендуется выжидательная позиция для позиционных игроков

UST-10 (доходность): недельный график Доходность приближается к перепроданности.

С оптимизмом на рынке акций не согласны инвесторы на рынке облигаций. Таким образом, наблюдается падение доходности.

В целом статистика продолжает быть неоднозначной и данные по ВВП оставляют желать лучшего. Несмотря на сильную статистику по PMI, доходность с трудом выкарабкивается в нисходящей локальной тенденции.

Техническая картина подразумевает ретест уровней ниже, чем 2,40, который был достигнут на прошедшей неделе, ввиду того, что индекс RSI не достаточно перепродан.

На предстоящей неделе ожидаются релизы множества важных экономических показателей, поэтому резкие движение не исключены.

В случае снижения доходности ниже 2,37 и достижения индексом RSI уровня 30 и ниже, рекомендуется короткая позиция по бумагам.

Стоит также отметить, что помимо экономической статистики, в случае коррекции рынка акций, средства могут быть перемещены в облигации, что создаст понижательное давление на доходность.

Потенциал снижения доходности почти исчерпан, поэтому рекомендуется выжидательная позиция.

Рекомендуется короткая позиция по бумагам в случае перепроданности доходности и уровня ниже 2,37%

EUR/USD: недельный график В ожидании «дирижера»….

В целом за неделю евро не сдвинулся с места в ожидании заседания ЕЦБ. Экономическая статистика продолжает указывать на слабость в еврозоне, дефляционная тенденция остается в силе.

Как и предполагалось ранее, медвежья красная линия является барьером роста. Теперь и восходящий канал оказался пробитым, что открывает потенциал движения к 1,34(МА200).

Фундаментальная модель оценивать справедливое значение на уровне 1,35.

На данном этапе вероятность слегка в пользу ослабления евро, технический сигнал на продажу сгенерирован после пробоя 1,3750. Евро даже не способен отскочить, что является негативным фактором, но это затрудняет позиционироваться в короткую позицию.

Заседание ЕЦБ состоится 5 июня, а между делом необходимо обращать внимание на PMI и инфляцию.

Некоторые экономисты и аналитики полагают, что ЕЦБ может предпринять шаги по смягчению монетарной политики на июньском заседании.

Не рекомендуется инициировать позиции для позиционной торговли, для агрессивных игроков можно скальпировать на импульсе

EUR/USD: дневной график. Момент истины приходится на 5 июня.

Выходящая экономическая статистика все более подтверждает необходимость введения новых монетарных шагов по смягчению в еврозоне, но курс евро притормозился на уровне 1,36. Индекс RSI находится на перепроданных значениях, что усложняет позиционироваться в короткую позицию, поскольку в случае воздержания ЕЦБ от смягчения, курс может отскочить на 150+ пипсов вверх, что не является привлекательным, учитывая потенциал падения порядка 200-250 пипсов.

Слабые данные по еврозоне и удовлетворительные данные по США с продолжающим сворачиванием оказывают понижающее давление на евродоллар. Дефляционная угроза в еврозоне остается в силе.

Техническая ситуация остается нейтрально-негативной, существует локальная переподанность, но евро не спешит отскакивать, поскольку игроки в ожидании ЕЦБ.

Как говорилось ранее, пробой 1,38 сгенерировал сигнал на продажу, и его можно было закрыть в районе 1,3650(МА200).

Потенциальный отскок к 1,3750 перед заседанием ЕЦБ можно будет использовать как точку входа в шорт и желательно на негативном импульсе.

Техническая ситуация нейтрально-негативная. Предлагается использовать отскок к 1,3750-1,38 как вход в короткую позицию, желательно на негативном импульсе.

Золото: недельный график Золото снова теряет свой блеск.

Частичная геополитическая разрядка на прошедшей неделе, слегка оптимистические экономические данные по экономике США и слабый спрос со стороны Индо-Китая вынудили инвесторов ликвидировать длинные позиции в золоте.

Как уже неоднократно упоминалось, золото не платит дивидендов, ни процентных купонов, поэтому не является привлекательным при отсутствии существенных темпов роста инфляции и других рисков.

Прошедшая неделя была характерна большому росту коротких позиций, судя по отчету СОТ. SPDR позиция существенно не изменилась.

Поскольку была рекомендована короткая позиция при пробое 1275, то теоретически цена входа по закрытию свечи фиксируется по 1265. Поскольку не ожидалось большого движения, то прибыль порядка 1,5% можно фиксировать на данный момент по 1245-50 и ниже, хотя можно было в пятницу фиксировать и по 1240 (целевой диапазон достигнут). Для более агрессивных игроков, можно сопровождать позицию в район 1225 с трейлинг стопом БУ.

Рекомендуется фиксирование короткой позиции, для агрессивных сопровождать с трейлинг стопом до 1225 и ниже

Рубль спот: дневной график Технический отскок состоялся.

В геополитическом аспекте происходит определенная разрядка, хотя еще остаются вопросы реакции России по происходящему на Юго-востоке Украины, плюс не исключается новый пакет санкций со стороны западного сообщества.

На экономическом фронте нельзя выделить нечто, что уже не ожидается большинством экономистов и инвесторов, поэтому уровень 34-35руб. за доллар вполне резонный на данном этапе.

С технической точки зрения, RSI отыграл перепроданность, и уткнулся в психологическое сопротивление. Следовательно, целесообразно предположить некий консолидационный характер движения на текущей неделе в диапазоне 34,25-35,25. В случае геополитической эскалации или коррекции на рынке акций нет оснований полагать движения выше 35,50.

По моей оценке фундаментальная справедливая цена, на данный момент, находится в районе 34,25-34,75руб. за доллар. Геополитическая премия практически нивелирована, но может колебаться от нуля до 50 копеек.

Рекомендуемую длинную позицию фиксируем на текущих уровнях 34,85-35руб. за долл.

Фиксируем прибыль по длинной спекулятивной позиции

На данном этапе вероятнее всего российские рынки будут в консолидации, когда день на лень не будет похож с антиперсистентной активностью. Индексы отскочили к сильным сопротивлениям МА200, поэтому существует высокая вероятность коррекции, но учитывая относительную дешевизну рынка, не исключается рост. Определились новые уровни поддержек для индексов, по ММВБ это уровень 1385 и по РТС- 1250. Сопротивление 1475 и 1350, соответственно. Особенно стоит обратить внимания на бумаги с высоким RSI для коротких позиций.

Ситуация трансформировалась в нейтральную, поэтому целесообразно занять выжидательную позицию. Агрессивные могут использовать импульсные стратегии.

https://www.psbank.ru/Informer

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба