13 июня 2014 utmedia Крылов Михаил

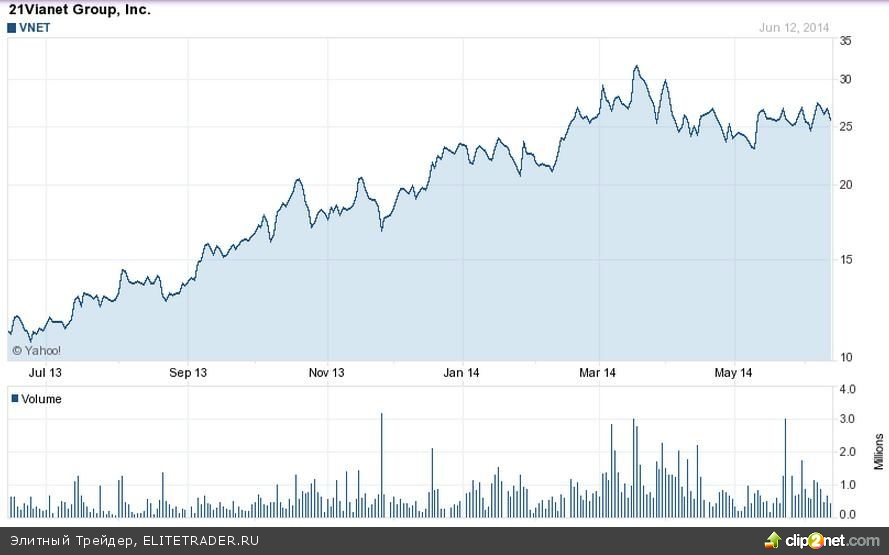

Факторы роста VNET на Nasdaq

В китайской сфере компьютерных услуг и не такое увидишь, но среди китайских компаний на Nasdaq я бы выделил акции VNET. Компания предоставляет услуги интернет-датацентров интернет-компаниям, правительственным учреждениям и бизнесу всех мастей.

Облачные технологии в Китае растут быстрее, чем ожидалось. Результаты за 1-й квартал соответствовали ожиданиям, что внушает оптимизм относительно показателей за 2-й квартал. На основе этого мы ожидаем ускорения роста в облачных технологиях.

На Windows Asure подписано свыше 6 тысяч клиентов, 350 крупных компаний перешли на долгосрочные контракты. На Office 365, запущенный с 15 апреля, подписалось свыше 10 тысяч клиентов. В июле будет запущен облачный сервис IBM. Вследствие этого не возникает сомнений в возможности увеличить выручку с 2 до 4 млрд юаней в течение 2 лет, для чего понадобится ускорить темпы прироста из района 30% ближе к 45%.

Nasdaq в шкафу

Квартальная выручка на один шкаф продолжила расти и увеличилась на 3% в год до 10,753 тысячи юаней. В основном за счёт расширения использования шкафов в Пекине, где показатель около 13 тысяч против 8 тысяч юаней на юге Китая.

Число новых шкафов с серверами в течение трёх кварталов может составить 9 тысяч. Две трети новых шкафов будет локализовано на севере Китая, где выше спрос и цены. Вследствие всего этого рост EBITDA подтянется к 60-80% из окрестностей 25%.

Рентабельность выручки по продажам за вычетом себестоимости для услуг Microsoft составляет 80%, для IBM 40%, по EBITDA – 60% и 25%. Доля облака в выручке в 2014 году вырастет до 10%, а в 2015 году – до 25%.

Целевой уровень по акциям VNET

Для выручки VNET позитивны планы активно развивать решения по удалённому доступу. Выручка от хостинга подрастает по 46% в год на фоне повышения загруженности до 74% — самого высокого уровня со 2-го квартала 2012 года. В результате, рентабельность выручки по прибыли до вычета процентов, налогов и амортизации (EBITDA) вполне может вскарабкаться с прошлогодних 19% не только до 21% в 2014 году, но и до 24% в 2015 году. При этом около 19% у серверных шкафов и не меньше 40% в облаках.

Предположим 4 млрд юаней выручки в 2015 году. Если доля облака останется в пределах 25%, то EBITDA в сегменте составит 400 млн юаней. При 19% рентабельности шкафов EBITDA от них достигнет 570 млн юаней. В этом случае общая EBITDA составит 970 млн юаней. Стоимость предприятия к EBITDA на выходе должна быть около 20х для облачных сервисов и 14х для хостинга и удалённого доступа/MNS. При 66,5 млн акций и курсе юаня к доллару 6,21, получается 38,7 $ на акцию. В реальности бумага, скорее всего, дойдёт до 35$.

В китайской сфере компьютерных услуг и не такое увидишь, но среди китайских компаний на Nasdaq я бы выделил акции VNET. Компания предоставляет услуги интернет-датацентров интернет-компаниям, правительственным учреждениям и бизнесу всех мастей.

Облачные технологии в Китае растут быстрее, чем ожидалось. Результаты за 1-й квартал соответствовали ожиданиям, что внушает оптимизм относительно показателей за 2-й квартал. На основе этого мы ожидаем ускорения роста в облачных технологиях.

На Windows Asure подписано свыше 6 тысяч клиентов, 350 крупных компаний перешли на долгосрочные контракты. На Office 365, запущенный с 15 апреля, подписалось свыше 10 тысяч клиентов. В июле будет запущен облачный сервис IBM. Вследствие этого не возникает сомнений в возможности увеличить выручку с 2 до 4 млрд юаней в течение 2 лет, для чего понадобится ускорить темпы прироста из района 30% ближе к 45%.

Nasdaq в шкафу

Квартальная выручка на один шкаф продолжила расти и увеличилась на 3% в год до 10,753 тысячи юаней. В основном за счёт расширения использования шкафов в Пекине, где показатель около 13 тысяч против 8 тысяч юаней на юге Китая.

Число новых шкафов с серверами в течение трёх кварталов может составить 9 тысяч. Две трети новых шкафов будет локализовано на севере Китая, где выше спрос и цены. Вследствие всего этого рост EBITDA подтянется к 60-80% из окрестностей 25%.

Рентабельность выручки по продажам за вычетом себестоимости для услуг Microsoft составляет 80%, для IBM 40%, по EBITDA – 60% и 25%. Доля облака в выручке в 2014 году вырастет до 10%, а в 2015 году – до 25%.

Целевой уровень по акциям VNET

Для выручки VNET позитивны планы активно развивать решения по удалённому доступу. Выручка от хостинга подрастает по 46% в год на фоне повышения загруженности до 74% — самого высокого уровня со 2-го квартала 2012 года. В результате, рентабельность выручки по прибыли до вычета процентов, налогов и амортизации (EBITDA) вполне может вскарабкаться с прошлогодних 19% не только до 21% в 2014 году, но и до 24% в 2015 году. При этом около 19% у серверных шкафов и не меньше 40% в облаках.

Предположим 4 млрд юаней выручки в 2015 году. Если доля облака останется в пределах 25%, то EBITDA в сегменте составит 400 млн юаней. При 19% рентабельности шкафов EBITDA от них достигнет 570 млн юаней. В этом случае общая EBITDA составит 970 млн юаней. Стоимость предприятия к EBITDA на выходе должна быть около 20х для облачных сервисов и 14х для хостинга и удалённого доступа/MNS. При 66,5 млн акций и курсе юаня к доллару 6,21, получается 38,7 $ на акцию. В реальности бумага, скорее всего, дойдёт до 35$.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба