17 июня 2014 Архив Чурилов Иван

Мибейн Фейбер рассмотрел интересный опрос, какие риски несет на себе долгосрочный американский инвестор, начиная с 1992 года, когда отношение капитализации компаний к их прибыли стало больше 20.

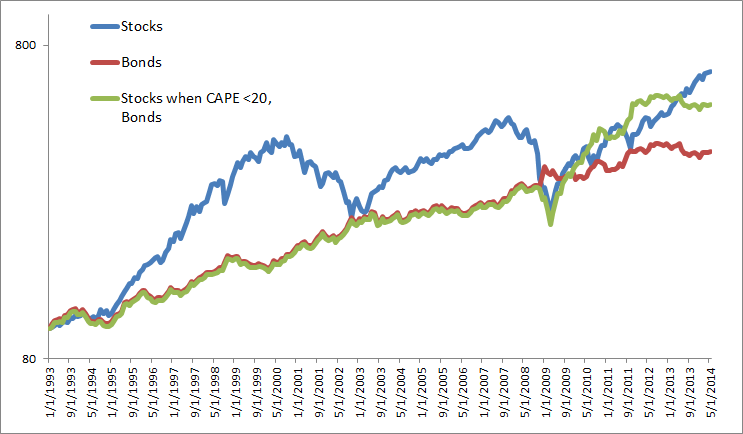

"Если бы вы оставались в акциях в течение всего этого периода, то получили бы среднюю доходность в 9,32% годовых, пережив при этом два громадных медвежьих рынка с потерями в районе 50%.

Если бы вы поместили свои средства в облигации, то заработали бы неплохие 6,33% годовых с гораздо меньшей максимальной просадкой в 10% при чуть более высоком коэффициенте Шарпа (для наличных доходность составляет всего 2,82%).

Если бы вы вернулись к акциям, когда их стоимость снизилась до разумной (САРЕ<20), то ваши результаты улучшились бы до 8,10% с максимальной просадкой на 25%.

Так что не все так плохо, учитывая, что вы не только пропустили крупный бычий рынок, но также избежали и медвежьих".

Эд Ярдени пишет об опережающем прогнозы росте американского фондового рынка и дорогих акциях

"1. Р/Е и отношение цены акций к выручке. На конец прошлой недели форвардный коэффициент Р/Е вырос до 15,5 с недавнего локального минимума в 14,4, установленного 3 февраля. Это новый максимум бычьего рынка и максимальное значение с 20 июня 2005 года. Я также отслеживаю отношение индекса фондового рынка S&P 500 к его будущей выручке. На конец мая оно возросло до 1,63, превысив предыдущий циклический пик в 1,56, установленный 19 июля 2007 года.

Отношение рыночной капитализации акций из состава S&P 500 к реальной выручке по итогам первого квартала выросло до 1,64, - максимального уровня с первого квартала 2002 года! Отношение рыночной стоимости всех американских акций к номинальному ВВП увеличилось в первом квартале до 1,63, - самого высокого уровня с третьего квартала 2000!

2. Р/Е ВВП. Отношение стоимости всех американских акций (за исключением иностранных бумаг) к прибылям от текущей деятельности после налогообложения выросло до 13,8 в первом квартале, что является самым высоким уровнем с четвертого квартала 2007 года".

Мой комментарий:

Сейчас инвесторы более всего (как процент от всех паевых фондов) предпочитают вложения в облигации/бумаги с фиксированной доходностью. Доля акций сейчас несколько ниже уровня, имевшего место накануне финансового кризиса в начале 2008 года.

Однако забавно: вложения в облигации, когда акции перегреты, и переход в акции, когда CAPE становится разумной, дает даже при наличии сильных бычьих периодов всего 8% годовых с просадкой до 25% (например, период с 1992 года по 2014 год). Бедные американцы считают такой процент очень хорошей доходностью, и не знают, что надежные российские банки дают такой процент всего лишь по договору банковского вклада.

И вообще на американском рынке доходность в размере в три раза меньше просадки оказывается хорошей, не удивительно ли, когда на российском рынке все хотят иметь в три раз больше установленного лимита потерь? Может поэтому наш рынок такой слабый, что у нас другой менталитет инвестора: покупать перед возможной коррекцией на -10-15% оправдывается только дальнейшим ростом на +30+40%, что всегда маловероятно. А значит надо ждать -20-25% и только тогда покупать, как это делали некоторые западные фонды в марте. Но такие падения тоже происходят раз в год или реже. В итоге все сидят и ждут своих уровней. В то время как американцы тарят свой рынок до +6+8% после +30% за 2013 год, не опасаясь получить -25%.

Но если по-серьезному, что звучит разумнее: вложить средства в корзину развивающихся стран с САРЕ, равном 9, или в одну страну с пятилетним бычьим рынком и САРЕ, равном 26?

Пока еще в Америку вкладываются, но в итоге все закончится осознанием факта, что нельзя покупать рынок, который уже последние +10% никто массово не покупает, и который движется вверх только на том, что его тупо не продают. И эти -10-15% в Америке и у немцев могут быть аннулированы за несколько сессий. Может быть уже в июне. Никакой подъем в пределах 1960 не изменит текущих предпосылок.

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба