• Активно обсуждается позиция японских пенсионных фондов в отношении облигаций

• Рынок, возможно, занял слишком много длинных позиций в фунте

• Возможна нисходящая тенденция немецкого отчета Ifo

Вчерашний понедельник можно забыть, поскольку торговые диапазоны снова оказались чрезмерно узкими по всему спектру рынка. Фунт консолидировался с небольшим понижением, поскольку спреды процентных ставок не смогли увеличиться в пользу британской валюты, а также на фоне возможной фиксации прибыли в преддверии сегодняшнего выступления перед парламентом председателя Банка Англии Марка Карни.

Член управляющего совета Европейского центрального банка (ЕЦБ), Эвальд Новотны выступил с обсуждением политики ЕЦБ, выразив в том числе обеспокоенность тем, что одной из причин настолько низкого уровня кредитования в Еврозоне является вялый спрос на кредиты, и отметив, что ЕЦБ не в состоянии эффективно справиться с этой проблемой. Действительно, одним из основных рисков нового набора мер ЕЦБ является то, что он снижает угрозу потенциального банковского стресса, но при этом проводит тщетную политику в отношении предоставления кредита экономике, поскольку спрос на указанный кредит слишком низок.

Новость о том, что японские пенсионные фонды планируют сократить свои портфели облигаций, активно обсуждается, несмотря на отсутствие в кросс-курсах иены доказательств того, что это влияет на валюту. Кроме того, если крупнейший пенсионный фонд, Государственный пенсионный инвестиционный фонд, решит накопить наличные, как предлагает один из правительственных советников (http://www.bloomberg.com/news/2014-06-24/gpif-should-hold-cash-after-dumping-bonds-ito-says.html), едва ли это сильно повлияет на иену. Тем не менее, это может стать одним из первичных катализаторов продвижения, в конечном итоге, планов Банка Японии по покупке активов в будущем.

График: EUR/GBP

Сегодня председатель Банка Англии, Марк Карни, выступит перед британским парламентом. Именно его последняя речь в резиденции лорда-мэра в Лондоне вызвала последнюю волну роста фунта. На самом деле, пара достигла значительной вехи – наиболее плавного и непрерывного тренда в истории пары с момента введения фунта – 64-дневного периода торговли ниже 21-дневной скользящей средней. Любопытно отметить статью в Bloomberg, в которой обсуждается, что фунт "привлекает быков как никто другой", и в которой фунт назван фактически единственной торговой возможностью. Риски очевидны – вероятно, рынок занимает слишком много длинных позиций в фунте, отчасти это связано со скукой, царящей в остальных парах, если не сейчас, то очень скоро.

Стена беспокойства?

Мы продолжаем наблюдать странное сочетание чрезвычайно низкой волатильности и, по всей видимости, повсеместного заламывания рук. Публикация в ZeroHedge предлагает полезный способ количественного измерения такой ситуации, поскольку он демонстрирует, как рынок закладывает в цены риск экстремальных событий. Разумеется, эти критерии становятся завышенными, когда вокруг все слишком тихо, а инвесторы переплачивают за защиту от убытков – обратите внимание на высокие показатели в конце 2006 года, когда у рынка было еще несколько месяцев до того, как волатильность взяла курс на более ощутимый рост в середине 2007 года. Так что же это – предупреждение нам за шесть месяцев вперед? Пока слишком рано судить, но на рынке царит пугающее спокойствие, 1-летняя имплицированная волатильность в паре доллар/иена держится ниже 8% (минимальное значение в начале лета 2007 года составляло около 6,5%, прежде чем пара доллар/иена потеряла 20% к марту 2008 года.), а 6-месячная имплицированная волатильность держится на рекордных с 2007 года минимумах, также в области 6,5%.

Что нас ждет

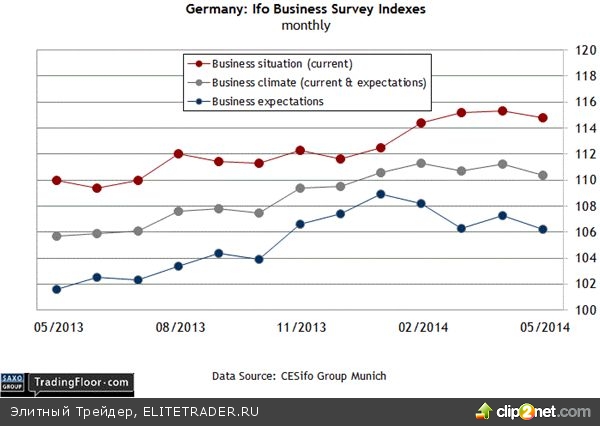

Сегодня выходит немецкий отчет Ifo. Майский показатель продемонстрировал снижение компонента ожиданий после апрельского скачка. Я склонен ожидать, что показатель преподнесет неприятный сюрприз, не дотянув до прогноза Bloomberg 106,00. Ожидания IFO, как правило, опережают текущую оценку примерно на 6 месяцев, и это будет уже пятый месяц с январского пика ожиданий, таким образом, вскоре отчет в целом может начать демонстрировать нисходящую тенденцию.

В сегодняшнем выступлении Марка Карни следите за его возможными попытками снизить прогноз рынка в отношении того, где, в конечном итоге, Банк Англии может изменить ставку, несмотря на то, что он ничего не делает для того, чтобы опровергнуть мнение о том, что повышение ставок неизбежно уже на ноябрьском заседании Банка Англии. Член комитета по монетарной политике Банка Англии Дэвид Майлз поступил аналогичным образом в минувшие выходные, заявив, что ждать нормализации политики на этот раз придется намного меньше, чем в предыдущие циклы.

Сегодня ждите заявления Центрального банка Турции, который, вероятно, намерен снизить ставку репо еще на 0,5%, поскольку ЦБ продолжает откат после резкого повышения ставок, проведенного для защиты национальной валюты в начале года. С марта прошлого года 2-летние турецкие ставки по свопам упали примерно на 3,00%. Центральный банк Венгрии также может снизить процентные ставки еще на 0,1% до 2,30%, поскольку он продолжает постепенно опускать их уровень на фоне чрезвычайно низких значений инфляции, но уверенных показателей активности и доверия.

Три показателя: деловой климат в Германии, розничные продажи и цены на жилье в США

• Индекс доверия — лакмусовая бумажка в свете угрозы низкой инфляции

• Спрос в розничном секторе США улучшается

• Цены на жилье в Америке предположительно будут снижаться

Тон торговле сегодня задаст июньский релиз данных о деловом климате в крупнейшей экономике Европы, который подготовил институт Ifo. В последнее время этот индикатор в Германии снижался. Кроме того, в США выйдет еженедельный отчет о продажах в сетевых магазинах, который может пролить свет на перспективы розничных расходов этим летом. На данный момент тенденция обнадеживающая. Также в США запланирован ежемесячный выпуск статистики по ценам на жилье в виде индекса Кейса-Шиллера.

Германия: индекс делового климата Ifo (08:00 GMT):

Согласно результатам опроса, проведенного в июне Центром европейских экономических исследований/ ZEW, доверие к самой крупной экономике Европы находится на самом низком с конца 2012 года уровне. «Сейчас немецкая экономика в очень хорошей форме, однако поддерживать рост становится все сложнее, — сообщила группа на прошлой неделе. — В первом квартале 2014 года результат был очень высокий благодаря хорошим погодным условиям, но, судя по всему, во втором квартале показатель доверия ухудшится».

В то же время публикуемая сейчас статистика в целом указывает на то, что в ближайшее время в Германии сохранится положительная тенденция развития макроэкономики. Согласно самым последним прогнозам компании EY, темпы роста ВВП Германии составят 2%, немного понизившись до 1,5% в следующем году. Но группа отметила, что «угроза дефляции в Еврозоне растет». Наверняка Европейский центральный банк готов ликвидировать угрозу на корню, но вероятность возникновения проблем все равно существует. «Дефляция или даже период очень низкой инфляции может усугубить проблему вялого роста за счет увеличения реального долга или ограничения расходов и инвестиций», — напоминает EY.

Участники рынка продолжают на основании различных факторов формировать мнение о том, насколько серьезна проблема низкой инфляции в Германии и других европейских странах. Главным параметром, очевидно, является индикатор настроений, так как при подходящих условиях ожидания игроков могут развиться в самостоятельно движущую силу, которая приведет к положительным или отрицательным результатам. Принимая во внимание это свойство, рекомендуем внимательно изучить детали отчета Ifo о настроениях в деловом секторе. Как показывают самые последние данные, уровень доверия снижается, хотя и незначительно. В нынешних обстоятельствах особую ценность приобретает компонент ожиданий.

Учтите, что, согласно уже опубликованному отчету ZEW за июнь, уровень оптимизма среди институциональных инвесторов продолжает падать (индикатор оценки текущей ситуации, напротив, растет). Отчет Ifo предоставит альтернативную оценку настроений среди представителей делового сектора в отношении ближайшего будущего.

США: продажи в сетевых магазинах от ICSC-Goldman (11:45 GMT):

Согласно опубликованной правительством ежемесячной статистике, в апреле розничные продажи выросли на 0,3% по сравнению с предыдущим месяцем — меньше, чем ожидали аналитики. Эта новость пошатнула гипотезу о весеннем возрождении потребительской активности. С другой стороны, еженедельные данные от Международного совета торговых центров (International Council of Shopping Centers, ICSC) свидетельствуют о том, что восстановление, хоть и с опозданием, но началось.

Главным основанием для такого утверждения служит ускорившийся в последнее время рост сопоставимых продаж среди крупных розничных компаний в годовом выражении. Более того, годовые темпы расходов постоянно увеличиваются, а за последние шесть недель по 14 июня включительно средний показатель роста был зафиксирован на уровне 3%.

Если сегодня годовой показатель останется приблизительно на этом уровне, то появится дополнительная причина ожидать прогресса в летнем сезоне розничных продаж. Есть одна важная составляющая оптимизма в отношении потребительских расходов — занятость, которая в последнее время демонстрирует рост. Все это позволяет надеяться на сохранение достойного потребительского спроса, а, возможно, и на его дальнейшее увеличение. Действительно, занятость вне сельскохозяйственного сектора на протяжении последних четырех месяцев по май включительно ежемесячно увеличивалась более чем на 200 000 рабочих мест — это лучший результат роста за указанный период за последние пять лет.

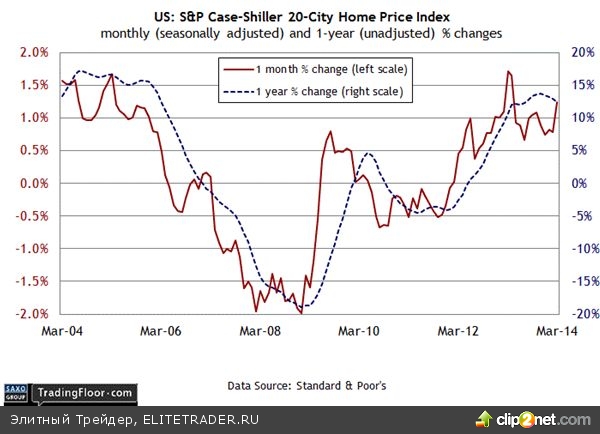

США: индекс цен на жилье Кейса-Шиллера (13:00 GMT):

По утверждению аналитиков, стремительный рост цен на жилье стал отрицательно сказываться на спросе. Как предполагается, именно растущий рынок послужил причиной снижения прогнозов продаж жилья на 2014 год. Ассоциация ипотечных банкиров (Mortgage Bankers Association) пересмотрела свои оценки на этот год и теперь прогнозирует спад продаж на рынке вторичного жилья на 4,1%. Если этот прогноз оправдается, то это будет первый случай спада за календарный год в четырехлетнем периоде.

«Неудивительно, что этой весной в покупках жилья не наблюдается прогресса, — заявил вице-президент отдела исследований и аналитики из компании Clear Capital, занимающейся анализом рынка недвижимости. — Повышение ценового порога в низкоуровневом секторе рынка привело к сокращению доходов инвесторов, заблокировав ключевой сегмент спроса. Мы не ожидаем сильного понижения цен в течение летнего сезона».

Но если одной из составляющих частей проблемы являются высокие цены, то в этом отношении возможно некоторое улучшение. Экономисты считают, что в апреле индекс цен на жилье Кейса-Шиллера в очередной раз продемонстрирует снижение темпов роста в годовом выражении. Согласно среднему прогнозу аналитиков, показатель роста цен составит 11,4%, что намного ниже предыдущего результата на уровне 12,4%, зафиксированного в марте.

На основании не скорректированных данных о годовом росте своего пика цены достигли в ноябре прошлого года на отметке +13,7% и с тех пор непрерывно снижались. Если прогноз сбудется, то индикатор роста цен окажется на минимальном уровне за период более одного года.

Аналитики Clear Capital ожидают, что в будущем падение продолжится. «В мае было зафиксировано пятое подряд снижение темпов роста цен на жилье, — заявила консалтинговая компания в отчете за июнь. — К концу года показатель роста цен должен стабилизироваться в области ниже 5%». Это почти наполовину меньше текущей оценки годового роста по итогам мая, которая, по данным компании Clear Capital, составила 9,2%.

• Рынок, возможно, занял слишком много длинных позиций в фунте

• Возможна нисходящая тенденция немецкого отчета Ifo

Вчерашний понедельник можно забыть, поскольку торговые диапазоны снова оказались чрезмерно узкими по всему спектру рынка. Фунт консолидировался с небольшим понижением, поскольку спреды процентных ставок не смогли увеличиться в пользу британской валюты, а также на фоне возможной фиксации прибыли в преддверии сегодняшнего выступления перед парламентом председателя Банка Англии Марка Карни.

Член управляющего совета Европейского центрального банка (ЕЦБ), Эвальд Новотны выступил с обсуждением политики ЕЦБ, выразив в том числе обеспокоенность тем, что одной из причин настолько низкого уровня кредитования в Еврозоне является вялый спрос на кредиты, и отметив, что ЕЦБ не в состоянии эффективно справиться с этой проблемой. Действительно, одним из основных рисков нового набора мер ЕЦБ является то, что он снижает угрозу потенциального банковского стресса, но при этом проводит тщетную политику в отношении предоставления кредита экономике, поскольку спрос на указанный кредит слишком низок.

Новость о том, что японские пенсионные фонды планируют сократить свои портфели облигаций, активно обсуждается, несмотря на отсутствие в кросс-курсах иены доказательств того, что это влияет на валюту. Кроме того, если крупнейший пенсионный фонд, Государственный пенсионный инвестиционный фонд, решит накопить наличные, как предлагает один из правительственных советников (http://www.bloomberg.com/news/2014-06-24/gpif-should-hold-cash-after-dumping-bonds-ito-says.html), едва ли это сильно повлияет на иену. Тем не менее, это может стать одним из первичных катализаторов продвижения, в конечном итоге, планов Банка Японии по покупке активов в будущем.

График: EUR/GBP

Сегодня председатель Банка Англии, Марк Карни, выступит перед британским парламентом. Именно его последняя речь в резиденции лорда-мэра в Лондоне вызвала последнюю волну роста фунта. На самом деле, пара достигла значительной вехи – наиболее плавного и непрерывного тренда в истории пары с момента введения фунта – 64-дневного периода торговли ниже 21-дневной скользящей средней. Любопытно отметить статью в Bloomberg, в которой обсуждается, что фунт "привлекает быков как никто другой", и в которой фунт назван фактически единственной торговой возможностью. Риски очевидны – вероятно, рынок занимает слишком много длинных позиций в фунте, отчасти это связано со скукой, царящей в остальных парах, если не сейчас, то очень скоро.

Стена беспокойства?

Мы продолжаем наблюдать странное сочетание чрезвычайно низкой волатильности и, по всей видимости, повсеместного заламывания рук. Публикация в ZeroHedge предлагает полезный способ количественного измерения такой ситуации, поскольку он демонстрирует, как рынок закладывает в цены риск экстремальных событий. Разумеется, эти критерии становятся завышенными, когда вокруг все слишком тихо, а инвесторы переплачивают за защиту от убытков – обратите внимание на высокие показатели в конце 2006 года, когда у рынка было еще несколько месяцев до того, как волатильность взяла курс на более ощутимый рост в середине 2007 года. Так что же это – предупреждение нам за шесть месяцев вперед? Пока слишком рано судить, но на рынке царит пугающее спокойствие, 1-летняя имплицированная волатильность в паре доллар/иена держится ниже 8% (минимальное значение в начале лета 2007 года составляло около 6,5%, прежде чем пара доллар/иена потеряла 20% к марту 2008 года.), а 6-месячная имплицированная волатильность держится на рекордных с 2007 года минимумах, также в области 6,5%.

Что нас ждет

Сегодня выходит немецкий отчет Ifo. Майский показатель продемонстрировал снижение компонента ожиданий после апрельского скачка. Я склонен ожидать, что показатель преподнесет неприятный сюрприз, не дотянув до прогноза Bloomberg 106,00. Ожидания IFO, как правило, опережают текущую оценку примерно на 6 месяцев, и это будет уже пятый месяц с январского пика ожиданий, таким образом, вскоре отчет в целом может начать демонстрировать нисходящую тенденцию.

В сегодняшнем выступлении Марка Карни следите за его возможными попытками снизить прогноз рынка в отношении того, где, в конечном итоге, Банк Англии может изменить ставку, несмотря на то, что он ничего не делает для того, чтобы опровергнуть мнение о том, что повышение ставок неизбежно уже на ноябрьском заседании Банка Англии. Член комитета по монетарной политике Банка Англии Дэвид Майлз поступил аналогичным образом в минувшие выходные, заявив, что ждать нормализации политики на этот раз придется намного меньше, чем в предыдущие циклы.

Сегодня ждите заявления Центрального банка Турции, который, вероятно, намерен снизить ставку репо еще на 0,5%, поскольку ЦБ продолжает откат после резкого повышения ставок, проведенного для защиты национальной валюты в начале года. С марта прошлого года 2-летние турецкие ставки по свопам упали примерно на 3,00%. Центральный банк Венгрии также может снизить процентные ставки еще на 0,1% до 2,30%, поскольку он продолжает постепенно опускать их уровень на фоне чрезвычайно низких значений инфляции, но уверенных показателей активности и доверия.

Три показателя: деловой климат в Германии, розничные продажи и цены на жилье в США

• Индекс доверия — лакмусовая бумажка в свете угрозы низкой инфляции

• Спрос в розничном секторе США улучшается

• Цены на жилье в Америке предположительно будут снижаться

Тон торговле сегодня задаст июньский релиз данных о деловом климате в крупнейшей экономике Европы, который подготовил институт Ifo. В последнее время этот индикатор в Германии снижался. Кроме того, в США выйдет еженедельный отчет о продажах в сетевых магазинах, который может пролить свет на перспективы розничных расходов этим летом. На данный момент тенденция обнадеживающая. Также в США запланирован ежемесячный выпуск статистики по ценам на жилье в виде индекса Кейса-Шиллера.

Германия: индекс делового климата Ifo (08:00 GMT):

Согласно результатам опроса, проведенного в июне Центром европейских экономических исследований/ ZEW, доверие к самой крупной экономике Европы находится на самом низком с конца 2012 года уровне. «Сейчас немецкая экономика в очень хорошей форме, однако поддерживать рост становится все сложнее, — сообщила группа на прошлой неделе. — В первом квартале 2014 года результат был очень высокий благодаря хорошим погодным условиям, но, судя по всему, во втором квартале показатель доверия ухудшится».

В то же время публикуемая сейчас статистика в целом указывает на то, что в ближайшее время в Германии сохранится положительная тенденция развития макроэкономики. Согласно самым последним прогнозам компании EY, темпы роста ВВП Германии составят 2%, немного понизившись до 1,5% в следующем году. Но группа отметила, что «угроза дефляции в Еврозоне растет». Наверняка Европейский центральный банк готов ликвидировать угрозу на корню, но вероятность возникновения проблем все равно существует. «Дефляция или даже период очень низкой инфляции может усугубить проблему вялого роста за счет увеличения реального долга или ограничения расходов и инвестиций», — напоминает EY.

Участники рынка продолжают на основании различных факторов формировать мнение о том, насколько серьезна проблема низкой инфляции в Германии и других европейских странах. Главным параметром, очевидно, является индикатор настроений, так как при подходящих условиях ожидания игроков могут развиться в самостоятельно движущую силу, которая приведет к положительным или отрицательным результатам. Принимая во внимание это свойство, рекомендуем внимательно изучить детали отчета Ifo о настроениях в деловом секторе. Как показывают самые последние данные, уровень доверия снижается, хотя и незначительно. В нынешних обстоятельствах особую ценность приобретает компонент ожиданий.

Учтите, что, согласно уже опубликованному отчету ZEW за июнь, уровень оптимизма среди институциональных инвесторов продолжает падать (индикатор оценки текущей ситуации, напротив, растет). Отчет Ifo предоставит альтернативную оценку настроений среди представителей делового сектора в отношении ближайшего будущего.

США: продажи в сетевых магазинах от ICSC-Goldman (11:45 GMT):

Согласно опубликованной правительством ежемесячной статистике, в апреле розничные продажи выросли на 0,3% по сравнению с предыдущим месяцем — меньше, чем ожидали аналитики. Эта новость пошатнула гипотезу о весеннем возрождении потребительской активности. С другой стороны, еженедельные данные от Международного совета торговых центров (International Council of Shopping Centers, ICSC) свидетельствуют о том, что восстановление, хоть и с опозданием, но началось.

Главным основанием для такого утверждения служит ускорившийся в последнее время рост сопоставимых продаж среди крупных розничных компаний в годовом выражении. Более того, годовые темпы расходов постоянно увеличиваются, а за последние шесть недель по 14 июня включительно средний показатель роста был зафиксирован на уровне 3%.

Если сегодня годовой показатель останется приблизительно на этом уровне, то появится дополнительная причина ожидать прогресса в летнем сезоне розничных продаж. Есть одна важная составляющая оптимизма в отношении потребительских расходов — занятость, которая в последнее время демонстрирует рост. Все это позволяет надеяться на сохранение достойного потребительского спроса, а, возможно, и на его дальнейшее увеличение. Действительно, занятость вне сельскохозяйственного сектора на протяжении последних четырех месяцев по май включительно ежемесячно увеличивалась более чем на 200 000 рабочих мест — это лучший результат роста за указанный период за последние пять лет.

США: индекс цен на жилье Кейса-Шиллера (13:00 GMT):

По утверждению аналитиков, стремительный рост цен на жилье стал отрицательно сказываться на спросе. Как предполагается, именно растущий рынок послужил причиной снижения прогнозов продаж жилья на 2014 год. Ассоциация ипотечных банкиров (Mortgage Bankers Association) пересмотрела свои оценки на этот год и теперь прогнозирует спад продаж на рынке вторичного жилья на 4,1%. Если этот прогноз оправдается, то это будет первый случай спада за календарный год в четырехлетнем периоде.

«Неудивительно, что этой весной в покупках жилья не наблюдается прогресса, — заявил вице-президент отдела исследований и аналитики из компании Clear Capital, занимающейся анализом рынка недвижимости. — Повышение ценового порога в низкоуровневом секторе рынка привело к сокращению доходов инвесторов, заблокировав ключевой сегмент спроса. Мы не ожидаем сильного понижения цен в течение летнего сезона».

Но если одной из составляющих частей проблемы являются высокие цены, то в этом отношении возможно некоторое улучшение. Экономисты считают, что в апреле индекс цен на жилье Кейса-Шиллера в очередной раз продемонстрирует снижение темпов роста в годовом выражении. Согласно среднему прогнозу аналитиков, показатель роста цен составит 11,4%, что намного ниже предыдущего результата на уровне 12,4%, зафиксированного в марте.

На основании не скорректированных данных о годовом росте своего пика цены достигли в ноябре прошлого года на отметке +13,7% и с тех пор непрерывно снижались. Если прогноз сбудется, то индикатор роста цен окажется на минимальном уровне за период более одного года.

Аналитики Clear Capital ожидают, что в будущем падение продолжится. «В мае было зафиксировано пятое подряд снижение темпов роста цен на жилье, — заявила консалтинговая компания в отчете за июнь. — К концу года показатель роста цен должен стабилизироваться в области ниже 5%». Это почти наполовину меньше текущей оценки годового роста по итогам мая, которая, по данным компании Clear Capital, составила 9,2%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба