Фьючерс на SnP 500 -0,04% (1951), Nasdaq 100 +0,06% (3834), Dow Jones -0,04% (16751)

Внешний фон: сводный европейский индекс Stoxx Europe 600 -0,1%; японский индекс Nikkei 225 +0,44%; китайский Shanghai Composite +0,58%.

Макростатистика США: в 17:45 мск будет опубликован Индекс деловой активности в Чикаго за июнь (прогноз: 63). Данный показатель является опережающими индикатором общенационального Индекса производственной активности от ISM.

В 18:00 мск будут представлены данные относительно количества незавершенных сделок по продаже домов за май (прогноз: 1,5%).

Ключевым событием этой недели станет ежемесячный отчет по безработице. Он будет представлен в четверг, так как в пятницу американские биржи будут закрыты в связи с празднованием Дня независимости.

По мнению президента ФРБ Сент-Луиса Джеймса Булларда, рынки правы, что не обращают внимания на слабые показатели экономики США за I квартал. В дальнейшем (до конца года) динамика ВВП должна составить 3%, при этом во II полугодии безработица может упасть ниже 6%. Буллард описывает текущее состояние экономики как близкое к нормальному и прогнозирует поднятие ключевой процентной ставки следующей весной.

Корпоративный сектор:

Аналитики JP Morgan представили обширный список своих идей на второе полугодие. В данный перечень входят Apple, Facebook, General Motors и многие другие эмитенты.

Эксперты Piper Jaffray рекомендовали акции Yahoo к покупке, считая, что 23%-я доля компании в китайском интернет-гиганте Alibaba Group недооценивается рынком. Напомним, что IPO Alibaba запланировано на август-сентябрь этого года.

Вокруг социальной сети Facebook разгорелся скандал из-за психологического эксперимента над пользователями, проведенного без их ведома. По данным The Telegraph, в 2012 году в течение недели 689 тыс. пользователям сети в событийную ленту периодически приходили либо блоки сообщений негативного характера, либо только позитивные новости. Выяснилось, что в зависимости от полученных новостей настроение людей менялось: те, кто получил плохие сообщения, начинали писать довольно негативные комментарии, а те, кто прочитал о чем-то хорошем, были настроены более оптимистично.

Apple планирует открыть 6 новых фирменных магазинов в Китае. В апреле глава компании Тим Кук сообщил о планах удвоить число фирменных магазинов в КНР в течение двух лет. На данный момент в стране действуют 10 точек на материковой части и три - в Гонконге. При этом доля региона в общей выручке компании составляет около 20%.

Регулирующие органы штата Оклахома прекратили деятельность Freedom State Bank, который стал двенадцатым банком, закрытым в стране с начала 2014 года, сообщает Корпорация по страхованию депозитов США (FDIC).

В целом, новостной фон на данный момент нейтральный.

Техническая картина – довольно вялая. Рынок удивительно устойчив к негативным новостям. Просадки незначительны и быстро выкупаются. Это позволяет сделать предположение о достижении фьючерсом на SnP 500 психологической отметки 2000 пунктов в обозримой перспективе. Нельзя сказать, что рост на протяжении более двух лет подряд без какой-либо существенной коррекции оправдан чем-либо, кроме низких процентных ставок, и существует ряд признаков, указывающих на возможность масштабного нисходящего движения по фондовому рынку в среднесрочной перспективе. Однако об изменении технической картины можно будет говорить только при прохождении фьючерсом «круглого числа» в 1900 пунктов. А пока в качестве локальной поддержки можно выделить динамическую линию, на данный момент проходящую в районе 1936 пунктов (верхняя граница восходящего долгосрочного канала, пробитая ранее).

Умеренным ростом завершил торги пятницы индекс широкого рынка SnP500, прибавив 0,19%, однако по итогам недели результат все равно остался отрицательным, составив -0,1%. Технически, рост индекса выше 1955,5 не находил в последние дни подтверждения в динамике осцилляторов на дневном таймфрейме, что формирует медвежью дивергенцию по RSI и MACD, и если взглянуть на мартовское формирование подобных сигналов, оно было предвестником довольно внушительного отката. В то же время, мы не раз наблюдали, и затягивание с реализацией подобных сценариев, и ранее обновления минимумов прошлой недели, едва ли стоит занимать медвежью позицию.

Вместе с тем уже сегодня индекс будет закрывать месяц, квартал и полугодие, и, очевидно, за все эти периоды результат будет положительным, несмотря на перманентное сокращение объемов программы выкупа активов со стороны ФРС, провала ВВП в первом квартале почти на 3% и др. К слову сказать, сегодня ожидается публикация данных по предвестнику динамики ВВП США - индексу деловой активности в производственном секторе Чикаго, рассчитываемому ISM. Аналитики ожидают снижения показателя с 65,5 до 63 пунктов.

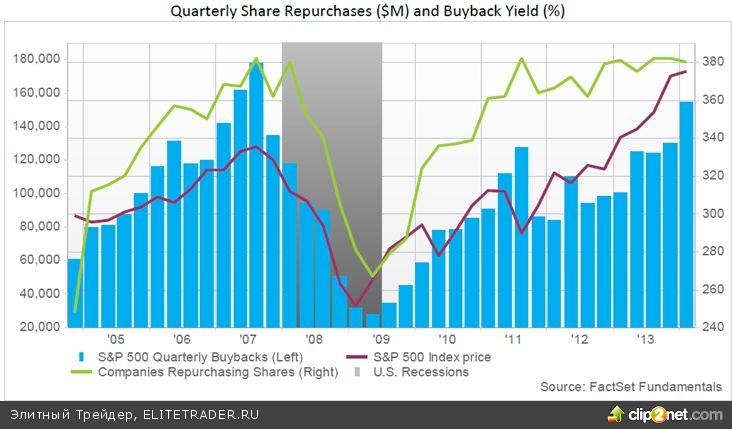

Согласно последнему опросу Рейтер, средний прогноз 41 аналитика предполагает, что индекс SnP500 впервые достигнет отметки 2000 пунктов уже в этом году на фоне оптимизма, что процентные ставки будут оставаться низкими. Средняя дивидендная доходность акций индекса составляет около 2%, по сравнению с 2,62% по 10-летним трежерис, но компании ориентируются на другой способ поощрения акционеров - Buyback. Низкие ставки при этом позволяют компаниям на заемные средства под небольшой процент проводить обратные выкупы своих бумаг без оглядки на цену, загоняя последнюю все выше.

В первом квартале 2014 года объем выкупленных бумаг по данным FactSet вырос на 50% до $154,2 млрд. Тем самым квартал стал третьим по величине касательно данного показателя, за исключением двух кварталов 2007 года, когда индекс показал свои максимумы перед кризисным провалом.

С этой точки зрения, казалось бы, в моменте росту действительно ничего не угрожает в плане осуществления привлекательных займов. ФРС проводит весьма последовательную политику, убеждая инвесторов в сохранении низких ставок. Но эта ситуация несет в себе определенные риски в среднесрочной и долгосрочной перспективе.

Между тем, предстоящая торговая неделя на биржах США будет укороченной в связи с празднованием в пятницу Дня независимости. По той же причине ключевая статистика недели - отчет по рынку труда за июнь выйдет на день раньше - в четверг. Также обратим внимание, что в среду состоится выступление главы ФРС Джанет Йеллен.

Boeing: Среднесрочный восходящий тренд пока сохраняется

Капитализация Boeing на прошлой торговой сессии выросла на 0,41%. К закрытию рынков в США акции стоили $128,54.

С февраля этого года акции движутся в рамках восходящего канала. Примерно месяц назад произошла попытка пробить его верхнюю границу, однако ускорения за этим не последовало. Пробой оказался ложным, и мы увидели снижение. Два дня назад акции практически достигли нижней границы фигуры и отскочили. Далее вполне возможно продолжение роста с достижением верхней границы формации ($138). Вероятность подобного движения увеличится при прохождении 200-дневной скользящей средней ($129,4). Перед этим бумаги могут более четко протестировать нижнюю границу канала ($126), сохраняя при этом движение в рамках среднесрочного восходящего тренда.

Более пессимистичным сценарием является выход из фигуры вниз. В этом случае вполне возможно движение в район $118,7 (минимум этого года). Еще одной интересной поддержкой может стать $113,5 – уровень гэпа, образовавшегося в сентябре прошлого года.

Внешний фон - нейтральный: фьючерс на SnP 500 -0,05% (1951), Nasdaq 100 +0,01% (3832); сводный европейский индекс Stoxx Europe 600 -0,1%; японский индекс Nikkei 225 +0,44%; китайский Shanghai Composite +0,58%. Котировка Boeing на постмаркете - $128,35 (-0,15%).

Уровни сопротивления: 129,4 / 138-138,4 / 144,7

Уровни поддержки: 126 / 118,7 / 113,5

Внешний фон: сводный европейский индекс Stoxx Europe 600 -0,1%; японский индекс Nikkei 225 +0,44%; китайский Shanghai Composite +0,58%.

Макростатистика США: в 17:45 мск будет опубликован Индекс деловой активности в Чикаго за июнь (прогноз: 63). Данный показатель является опережающими индикатором общенационального Индекса производственной активности от ISM.

В 18:00 мск будут представлены данные относительно количества незавершенных сделок по продаже домов за май (прогноз: 1,5%).

Ключевым событием этой недели станет ежемесячный отчет по безработице. Он будет представлен в четверг, так как в пятницу американские биржи будут закрыты в связи с празднованием Дня независимости.

По мнению президента ФРБ Сент-Луиса Джеймса Булларда, рынки правы, что не обращают внимания на слабые показатели экономики США за I квартал. В дальнейшем (до конца года) динамика ВВП должна составить 3%, при этом во II полугодии безработица может упасть ниже 6%. Буллард описывает текущее состояние экономики как близкое к нормальному и прогнозирует поднятие ключевой процентной ставки следующей весной.

Корпоративный сектор:

Аналитики JP Morgan представили обширный список своих идей на второе полугодие. В данный перечень входят Apple, Facebook, General Motors и многие другие эмитенты.

Эксперты Piper Jaffray рекомендовали акции Yahoo к покупке, считая, что 23%-я доля компании в китайском интернет-гиганте Alibaba Group недооценивается рынком. Напомним, что IPO Alibaba запланировано на август-сентябрь этого года.

Вокруг социальной сети Facebook разгорелся скандал из-за психологического эксперимента над пользователями, проведенного без их ведома. По данным The Telegraph, в 2012 году в течение недели 689 тыс. пользователям сети в событийную ленту периодически приходили либо блоки сообщений негативного характера, либо только позитивные новости. Выяснилось, что в зависимости от полученных новостей настроение людей менялось: те, кто получил плохие сообщения, начинали писать довольно негативные комментарии, а те, кто прочитал о чем-то хорошем, были настроены более оптимистично.

Apple планирует открыть 6 новых фирменных магазинов в Китае. В апреле глава компании Тим Кук сообщил о планах удвоить число фирменных магазинов в КНР в течение двух лет. На данный момент в стране действуют 10 точек на материковой части и три - в Гонконге. При этом доля региона в общей выручке компании составляет около 20%.

Регулирующие органы штата Оклахома прекратили деятельность Freedom State Bank, который стал двенадцатым банком, закрытым в стране с начала 2014 года, сообщает Корпорация по страхованию депозитов США (FDIC).

В целом, новостной фон на данный момент нейтральный.

Техническая картина – довольно вялая. Рынок удивительно устойчив к негативным новостям. Просадки незначительны и быстро выкупаются. Это позволяет сделать предположение о достижении фьючерсом на SnP 500 психологической отметки 2000 пунктов в обозримой перспективе. Нельзя сказать, что рост на протяжении более двух лет подряд без какой-либо существенной коррекции оправдан чем-либо, кроме низких процентных ставок, и существует ряд признаков, указывающих на возможность масштабного нисходящего движения по фондовому рынку в среднесрочной перспективе. Однако об изменении технической картины можно будет говорить только при прохождении фьючерсом «круглого числа» в 1900 пунктов. А пока в качестве локальной поддержки можно выделить динамическую линию, на данный момент проходящую в районе 1936 пунктов (верхняя граница восходящего долгосрочного канала, пробитая ранее).

Умеренным ростом завершил торги пятницы индекс широкого рынка SnP500, прибавив 0,19%, однако по итогам недели результат все равно остался отрицательным, составив -0,1%. Технически, рост индекса выше 1955,5 не находил в последние дни подтверждения в динамике осцилляторов на дневном таймфрейме, что формирует медвежью дивергенцию по RSI и MACD, и если взглянуть на мартовское формирование подобных сигналов, оно было предвестником довольно внушительного отката. В то же время, мы не раз наблюдали, и затягивание с реализацией подобных сценариев, и ранее обновления минимумов прошлой недели, едва ли стоит занимать медвежью позицию.

Вместе с тем уже сегодня индекс будет закрывать месяц, квартал и полугодие, и, очевидно, за все эти периоды результат будет положительным, несмотря на перманентное сокращение объемов программы выкупа активов со стороны ФРС, провала ВВП в первом квартале почти на 3% и др. К слову сказать, сегодня ожидается публикация данных по предвестнику динамики ВВП США - индексу деловой активности в производственном секторе Чикаго, рассчитываемому ISM. Аналитики ожидают снижения показателя с 65,5 до 63 пунктов.

Согласно последнему опросу Рейтер, средний прогноз 41 аналитика предполагает, что индекс SnP500 впервые достигнет отметки 2000 пунктов уже в этом году на фоне оптимизма, что процентные ставки будут оставаться низкими. Средняя дивидендная доходность акций индекса составляет около 2%, по сравнению с 2,62% по 10-летним трежерис, но компании ориентируются на другой способ поощрения акционеров - Buyback. Низкие ставки при этом позволяют компаниям на заемные средства под небольшой процент проводить обратные выкупы своих бумаг без оглядки на цену, загоняя последнюю все выше.

В первом квартале 2014 года объем выкупленных бумаг по данным FactSet вырос на 50% до $154,2 млрд. Тем самым квартал стал третьим по величине касательно данного показателя, за исключением двух кварталов 2007 года, когда индекс показал свои максимумы перед кризисным провалом.

С этой точки зрения, казалось бы, в моменте росту действительно ничего не угрожает в плане осуществления привлекательных займов. ФРС проводит весьма последовательную политику, убеждая инвесторов в сохранении низких ставок. Но эта ситуация несет в себе определенные риски в среднесрочной и долгосрочной перспективе.

Между тем, предстоящая торговая неделя на биржах США будет укороченной в связи с празднованием в пятницу Дня независимости. По той же причине ключевая статистика недели - отчет по рынку труда за июнь выйдет на день раньше - в четверг. Также обратим внимание, что в среду состоится выступление главы ФРС Джанет Йеллен.

Boeing: Среднесрочный восходящий тренд пока сохраняется

Капитализация Boeing на прошлой торговой сессии выросла на 0,41%. К закрытию рынков в США акции стоили $128,54.

С февраля этого года акции движутся в рамках восходящего канала. Примерно месяц назад произошла попытка пробить его верхнюю границу, однако ускорения за этим не последовало. Пробой оказался ложным, и мы увидели снижение. Два дня назад акции практически достигли нижней границы фигуры и отскочили. Далее вполне возможно продолжение роста с достижением верхней границы формации ($138). Вероятность подобного движения увеличится при прохождении 200-дневной скользящей средней ($129,4). Перед этим бумаги могут более четко протестировать нижнюю границу канала ($126), сохраняя при этом движение в рамках среднесрочного восходящего тренда.

Более пессимистичным сценарием является выход из фигуры вниз. В этом случае вполне возможно движение в район $118,7 (минимум этого года). Еще одной интересной поддержкой может стать $113,5 – уровень гэпа, образовавшегося в сентябре прошлого года.

Внешний фон - нейтральный: фьючерс на SnP 500 -0,05% (1951), Nasdaq 100 +0,01% (3832); сводный европейский индекс Stoxx Europe 600 -0,1%; японский индекс Nikkei 225 +0,44%; китайский Shanghai Composite +0,58%. Котировка Boeing на постмаркете - $128,35 (-0,15%).

Уровни сопротивления: 129,4 / 138-138,4 / 144,7

Уровни поддержки: 126 / 118,7 / 113,5

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба