10 июля 2014 Take-profit.org

Почему падает ликвидность на рынках? Ответ на 5-ти графиках

Куда делись все сделки? Этот вопрос возникал у многих, кто следил за рынком на протяжении последних нескольких лет. Они обеспокоенны тем, что низкие торговые объемы на рынках США могут означать недостаток доверия на рынке, несмотря на то, что растут цены на акции, и Dow Jones Industrial Average превысил отметку 17,000.

«Кажется, больше не будет оживления на рынке,» - считает Питер Кардильо, главный рыночный экономист Rockwell Global Capital.

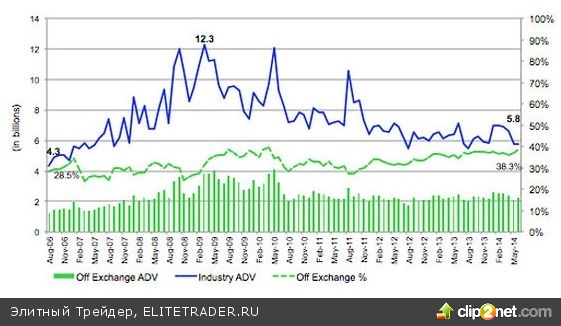

На самом деле, на рынке сегодня торгуется намного меньше акций, чем несколько лет назад, как показывает график. Среднедневной торговый объем составил всего 5.8 млрд акций а мае, что вполовину меньше, чем максимум в 12.3 млрд во время финансового кризиса.

Финансовые специалисты приводят и другие графики, которые прольют свет на эту тенденцию – и, возможно, снизят ваши опасения относительно снижения торгового объема.

1. Высокочастотный трейдинг больше не доминирует

В этом состоит одна из возможных причин снижения торгового объема. Высокочастотные трейдеры остаются мощной силой, однако они уже не управляют рынком, как это было раньше.

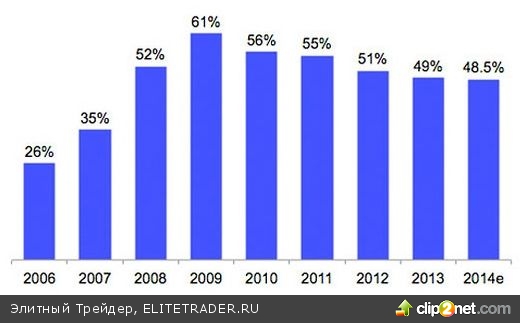

Этот метод торговли, в основе которого лежит получение информации и цен на микросекунды быстрее, чем это сделает следующий трейдер, сейчас составляет 48.5% общего торгового объема рынка США, что ниже, чем 61% в 2009, по данным исследовательской компании Tabb Group.

Высокочастотный трейдинг «рос, когда на рынке было больше волатильности, поэтому, когда она снизилась и стабилизировалась, его объемы сократились,» - отмечает Гаретт Неннер, управляющий директор Rosenblatt Securities.

Некоторые стратегии высокочастотного трейдинга, основанные на волатильности, сегодня не актуальны, так как ее уровень достиг семилетнего минимума. Неужели «скальперы», которые получили известность благодаря книгам «Flash Boys» и “Dark Pools”, надолго сдали свои позиции?

2. Рост индексных фондов и платный консалтинг

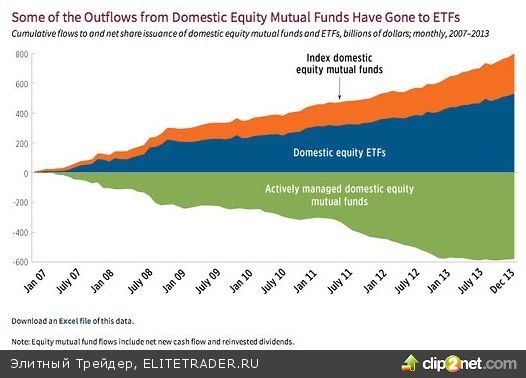

Все больше средств инвестируют в индексные фонды. Этот график отображает денежные потоки в инвестиционные инструменты – индексные и биржевые фонды. Эти два типа фондов занимают около 24% фондового рынка США, что меньше чем 5% в 1998, по данным Deutsche Bank.

Крупны брокеры, предоставляющие своим клиентам полный спектр услуг, «успешно контролируют 50% всех инвестиций населения в США», - отмечает Джош Браун из The Reformed Broker в своем блоге, говоря о взимании стабильного процента по активам, а не комиссии. «В то же время, желающие торговать самостоятельно сделали Vanguard, State Street и BlackRock’s iShares тремя крупнейшими управляющими активами – и основными поставщиками пассивных продуктов индексации.»

3. Посмотрите за пределы фондового рынка: Фьючерсы

Тогда как торговля акциями стабильно сокращается, совсем наоборот происходит с торговлей фьючерсами и опционами.

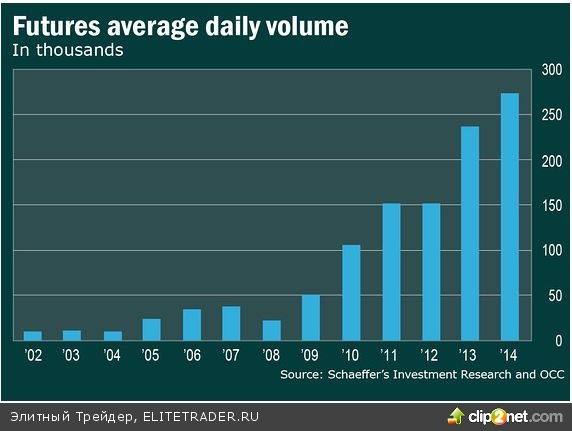

Райан Детрик, технический аналитик веб-сайта SeeItMarket.com, утверждает, что торговые объемы не так падают, как изменяются. Среднедневной объем торговли фьючерсами в этом году вырос на 15% по сравнению с 2013 и в 9 раз по сравнению с 2007.

«Со времени большого «исхода» с фондовых рынков, инвесторы, которые остались, стали более опытными,» - считает он. «Они знают, что могут управлять деньгами куда более эффективно, покупая фьючерсы или опционы с помощью кредитного капитала.»

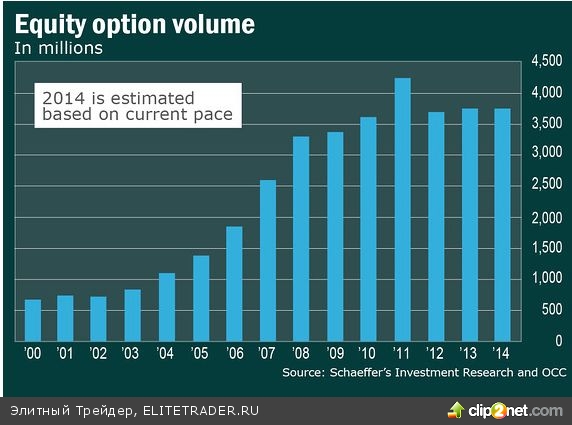

4.. и опционы

Доля индивидуальных инвесторов составляет 24% всех сделок с опционами, по данным Tabb Group. Среднедневной торговый объем вырос на 12% в прошлом году, составив 3.9млн. контрактов, и превысил общий прирост рынка опционов (2.7%). Одна из причин того, что индекс волатильности CBOE VIX – или индекс «страха» - находился на таких низких уровнях на протяжении прошлых 18 месяцев, состоит в том, что инвесторы «бросились» покупать опционы «колл», как страховку против падения рынков, как считает Детрик.

Брокерские компании, такие как Charles Schwab Corp и TD Ameritrade Holding Corp пропагандируют использование деривативов в своих обучающих материалах для частных инвесторов.

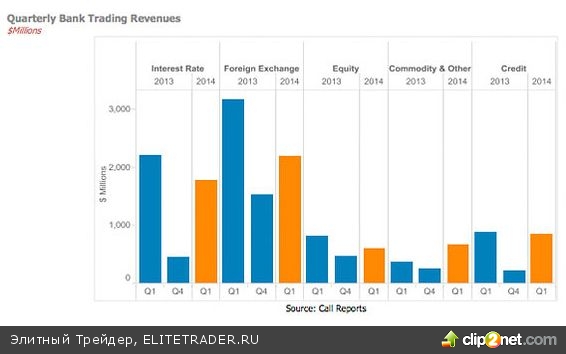

5. Крупные инвестиционные банки стали меньше торговать всеми классами активов

Крупные инвестиционные банки снизили свою торговую активность, в соответствии с так называемым «правилом Волкера», разделом закона Додда-Франка, которое накладывает запрет на собственные торговые операции банков и спекулятивную торговлю. Бывшие когда-то основными «игроками» рынков потребительских товаров, иностранной валюты, фиксированной доходности и рынков акций, сегодня инвестиционные банки существенно отступили назад.

Их суммарная торговая выручка снизилась на 18% в первом квартале, по сравнению с 2013, по данным службы валютного контроля США (ОСС).

Выручка от торговли акциями упала на 27%, и на 20% - от торговли на процентных ставках.

«Продолжительный период низких процентных ставок и слабой волатильности ослабил спрос клиентов на операции по управлению рисками,» - считает Курт Вильгельм, руководитель отдела ОСС по финансовым рынкам.

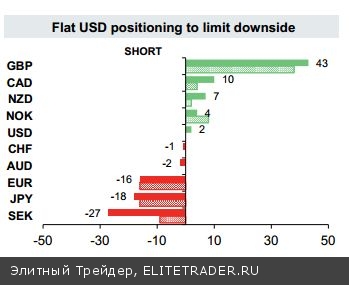

Протоколы FOMC разочаровали «быков»; Что дальше? – BNPP

Протоколы заседания FOMC повлияли на USD, впервые с октября 2012, когда рынки начали продавать доллар после заявлений и протоколов FOMC, отмечает BNP Paribas.

«В целом, эти протоколы явно разочаровали тех, кто ожидал более агрессивного тона пресс-конференции Джанет Йеллен. Доходность по 2-летним казначейским облигациям снизилась с 52.5 б.п. до 48 б.п. Так как USD торгуется относительно дешево по сравнению с доходностью, а позиции на рынке не особо длинные, мы не уверены, что произойдет откат доллара с текущих уровней,» - утверждает BNPP.

Принимая во внимание вышесказанное, BNPP отмечает явное отсутствие катализатора для восстановления USD, по крайней мере, до выхода показателей розничной торговли в следующий вторник, за которым последует отчет главы ФРС, Йеллен, перед Сенатом США.

«Календарь событий на четверг ограничивается выходом еженедельного отчета по безработице и выступлениями членов ФРС, Джорджа и Фишера. Рынкам пока незнакома точка зрения заместителя главы ФРС, Стенли Фишера, и поэтому, его комментарии могут вызвать бурную реакцию, впрочем, его выступление будет сфокусировано, в основном, на реформировании финансового сектора,» - добавляет BNPP.

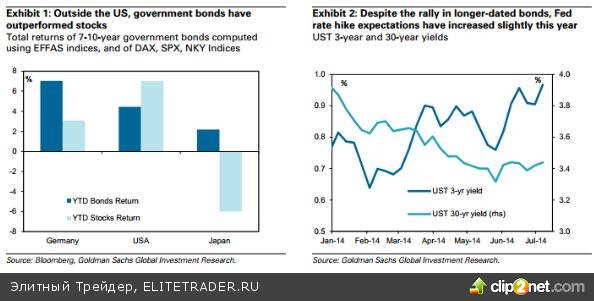

Рост облигаций – большой «сюрприз» в этом году. Когда он даст «задний ход»? - Goldman Sachs

Рост на рынке гособлигаций в этом году удивлял инвесторов и корректировал их ожидания. Совокупная доходность по 7-10-летним облигациям превышала показатель по акциям во всех развитых экономиках, кроме США. В январе мы прогнозировали, что доходность казначейских облигации США вырастет на 25 б.п.за этот год и составит 3.25%, что было намного ниже форвардных ставок в то время, и говорило в пользу нейтральной позиции, и, безусловно, не в поддержку «бычьей» точки зрения. Что же мы упустили?

Банк Японии и ЕЦБ снизили облигационную премию. Слабые экономические показатели США и акцент на макропруденциальные меры вызвали «структурные» несогласия относительно снижения нейтральных ставок (а, следовательно, и доходности облигаций). Наше объяснение снижения доходности облигаций в этом году - более цикличное и связанное с монетарной политикой в Еврозоне и Японии. Эти же факторы повлияли на казначейские облигации США, несмотря на ожидания рынков, что ФРС будет ужесточать монетарную политику.

Динамика, которая стимулировала рост облигаций, ослабится в будущем году. Стабилизация экономического роста США приведет к тому, что ФРС «поглотит» избыточную ликвидность в первом квартале 2015, в преддверии первого повышения ставок, запланированного на это время. Новая программа целевого долгосрочного рефинансирования ЕЦБ (TLTRO), особенно в паре с секьюритизацией рынка и ростом кредитного финансирования, приведет к росту займов и постепенному увеличению темпов инфляции.

Наконец, рост инфляции в Японии кажется маловероятным, и поэтому невелик риск корректировок номинальных ставок в ближайшее время.»

Куда делись все сделки? Этот вопрос возникал у многих, кто следил за рынком на протяжении последних нескольких лет. Они обеспокоенны тем, что низкие торговые объемы на рынках США могут означать недостаток доверия на рынке, несмотря на то, что растут цены на акции, и Dow Jones Industrial Average превысил отметку 17,000.

«Кажется, больше не будет оживления на рынке,» - считает Питер Кардильо, главный рыночный экономист Rockwell Global Capital.

На самом деле, на рынке сегодня торгуется намного меньше акций, чем несколько лет назад, как показывает график. Среднедневной торговый объем составил всего 5.8 млрд акций а мае, что вполовину меньше, чем максимум в 12.3 млрд во время финансового кризиса.

Финансовые специалисты приводят и другие графики, которые прольют свет на эту тенденцию – и, возможно, снизят ваши опасения относительно снижения торгового объема.

1. Высокочастотный трейдинг больше не доминирует

В этом состоит одна из возможных причин снижения торгового объема. Высокочастотные трейдеры остаются мощной силой, однако они уже не управляют рынком, как это было раньше.

Этот метод торговли, в основе которого лежит получение информации и цен на микросекунды быстрее, чем это сделает следующий трейдер, сейчас составляет 48.5% общего торгового объема рынка США, что ниже, чем 61% в 2009, по данным исследовательской компании Tabb Group.

Высокочастотный трейдинг «рос, когда на рынке было больше волатильности, поэтому, когда она снизилась и стабилизировалась, его объемы сократились,» - отмечает Гаретт Неннер, управляющий директор Rosenblatt Securities.

Некоторые стратегии высокочастотного трейдинга, основанные на волатильности, сегодня не актуальны, так как ее уровень достиг семилетнего минимума. Неужели «скальперы», которые получили известность благодаря книгам «Flash Boys» и “Dark Pools”, надолго сдали свои позиции?

2. Рост индексных фондов и платный консалтинг

Все больше средств инвестируют в индексные фонды. Этот график отображает денежные потоки в инвестиционные инструменты – индексные и биржевые фонды. Эти два типа фондов занимают около 24% фондового рынка США, что меньше чем 5% в 1998, по данным Deutsche Bank.

Крупны брокеры, предоставляющие своим клиентам полный спектр услуг, «успешно контролируют 50% всех инвестиций населения в США», - отмечает Джош Браун из The Reformed Broker в своем блоге, говоря о взимании стабильного процента по активам, а не комиссии. «В то же время, желающие торговать самостоятельно сделали Vanguard, State Street и BlackRock’s iShares тремя крупнейшими управляющими активами – и основными поставщиками пассивных продуктов индексации.»

3. Посмотрите за пределы фондового рынка: Фьючерсы

Тогда как торговля акциями стабильно сокращается, совсем наоборот происходит с торговлей фьючерсами и опционами.

Райан Детрик, технический аналитик веб-сайта SeeItMarket.com, утверждает, что торговые объемы не так падают, как изменяются. Среднедневной объем торговли фьючерсами в этом году вырос на 15% по сравнению с 2013 и в 9 раз по сравнению с 2007.

«Со времени большого «исхода» с фондовых рынков, инвесторы, которые остались, стали более опытными,» - считает он. «Они знают, что могут управлять деньгами куда более эффективно, покупая фьючерсы или опционы с помощью кредитного капитала.»

4.. и опционы

Доля индивидуальных инвесторов составляет 24% всех сделок с опционами, по данным Tabb Group. Среднедневной торговый объем вырос на 12% в прошлом году, составив 3.9млн. контрактов, и превысил общий прирост рынка опционов (2.7%). Одна из причин того, что индекс волатильности CBOE VIX – или индекс «страха» - находился на таких низких уровнях на протяжении прошлых 18 месяцев, состоит в том, что инвесторы «бросились» покупать опционы «колл», как страховку против падения рынков, как считает Детрик.

Брокерские компании, такие как Charles Schwab Corp и TD Ameritrade Holding Corp пропагандируют использование деривативов в своих обучающих материалах для частных инвесторов.

5. Крупные инвестиционные банки стали меньше торговать всеми классами активов

Крупные инвестиционные банки снизили свою торговую активность, в соответствии с так называемым «правилом Волкера», разделом закона Додда-Франка, которое накладывает запрет на собственные торговые операции банков и спекулятивную торговлю. Бывшие когда-то основными «игроками» рынков потребительских товаров, иностранной валюты, фиксированной доходности и рынков акций, сегодня инвестиционные банки существенно отступили назад.

Их суммарная торговая выручка снизилась на 18% в первом квартале, по сравнению с 2013, по данным службы валютного контроля США (ОСС).

Выручка от торговли акциями упала на 27%, и на 20% - от торговли на процентных ставках.

«Продолжительный период низких процентных ставок и слабой волатильности ослабил спрос клиентов на операции по управлению рисками,» - считает Курт Вильгельм, руководитель отдела ОСС по финансовым рынкам.

Протоколы FOMC разочаровали «быков»; Что дальше? – BNPP

Протоколы заседания FOMC повлияли на USD, впервые с октября 2012, когда рынки начали продавать доллар после заявлений и протоколов FOMC, отмечает BNP Paribas.

«В целом, эти протоколы явно разочаровали тех, кто ожидал более агрессивного тона пресс-конференции Джанет Йеллен. Доходность по 2-летним казначейским облигациям снизилась с 52.5 б.п. до 48 б.п. Так как USD торгуется относительно дешево по сравнению с доходностью, а позиции на рынке не особо длинные, мы не уверены, что произойдет откат доллара с текущих уровней,» - утверждает BNPP.

Принимая во внимание вышесказанное, BNPP отмечает явное отсутствие катализатора для восстановления USD, по крайней мере, до выхода показателей розничной торговли в следующий вторник, за которым последует отчет главы ФРС, Йеллен, перед Сенатом США.

«Календарь событий на четверг ограничивается выходом еженедельного отчета по безработице и выступлениями членов ФРС, Джорджа и Фишера. Рынкам пока незнакома точка зрения заместителя главы ФРС, Стенли Фишера, и поэтому, его комментарии могут вызвать бурную реакцию, впрочем, его выступление будет сфокусировано, в основном, на реформировании финансового сектора,» - добавляет BNPP.

Рост облигаций – большой «сюрприз» в этом году. Когда он даст «задний ход»? - Goldman Sachs

Рост на рынке гособлигаций в этом году удивлял инвесторов и корректировал их ожидания. Совокупная доходность по 7-10-летним облигациям превышала показатель по акциям во всех развитых экономиках, кроме США. В январе мы прогнозировали, что доходность казначейских облигации США вырастет на 25 б.п.за этот год и составит 3.25%, что было намного ниже форвардных ставок в то время, и говорило в пользу нейтральной позиции, и, безусловно, не в поддержку «бычьей» точки зрения. Что же мы упустили?

Банк Японии и ЕЦБ снизили облигационную премию. Слабые экономические показатели США и акцент на макропруденциальные меры вызвали «структурные» несогласия относительно снижения нейтральных ставок (а, следовательно, и доходности облигаций). Наше объяснение снижения доходности облигаций в этом году - более цикличное и связанное с монетарной политикой в Еврозоне и Японии. Эти же факторы повлияли на казначейские облигации США, несмотря на ожидания рынков, что ФРС будет ужесточать монетарную политику.

Динамика, которая стимулировала рост облигаций, ослабится в будущем году. Стабилизация экономического роста США приведет к тому, что ФРС «поглотит» избыточную ликвидность в первом квартале 2015, в преддверии первого повышения ставок, запланированного на это время. Новая программа целевого долгосрочного рефинансирования ЕЦБ (TLTRO), особенно в паре с секьюритизацией рынка и ростом кредитного финансирования, приведет к росту займов и постепенному увеличению темпов инфляции.

Наконец, рост инфляции в Японии кажется маловероятным, и поэтому невелик риск корректировок номинальных ставок в ближайшее время.»

http://take-profit.org/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба