18 июля 2014 Take-profit.org

Когда закончится ралли на фондовых рынках?

Всплески геополитической напряженности наблюдались по всему миру, от Израиля до Украины; ситуация в Ираке по-прежнему остается причиной для беспокойства. На прошлой неделе Европа также попала в центр внимания, когда крупнейший банк Португалии, Banco Espiritu Santo, оказался на грани краха.

Как результат, золото, которое Билл Гандерсон считает индикатором «кризиса», выросло в цене на прошлой неделе, а инвесторы ринулись в другое «убежище» - казначейские облигации США.

Акции биржевого фонда SPDR Gold Trust выросли на 1.47% за неделю, а iShares Barclays 20 Year+ Treasury Bond - на 2.62%. Доходность 10-летних казначейских облигаций США на прошлой неделе снизилась с 2.65%. до 2.52%.

Принимая во внимание ситуацию в мире, не удивительно, что золото дорожает, а высокорискованные акции - дешевеют. В частности, акции американских компаний малой капитализации пострадали больше всего – индекс SnP 600 Smallcap упал на 3.67%.

Акции малых компаний являются индикаторами области высокого риска и агрессивного роста на рынке. В прошлом году они выросли на 40% , тогда как в этом году, пока что, остаются на прежних уровнях.

На графике можно видеть резкую распродажу акций мелких компаний в марте/апреле, затем – восстановление, затем – еще одна распродажа, еще одно восстановление и сейчас – снова распродажа. В какой-то момент акции или взлетят верх, как это было год назад, или будут продолжать прежнюю динамику.

Акции агрессивного роста двигают рынок в целом. Поэтому, что бы ни случилось с акциями малых компаний, это четко укажет на то, есть ли потенциал у сегодняшнего «бычьего» рынка, или он уже себя изжил. Если SnP 600 Smallcap Index сделает прорыв ниже $108, ключевого уровня поддержки, нужно всерьез задуматься о жизнеспособности этого «бычьего» рынка.

С одной стороны, он длится уже 5 лет и 4 месяца и не может продолжаться вечно. С другой, если индекс совершит прорыв выше $124, «бычий» рынок продолжит рост.

Таким образом, вот ключевой диапазон, который нельзя упускать из внимания: от $108 до $124.

На закрытии в прошлую пятницу, SnP 600 находился на отметке $117.64, четко посередине этого диапазона. Иными словами, область агрессивного роста рынка – на нейтральной территории

Как можно видеть на 5-летнем графике выше, акции компаний малой капитализации начали период узкой консолидации. Их окончательное направление будет зависеть от показателей прибыли и от того, стабилизируется ли мировая геополитическая обстановка или еще более усугубится.

Итак, когда же закончится сегодняшний «бычий» рынок? Следите за акциями малых компаний – они вам подскажут.

USD/JPY: трехзначный диапазон. О чем говорят потоки? - Deutsche Bank

«Пара USDJPY уже 6 месяцев торгуется в трехзначном диапазоне. Означает ли это, что мы достигли равновесия, или это просто пауза, подчеркнутая временным ослаблением доллара? Рассмотрим данные платежного баланса Японии (ВоР), чтобы понять что произошло, на примере потоков. Это поддержит нашу «бычью» точку зрения.

…рассмотрим три ключевых момента. Первый, FDI (ПИИ) – прямые иностранные инвестиции - нестабильны, хотя могут обусловить перемещение основного баланса Японии в отрицательную плоскость, так как растут аппетиты на рынке слияний и поглощений зарубежных компаний.

Второй, оттоки портфельного капитала только начинаются и могут достичь небывалых уровней во втором полугодии на фоне убытков, который понес национальный пенсионный фонд Японии. Эти оттоки превысят объемы притоков зарубежного капитала, даже если они будут такими же высокими как в прошлом году.

И третье, отклонение USDJPY от единого стандарта в последние 20 месяцев соответствует семи важным показателям. Волатильность очень низкая.»

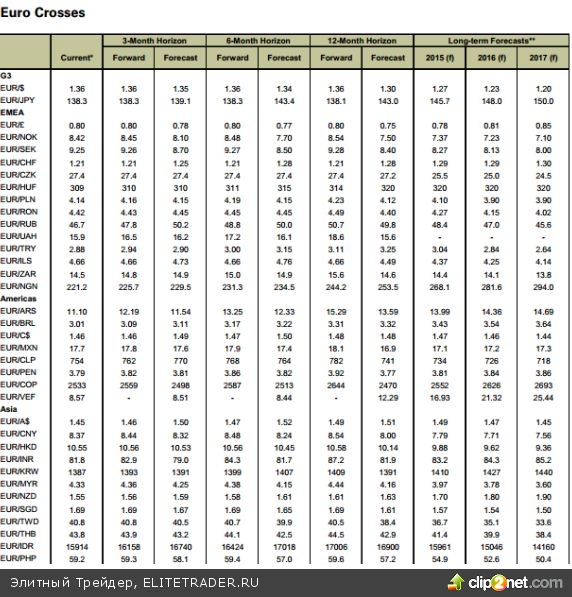

Goldman Sachs: долгосрочные прогнозы по курсу евро и доллара

Goldman Sachs опубликовал свои долгосрочные прогнозы по курсам доллара и евро к остальным мировым валютам. Согласно прогнозу доллар продолжит укрепляться по отношению к европейской валюте в ближайшие несколько лет.

По мнению аналитиков банка российский рубль продолжит падение против американского доллара до 38 рублей, а средний курс украинской гривны составит 12 грн за 1 доллар.

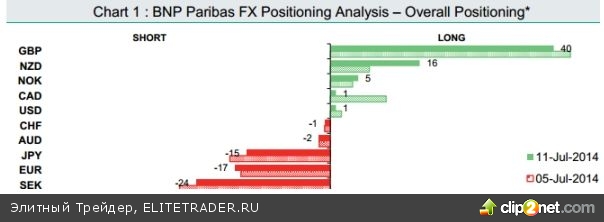

Анализ позиций по основным валютам от BNPP

В целом за прошлую неделю увеличилось число позиций благодаря приросту длинных позиций по NZD.

Сегодня инвесторы - нейтральны по отношению к CAD, хотя недавно, судя по длинным позициям, они проявляли к нему интерес.

Короткие позиции по EUR почти не изменились, инвесторы по-прежнему держат значительное, но не экстремальное число коротких позиций по евро.

Кажется, они еще не сложили четкого мнения насчет AUD и USD, тогда как длинные позиции по GBP остаются на экстремальном уровне.

Всплески геополитической напряженности наблюдались по всему миру, от Израиля до Украины; ситуация в Ираке по-прежнему остается причиной для беспокойства. На прошлой неделе Европа также попала в центр внимания, когда крупнейший банк Португалии, Banco Espiritu Santo, оказался на грани краха.

Как результат, золото, которое Билл Гандерсон считает индикатором «кризиса», выросло в цене на прошлой неделе, а инвесторы ринулись в другое «убежище» - казначейские облигации США.

Акции биржевого фонда SPDR Gold Trust выросли на 1.47% за неделю, а iShares Barclays 20 Year+ Treasury Bond - на 2.62%. Доходность 10-летних казначейских облигаций США на прошлой неделе снизилась с 2.65%. до 2.52%.

Принимая во внимание ситуацию в мире, не удивительно, что золото дорожает, а высокорискованные акции - дешевеют. В частности, акции американских компаний малой капитализации пострадали больше всего – индекс SnP 600 Smallcap упал на 3.67%.

Акции малых компаний являются индикаторами области высокого риска и агрессивного роста на рынке. В прошлом году они выросли на 40% , тогда как в этом году, пока что, остаются на прежних уровнях.

На графике можно видеть резкую распродажу акций мелких компаний в марте/апреле, затем – восстановление, затем – еще одна распродажа, еще одно восстановление и сейчас – снова распродажа. В какой-то момент акции или взлетят верх, как это было год назад, или будут продолжать прежнюю динамику.

Акции агрессивного роста двигают рынок в целом. Поэтому, что бы ни случилось с акциями малых компаний, это четко укажет на то, есть ли потенциал у сегодняшнего «бычьего» рынка, или он уже себя изжил. Если SnP 600 Smallcap Index сделает прорыв ниже $108, ключевого уровня поддержки, нужно всерьез задуматься о жизнеспособности этого «бычьего» рынка.

С одной стороны, он длится уже 5 лет и 4 месяца и не может продолжаться вечно. С другой, если индекс совершит прорыв выше $124, «бычий» рынок продолжит рост.

Таким образом, вот ключевой диапазон, который нельзя упускать из внимания: от $108 до $124.

На закрытии в прошлую пятницу, SnP 600 находился на отметке $117.64, четко посередине этого диапазона. Иными словами, область агрессивного роста рынка – на нейтральной территории

Как можно видеть на 5-летнем графике выше, акции компаний малой капитализации начали период узкой консолидации. Их окончательное направление будет зависеть от показателей прибыли и от того, стабилизируется ли мировая геополитическая обстановка или еще более усугубится.

Итак, когда же закончится сегодняшний «бычий» рынок? Следите за акциями малых компаний – они вам подскажут.

USD/JPY: трехзначный диапазон. О чем говорят потоки? - Deutsche Bank

«Пара USDJPY уже 6 месяцев торгуется в трехзначном диапазоне. Означает ли это, что мы достигли равновесия, или это просто пауза, подчеркнутая временным ослаблением доллара? Рассмотрим данные платежного баланса Японии (ВоР), чтобы понять что произошло, на примере потоков. Это поддержит нашу «бычью» точку зрения.

…рассмотрим три ключевых момента. Первый, FDI (ПИИ) – прямые иностранные инвестиции - нестабильны, хотя могут обусловить перемещение основного баланса Японии в отрицательную плоскость, так как растут аппетиты на рынке слияний и поглощений зарубежных компаний.

Второй, оттоки портфельного капитала только начинаются и могут достичь небывалых уровней во втором полугодии на фоне убытков, который понес национальный пенсионный фонд Японии. Эти оттоки превысят объемы притоков зарубежного капитала, даже если они будут такими же высокими как в прошлом году.

И третье, отклонение USDJPY от единого стандарта в последние 20 месяцев соответствует семи важным показателям. Волатильность очень низкая.»

Goldman Sachs: долгосрочные прогнозы по курсу евро и доллара

Goldman Sachs опубликовал свои долгосрочные прогнозы по курсам доллара и евро к остальным мировым валютам. Согласно прогнозу доллар продолжит укрепляться по отношению к европейской валюте в ближайшие несколько лет.

По мнению аналитиков банка российский рубль продолжит падение против американского доллара до 38 рублей, а средний курс украинской гривны составит 12 грн за 1 доллар.

Анализ позиций по основным валютам от BNPP

В целом за прошлую неделю увеличилось число позиций благодаря приросту длинных позиций по NZD.

Сегодня инвесторы - нейтральны по отношению к CAD, хотя недавно, судя по длинным позициям, они проявляли к нему интерес.

Короткие позиции по EUR почти не изменились, инвесторы по-прежнему держат значительное, но не экстремальное число коротких позиций по евро.

Кажется, они еще не сложили четкого мнения насчет AUD и USD, тогда как длинные позиции по GBP остаются на экстремальном уровне.

http://take-profit.org/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба