ЗНАЧЕНИЯ ИНДЕКСОВ США на закрытии:

DJ снизился на 0,42% до 16493,37

SnP 500 снизился на 0,29% до 1925,15

NASDAQ снизился на 0,39% до 4352,64

Потеряв на прошлой неделе 2,7%, индекс SnP500 зафиксировал самое существенное недельное снижение с 2012 года. Непосредственно в пятницу индекс в придачу к 2%-ой просадке четверга потерял еще 0,29%, подтвердив направление движения после пробоя трехмесячного up-тренда. Однако, итоговый вид пятничной свечи дает шанс на некоторый отскок. В целом, даже в случае отскока, пока курс по-прежнему держится на 1890-1900.

Напомним, что резкое снижение четверга проходило на фоне сильных данных по ВВП, затратам на рабочую силу, из чего можно предположить, что инвесторы при текущих уровнях рынка акций все же больше опасаются роста ставок ввиду сигналов, указывающих на возможное усиление инфляции, нежели склонны выражать оптимизм относительно роста экономики.

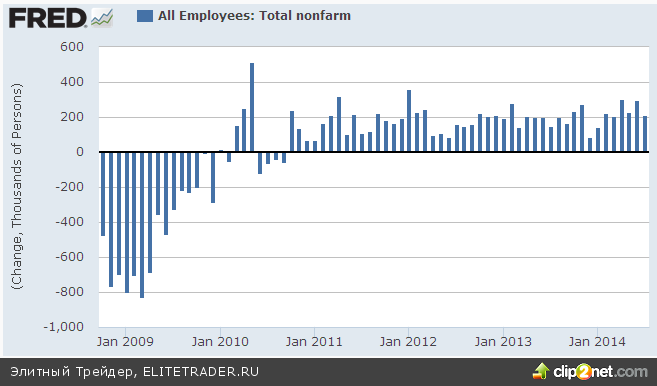

В пятницу подобное предположение нашло подтверждение и в реакции на июльский отчет по рынку труда. Число созданных рабочих мест вне с/х секторе составило 209 тыс., против прогнозных 233 тыс., правда предыдущее значение было пересмотрено в сторону увеличения с 288 тыс. до 298 тыс. С другой стороны, годовое скользящее средней третий месяц не просто удерживается выше 200 тыс., а прибавляет составляя сейчас 214 тыс., и это с учетом последствий суровой зимы, когда в декабре было создано всего 84 тыс. рабочих мест.

Средняя часовая заработная плата в прошедшем месяце не показала роста, тогда как ожидалось увеличение на 0,2%.

Другая часть отчета, представляющая результаты опросов домохозяйств, указала на рост безработицы в июле с 6,1% до 6,2%, тогда как аналитики ожидали сохранения предыдущего значения. При этом можно отметить, что в категории Not in labor force, то есть невключенных в состав рабочей силы прошло сокращение на 119 тыс., однако с учетом них из общего прироста гражданской рабочей силы на 329 тыс. - 2/3 отправились в категорию безработных.

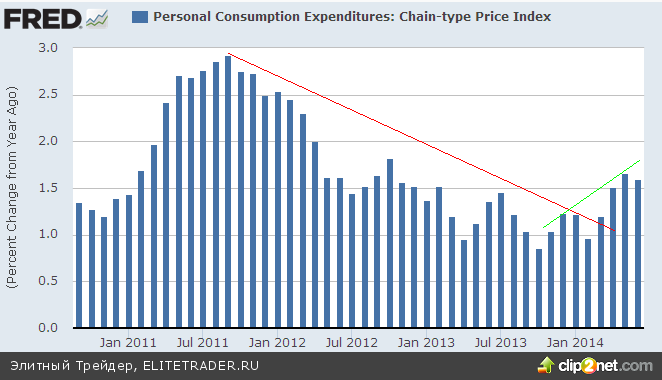

Одновременно с отчетом по рынку труда, Бюро экономического анализа выпустило отчет по расходам/доходам за июнь, из которого в текущей ситуации интерес вызывает динамика ценовых индексов. PCE Price Index замедлил свой рост в месячном выражении с 0,3% до 0,2%, и в годовом выражении с 1,7% до 1,6%. Ориентир ФРС на текущий год по данному показателю - 1,5%-1,7% согласно мартовским данным. Если взглянуть на динамику показателя чисто технически, видим, что предыдущий нисходящий тренд сломлен, и набирает обороты рост.

Фьючерс на индекс SnP500 в моменте отреагировал волной роста на более слабые данные, чем ожидалось по рынку труда и замедление инфляции. При этом уже после выхода сильных данных по деловой активности в производственном секторе от ISM, фьючерс стал стремительно дешеветь, и даже обновил минимумы дня.

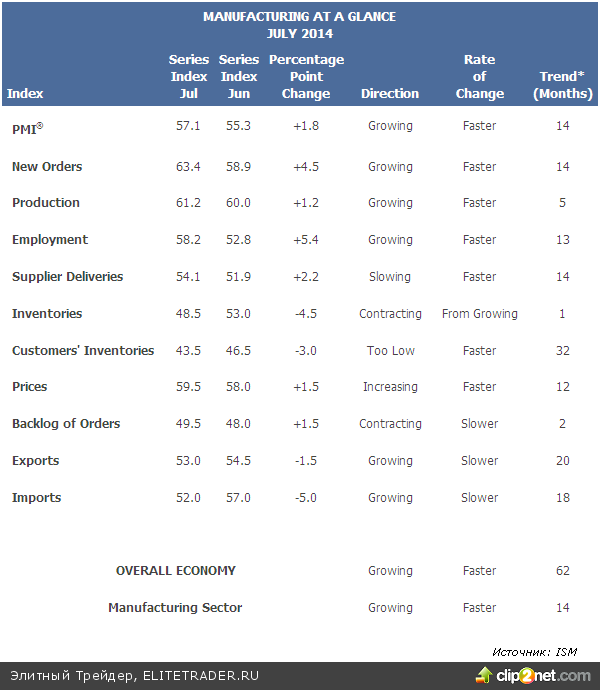

По данным ISM в июле PMI США вырос до 57,1 с 55,3 пункта, указывая на рост деловой активности 14-й месяц подряд. Из 18 отраслей обрабатывающей промышленности в 17 сообщили о росте. Отдельно стоит сказать, что серьезно выросли подиндексы новых заказов и подиндекс занятости (самое высокое значение с июня 2011 года).

Что касается сезона отчетов, из отчитавшихся 376 компаний состава SnP500 по данным FactSet 74% превысили прогнозы аналитиков, что выше годового среднего (72%) и четырехлетнего (72%). Рост агрегированной прибыли за 2 квартал 2014 составляет 7,5%. 65% превысили прогнозы по продажам, что существенно выше годового среднего (55%) и четырехлетнего (57%).

Индекс SnP500: После небольшого отскока продавцы снова активизируются

По итогам предыдущей сессии индекс SnP 500 понизился на 0,29%. Котировки остановились на уровне 1925,15 пунктов.

Нет никакой уверенности в том, что пятничная консолидация после мощного падения четверга в очередной раз выльется в новую волну роста. Техника по индексу широкого рынка SnP 500 сейчас очень сильно настораживает. Да, сегодня будет предпринята попытка отскока и возможно в краткосрочной перспективе котировки вернутся в район 1950-1960, однако затем распродажи, на мой взгляд, наверняка будут продолжены. Вместе с тем отработаются медвежьи дивергенции, которые сформировались на осцилляторах разных таймфреймов.

Потенциальный спуск SnP 500 ниже 1900-1910 может спровоцировать мощный импульс вниз. Как мне кажется, текущий рост волатильности является признаком того, что тренд уже исчерпал себя. Вся позитивная статистика по экономике США начинает транслироваться через призму потенциального роста ставок. Глава ФРБ Далласа Р. Фишер уже высказал свое предположение о том, что процентные ставки могут быть увеличены уже в начале 2015 года, что не совпадает с общими ожиданиями большинства экспертов.

Можно говорить о том, что в этом году уже два раза бала очень похожая ситуация с 2%-ым падением (в прошлый четверг), однако затем все выкупалось. Поэтому и сейчас соответственно все может легко повториться. Конечно, этого нельзя исключать, однако характер предыдущих провалов был иным. Ранее мы видели по два касания локальных границ каналов, а сейчас наблюдаем за тем, как мы не просто третий раз протестировали диагональную поддержку, а пробили ее вниз. Подобной картины мы уже давно не видели.

К тому же может реализоваться упомянутая ранее теория, согласно которой падение с максимумов более чем на 3-4% вызовет затяжное снижение.

В данный момент сентябрьский фьючерсный контракт на SnP 500 торгуется повышением на 0,35%, около отметки 1925.

Ближайшие уровни сопротивления: 1950-1960 / 1990-2005 / 2075-2090

Ближайшие уровни поддержки: 1905 / 1895 / 1860 / 1820 / 1775 / 1755

DJ снизился на 0,42% до 16493,37

SnP 500 снизился на 0,29% до 1925,15

NASDAQ снизился на 0,39% до 4352,64

Потеряв на прошлой неделе 2,7%, индекс SnP500 зафиксировал самое существенное недельное снижение с 2012 года. Непосредственно в пятницу индекс в придачу к 2%-ой просадке четверга потерял еще 0,29%, подтвердив направление движения после пробоя трехмесячного up-тренда. Однако, итоговый вид пятничной свечи дает шанс на некоторый отскок. В целом, даже в случае отскока, пока курс по-прежнему держится на 1890-1900.

Напомним, что резкое снижение четверга проходило на фоне сильных данных по ВВП, затратам на рабочую силу, из чего можно предположить, что инвесторы при текущих уровнях рынка акций все же больше опасаются роста ставок ввиду сигналов, указывающих на возможное усиление инфляции, нежели склонны выражать оптимизм относительно роста экономики.

В пятницу подобное предположение нашло подтверждение и в реакции на июльский отчет по рынку труда. Число созданных рабочих мест вне с/х секторе составило 209 тыс., против прогнозных 233 тыс., правда предыдущее значение было пересмотрено в сторону увеличения с 288 тыс. до 298 тыс. С другой стороны, годовое скользящее средней третий месяц не просто удерживается выше 200 тыс., а прибавляет составляя сейчас 214 тыс., и это с учетом последствий суровой зимы, когда в декабре было создано всего 84 тыс. рабочих мест.

Средняя часовая заработная плата в прошедшем месяце не показала роста, тогда как ожидалось увеличение на 0,2%.

Другая часть отчета, представляющая результаты опросов домохозяйств, указала на рост безработицы в июле с 6,1% до 6,2%, тогда как аналитики ожидали сохранения предыдущего значения. При этом можно отметить, что в категории Not in labor force, то есть невключенных в состав рабочей силы прошло сокращение на 119 тыс., однако с учетом них из общего прироста гражданской рабочей силы на 329 тыс. - 2/3 отправились в категорию безработных.

Одновременно с отчетом по рынку труда, Бюро экономического анализа выпустило отчет по расходам/доходам за июнь, из которого в текущей ситуации интерес вызывает динамика ценовых индексов. PCE Price Index замедлил свой рост в месячном выражении с 0,3% до 0,2%, и в годовом выражении с 1,7% до 1,6%. Ориентир ФРС на текущий год по данному показателю - 1,5%-1,7% согласно мартовским данным. Если взглянуть на динамику показателя чисто технически, видим, что предыдущий нисходящий тренд сломлен, и набирает обороты рост.

Фьючерс на индекс SnP500 в моменте отреагировал волной роста на более слабые данные, чем ожидалось по рынку труда и замедление инфляции. При этом уже после выхода сильных данных по деловой активности в производственном секторе от ISM, фьючерс стал стремительно дешеветь, и даже обновил минимумы дня.

По данным ISM в июле PMI США вырос до 57,1 с 55,3 пункта, указывая на рост деловой активности 14-й месяц подряд. Из 18 отраслей обрабатывающей промышленности в 17 сообщили о росте. Отдельно стоит сказать, что серьезно выросли подиндексы новых заказов и подиндекс занятости (самое высокое значение с июня 2011 года).

Что касается сезона отчетов, из отчитавшихся 376 компаний состава SnP500 по данным FactSet 74% превысили прогнозы аналитиков, что выше годового среднего (72%) и четырехлетнего (72%). Рост агрегированной прибыли за 2 квартал 2014 составляет 7,5%. 65% превысили прогнозы по продажам, что существенно выше годового среднего (55%) и четырехлетнего (57%).

Индекс SnP500: После небольшого отскока продавцы снова активизируются

По итогам предыдущей сессии индекс SnP 500 понизился на 0,29%. Котировки остановились на уровне 1925,15 пунктов.

Нет никакой уверенности в том, что пятничная консолидация после мощного падения четверга в очередной раз выльется в новую волну роста. Техника по индексу широкого рынка SnP 500 сейчас очень сильно настораживает. Да, сегодня будет предпринята попытка отскока и возможно в краткосрочной перспективе котировки вернутся в район 1950-1960, однако затем распродажи, на мой взгляд, наверняка будут продолжены. Вместе с тем отработаются медвежьи дивергенции, которые сформировались на осцилляторах разных таймфреймов.

Потенциальный спуск SnP 500 ниже 1900-1910 может спровоцировать мощный импульс вниз. Как мне кажется, текущий рост волатильности является признаком того, что тренд уже исчерпал себя. Вся позитивная статистика по экономике США начинает транслироваться через призму потенциального роста ставок. Глава ФРБ Далласа Р. Фишер уже высказал свое предположение о том, что процентные ставки могут быть увеличены уже в начале 2015 года, что не совпадает с общими ожиданиями большинства экспертов.

Можно говорить о том, что в этом году уже два раза бала очень похожая ситуация с 2%-ым падением (в прошлый четверг), однако затем все выкупалось. Поэтому и сейчас соответственно все может легко повториться. Конечно, этого нельзя исключать, однако характер предыдущих провалов был иным. Ранее мы видели по два касания локальных границ каналов, а сейчас наблюдаем за тем, как мы не просто третий раз протестировали диагональную поддержку, а пробили ее вниз. Подобной картины мы уже давно не видели.

К тому же может реализоваться упомянутая ранее теория, согласно которой падение с максимумов более чем на 3-4% вызовет затяжное снижение.

В данный момент сентябрьский фьючерсный контракт на SnP 500 торгуется повышением на 0,35%, около отметки 1925.

Ближайшие уровни сопротивления: 1950-1960 / 1990-2005 / 2075-2090

Ближайшие уровни поддержки: 1905 / 1895 / 1860 / 1820 / 1775 / 1755

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба