Мировые рынки и макроэкономика

По расчетам HSBC, составной индекс деловой активности (PMI) Китая по итогам июля снизился на 0,8 пункта до отметки 51,6 пункта. Производственный PMI от HSBC составил 51,7 пункта, что ниже предыдущего показателя на 0,3 пункта. Деловая активность в сфере услуг Поднебесной, по мнению экспертов HSBC, в середине лета стабилизировалась на уровне июня, индекс остановился на отметке в 50,0 пункта. Ранее Национальное статистическое бюро КНР опубликовало свою версию индексов деловой активности, согласно которой активность в производстве увеличивает темпы роста, а в сфере услуг темпы роста немного замедлились. Традиционно официальная версия выглядит более оптимистичной, но в целом наблюдается некоторое замедление роста, что может оказать давление на рынки.

Композитный индекс деловой активности Японии за июль по версии Markit вырос на 0,2 пункта до значения 50,2 пункта. PMI в сфере услуг показал более активный рост, поднявшись с уровня 49,0 пункта до отметки 50,4 пункта, преодолев ключевое значение в 50,0 пунктов. Обнадеживающие данные, которые могут приободрить игроков.

Деловая активность Нью-Йорка по данным ISM в июле значительно ускорила темпы роста, индекс деловой активности совершил скачок с отметки 60,5 пункта до значения 68,1 пункта. Рост активности за столь короткий срок впечатляет, и, безусловно, столь оптимистичные данные на фоне отсутствия другой макростатистики придали позитивного настроения игрокам.

Индекс широкого рынка SnP 500 в понедельник вырос на 0,72%. Фьючерсный контракт на SnP 500 в настоящий момент дешевеет на 0,10%. Доходность UST-10 сократилась на 3 б. п. до уровня 2,48%. Цена на золото снизилась на 0,21% до уровня $1289,75 за тройскую унцию.

Евро стабилен на отметке 1,3422 доллара за евро. Полагаем, в течение сегодняшнего дня котировки пары будут находиться в диапазоне 1,3400-1,3470.

Цены на черное золото продолжают поднимаются. Нефть марки Light Sweet за последние сутки подорожала на 0,46% до уровня $98,41 за баррель. Стоимость североморской смеси нефти Brent увеличилась на 0,50% до значения $105,53 за баррель. Полагаем, Brent сегодня будет находиться в диапазоне $105,00-106,50 за баррель.

Российская экономика

Индекс потребительских цен в РФ по итогам июля в месячном выражении вырос на 0,5% против роста на 0,6% месяцем ранее. В годовом исчислении инфляция снизилась до 7,5% против 7,8% в июне. Снижение инфляционного давления в июле традиционно произошло за счет сокращения стоимости плодоовощной продукции. В августе тенденция может получить продолжение.

Российская валюта по итогам понедельника ослабла на 0,12% до уровня 35,83 рубля за доллар. Факторы прежние – геополитические риски и связанные с конфликтом на Украине санкции. Полагаем, валютная пара доллар/рубль сегодня будет находиться в диапазоне 35,75-36,10 рубля за доллар. Соотношение единой европейской валюты и рубля, на наш взгляд, будет находиться в пределах значений 47,95 – 48,50 рубля за евро.

Остатки на корр. счетах кредитных организаций в ЦБ РФ на сегодня составляют 921,1 млрд руб. против 1179,0 млрд руб. днем ранее. Остатки кредитных организаций на депозитных счетах в ЦБ РФ на сегодня взлетели до 475,2 млрд руб. против 152,4 млрд руб. днем ранее. Сальдо операций Банка России по предоставлению/ абсорбированию ликвидности находится на уровне 73,1 млрд руб. против 108,4 млрд руб. днем ранее.

Локальный рынок

Торги понедельника рынок локального долга завершил без единой динамики. Позитивные настроения игроков, которые они демонстрировали на открытии, во второй половине торгов ослабли под давлением слабеющего рубля. Активность игроков продолжает снижаться. Оборот торгов облигациями во всех сегментах составил 5,8 млрд руб.

По итогам дня индекс гособлигаций Московской биржи RGBI снизился на 0,16% до 123 п. Доходности эталонных выпусков изменились незначительно: доходность ОФЗ 26206 подросла на 2 б. п. до 9,46% годовых, ОФЗ 26207 – на 4 б. п. до 9,58% годовых.

Индекс муниципальных облигаций завершил день символическим ростом на 0,07% до 94,9 п., индекс корпоративных облигаций – символическим снижением на 0,03% до 90,3 п.

Вчера о выходе на первичный рынок объявил «ЮниКредит Банк». Банк сегодня начинает book building бондов БО-22 на 10 млрд руб. На вторичном рынке неплохо выглядел Русал Братск, 08, доходность которого на новости о получении РУСАЛом одобрения 100% кредиторов на рефинансирование двух синдицированных кредитов за день снизилась на 70 б. п. до 18,04% годовых.

Комментарии по эмитентам

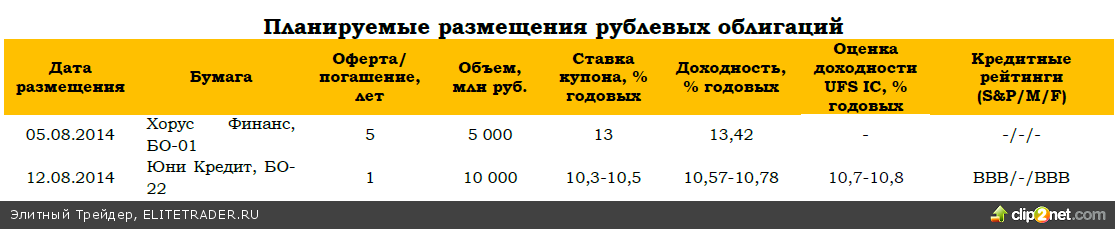

Сегодня банк «ЮниКредит» начинает принимать заявки инвесторов на приобретение биржевых облигаций серии БО-22 объемом 10 млрд руб. Ориентир ставки 1-го купона установлен на уровне 10,30-10,50% годовых, что соответствует доходности к годовой оферте в диапазоне 10,57-10,78% годовых (G-спред – 190-210 б. п.). По 5-летнему выпуску предусмотрена выплата полугодовых купонов. Техническое размещение предварительно запланировано на 12 августа, оно пройдет по открытой подписке на ФБ ММВБ.

«ЮниКредит Банк» по итогам II квартала 2014 года занимает 10-е место по размеру активов в рэнкинге «Интерфакс-100», подготовленном «Интерфакс-ЦЭА». Банк является 100%-ной дочкой UniCredit Bank Austria AG, входящей в состав финансовой группы UniCredit.

В июне активы банка выросли на 5,9% до 914,9 млрд руб., норматив достаточности капитала поднялся на 48 б. п. с 13,11% годовых на 01.06.2014 до 11,59% на 01.07.2014.

Банк широко представлен на рынке публичного долга. На данный момент на вторичном рынке обращаются 13 выпусков рублевых облигаций.

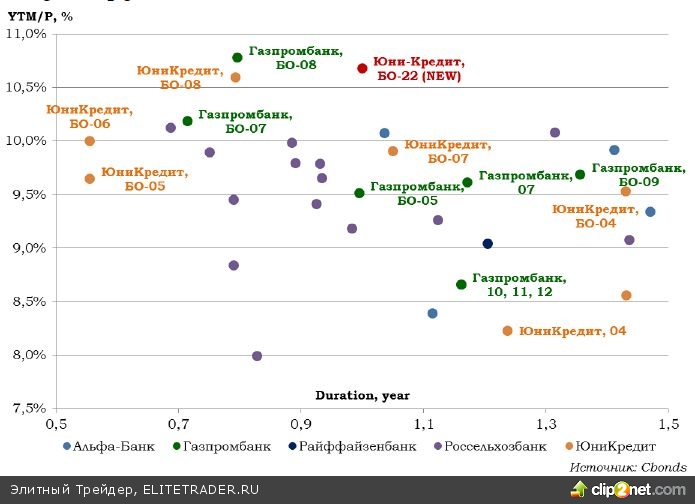

Последнее размещение «ЮниКредит» проводил в конце мая 2014 года. Тогда ставка первого купона выпуска ЮниКредит, БО-21 общим объемом 10 млрд руб. была установлена на уровне 9,7% годовых (при ориентировочном диапазоне 9,8-10,0%), а G-спред составил 198 б. п. Мы ориентируемся на него при определении справедливой доходности нового выпуска ЮниКредит, БО-22, так как ЮниКредит, БО-21 (дюрация 0,79 г, YTP – 10,44%, G-спред – 175 б. п.), в отличие от остальных выпусков банка, достаточно ликвиден. Также в качестве аналога мы выбрали близкие по дюрации облигации «Газпромбанка» (BBB-/Baa3/BBB-) серии БО-08 (дюрация 0,92, YTP – 10,59%, G-спред – 180 б. п.), имеющие к тому же схожий кредитный рейтинг.

По нашим оценкам, справедливая доходность размещаемого ЮниКредит, БО-22 составляет 10,7-10,8% годовых, что соответствует G-спреду в диапазоне 200-210 б. п., то есть находится ближе к верхней границе предложенного диапазона и не предполагает существенной премии ко вторичному рынку.

Вчера в ходе телефонной конференции директор по стратегии, развитию бизнеса и финансовым рынкам ОК РУСАЛ Олег Мухамедшин сообщил, что компания рассчитывает завершить подписание сделки по рефинансированию синдицированных кредитов на сумму более $5 млрд в течение одной-двух недель. Топ-менеджер РУСАЛа также заявил, что окончательная дата погашения кредита перенесена на два года – с конца 2016 на декабрь 2018 года.

Конференция была посвящена факту получения РУСАЛом одобрения от 100% кредиторов на рефинансирование двух синдицированных кредитов общей суммой $5,15 млрд, о чем компания сообщила утром в понедельник. В июле РУСАЛ добивался согласия всех кредиторов через судебное решение. В числе несогласных были Royal Bank of Scotland и германский Portigon, на долю которых приходилось всего 6% общего объема задолженности. Суд принял решение в пользу РУСАЛа. Теперь, когда компания заручилась согласием всех кредиторов, схема судебной реструктуризации будет прекращена.

На рынке локального долга компания представлена двумя выпусками классических облигаций: Русал Братск, 07 низколиквиден и торгуется с индикативной доходностью к оферте через 1,4 года вблизи уровня 17,0% годовых. Новость поддержит котировки более ликвидного выпуска Русал Братск, 08 (дюрация 0,68 г., YTP – 18,04%), который до начала судебных разбирательств предлагал доходность в диапазоне 20,0-20,5%. В то же время обращаем внимание, что вложения в облигации РУСАЛа являются инвестициями с повышенным риском.

По расчетам HSBC, составной индекс деловой активности (PMI) Китая по итогам июля снизился на 0,8 пункта до отметки 51,6 пункта. Производственный PMI от HSBC составил 51,7 пункта, что ниже предыдущего показателя на 0,3 пункта. Деловая активность в сфере услуг Поднебесной, по мнению экспертов HSBC, в середине лета стабилизировалась на уровне июня, индекс остановился на отметке в 50,0 пункта. Ранее Национальное статистическое бюро КНР опубликовало свою версию индексов деловой активности, согласно которой активность в производстве увеличивает темпы роста, а в сфере услуг темпы роста немного замедлились. Традиционно официальная версия выглядит более оптимистичной, но в целом наблюдается некоторое замедление роста, что может оказать давление на рынки.

Композитный индекс деловой активности Японии за июль по версии Markit вырос на 0,2 пункта до значения 50,2 пункта. PMI в сфере услуг показал более активный рост, поднявшись с уровня 49,0 пункта до отметки 50,4 пункта, преодолев ключевое значение в 50,0 пунктов. Обнадеживающие данные, которые могут приободрить игроков.

Деловая активность Нью-Йорка по данным ISM в июле значительно ускорила темпы роста, индекс деловой активности совершил скачок с отметки 60,5 пункта до значения 68,1 пункта. Рост активности за столь короткий срок впечатляет, и, безусловно, столь оптимистичные данные на фоне отсутствия другой макростатистики придали позитивного настроения игрокам.

Индекс широкого рынка SnP 500 в понедельник вырос на 0,72%. Фьючерсный контракт на SnP 500 в настоящий момент дешевеет на 0,10%. Доходность UST-10 сократилась на 3 б. п. до уровня 2,48%. Цена на золото снизилась на 0,21% до уровня $1289,75 за тройскую унцию.

Евро стабилен на отметке 1,3422 доллара за евро. Полагаем, в течение сегодняшнего дня котировки пары будут находиться в диапазоне 1,3400-1,3470.

Цены на черное золото продолжают поднимаются. Нефть марки Light Sweet за последние сутки подорожала на 0,46% до уровня $98,41 за баррель. Стоимость североморской смеси нефти Brent увеличилась на 0,50% до значения $105,53 за баррель. Полагаем, Brent сегодня будет находиться в диапазоне $105,00-106,50 за баррель.

Российская экономика

Индекс потребительских цен в РФ по итогам июля в месячном выражении вырос на 0,5% против роста на 0,6% месяцем ранее. В годовом исчислении инфляция снизилась до 7,5% против 7,8% в июне. Снижение инфляционного давления в июле традиционно произошло за счет сокращения стоимости плодоовощной продукции. В августе тенденция может получить продолжение.

Российская валюта по итогам понедельника ослабла на 0,12% до уровня 35,83 рубля за доллар. Факторы прежние – геополитические риски и связанные с конфликтом на Украине санкции. Полагаем, валютная пара доллар/рубль сегодня будет находиться в диапазоне 35,75-36,10 рубля за доллар. Соотношение единой европейской валюты и рубля, на наш взгляд, будет находиться в пределах значений 47,95 – 48,50 рубля за евро.

Остатки на корр. счетах кредитных организаций в ЦБ РФ на сегодня составляют 921,1 млрд руб. против 1179,0 млрд руб. днем ранее. Остатки кредитных организаций на депозитных счетах в ЦБ РФ на сегодня взлетели до 475,2 млрд руб. против 152,4 млрд руб. днем ранее. Сальдо операций Банка России по предоставлению/ абсорбированию ликвидности находится на уровне 73,1 млрд руб. против 108,4 млрд руб. днем ранее.

Локальный рынок

Торги понедельника рынок локального долга завершил без единой динамики. Позитивные настроения игроков, которые они демонстрировали на открытии, во второй половине торгов ослабли под давлением слабеющего рубля. Активность игроков продолжает снижаться. Оборот торгов облигациями во всех сегментах составил 5,8 млрд руб.

По итогам дня индекс гособлигаций Московской биржи RGBI снизился на 0,16% до 123 п. Доходности эталонных выпусков изменились незначительно: доходность ОФЗ 26206 подросла на 2 б. п. до 9,46% годовых, ОФЗ 26207 – на 4 б. п. до 9,58% годовых.

Индекс муниципальных облигаций завершил день символическим ростом на 0,07% до 94,9 п., индекс корпоративных облигаций – символическим снижением на 0,03% до 90,3 п.

Вчера о выходе на первичный рынок объявил «ЮниКредит Банк». Банк сегодня начинает book building бондов БО-22 на 10 млрд руб. На вторичном рынке неплохо выглядел Русал Братск, 08, доходность которого на новости о получении РУСАЛом одобрения 100% кредиторов на рефинансирование двух синдицированных кредитов за день снизилась на 70 б. п. до 18,04% годовых.

Комментарии по эмитентам

Сегодня банк «ЮниКредит» начинает принимать заявки инвесторов на приобретение биржевых облигаций серии БО-22 объемом 10 млрд руб. Ориентир ставки 1-го купона установлен на уровне 10,30-10,50% годовых, что соответствует доходности к годовой оферте в диапазоне 10,57-10,78% годовых (G-спред – 190-210 б. п.). По 5-летнему выпуску предусмотрена выплата полугодовых купонов. Техническое размещение предварительно запланировано на 12 августа, оно пройдет по открытой подписке на ФБ ММВБ.

«ЮниКредит Банк» по итогам II квартала 2014 года занимает 10-е место по размеру активов в рэнкинге «Интерфакс-100», подготовленном «Интерфакс-ЦЭА». Банк является 100%-ной дочкой UniCredit Bank Austria AG, входящей в состав финансовой группы UniCredit.

В июне активы банка выросли на 5,9% до 914,9 млрд руб., норматив достаточности капитала поднялся на 48 б. п. с 13,11% годовых на 01.06.2014 до 11,59% на 01.07.2014.

Банк широко представлен на рынке публичного долга. На данный момент на вторичном рынке обращаются 13 выпусков рублевых облигаций.

Последнее размещение «ЮниКредит» проводил в конце мая 2014 года. Тогда ставка первого купона выпуска ЮниКредит, БО-21 общим объемом 10 млрд руб. была установлена на уровне 9,7% годовых (при ориентировочном диапазоне 9,8-10,0%), а G-спред составил 198 б. п. Мы ориентируемся на него при определении справедливой доходности нового выпуска ЮниКредит, БО-22, так как ЮниКредит, БО-21 (дюрация 0,79 г, YTP – 10,44%, G-спред – 175 б. п.), в отличие от остальных выпусков банка, достаточно ликвиден. Также в качестве аналога мы выбрали близкие по дюрации облигации «Газпромбанка» (BBB-/Baa3/BBB-) серии БО-08 (дюрация 0,92, YTP – 10,59%, G-спред – 180 б. п.), имеющие к тому же схожий кредитный рейтинг.

По нашим оценкам, справедливая доходность размещаемого ЮниКредит, БО-22 составляет 10,7-10,8% годовых, что соответствует G-спреду в диапазоне 200-210 б. п., то есть находится ближе к верхней границе предложенного диапазона и не предполагает существенной премии ко вторичному рынку.

Вчера в ходе телефонной конференции директор по стратегии, развитию бизнеса и финансовым рынкам ОК РУСАЛ Олег Мухамедшин сообщил, что компания рассчитывает завершить подписание сделки по рефинансированию синдицированных кредитов на сумму более $5 млрд в течение одной-двух недель. Топ-менеджер РУСАЛа также заявил, что окончательная дата погашения кредита перенесена на два года – с конца 2016 на декабрь 2018 года.

Конференция была посвящена факту получения РУСАЛом одобрения от 100% кредиторов на рефинансирование двух синдицированных кредитов общей суммой $5,15 млрд, о чем компания сообщила утром в понедельник. В июле РУСАЛ добивался согласия всех кредиторов через судебное решение. В числе несогласных были Royal Bank of Scotland и германский Portigon, на долю которых приходилось всего 6% общего объема задолженности. Суд принял решение в пользу РУСАЛа. Теперь, когда компания заручилась согласием всех кредиторов, схема судебной реструктуризации будет прекращена.

На рынке локального долга компания представлена двумя выпусками классических облигаций: Русал Братск, 07 низколиквиден и торгуется с индикативной доходностью к оферте через 1,4 года вблизи уровня 17,0% годовых. Новость поддержит котировки более ликвидного выпуска Русал Братск, 08 (дюрация 0,68 г., YTP – 18,04%), который до начала судебных разбирательств предлагал доходность в диапазоне 20,0-20,5%. В то же время обращаем внимание, что вложения в облигации РУСАЛа являются инвестициями с повышенным риском.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба