19 августа 2014 Forex4You

Как рынок оценивает перспективы повышения ставки Федрезервом?

Индикатором ставки по федеральным фондам является фьючерс евродоллара на Чикагской товарной бирже.

Июньский фьючерс 2015 года евродоллара равен 99,505. Это условно предполагает, что ставка по фондам в июне 2015 года будет равна 50 пунктам.

На рисунке видно, какое резкое падение совершил фьючерс евродоллара в мае – августе 2013 года. Тогда Бернанке заговорил о начале сворачивания программы QE3. В конце августа фьючерс доходил до 98,65. Это соответствовало ставке по фондам в июне 2015 года в размере 1,35%.

Затем Бернанке заговорил о том, что ставки будут оставаться на низком уровне еще долго, и рынок подкорректировал свои рыночные ожидания. Значение фьючерса вернулось в район 99,25-99,40.

На следующем, дневном графике евродоллара мы видим, что с 30 июля фьючерс евродоллара вырос на 17 пунктов. Перспективы повышения ставок отодвинулись на более поздний срок.

Фактически в августе мы не видим продолжения укрепления доллара. Индекс доллара вырос всего на 0,13%.

В текущий момент, когда волатильность на рынке очень низкая, ставки (дифференциалы ставок) играют определяющую роль в движении валютных курсов.

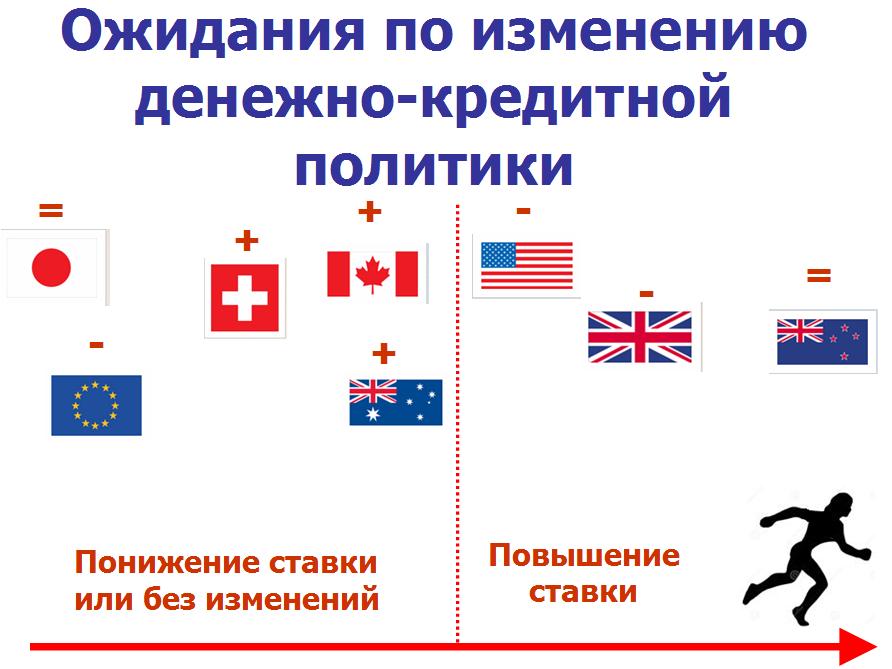

Ожидания по изменению денежно-кредитной политике

Фундаментальные перспективы по каждой основной валюте в настоящий момент зависят в очень значительной степени, я бы даже сказал – решающей, от перспектив денежно-кредитной политики ЦБ той или иной страны.

Я создал схему, которая дает наглядное сравнение текущих монетарных установок главных центральных банков, входящих в G8.

Здесь не идет речь исключительно о перспективе повышении или понижении ставки. Здесь показана текущая монетарная позиция того или иного ЦБ с учетом всех имеющихся у него возможностей: понижения/повышения ставки, QE и т.д. Что он предпримет в ближайшие 6-12 месяцев? – смягчение или ужесточение монетарной политики.

Вертикальная черта разделяет банки. Слева – склонные к смягчению монетарной политики. Справа – склонные к ужесточению монетарной политики.

Среди склонных к ослаблению монетарной политики – ЕЦБ, Банк Японии (BOJ), Банк Швейцарии (SNB), Банк Канады (BOC) и Резервный Банк Австралии (RBA). Среди этих банков понизить ставку реально могут лишь Банк Канады и Резервный Банк Австралии. У ЕЦБ и BOJ склонность к смягчению денежно-кредитной политики, но стандартный метод , – понижение ставки, практически исключен. Ставку понижать некуда. SNB и RBA занимают нейтральные позиции. SNB защищает привязку CHF к EURO – борется со стремлением CHF к росту, RBA в своих заявлениях отмечает высокий «по историческим меркам» курс AUD, но утверждает неизменность процентных ставок в течение длительного времени. Таким образом, SNB и RBA, занимая нейтральную позицию, тоже настроены по «голубиному».

Среди центральных банков, которые находятся на стадии повышения или подготовки к повышению ставки – Федрезерв США, Банк Англии (BOE) и Резервный Банк Новой Зеландии. BOE находится ближе к началу повышения ставок, и поэтому располагается правее Федрезерва. RBNZ уже в процессе повышения ставок, но сделал паузу по меньшей мере до конца года.

Плюс, минус или равно над каждым значком страны означает изменение монетарной позиции ЦБ за прошлую неделю – в сторону смягчения или в сторону ужесточения монетарной политики.

Гэп GBPUSD на открытии недели

Достаточно редкий случай в последнее время на валютном рынке – гэп на открытии недели

GBPUSD закрылся в пятницу на 1,6688, а открылся в понедельник на 1,6730. Скачок в 42 пункта.

График дает достаточно сильный технический позитивный сигнал для британского фунта.

После длительного без коррекций снижения произошел отскок от важного технического уровня – 200-дневной скользяшей средней.

Теперь я вижу потенциал движения GBPUSD вверх как минимум до 1,68, возможно, что GBPUSD дойдет и до 1,70 ( в перспективу разворота тренда я не верю). Движение в район 1,69-1,70 возможно при условии, что несколько важных событий, касающихся британского фунта, которые произойдут на этой неделе, в целом окажутся позитивны для британской валюты.

Речь идет, прежде всего, о данных по инфляции и о минутках Банка Англии, которые, как правило, бывают очень содержательными.

Для отскока был конкретный повод.

Глава Банка Англии Марк Карни на выходных сделал важное заявление в интервью газете Sunday Times.

О нем пойдет речь в следующей статье.

Интервью главы Банка Англии Марка Карни газете Sunday Times

Глава Банка Англии Марк Карни на выходных сделал важное заявление в интервью газете Sunday Times.

По мнению автора статьи в Рейтерс глава BOE Карни заявил, что рост реальных заработных плат не является предварительным условием для повышения ставки.

Возможно, что Карни имел это в виду, хотя само заявление звучит несколько витиевато…

Мы должны иметь уверенность в том, что рост реальной заработной платы стал устойчивым (прежде чем ставки пойдут вверх). Мы не должны ждать самого наступления факта этого события.

Марк Карни отметил, что экономика Объединенного Королевства прошла уже больше половины пути к восстановлению, и что 17% -процентное удорожание фунта с марта 2013 года не препятствует повышению ставки.

Даже при таком повышении инфляция вернется к целевой отметке к концу прогнозируемого периода, поскольку экономика преодолевает слабость.

Карни будет вполне «комфортным» быть первым из четырех крупнейших центральных банков, начавшим повышение процентных ставок после финансового кризиса.

Монетарная политика движется в различных направлениях в по меньшей мере в двух из четырех стран… Мы будем делать то, что нам следует делать.

Резюме: позитивно для британского фунта

Монетарный курс RBA остается прежним

Сегодня утром вышли минутки Резервного Банка Австралии (RBA). Мое мнение, что минутки в целом были нейтральны, хотя с некоторым очень слабым «голубиным» оттенком.

Отчет по монетарной политике RBA, который вышел 8 августа, был гораздо более dovish. В нем были существенны снижены прогнозы по ВВП и инфляции. Goldman Sachs после отчета прогнозировал, что RBA понизит ставку уже в сентябре.

Goldman: RBA setting up rate cut

Но рынок так не считает, и оценивает вероятность снижения ставки в микроскопические 4%.

Хотя, как видно из следующей таблицы, 8 августа был скачок ожиданий до 11%.

На следующем рисунке показано, как выглядят ожидания по ставке RBA на 2015 год.

Как мы видим, рынок оценивает всего лишь примерно на 50% вероятность, что ставка будет понижена где-то на 25 пунктов где-то в первой половине будущего года.

Хотя монетарная установка RBA остается прежней, я ожидаю в ближайшие 1-1,5 месяца снижения AUDUSD на 100-150 пунктов вниз, а также снижения AUD против GBP.

Британский фунт торгуется ниже 200-дневной скользящей средней

Негативные данные по инфляции привели к новому падению британского фунта.

GBPUSD обновил минимум за последние четыре месяца и сейчас торгуется ниже 200-дневной скользящей средней.

Тем не менее, многие инвестиционные дома ожидают, что GBP может восстановится, и поводом к этому могут стать минутки Банка Англии, которые выйдут завтра.

BNP Paribas пишет:

Минутки BOE в среду будут исследованы на предмет возможного появления одного или двух несогласных «ястребов» среди членов Комитета по монетарной политике. Хотя это и не является нашим базовым вариантом, такой исход вероятно будет иметь существенное позитивное влияние на ставки UK и на британский фунт.

BNP Paribas ищет новой возможности для открытия шорта по EUROGBP.

http://blog.forex4you.org/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба