22 августа 2014

Несмотря на ралли рынка акций, доходность хедж-фондов за первые шесть месяцев года по-прежнему не дотягивает до уровня 2013-го года. Вкупе с ожиданиями сильной коррекции инвесторы и управляющие умерили свои аппетиты: согласно исследованию Prequin, большинство участников индустрии рассчитывают получить доходность в пределах 4-6%.

Общие индексы индустрии по результатам июля колеблются в районе -0,35%: потери этого месяца снизили показатели YTD до 2,62% (SnP 500 в свою очередь за семь месяцев вырос на 5,66%).

Несмотря на то, что дискретные фонды исторически успешнее систематических (в 2013-м году первые выросли на 11,34%, вторые – всего на 1,8%), июль демонстрирует обратную ситуацию. Дискретные фонды остались в минусе (-0,31%), а систематические показали небольшой рост (0,42%), но это незначительно изменило ситуацию по результатам с начала года (3,24% у первой группы фондов против 0,97% у второй).

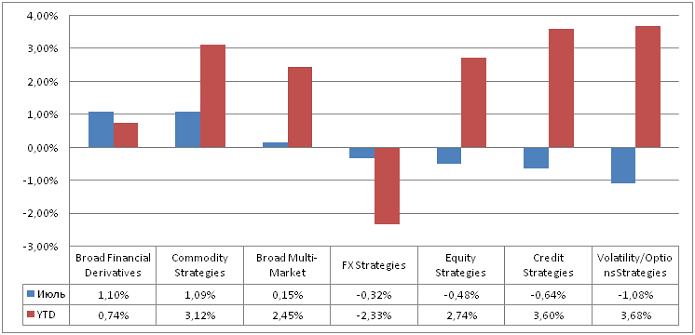

В этом году пока лучше всего себя показывают фонды, ориентированные на торговлю опционами и волатильностью: за семь месяцев они выросли на 3,68%. В июле, однако, эти стратегии оказались самыми убыточными: потери составили 1,08%. Успешнее всего в этом месяце себя показали фонды, торгующие на рынке деривативов, которым удалось заработать 1,1%.

Согласно Credit Suisse Hedge Fund Index, больше всего в июле потеряли управляющие, занимающиеся рисковым арбитражем – они в минусе на 1,4%. В плюсе же остались всего пять стратегий: арбитраж на конвертируемых ценных бумагах (0,06%), короткие позиции (2,0%), трейдинг на развивающихся рынках (0,45%), арбитраж на инструментах с фиксированной доходностью (0,30%) и мультистратегические фонды (0,13%).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба