16 октября 2014 Вести Экономика

Монетарная политика, при которой процентная ставка в богатых странах близка нулю, не является каким-то мистическим предметом. Для стимулирования экономики в настоящий момент центральным банкам необходимо поднимать ожидаемую инфляцию.

Дефляция на контрасте - результат пассивного ужесточения, потому что центральный банк не может снизить свою учетную ставку, так как реальная процентная ставка - это учетная ставка, которая меньше ожидаемой инфляции.

Сегодня в мире риск падения намного выше, чем риск подъема. Имеются неограниченные возможности для повышения процентной ставки, если инфляция высокая (некоторые были бы рады подтолкнуть ставку вверх, так как это снизило бы вероятность нового падения ставки до нуля в будущем).

Но отсутствует возможность снизить процентную ставку, если инфляция низкая. Это в свою очередь заставляет центральные банки проводить нестандартную политику или психологические программы для повышения ожиданий. Но центральные банки делают это не очень хорошо, пишет британский журнал The Economist.

Другими словами, необходимо чрезмерно поднять, потому что недобор поддерживает сам себя. Нулевой уровень – тяжелая ноша для экономики, и эту ношу можно ликвидировать с помощью быстрого роста. Если центральный банк слишком осторожен, то он не просто провалит уход от нижней нулевой границы (ZLB); усилия обеспечить стимулирование через нестандартные каналы могут привести к истощению стимулирования. У центрального банка будет просто меньше желания выполнять необходимые действия для роста, создавая, таким образом, растущую угрозу скатывания экономики к ZLB.

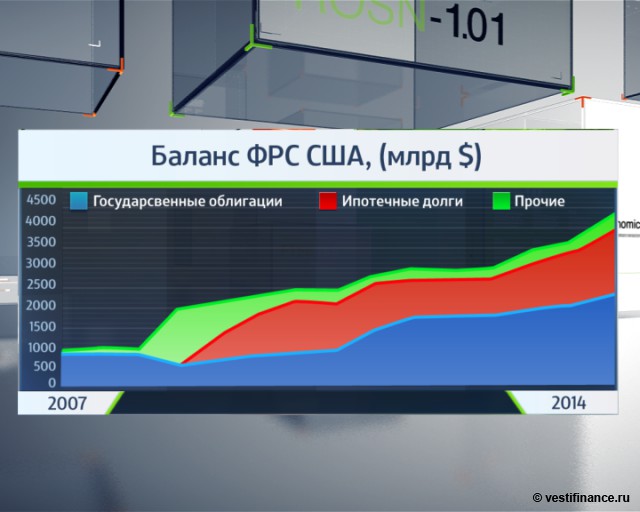

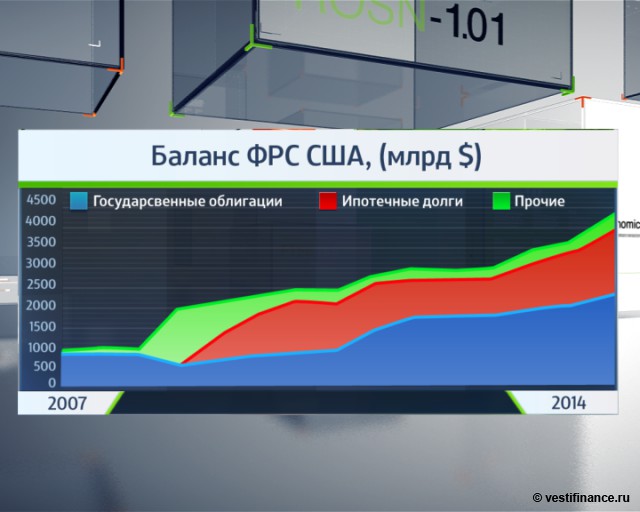

Усталость начинает охватывать ФРС, которая, согласно ожиданиям рынка, объявит о завершении программы покупки активов в ходе встречи в конце месяца. Наиболее агрессивные члены Комитета по операциям на открытом рынке Федеральной резервной системы (FOMC) попытаются использовать относительно низкий уровень безработицы и хорошие цифры приема на работу как доказательство того, что экономика может развиваться самостоятельно. Но они были бы правы, если основная ставка ФРС была бы 4%, а не находилась близко к 0%.

Членам FOMC следовало бы понять, что экономика на нижней нулевой границе не функционирует точно так же, как экономика с процентной ставкой намного выше нуля.

Угрозы очевидны. Инфляция в Америке ниже установленной ФРС цели в 2% и, похоже, вновь снижается. Дефляционные ветры из-за границы продолжают усиливаться. Цены на сырье, по сути, в свободном падении; более дешевое сырье будет иметь дефляционное воздействие на Америку, но это также и признак слабеющей глобальной экономики.

Инфляция в еврозоне рухнула до 0,3%, и многие крупные экономики зоны приближаются или уже находятся в состоянии рецессии, что значительно повышает риски сокращения экономики Европы. Великобритания, которая вместе с Америкой демонстрирует экономические достижения, также фиксирует снижение инфляции до 1,2%, и все ожидают, что Банк Англии поднимет процентную ставку.

Американский рынок вновь начал замедляться, теперь уже из-за угрозы дефляции. Инфляционные ожидания на ближайшие пять лет с июля упали на 0,5% до 1,5% (на этом уровне ФРС в прошлый раз начала программу покупки активов). Ставка дохода по долгосрочным облигациям вновь опустилась; десятилетние облигации - до 2,2% с почти 3,3% в начале года. Цены на акции снижаются, в то время как доллар резко укрепляется.

Главный вопрос для ФРС: что произойдет, если дефляция сохранится в ноябре и декабре, после того как ФРС закончит программу покупки активов? Готов ли американский регулятор мгновенно возобновить покупку или он будет наблюдать за развитием событий? Если последнее, то долго ли продлится ожидание? Какие будут предприняты шаги? Рост занятости не будет продолжаться очень долго при нынешней ставке, если инфляционные ожидания продолжат двигаться в том же направлении, а ставка будет близка к нулю.

Велика вероятность, что в ближайшие месяцы дела в богатом мире пойдут очень плохо. Еврозона входит в новую и опасную фазу кризиса, в то же самое время Германия продолжает придерживаться жесткой фискальной политики, несмотря на скатывание своей экономики в рецессию, кризис углубляется во Франции и Италии. Новая рецессия может привести к взрыву на рынках или в политической системе периферийных стран, которые устали от политики жесткой экономики.

В последние шесть лет мы были свидетелями взвешенного курса: проводилось стимулирование до тех пор, пока экономике ничего не угрожало. Если инфляция ускорится до 3% или 4%, или 5% (есть более страшные вещи), то ответом станет ужесточение политики. Движение в противоположном направлении может оказаться более дорогим и опасным. Вся надежда на то, что это все хорошо понимают.

Дефляция на контрасте - результат пассивного ужесточения, потому что центральный банк не может снизить свою учетную ставку, так как реальная процентная ставка - это учетная ставка, которая меньше ожидаемой инфляции.

Сегодня в мире риск падения намного выше, чем риск подъема. Имеются неограниченные возможности для повышения процентной ставки, если инфляция высокая (некоторые были бы рады подтолкнуть ставку вверх, так как это снизило бы вероятность нового падения ставки до нуля в будущем).

Но отсутствует возможность снизить процентную ставку, если инфляция низкая. Это в свою очередь заставляет центральные банки проводить нестандартную политику или психологические программы для повышения ожиданий. Но центральные банки делают это не очень хорошо, пишет британский журнал The Economist.

Другими словами, необходимо чрезмерно поднять, потому что недобор поддерживает сам себя. Нулевой уровень – тяжелая ноша для экономики, и эту ношу можно ликвидировать с помощью быстрого роста. Если центральный банк слишком осторожен, то он не просто провалит уход от нижней нулевой границы (ZLB); усилия обеспечить стимулирование через нестандартные каналы могут привести к истощению стимулирования. У центрального банка будет просто меньше желания выполнять необходимые действия для роста, создавая, таким образом, растущую угрозу скатывания экономики к ZLB.

Усталость начинает охватывать ФРС, которая, согласно ожиданиям рынка, объявит о завершении программы покупки активов в ходе встречи в конце месяца. Наиболее агрессивные члены Комитета по операциям на открытом рынке Федеральной резервной системы (FOMC) попытаются использовать относительно низкий уровень безработицы и хорошие цифры приема на работу как доказательство того, что экономика может развиваться самостоятельно. Но они были бы правы, если основная ставка ФРС была бы 4%, а не находилась близко к 0%.

Членам FOMC следовало бы понять, что экономика на нижней нулевой границе не функционирует точно так же, как экономика с процентной ставкой намного выше нуля.

Угрозы очевидны. Инфляция в Америке ниже установленной ФРС цели в 2% и, похоже, вновь снижается. Дефляционные ветры из-за границы продолжают усиливаться. Цены на сырье, по сути, в свободном падении; более дешевое сырье будет иметь дефляционное воздействие на Америку, но это также и признак слабеющей глобальной экономики.

Инфляция в еврозоне рухнула до 0,3%, и многие крупные экономики зоны приближаются или уже находятся в состоянии рецессии, что значительно повышает риски сокращения экономики Европы. Великобритания, которая вместе с Америкой демонстрирует экономические достижения, также фиксирует снижение инфляции до 1,2%, и все ожидают, что Банк Англии поднимет процентную ставку.

Американский рынок вновь начал замедляться, теперь уже из-за угрозы дефляции. Инфляционные ожидания на ближайшие пять лет с июля упали на 0,5% до 1,5% (на этом уровне ФРС в прошлый раз начала программу покупки активов). Ставка дохода по долгосрочным облигациям вновь опустилась; десятилетние облигации - до 2,2% с почти 3,3% в начале года. Цены на акции снижаются, в то время как доллар резко укрепляется.

Главный вопрос для ФРС: что произойдет, если дефляция сохранится в ноябре и декабре, после того как ФРС закончит программу покупки активов? Готов ли американский регулятор мгновенно возобновить покупку или он будет наблюдать за развитием событий? Если последнее, то долго ли продлится ожидание? Какие будут предприняты шаги? Рост занятости не будет продолжаться очень долго при нынешней ставке, если инфляционные ожидания продолжат двигаться в том же направлении, а ставка будет близка к нулю.

Велика вероятность, что в ближайшие месяцы дела в богатом мире пойдут очень плохо. Еврозона входит в новую и опасную фазу кризиса, в то же самое время Германия продолжает придерживаться жесткой фискальной политики, несмотря на скатывание своей экономики в рецессию, кризис углубляется во Франции и Италии. Новая рецессия может привести к взрыву на рынках или в политической системе периферийных стран, которые устали от политики жесткой экономики.

В последние шесть лет мы были свидетелями взвешенного курса: проводилось стимулирование до тех пор, пока экономике ничего не угрожало. Если инфляция ускорится до 3% или 4%, или 5% (есть более страшные вещи), то ответом станет ужесточение политики. Движение в противоположном направлении может оказаться более дорогим и опасным. Вся надежда на то, что это все хорошо понимают.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба