20 ноября 2014 FxPRO

Кризисный потенциал делает доллар более привлекательным

Два с половиной года назад я писал на этом сайте, почему доллар может остаться резервной валютой на десятилетия вперед. Я писал, что стоимость американской валюты может расти против всех валют. Сегодня доллар растет и может продолжить в том же духе, окончив с усилием период спада.

Помимо всего прочего, относительная сила доллара связана с недавним окончанием количественного смягчения, тогда как валюты других стран сталкиваются с давлением от замедления экономик. Страны по всему миру сталкиваются с замедлением роста, но США продолжают вопреки всему двигаться вперед.

Существует также потенциал неожиданного положительного развития событий на фоне негатива в отношении других активов. Если международный кризис действительно разразится, и есть мнение, что это лишь вопрос времени, есть высокая вероятность, что доллар подскочит на фоне спроса на безопасность, так как американская валюта - это именно то место, куда люди складывают деньги, когда они напуганы.

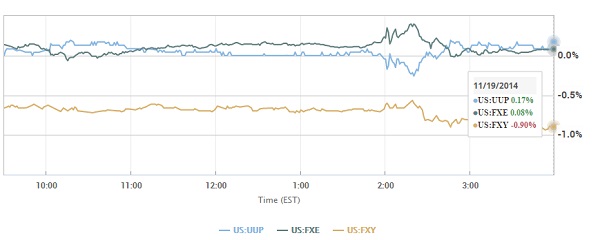

Существует несколько способов прямого получения выгоды от растущего доллара с использованием биржевых инвестиционных фондов. Первый заключается в покупке акций PowerShares DB. Фонд растет вместе с ростом доллара против корзины валют, включающую иену, евро, британский фунт, канадский доллар, шведскую крону и швейцарский франк. В мире низких процентных ставок и опасности, связанной с облигациями, это хорошая альтернатива многим паевым инвестиционным фондам.

Второй способ связан с тем, что Япония продолжает снижать стоимость своей валюты, чтобы придать импульс страдающей от рецессии экономике. Мое мнение в отношении Японии заключается в том, что японская экономика потребует массивного списания долга и международного спасения. Я не особенно обсуждал такой сценарий, тем не менее, есть весьма небольшая вероятность, что Япония сможет отключить демографическую и долговую бомбы замедленного действия. Ситуация в стране значительно более тяжелая, нежели в США, и у них нет достаточных объемов ресурсов, чтобы выжить без помощи. Например, они импортируют около 85% своей энергии. Я купил опционы пут CurrencyShares Yen Trust на январь 2016 года. Я считаю, что этот вариант сработает хотя бы также, как это было со аналогичной сделкой около двух с половиной лет назад.

Goldman Sachs ожидает "среды низкой доходности в мире" в 2015 году на фоне роста акций

Глобальные рынки от акций до облигаций предложат "низкие абсолютные ставки доходов" в ближайшие годы, тогда как акции, в частности, Японии, предложат наибольший рост, по данным Goldman Sachs Group Inc. Японский индекс Topix вырастет на 18% к концу 2015 года, тогда как SnP 500 вырастет примерно на 3%, по данным аналитиков. Доходность суверенных облигаций от США до Японии и Германии вырастет на фоне расширения глобального экономического восстановления, тогда как доходность сырьевых товаров от нефти до золота останется на низком уровне после недавнего снижения, считают аналитики.

Прогнозы отражают ожидания сохранения американского экономического восстановления в аналогичном 2014 году темпе, тогда как рост в Европе и Японии будет питаться за счет снижения стоимости энергии и "смягчения условий кредитования". Рост американского ВВП, вероятно, опередит Европу.

"Хотя мы также считаем, что есть реальный риск снижения в еврозоне, мы не уверены в том, что рынок адекватно отражает перспективы роста в США в течение следующих нескольких месяцев. Если сравнивать с прогнозируемыми реальными доходами по ряду основных активов, доходность акций все еще создает большую привлекательность, чем суверенные облигации в относительном выражении". Американские акции опережают остальные акции в мире в этом году, так как экономика укрепляется на фоне замедления от Китая до Европы. Индекс SnP 500 подскочил на 11% в сравнении с 7.4% Topix и 3.2% Stoxx Europe 600.

Протокол заседания: ФРС обеспокоена перспективами инфляции ниже 2% "в течение некоторого времени"

По данным опубликованного протокола октябрьского заседания, чиновники ФРС обеспокоены вероятностью сохранения инфляции на низком уровне "в течение некоторого времени", несмотря на многотриллионные попытки ЦБ придать импульс экономике. Члены Федерального комитета по операциям на открытом рынке также обсудили, как именно им нужно будет поступить с повышением процентных ставок на фоне нормализации денежно-кредитной политики, а также выразили некоторые опасения в связи с рыночной волатильностью в ходе этого процесса.

Участники предположили, что инфляция может снижаться в краткосрочной перспективе за счет снижения цен на энергию и другие факторы, однако она может приблизиться к целевым 2% в ближайшие годы, хотя некоторые члены выражали опасения, что инфляция также может оказаться ниже целевого показателя Комитета в обозримом будущем. Чиновники ФРС на заседании в октябре проголосовали за окончание количественного смягчения. Одиноким диссидентом стал президент ФРС Миннеаполиса, который хотел продолжения количественного смягчения до момента, пока не повысится инфляция.

Рынки продемонстрировали умеренно негативную реакцию на протокол, индекс SnP 500 закончил небольшим снижением. Реакция контрастировала с октябрем, когда ФРС опубликовала протокол сентябрьского заседания, и акции выросли на 1.75% за день. Это произошло следом за снижением на 2.1%. Президент ФРС Миннеаполиса говорил достаточно беспокойно, оказавшись в одиночестве во время заявления. Он выступал за продолжение QE даже на фоне понимания, что баланс ЦБ преодолел отметку в 4.5 триллиона долларов, а также выразил опасения в отношении пузырей и потенциала для инфляции.

http://blog.fxpro.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба