16 января 2015 FxPRO

Евро: Двигаясь к паритету

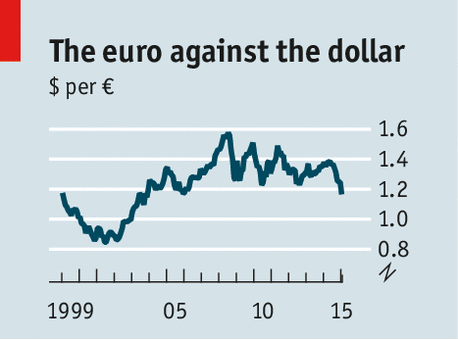

Эта неделя стала новым рубежом для единой валюты. Четырнадцатого января стоимость евро упала до $1.17, то есть до уровня, который был при введении валюты 1 января 1999 года. В момент введения валюта быстро падала, пробив паритет с долларом в начале 2000 года, опустившись ниже $0.83 к октябрю того же года. ЕЦБ выражает опасения в отношении инфляции из-за роста стоимости импорта; другие страны страдают из-за снижения конкурентоспособности. Крупнейшие центральные банки мира предприняли так называемую координированную программу интервенций для того, чтобы сдержать снижение евро.

В этот раз снижение евро было более постепенным, однако, вполне вероятно, окажется более устойчивым. Паритет с долларом кажется вполне правдоподобным в этом году. Политики и экономисты подрывают стоимость валюты. Немедленная угроза исходит с политического фронта: речь о неопределенности и последствиях в связи с греческими выборами 25 января. Угроза Grexit, хотя и ниже, чем в 2012 году, все еще будет огромной. На данный момент, подобное событие кажется маловероятным. Партия Syriza, которая может получить наибольшее количество мест, настаивает на том, что хочет остаться в валютном блоке (как и большая часть греков).

Немецкое правительство также говорит о неприкосновенности евро. Тем не менее, риски случайного выхода некомфортно высоки. От более высоких минимальных зарплат до сдерживания приватизации - политика Алексиса Тсипраса, лидера Syriza, как предполагается, ухудшит ситуацию с государственными финансами Греции, а также потребует большей ловкости, чтобы соответствовать пакетам спасения страны, которые и определяют ее возможность оставаться в евро. Даже если Греция останется, опасающиеся инвесторы могут решить сократить свои евро активы, толкая валюта далее вниз.

Взлёт франка в четверг стал одним из крупнейших за всё время на форекс

Рост швейцарского франка на 41 процент после неожиданной отмены центральным банком верхней границы против евро – это одно из крупнейших движений основных валют со время коллапса Бреттон-Вудской системы в 1971-м.

В отличие от предыдущих потрясений, события четверга произошли с одной из наиболее активно торгующихся валют, зачастую рассматриваемых в качестве тихой гавани в трудные времена. К тому же не многие ожидали этого движения.

«Это нормально для рубля делать такие движения, но мы говорим о швейцарском франке», - говорит Аксель Мерк, президент и основатель Пало Альто, калифорнийской инвестиционной компании, имеющий 20-летний стаж работы на валютном рынке. - «Это невиданное движение».

А вот список некоторых из наиболее сильных движений на рынке, с оборотом в 5.3 триллиона долларов в день:

** Мексиканский кризис текилы, декабрь 1994: повышение процентной ставки в США спровоцировало девальвацию песо и вызвала бегство капитала из Латинской Америки. Песо потерял 53% за три месяца. Рецессия в следующем году, когда экономика потеряла 6.2%, стала одной из наиболее худших с 1930-х.

** Тайский бат, июль 1997: валюта потеряла 48% во втором полугодии за счёт девальвации со стороны ЦБ, который предпринимал попытки оживить слабеющую экономику, что стало одним из наиболее сильных сдвигов в азиатской валютной политике страны с девальвации 1984.

** Японская иена, октябрь 1998: во время азиатского финансового кризиса японская валюта испытала ралли, прибавив за день 7.2% на волне сворачивания хедж-фондами керри-трейда и возвращения займов в иенах для инвестиций в высокодоходные валюты, такие как тайский бат и российский рубль. Иена взлетела на 16 процентов за неделю.

** Турецская лира, 2001: Размолвка между тогдашним президентом Ахмедом Некдетом Сезером и премьер-минстром Булентом Эсевитом вызвала бегство иностранного капитала, взвинтив правительственный долг и вызвав банкротство более 20 банков. Валюта потеряла 54 процента в тот год, а инфляция к декабре подскочила до 69%.

**Аргентинский песо, июнь 2002: Аргентина испытывала сложности с финансированием долга с 1999-го в связи с тем, что привязка к доллару один к одному давила на экспортёров, а Бразилия – крупнейший торговый партнёр – девальвировала реал. Временный президент Адольфо Родригез Саа объявил о дефолте по долгам на 95 млрд. Долларов в декабре 2001-го. В течение нескольких недель центральный банк отказался от привязки к доллару, что спровоцировало падение песо на 74% к июню 2002-го.

** Российский рубль, декабрь 2014: валюта обрушилась на 34% за три недели до середины декабря из-за снижения цен на нефть и международных санкций, что вызвало рецессию в стране. Центральный банк потратил 95 млрд. долларов из валютных резервов за последний год для поддержания рубля и пять раз повышал ставки. Хотя эти меры помогли снизить волатильность, рубль остаётся всего в 5% от рекордных минимумов от 16 декабря.

Динамика швейцарского франка ударила по валютным брокерам

Ведущий американский валютный брокер заявил о том, что пострадал из-за "существенных убытков", вымывавших его капитал, новозеландский валютный брокер также столкнулся с проблемами из-за решения ШНБ снять потолок курса к евро.

Крупнейший валютный брокер в Азии и США FXCM Inc. сделал заявление, в котором говорилось, что в связи с беспрецедентной волатильностью евро против швейцарского франка, убытки привели организацию к отрицательному капиталу размером около $225 миллионов.

"В результате такой ситуации с балансом, компания нарушает некоторые нормативные требования к капиталу. Мы активно обсуждаем альтернативы по возвращению нашего капитала к уровням до сегодняшних событий, а также обсуждаем этот вопрос с регуляторами", - заявила компания, обладающая рыночной капитализацией в размере около $701.1 миллионов. Акции компании обвалились на 15% на торгах в США, а затем еще на 12% в нерабочее время. Решение Швейцарского Национального Банка в четверг снять ограничение по курсу к евро вызвала новый виток волатильности на долговых и валютных рынках по всему миру. Отказ от потолка, который, по сути, закреплял курс франка на 1.20 к евро последние три с половиной года, вызвал обвал курса евро почти на 30% против франка, что стало крупнейшим изменением на развитых рынках, о котором могут вспомнить трейдеры. Ранее новозеландский валютный трейдер Global Brokers NZ Ltd. заявил о том, что закрывает свои двери, так как более не может соответствовать требованиям регуляторов к минимальном капитализации в 1 миллион новозеландских долларов (US$782,500).

Акции упали достаточно, чтобы можно было сказать "все вышли" с технической стороны.

Рынок акций падал с начала года, и один из аналитиков графиков заявил о режиме "полной бычей готовности". Том МакКлиллан, публикующий популярный McClellan Market Report, дал еще некоторое время рынкам на этой неделе, чтобы почувствовать условия перепроданности. После снижения SnP 500 почти на 1.7% в ходе внутридневных торгов в среду, а на закрытии на 0.6%, затем он сказал, что "ситуация изменится на бычью, если в четверг будет снижение".

SnP 500 снизился на 0.7% в ходе послеобеденных торгов в четверг. Индекс SnP 500 стоит на пороге второй череды снижения по 5 сессий подряд за последние 12 дней с момента закрытия на историческом максимума на 2090.57 29 декабря. С тех пор индекс потерял 4.3% в ходе снижения. Некоторые другие технические индикаторы подтверждают, что рынок мог созреть для роста:

Текущий уровень индекса волатильности CBOE или VIX максимально приблизился к долгосрочным уровням фьючерсов индекса VIX, как это было полтора года назад, подтверждая, что настроения на рынке опционов достигают нижней медвежьей точки. "Подобные условия обычно означают нижнюю границу медвежьего тренда", - писал Мак Клиллан.

Последняя распродажа SnP 500 соответствовала коррекции в 38.2% от отношения Фибоначчи 0.618, которое также известно математикам как золотое сечение, учитывая его распространённость в природе. Внутридневной минимум в среду на уровне 1988.44 представлял собой 38.5% коррекции ралли с минимума 15 октября на уровне 1820.66 к максимуму 29 декабря 2093.55.

Минимум среды был ниже минимума 6 января на уровне 1992.44; индекс относительный силы, являющийся индикатором, используемым для измерения импульса недавнего тренда, оказался на уровне 39.49 против уровня 6 января на 37.62.

http://blog.fxpro.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба