30 января 2015 FxPRO

Охота за трендом становится лучшей стратегией на валютном рынке

Лучший способ заработать на валютном рынке сейчас - это присоединиться к большинству.

Стратегия следования набирающим силу трендам приносит инвесторам максимальную за три года прибыль, свидетельствует индекс Deutsche Bank AG, отслеживающий доходность соответствующих сделок. Попытки сыграть на разнице в мировых процентных ставок или недооцененности тех или иных валют пока оборачиваются убытками.

Смягчение монетарной политике в Европе, Индии и Канаде в этом году привело к ослаблению местных валют и формированию на рынке четких трендов, на которые могут ориентироваться инвесторы. Наиболее выгодной стратегией остается покупка доллара, который укрепляется на протяжении семи месяцев подряд на фоне подготовки Федеральной резервной системы США к повышению процентных ставок. Эксперты ждут сохранения этой тенденции, прогнозируя рост доллара к 13 из 16 основных валют к концу года.

«На валютном рынке сформировались мощные тренды, - сказал 25 января стратег Goldman Sachs Group Inc. в Нью-Йорке Робин Брукс. - Это означает, что не стоит следовать инстинктивному желанию дождаться отката от достигнутых уровней, ликвидации позиций и коррекции».

Стратегия следования тренду не всегда была столь успешной. Индекс Deutsche Bank снижался на протяжении первых трех кварталов прошлого года - до нарастания ожиданий того, что ФРС повысит ключевую ставку с 0,00-0,25 процента в 2015 году.

По итогам октября, ноября и декабря индекс демонстрировал рост, прибавив в общей сложности 9 процентов, а в этом месяце достиг пика с 2011 года.

Валютная турбулентность вызывает большие ставки

Растущий доллар бьет по валютам во всем мире на фоне попыток придать импульс экономическому росту, а также вызывая волну инвесторских ставок на получение прибыли от этих колебаний. Многие центральные банки по всему миру снижают курсы своих валют в попытке сдержать признаки экономического спада, о чем сигнализирует снижение цен на нефть, снижение инфляции и ослабление прогнозов на рост.

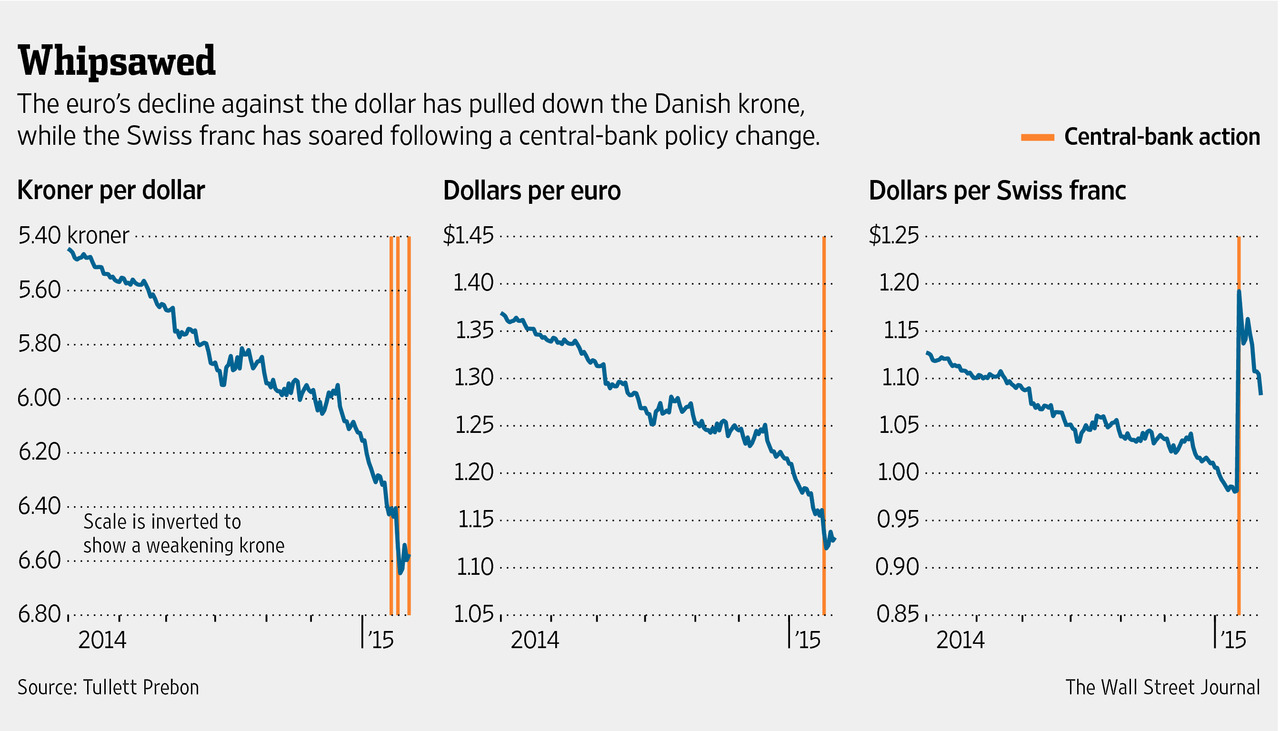

Текущая динамика вместе с решениями наподобие ШНБ об окончании политики ограничения курса длиной в три года, лишь усилили текущие валютные колебания. Нынешняя ситуация заставляет инвесторов делать огромные ставки на изменение курсов валют, потенциально питая новую валютную турбулентность.

Датский ЦБ сократил ставку по депозитам третий раз за две недели в четверг, заставляя банки платить больше за размещение средств в попытке защитить давно введенную привязку к снижающемуся евро, который падал с прошлой недели, когда ЕЦБ принял пакет стимулов размером более 1 триллиона евро ($1.129 триллиона). В четверг доллар вырос до 11-ти летнего максимума против корзины валют, а также вырос на 15% за прошлый год. Страны сокращают процентные ставки или же утверждают меры стимулирования в надежде придать импульс внутреннему экономическому росту и занятости за счет ослабления валют, что делает экспорт более конкурентоспособным за границей. В тоже самое время, снижение валюты также усиливает риски гонки на выживание, так как торговые партнеры стремятся перегнать друг друга, упираясь в логические пределы этих действий.

Японская инфляция снижается, и может продолжить в этом направлении; иностранцы продают в январе

Базовая потребительская инфляция в Японии снизилась до 0.5% в декабре, это минимальный уровень с июля 2013 года, а также ниже ожидаемых 0.6%.

Беспрецедентное количественное смягчение размером 80 триллионов иен в год было нацелено на возвращение базовой инфляции в Японии к 2%. Цены на нефть падают, стоимость сырьевых товаров снижается, Япония сейчас очень далека от целевого показателя, так как 2% включают в себя стоимость энергии. Кристофер Вуд из CLSA призывал Банк Японии отказаться от цели по базовой инфляции и таргетировать инфляцию, не учитывающую динамику цен на продукты и энергию.

Как хорошо работает количественное смягчение в Японии? Японские акции демонстрировали устойчивость в этом году, Nikkei 225 вырос на 1.5%, иена выросла еще на 1.5% против американского доллара. В результате, iShares MSCI Japan ETF вырос на 4%.

Тем не менее, если посмотреть вглубь, видно, что иностранцы не участвуют в этом процессе. Небольшой рост в текущем месяце был движим центральным банком. С начала этого месяца Банк Японии купил на 334 миллиарда иен у ETF в сравнении с 224 миллиардами в декабре. По данным Токийской Фондовой Биржи, иностранцы на контрасте продали 817 миллиардов иен в течение первых трех недель января после покупки 198 миллиардов в декабре.

Лучший способ заработать на валютном рынке сейчас - это присоединиться к большинству.

Стратегия следования набирающим силу трендам приносит инвесторам максимальную за три года прибыль, свидетельствует индекс Deutsche Bank AG, отслеживающий доходность соответствующих сделок. Попытки сыграть на разнице в мировых процентных ставок или недооцененности тех или иных валют пока оборачиваются убытками.

Смягчение монетарной политике в Европе, Индии и Канаде в этом году привело к ослаблению местных валют и формированию на рынке четких трендов, на которые могут ориентироваться инвесторы. Наиболее выгодной стратегией остается покупка доллара, который укрепляется на протяжении семи месяцев подряд на фоне подготовки Федеральной резервной системы США к повышению процентных ставок. Эксперты ждут сохранения этой тенденции, прогнозируя рост доллара к 13 из 16 основных валют к концу года.

«На валютном рынке сформировались мощные тренды, - сказал 25 января стратег Goldman Sachs Group Inc. в Нью-Йорке Робин Брукс. - Это означает, что не стоит следовать инстинктивному желанию дождаться отката от достигнутых уровней, ликвидации позиций и коррекции».

Стратегия следования тренду не всегда была столь успешной. Индекс Deutsche Bank снижался на протяжении первых трех кварталов прошлого года - до нарастания ожиданий того, что ФРС повысит ключевую ставку с 0,00-0,25 процента в 2015 году.

По итогам октября, ноября и декабря индекс демонстрировал рост, прибавив в общей сложности 9 процентов, а в этом месяце достиг пика с 2011 года.

Валютная турбулентность вызывает большие ставки

Растущий доллар бьет по валютам во всем мире на фоне попыток придать импульс экономическому росту, а также вызывая волну инвесторских ставок на получение прибыли от этих колебаний. Многие центральные банки по всему миру снижают курсы своих валют в попытке сдержать признаки экономического спада, о чем сигнализирует снижение цен на нефть, снижение инфляции и ослабление прогнозов на рост.

Текущая динамика вместе с решениями наподобие ШНБ об окончании политики ограничения курса длиной в три года, лишь усилили текущие валютные колебания. Нынешняя ситуация заставляет инвесторов делать огромные ставки на изменение курсов валют, потенциально питая новую валютную турбулентность.

Датский ЦБ сократил ставку по депозитам третий раз за две недели в четверг, заставляя банки платить больше за размещение средств в попытке защитить давно введенную привязку к снижающемуся евро, который падал с прошлой недели, когда ЕЦБ принял пакет стимулов размером более 1 триллиона евро ($1.129 триллиона). В четверг доллар вырос до 11-ти летнего максимума против корзины валют, а также вырос на 15% за прошлый год. Страны сокращают процентные ставки или же утверждают меры стимулирования в надежде придать импульс внутреннему экономическому росту и занятости за счет ослабления валют, что делает экспорт более конкурентоспособным за границей. В тоже самое время, снижение валюты также усиливает риски гонки на выживание, так как торговые партнеры стремятся перегнать друг друга, упираясь в логические пределы этих действий.

Японская инфляция снижается, и может продолжить в этом направлении; иностранцы продают в январе

Базовая потребительская инфляция в Японии снизилась до 0.5% в декабре, это минимальный уровень с июля 2013 года, а также ниже ожидаемых 0.6%.

Беспрецедентное количественное смягчение размером 80 триллионов иен в год было нацелено на возвращение базовой инфляции в Японии к 2%. Цены на нефть падают, стоимость сырьевых товаров снижается, Япония сейчас очень далека от целевого показателя, так как 2% включают в себя стоимость энергии. Кристофер Вуд из CLSA призывал Банк Японии отказаться от цели по базовой инфляции и таргетировать инфляцию, не учитывающую динамику цен на продукты и энергию.

Как хорошо работает количественное смягчение в Японии? Японские акции демонстрировали устойчивость в этом году, Nikkei 225 вырос на 1.5%, иена выросла еще на 1.5% против американского доллара. В результате, iShares MSCI Japan ETF вырос на 4%.

Тем не менее, если посмотреть вглубь, видно, что иностранцы не участвуют в этом процессе. Небольшой рост в текущем месяце был движим центральным банком. С начала этого месяца Банк Японии купил на 334 миллиарда иен у ETF в сравнении с 224 миллиардами в декабре. По данным Токийской Фондовой Биржи, иностранцы на контрасте продали 817 миллиардов иен в течение первых трех недель января после покупки 198 миллиардов в декабре.

http://blog.fxpro.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба