6 марта 2015 Вести Экономика

Для лорда Ротшильда в последнее время сохранение состояния становится все более сложным, и он предупреждает о том, что "мы наблюдаем очень опасную геополитическую ситуацию, какой не было со времен Второй мировой войны."

Он также упоминает снижение курса бумажных валют, слабый экономический рост и другие экономические факторы.

Как отметили в Rothschild Wealth Management в прошлом году, валютная политика серьезно ограничивается высоким уровнем долга, а также процентными ставками, близкими к нулю. Лорд Ротшильд коротко суммирует свои размышления:

"Наша политика четко сформировалась в течение последних лет. Проще говоря, суть в том, чтобы добиться долгосрочного роста капитала при сохранении капитала акционеров; реализация этой политики происходит во время высокого риска, сложной ситуации и неопределенности. Очень сложно предсказать, как будет развиваться ситуация в экономике и геополитике.

В 2014 году мировой экономический рост шел очень неровно и показал довольно низкие результаты после 6 лет стимулирования и низких процентных ставок, которые уже близки к нулю, что создает опасность потенциально резкой коррекции на фондовых рынках.

Неудивительно, что стоимость бумажных денег снизилась, так как страны стремятся конкурировать и поддерживать рост за счет снижения стоимости своих валют – курс евро и иены снизился более чем на 12% против американского доллара в течение года. Курс фунта стерлингов снизился на 5,9%.

Помимо этой непростой экономической ситуации мы сталкиваемся с геополитической ситуацией, которая, вероятна, самая опасная с окончания Второй мировой войны: хаос и экстремизм на Ближнем Востоке, российская агрессия и экспансия, ослабление Европы, которое подогревается ростом безработицы, что является результатом неспособности принять структурные реформы во многих странах, которые входят в состав Европейского союза.".

Комментарий лорда Ротшильда только подтверждает обеспокоенность, которую еще год назад высказал инвестфонд Rothschild Wealth Management относительно того, что высока вероятность депрессии.

Четыре основные сценария

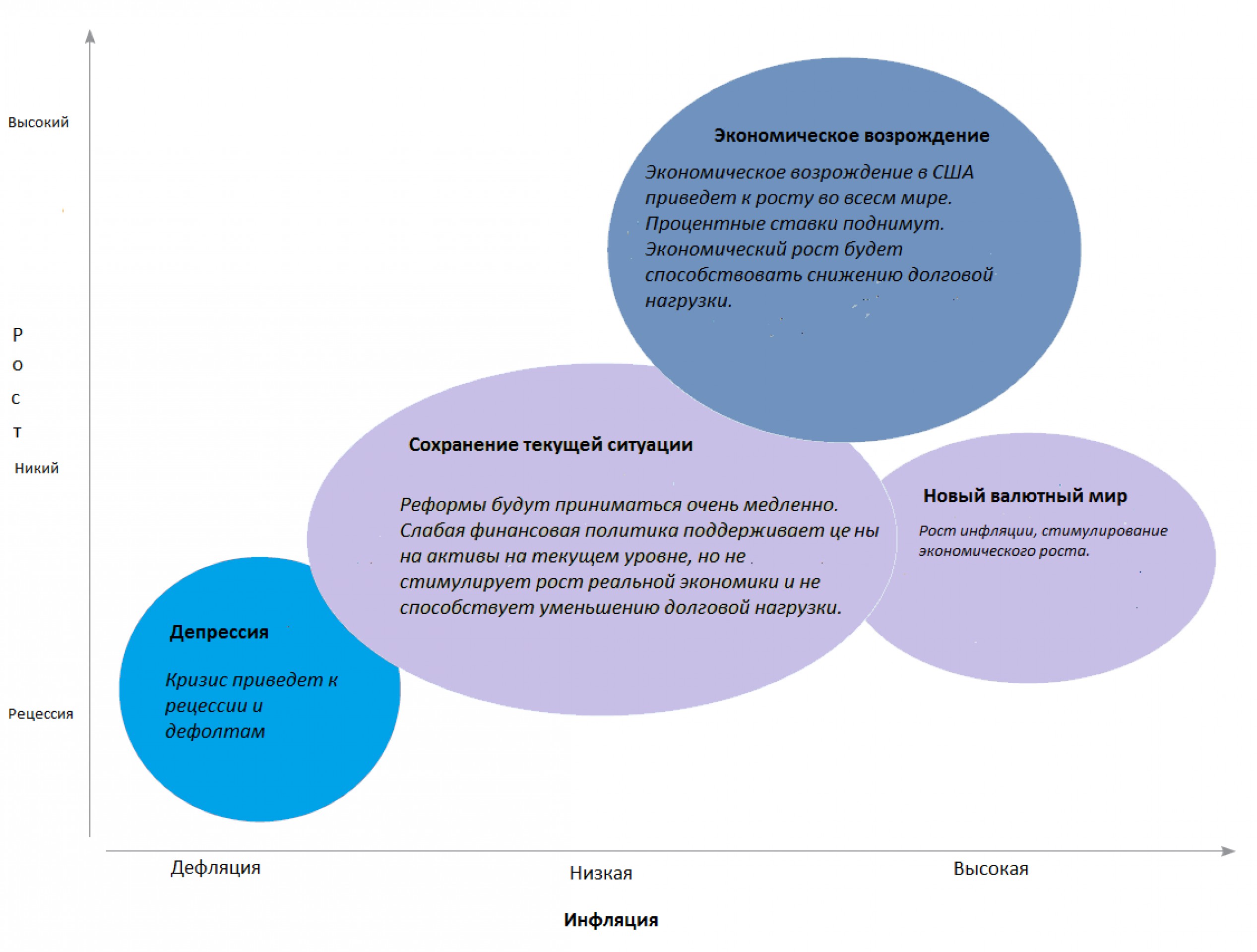

"Мы определили четыре основные сценария, которые, на наш взгляд, наиболее вероятны.

Для каждого из сценариев положение пузыря демонстрирует сочетание роста и инфляции, которых мы ожидаем в течение следующих 1-3 лет.

Размер пузыря иллюстрирует наш взгляд на то, насколько вероятно то, что именно этот сценарий сработает – это субъективно, просто чтобы проиллюстрировать наше мнение.

Рост - это потенциал для каждой страны. Например, уровень роста в 4% для Китая будет слишком маленьким, а для Европы – слишком высоким. Точно так же уровень инфляции соотносится с каждой конкретной страной.

Мы также предполагаем, что условия в мировой экономике должны улучшаться. Мы полагаем, что мир может начать движение от текущего состояния к экономическому возрождению, и ситуация, описанная в сценарии "Новый валютный мир", станет в скором времени более вероятной.

И хотя мы полагаем, что сценарий "Депрессия" маловероятен, мы все же считаем, что эффект от его реализации будет настолько разрушительным, что необходимо учитывать и его в нашей инвестиционной стратегии".

При этом Ротшильд отмечает, что крайне сложно предсказать развитие ситуации в экономике и геополитике в мире.

По мнению Rothschild Wealth Management, наиболее вероятным сценарием на будущее является сохранение статус-кво: монетарная политика мировых ЦБ останется сверхмягкой, реальные ставки в большинстве западных стран уйдут в отрицательную зону, власти не решатся на борьбу с пузырями на рынках, экономический рост будет скачкообразным и неравномерным, а меры бюджетной экономии и необходимые реформы не найдут должной поддержки.

При этом экономика КНР продолжит замедляться на фоне необходимой ребалансировки в сторону внутреннего спроса. Кризис в еврозоне перейдет в хроническую стадию из-за отсутствия поддержки реформ со стороны политиков.

Лучшими активами в этой ситуации компания Ротшильда называет корпоративные облигации и недвижимость.

http://www.vestifinance.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба