9 июня 2015 smart-lab.ru | Архив

Часть первая. Введение, краткая теория

С точки зрения австрийской экономической теории, которой я буду руководствоваться при анализе экономических циклов в России, эти циклы: бум-спад-кризис-рецессия(депрессия), — обусловлены государственным вмешательством в экономику, а вовсе не «неэффективностями рыночной экономики», как нас учили во времена исторического материализма, и как это принято считать в современном экономическом мейнстриме от неокейнсианства до неоклассики.

Важнейшим институтом такого вмешательства в экономику в современных условиях, и как следствие, главной причиной экономических циклов является банковская система с центральным банком и частичным резервированием.

ЦБ РФ публикует самую разнообразную статистику на своём сайте. Хотя она довольно запутанная, неполная, и публикуется со значительными задержками, всё же в первом приближении при надлежащей обработке вполне пригодна для иллюстрации экономических процессов, происходящих в России.

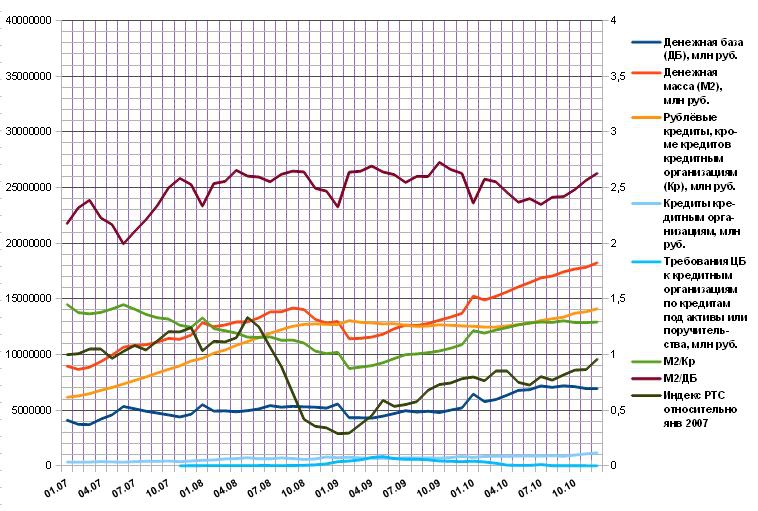

Для введения в терминологию начнём с построенных мной по данным с 2003 г. по настоящее время графиков изменения основных денежных агрегатов (денежной базы и денежной массы М2), а также некоторых вспомогательных показателей.

Денежная база (синяя линия на рисунке) представляет собой наличные деньги, а также обязательные резервы кредитных организаций на счетах центробанка. Как видим, этот показатель имеет явно выраженную тенденцию к росту, с непродолжительными откатами и относительно стабильными участками. Ко времени написания этой заметки денежная база в России, согласно данным ЦБ РФ, составляла величину около 10 трлн. рублей.

Денежная база — это далеко не все деньги, циркулирующие в экономике. Имеются различные другие заменители товарных денег (существовавших до отказа от золотого стандарта), и некоторые из них трудно, на самом деле, считать даже фидуциарными (фиатными) деньгами, т.е., деньгами, ценность которых полностью основана на доверии к выпускающим их государству, из-за отсутствия свойства мгновенной ликвидности. Так, например, банковский срочный депозит не обладает мгновенной ликвидностью, не может служить средством обмена, и потому, в строгом смысле, не может считаться деньгами.

Однако, вследствие того, что обычно договор срочного депозита легко и быстро может быть расторгнут кредитором в одностороннем порядке, а денежные суммы по нему — превращёны в наличность, в т.н. «денежную массу» (М2 — красная линия на рисунке) включаются также и срочные депозиты, и само собой, средства в безналичной форме на текущих и расчётных счетах, обладающие мгновенной ликвидностью по определению.

Важнейшей компонентой денежной массы М2 являются т.н. «кредитные деньги», которые коммерческий банк выдаёт заёмщикам под некоторый процент. В системе с полным (100%) резервированием эти деньги банк должен брать из собранных им пассивов (срочных депозитов), которые он получил от своих кредиторов под меньший процент, и, таким образом, выполнять просто роль посредника между займодателями и заёмщиками.

В современных банковских системах с частичным резервированием это не так, поскольку коммерческие банки обязаны поддерживать на своих счетах в центральном банке лишь небольшую часть собранных ими средств (в РФ эта т.н. «норма резервирования» на момент написания заметки составляет всего 4.25%). Предполагается, что все вкладчики банка не ринутся одновременно расторгать свои договоры срочных депозитов и снимать свои средства с текущих или расчётных счетов, и что такие потребности части вкладчиков не превышают нормы резервирования, установленной центральным банком.

Такое положение дел приводит к возможности «вторичной эмиссии» денег коммерческими банками в виде кредитов, общий размер которых может значительно превышать (и реально всегда превышает) общий размер денежной базы.

Теоретически, при норме резервирования 4.25% банки могут выпустить на каждый рубль денежной базы ещё более 20 рублей.

На беседе youtrade.tv для объяснения этого феномена я прибег к аналогии с т.н. «кредитным плечом», которое даёт брокерская компания трейдерам срочного рынка.

Получая такое «плечо», трейдер может торговать средствами, значительно превосходящими размер его депозита. Трейдер прекрасно понимает связанные с такой торговлей риски. Увы, многим почему-то гораздо сложнее понять, что банковская система с потенциальным «плечом» 20:1 несёт ещё большие риски, чем, скажем, торговля на валютной секции ММВБ, где максимальный размер плеча сейчас, на момент написания этих строк, «всего лишь» 5:1.

Именно в этом «плече» (которое в банковской системе называют «банковским мультипликатором») и содержится потенциальная опасность, реализующаяся в повторяющихся экономических кризисах.

Банковский мультипликатор для всей денежной системы может быть вычислен как отношение величины денежной массы к величине денежной базы. Как видим из приведённого рисунка (коричневая линия), мультипликатор также имел общую тенденцию к росту на периоде с 2003 г по н.в. Сейчас он составляет величину около трёх, и вырос за 12 лет примерно вдвое. Видно, что банки в России, в целом, пока не склонны брать риски больше биржевых, но всё-таки их риски со временем растут. Ещё есть куда расти: потенциал больше 20, а пример (плохой, разумеется) многих стран Европы показывает, что мультипликатор реально может быть намного больше (6-7 — достаточно типичные значения для европейских стран).

Часть вторая. Почему и как случаются экономические кризисы. Россия, 2008 год

В старом анекдоте времён 90-х годов прошлого века «новый русский» объясняет своему приятелю, в чём состоит его бизнес: «Покупаю бутылку пива за один доллар, а продаю её за три доллара. Вот на эти два процента я и живу».

Как было показано в первой части, коммерческие банки в системе с центральным банком и частичным резервированием также живут «на эти два процента», которые им разрешает центробанк законодательным установлением нормы обязательного резервирования и некоторыми другими инструментами институционального насилия, важнейшим из которых является законодательно устанавливаемая учётная ставка.

Ошибочно считать, что банки «живут» на настоящие условные «два процента», которые получались бы как разница между средним процентом по выданным кредитам и средним процентом по принятым срочным депозитам. Такое возможно лишь в денежной системе с полным, 100% резервированием, и при отсутствии институциональной агрессии против деятельности экономических субъектов, которой занимается любой центробанк мира, пытаясь осуществлять социалистическую утопию централизованного планирования в денежной сфере.

Именно благодаря такому «крышеванию» со стороны ЦБ банки имеют возможность не «жить на жалкие два процента», а умножать деньги ЦБ втрое (как сейчас в России) или даже больше (как сейчас в странах Европы и США), т.е., порождать деньги фактически «из воздуха».

Но почему банки не могут увеличивать рассмотренный выше «банковский мультипликатор» до предельных величин, теоретически разрешённых ЦБ? Ведь, как мы видели, норма обязательного резервирования в РФ сейчас позволяет банкам «жить» более чем на 20 «новорусских процентов», т.е., увеличивать деньги ЦБ более чем в 20 раз.

В действительности, банки обычно предпочитают хранить на счетах ЦБ больше средств, чем предписывает им норма резервирования, так как использование «максимального плеча» влечёт значительные риски. Кроме того, кредиты могут оказываться не всегда востребованными, например, в ситуации, когда ЦБ устанавливает большую учётную ставку, вынуждая тем самым банки делать кредиты более дорогими.

Тем не менее, любое количество необеспеченных денег в экономике, так или иначе, искажает сигналы, посылаемые участникам рынков. Это приводит к появлению неоправданных структурных сдвигов, в результате чего происходят ошибочные инвестиции в производства с более длительным циклом, которых бы не было при отсутствии «лишних» кредитных денег. На практике многие инвестиционные проекты не могут быть завершены, но выясняется это лишь тогда, когда «избыточные» необеспеченные деньги уже потрачены, а дальнейшая кредитная экспансия приостанавливается или вовсе прекращается. В классическом варианте цикла происходит т.н. «кредитное сжатие», сопровождаемое снижением денежной массы и прекращением роста, а иногда и снижением денежной базы.

Посмотрим, что происходило с денежными агрегатами и кредитованием в период российского экономического кризиса 2008 г. (см. рисунок ниже). Мы видим классический «австрийский бизнес-цикл». Сначала денежная база (ДБ, синяя линия на графике) и денежная масса (М2, красная линия) растут вместе с объёмом кредитов (Кр, специально очищенных мной от кредитов кредитным организациям, показано жёлтой линией; кредиты кредитным организациям для справки показаны отдельно, голубой линией). Далее видно, как кривая денежной массы М2, поначалу обгонявшая объём кредитов, постепенно снижает наклон, и в момент кризиса (см. чёрную линию — резко падающий в это время индекс фондового рынка РТС) М2 падает ниже этого объёма.

Расширение кредита становится возможным благодаря снижению ставок по кредитам, на которые в современном интервенционистском государстве влияет, главным образом, Центральный банк. Он делает это путём установления учётной ставки, покупки активов (обычно в виде иностранной валюты) в целях первичной эмиссии (роста денежной базы), и ряда других инструментов вмешательства в деятельность экономических субъектов. Эти меры ЦБ приводят к росту инфляции на стадии экономического бума, к бурному росту фондового рынка, к постепенному росту ставок по кредитам из-за увеличения инфляции, и, в конечном счёте, к перекосу в структуре капитала в пользу производств и инвестиционных проектов с длинным производственным циклом. Затем деньги для таких долгосрочных проектов оказываются слишком дорогими, и выясняется, что эти проекты не могут быть завершены. Происходит кризис.

Я даже рассчитал специальный коэффициент, равный М2/Кр (зелёная линия на графике), величина которого, вероятно, может служить признаком наступившего кризиса. Когда этот коэффициент снижается и оказывается ниже единицы, то, в соответствии с моей гипотезой, с высокой вероятностью случается кризис, а экономика вступает в фазу рецессии/депрессии. Соответственно, когда этот коэффициент уверенно отрывается от единицы вверх, происходит окончание рецессии, выход из кризиса, и начинается новый цикл. «Физический смысл» происходящего понятен: исчезают необеспеченные сбережениями пустые деньги, созданные в фазе кредитного расширения. В экономике — ступор, денег как будто бы «не хватает». Нужно каким-то образом восстанавливать нарушенное соотношение между денежной массой М2 и кредитами, и стандартный, классический способ этого восстановления — именно кредитное сжатие, что и произошло в 2009 г. Сначала снизились как денежная база, так и денежная масса, а кредиты прекратили рост, и затем, при плавно падающем объёме кредитования восстанавливающаяся денежная масса М2 вновь обогнала объём кредитов. Просто классика!

Но ЦБ может действовать и по-другому. Он может при помощи своих инструментов: первичной денежной эмиссии (увеличения денежной базы за счёт покупки активов), искусственного снижения учётной ставки, и т.п., — попытаться раздуть новую, ещё более мощную волну кредитной экспансии, таким образом, чтобы вновь на время обеспечить превышение денежной массы М2 над кредитами, не допуская кредитного сжатия. Собственно, в современных интервенционистских государствах, в том числе в России, это рано или поздно всегда происходит, даже после кредитного сжатия. И именно так было в России в 2009-2010 г., когда экономика, как казалось, очень быстро вышла из кризиса за счёт включения печатного станка. На графике прекрасно виден возобновившийся уже к середине 2010 года цикл кредитной экспансии, вызванный увеличением денежной базы и денежной массы ещё в конце 2009 года. В этот же период ЦБ начал последовательно снижать учётную ставку, облегчая кредитование.

На самом деле, подобная политика ЦБ не всегда может оказываться успешной. Несмотря на увеличение денежной базы, денежная масса может не расти, или расти медленней. Кредиты в такой ситуации просто «не перевариваются» экономикой, и возникает длительная депрессия совсем другого типа, чем при резком кредитном сжатии.

Существует и другая опасность такой инфляционной политики центробанка: в какой-то момент инфляция становится неуправляемой, возникает гиперинфляция, что приводит к полному разрушению финансовой системы.

Происходящие периодические экономические кризисы — это неизбежное следствие государственного вмешательства в экономику, в первую очередь, в лице центробанка, «крышующего» финансовую систему с частичным резервированием, а вовсе не «кризисы перепроизводства», вызываемые якобы «неэффективностью рынка». Скорее, здесь следует говорить о «неэффективности государства».

Как остроумно заметил лучший президент США 20 века Рональд Рейган, «правительство — не решение нашей проблемы, правительство и есть наша проблема».

В следующей части я выскажу свой взгляд на современный российский кризис, и сформулирую свои предположения о его возможном развитии.

Часть 3. Россия, 2014 год

Начну с небольшого «лирического отступления».

Иногда меня спрашивают, почему я при анализе российских экономических циклов не принимаю во внимание различные внешние и внутренние факторы: мировые цены на нефть, газ, экономические циклы западных стран, санкции, геополитику, экспорт-импорт, торговый баланс, «импортозамещение», и т.п. — т.е., считают, что для правильного анализа нужно всё это учитывать.

Некоторые, напротив, считают, что российские экономические циклы зависят исключительно от нефтяных цен, и больше ничего не нужно принимать во внимание.

Правильный ответ, на мой взгляд, заключается в том, что факторов на самом деле очень много, ни один из перечисленных не является главным, но все они трудно поддаются учёту и интерпретации сами по себе, в отрыве от действий экономических субъектов. Именно эти действия, а не сами по себе какие-то численные параметры или отдалённые последствия совершённых действий являются первопричиной. Для анализа экономических циклов интервенционистского государства важнейшими экономическими субъектами являются государственные чиновники, и, прежде всего, чиновники центрального банка. Именно от принимаемых ими решений очень сильно зависит характер течения экономических циклов. Именно они подают искажающие реальность сигналы другим экономическим субъектам — участникам рынка, тем самым провоцируя циклы.

Да, конечно, все перечисленные выше факторы тоже имеют значение, и по их динамике тоже можно делать какие-то частные выводы. Но я полагаю, что их влияние на циклы опосредованное, вторичное, разнонаправленное, трудно оцениваемое и не всегда однозначное.

Да, разумеется, все эти крымнаши, домбабве, лугандонии, недороссии и прочие, ещё только предстоящие нам гондурасы, связанные с агрессивной внешней политикой России, оказывают и будут дальше оказывать в целом крайне негативное воздействие на экономику России, поскольку являются частным случаем тех же самых «ошибочных инвестиций», но осуществляемых уже не частным бизнесом, а непосредственно государством.

С другой стороны, эти же действия российской власти приводят ко всё большей экономической изоляции России от западного мира, что в значительной мере снижает воздействие мировых экономических процессов на российскую экономику.

И так ли уж будут важны для российской экономики уровни мировых цен на нефть и газ после вполне вероятного эмбарго в ответ на растущую агрессию России против всего мира? На мой взгляд, гораздо большее значение в этом случае будет иметь вынужденная переориентация бизнеса на внутренние рынки.

Да, пресловутое «импортозамещение» всё-таки происходит, несмотря ни на что. Импорт продовольствия сократился, а есть что-то нужно.

Число экономически активных граждан России, которым, как и мне, случайно повезло жить не так уж далеко от финской границы, и которые пока ещё имеют возможность регулярно покупать нормальный, настоящий сыр в ближайшем финском сельпо, ничтожно мало. Ну, может быть, ещё жителям древнерусского города Калининграда и области повезло.

Подавляющее же большинство россиян уже сейчас вынуждено вместо сыра покупать импортозамещающий нефтепродукт, по ощущениям, больше напоминающий окрашенный в жёлтый цвет кусок смешанной с пластмассой сырой резины. Ну и что? Как это всё учитывать при анализе возникающей цикличности?

А вот денежные агрегаты, выраженные в точных цифрах, публикуемых ЦБ РФ, как видим, связаны с экономической цикличностью непосредственно, поскольку чиновники ЦБ в значительной степени их и порождают, меняя ключевые ставки, нормы резервирования, включая и останавливая «печатный станок», и т.п. Так что вернёмся к нашим баранам.

Я предлагаю посмотреть на два графика: первый показывает динамику денежной массы М2 (красная линия), кредитов (жёлтая линия) и денежной базы (тёмно-синяя линия) за период с 2010 года по апрель-май 2015 г. (к сожалению, не все майские цифры ещё опубликованы на момент написания этих строк); второй показывает ту же динамику с 2007 года, что позволяет сравнить кризис-2008 и кризис-2014, выявить их общие черты и отличия.

Общее в рассматриваемых кризисах :

1. Падение предложенного мной критерия М2/Кр ниже единицы (зелёная линия);

2. Достижение минимумов по индексу РТС (чёрная линия);

3. Предшествующая кредитная экспансия (жёлтая линия) и рост денежной массы М2 (красная линия);

4. Нерассмотренный мной ранее вспомогательный признак: предшествующий значительный рост задолженности кредитных организаций центральному банку (синяя линия).

Отличия в рассматриваемых кризисах:

1. Характер кредитного сжатия в острой фазе кризиса.

В кризисе, начавшемся в 2008 году, имели место не только приостановка и последующее снижение кредитов, но также ощутимое абсолютное снижение как денежной массы, так и денежной базы.

В начавшемся текущем кризисе мы пока не видим существенного снижения денежной массы М2 после замедления её роста в 2014 году (напротив, в последнее время уже наметился её дальнейший рост!), в то время как денежная база росла средним темпом в течение всего 2014 года, а сейчас, похоже, уже не растёт и не падает, а просто стабилизировалась.

Предложенный мной ранее критерий М2/Кр лишь в ноябре и декабре 2014 г. упал чуть ниже единицы — до 0.97, и сейчас уже 3 месяца подряд чуть превышает единицу, в то время как на пике кризиса в начале 2009 г. он держался на уровне около 0.8 на протяжении почти четырёх месяцев, а чуть превысил единицу примерно лишь через полгода, после чего ещё примерно через полгода почти вернулся к докризисному уровню (около 1.2).

Таким образом, происшедшее на момент начала острой фазы текущего кризиса кредитное сжатие произошло на фоне продолжающегося роста денежной базы и лишь кратковременного, незначительного снижения денежной массы М2, и пока выглядит слабее сжатия в кризис 2008 года.

2. Характер движения денежной массы и кредитов.

Различие становится особенно явным после публикации апрельского и майского статистических бюллетеней ЦБ.

Из последних доступных данных видно, что кредиты начали падать при растущей денежной массе. Тем самым, уже вроде даже формально выполняется мой критерий «выхода из рецессии» М2/Кр > 1, но в кризис 2008 года это неравенство было достигнуто только к моменту начала возобновившейся кредитной экспансии. Ничего подобного сейчас и близко нет.

3. Гораздо более значительный, чем в кризис 2008 г., рост задолженности кредитных организаций Центральному банку РФ, который продолжался на протяжении всего 2014 года, и достиг на пике более чем 4 трлн. рублей — более трети всей денежной базы на этот момент! В кризис 2008 г. эта задолженность на пике составляла «всего» около 1 трлн. рублей, что было «лишь» около четверти денежной базы на тот момент.

Что же происходит, и чего можно ожидать дальше?

Я собирался написать об этом уже в данной, третьей части, но думаю, что лучше сделать это отдельной частью — и без того уже получилось слишком «многабукафф».

С точки зрения австрийской экономической теории, которой я буду руководствоваться при анализе экономических циклов в России, эти циклы: бум-спад-кризис-рецессия(депрессия), — обусловлены государственным вмешательством в экономику, а вовсе не «неэффективностями рыночной экономики», как нас учили во времена исторического материализма, и как это принято считать в современном экономическом мейнстриме от неокейнсианства до неоклассики.

Важнейшим институтом такого вмешательства в экономику в современных условиях, и как следствие, главной причиной экономических циклов является банковская система с центральным банком и частичным резервированием.

ЦБ РФ публикует самую разнообразную статистику на своём сайте. Хотя она довольно запутанная, неполная, и публикуется со значительными задержками, всё же в первом приближении при надлежащей обработке вполне пригодна для иллюстрации экономических процессов, происходящих в России.

Для введения в терминологию начнём с построенных мной по данным с 2003 г. по настоящее время графиков изменения основных денежных агрегатов (денежной базы и денежной массы М2), а также некоторых вспомогательных показателей.

Денежная база (синяя линия на рисунке) представляет собой наличные деньги, а также обязательные резервы кредитных организаций на счетах центробанка. Как видим, этот показатель имеет явно выраженную тенденцию к росту, с непродолжительными откатами и относительно стабильными участками. Ко времени написания этой заметки денежная база в России, согласно данным ЦБ РФ, составляла величину около 10 трлн. рублей.

Денежная база — это далеко не все деньги, циркулирующие в экономике. Имеются различные другие заменители товарных денег (существовавших до отказа от золотого стандарта), и некоторые из них трудно, на самом деле, считать даже фидуциарными (фиатными) деньгами, т.е., деньгами, ценность которых полностью основана на доверии к выпускающим их государству, из-за отсутствия свойства мгновенной ликвидности. Так, например, банковский срочный депозит не обладает мгновенной ликвидностью, не может служить средством обмена, и потому, в строгом смысле, не может считаться деньгами.

Однако, вследствие того, что обычно договор срочного депозита легко и быстро может быть расторгнут кредитором в одностороннем порядке, а денежные суммы по нему — превращёны в наличность, в т.н. «денежную массу» (М2 — красная линия на рисунке) включаются также и срочные депозиты, и само собой, средства в безналичной форме на текущих и расчётных счетах, обладающие мгновенной ликвидностью по определению.

Важнейшей компонентой денежной массы М2 являются т.н. «кредитные деньги», которые коммерческий банк выдаёт заёмщикам под некоторый процент. В системе с полным (100%) резервированием эти деньги банк должен брать из собранных им пассивов (срочных депозитов), которые он получил от своих кредиторов под меньший процент, и, таким образом, выполнять просто роль посредника между займодателями и заёмщиками.

В современных банковских системах с частичным резервированием это не так, поскольку коммерческие банки обязаны поддерживать на своих счетах в центральном банке лишь небольшую часть собранных ими средств (в РФ эта т.н. «норма резервирования» на момент написания заметки составляет всего 4.25%). Предполагается, что все вкладчики банка не ринутся одновременно расторгать свои договоры срочных депозитов и снимать свои средства с текущих или расчётных счетов, и что такие потребности части вкладчиков не превышают нормы резервирования, установленной центральным банком.

Такое положение дел приводит к возможности «вторичной эмиссии» денег коммерческими банками в виде кредитов, общий размер которых может значительно превышать (и реально всегда превышает) общий размер денежной базы.

Теоретически, при норме резервирования 4.25% банки могут выпустить на каждый рубль денежной базы ещё более 20 рублей.

На беседе youtrade.tv для объяснения этого феномена я прибег к аналогии с т.н. «кредитным плечом», которое даёт брокерская компания трейдерам срочного рынка.

Получая такое «плечо», трейдер может торговать средствами, значительно превосходящими размер его депозита. Трейдер прекрасно понимает связанные с такой торговлей риски. Увы, многим почему-то гораздо сложнее понять, что банковская система с потенциальным «плечом» 20:1 несёт ещё большие риски, чем, скажем, торговля на валютной секции ММВБ, где максимальный размер плеча сейчас, на момент написания этих строк, «всего лишь» 5:1.

Именно в этом «плече» (которое в банковской системе называют «банковским мультипликатором») и содержится потенциальная опасность, реализующаяся в повторяющихся экономических кризисах.

Банковский мультипликатор для всей денежной системы может быть вычислен как отношение величины денежной массы к величине денежной базы. Как видим из приведённого рисунка (коричневая линия), мультипликатор также имел общую тенденцию к росту на периоде с 2003 г по н.в. Сейчас он составляет величину около трёх, и вырос за 12 лет примерно вдвое. Видно, что банки в России, в целом, пока не склонны брать риски больше биржевых, но всё-таки их риски со временем растут. Ещё есть куда расти: потенциал больше 20, а пример (плохой, разумеется) многих стран Европы показывает, что мультипликатор реально может быть намного больше (6-7 — достаточно типичные значения для европейских стран).

Часть вторая. Почему и как случаются экономические кризисы. Россия, 2008 год

В старом анекдоте времён 90-х годов прошлого века «новый русский» объясняет своему приятелю, в чём состоит его бизнес: «Покупаю бутылку пива за один доллар, а продаю её за три доллара. Вот на эти два процента я и живу».

Как было показано в первой части, коммерческие банки в системе с центральным банком и частичным резервированием также живут «на эти два процента», которые им разрешает центробанк законодательным установлением нормы обязательного резервирования и некоторыми другими инструментами институционального насилия, важнейшим из которых является законодательно устанавливаемая учётная ставка.

Ошибочно считать, что банки «живут» на настоящие условные «два процента», которые получались бы как разница между средним процентом по выданным кредитам и средним процентом по принятым срочным депозитам. Такое возможно лишь в денежной системе с полным, 100% резервированием, и при отсутствии институциональной агрессии против деятельности экономических субъектов, которой занимается любой центробанк мира, пытаясь осуществлять социалистическую утопию централизованного планирования в денежной сфере.

Именно благодаря такому «крышеванию» со стороны ЦБ банки имеют возможность не «жить на жалкие два процента», а умножать деньги ЦБ втрое (как сейчас в России) или даже больше (как сейчас в странах Европы и США), т.е., порождать деньги фактически «из воздуха».

Но почему банки не могут увеличивать рассмотренный выше «банковский мультипликатор» до предельных величин, теоретически разрешённых ЦБ? Ведь, как мы видели, норма обязательного резервирования в РФ сейчас позволяет банкам «жить» более чем на 20 «новорусских процентов», т.е., увеличивать деньги ЦБ более чем в 20 раз.

В действительности, банки обычно предпочитают хранить на счетах ЦБ больше средств, чем предписывает им норма резервирования, так как использование «максимального плеча» влечёт значительные риски. Кроме того, кредиты могут оказываться не всегда востребованными, например, в ситуации, когда ЦБ устанавливает большую учётную ставку, вынуждая тем самым банки делать кредиты более дорогими.

Тем не менее, любое количество необеспеченных денег в экономике, так или иначе, искажает сигналы, посылаемые участникам рынков. Это приводит к появлению неоправданных структурных сдвигов, в результате чего происходят ошибочные инвестиции в производства с более длительным циклом, которых бы не было при отсутствии «лишних» кредитных денег. На практике многие инвестиционные проекты не могут быть завершены, но выясняется это лишь тогда, когда «избыточные» необеспеченные деньги уже потрачены, а дальнейшая кредитная экспансия приостанавливается или вовсе прекращается. В классическом варианте цикла происходит т.н. «кредитное сжатие», сопровождаемое снижением денежной массы и прекращением роста, а иногда и снижением денежной базы.

Посмотрим, что происходило с денежными агрегатами и кредитованием в период российского экономического кризиса 2008 г. (см. рисунок ниже). Мы видим классический «австрийский бизнес-цикл». Сначала денежная база (ДБ, синяя линия на графике) и денежная масса (М2, красная линия) растут вместе с объёмом кредитов (Кр, специально очищенных мной от кредитов кредитным организациям, показано жёлтой линией; кредиты кредитным организациям для справки показаны отдельно, голубой линией). Далее видно, как кривая денежной массы М2, поначалу обгонявшая объём кредитов, постепенно снижает наклон, и в момент кризиса (см. чёрную линию — резко падающий в это время индекс фондового рынка РТС) М2 падает ниже этого объёма.

Расширение кредита становится возможным благодаря снижению ставок по кредитам, на которые в современном интервенционистском государстве влияет, главным образом, Центральный банк. Он делает это путём установления учётной ставки, покупки активов (обычно в виде иностранной валюты) в целях первичной эмиссии (роста денежной базы), и ряда других инструментов вмешательства в деятельность экономических субъектов. Эти меры ЦБ приводят к росту инфляции на стадии экономического бума, к бурному росту фондового рынка, к постепенному росту ставок по кредитам из-за увеличения инфляции, и, в конечном счёте, к перекосу в структуре капитала в пользу производств и инвестиционных проектов с длинным производственным циклом. Затем деньги для таких долгосрочных проектов оказываются слишком дорогими, и выясняется, что эти проекты не могут быть завершены. Происходит кризис.

Я даже рассчитал специальный коэффициент, равный М2/Кр (зелёная линия на графике), величина которого, вероятно, может служить признаком наступившего кризиса. Когда этот коэффициент снижается и оказывается ниже единицы, то, в соответствии с моей гипотезой, с высокой вероятностью случается кризис, а экономика вступает в фазу рецессии/депрессии. Соответственно, когда этот коэффициент уверенно отрывается от единицы вверх, происходит окончание рецессии, выход из кризиса, и начинается новый цикл. «Физический смысл» происходящего понятен: исчезают необеспеченные сбережениями пустые деньги, созданные в фазе кредитного расширения. В экономике — ступор, денег как будто бы «не хватает». Нужно каким-то образом восстанавливать нарушенное соотношение между денежной массой М2 и кредитами, и стандартный, классический способ этого восстановления — именно кредитное сжатие, что и произошло в 2009 г. Сначала снизились как денежная база, так и денежная масса, а кредиты прекратили рост, и затем, при плавно падающем объёме кредитования восстанавливающаяся денежная масса М2 вновь обогнала объём кредитов. Просто классика!

Но ЦБ может действовать и по-другому. Он может при помощи своих инструментов: первичной денежной эмиссии (увеличения денежной базы за счёт покупки активов), искусственного снижения учётной ставки, и т.п., — попытаться раздуть новую, ещё более мощную волну кредитной экспансии, таким образом, чтобы вновь на время обеспечить превышение денежной массы М2 над кредитами, не допуская кредитного сжатия. Собственно, в современных интервенционистских государствах, в том числе в России, это рано или поздно всегда происходит, даже после кредитного сжатия. И именно так было в России в 2009-2010 г., когда экономика, как казалось, очень быстро вышла из кризиса за счёт включения печатного станка. На графике прекрасно виден возобновившийся уже к середине 2010 года цикл кредитной экспансии, вызванный увеличением денежной базы и денежной массы ещё в конце 2009 года. В этот же период ЦБ начал последовательно снижать учётную ставку, облегчая кредитование.

На самом деле, подобная политика ЦБ не всегда может оказываться успешной. Несмотря на увеличение денежной базы, денежная масса может не расти, или расти медленней. Кредиты в такой ситуации просто «не перевариваются» экономикой, и возникает длительная депрессия совсем другого типа, чем при резком кредитном сжатии.

Существует и другая опасность такой инфляционной политики центробанка: в какой-то момент инфляция становится неуправляемой, возникает гиперинфляция, что приводит к полному разрушению финансовой системы.

Происходящие периодические экономические кризисы — это неизбежное следствие государственного вмешательства в экономику, в первую очередь, в лице центробанка, «крышующего» финансовую систему с частичным резервированием, а вовсе не «кризисы перепроизводства», вызываемые якобы «неэффективностью рынка». Скорее, здесь следует говорить о «неэффективности государства».

Как остроумно заметил лучший президент США 20 века Рональд Рейган, «правительство — не решение нашей проблемы, правительство и есть наша проблема».

В следующей части я выскажу свой взгляд на современный российский кризис, и сформулирую свои предположения о его возможном развитии.

Часть 3. Россия, 2014 год

Начну с небольшого «лирического отступления».

Иногда меня спрашивают, почему я при анализе российских экономических циклов не принимаю во внимание различные внешние и внутренние факторы: мировые цены на нефть, газ, экономические циклы западных стран, санкции, геополитику, экспорт-импорт, торговый баланс, «импортозамещение», и т.п. — т.е., считают, что для правильного анализа нужно всё это учитывать.

Некоторые, напротив, считают, что российские экономические циклы зависят исключительно от нефтяных цен, и больше ничего не нужно принимать во внимание.

Правильный ответ, на мой взгляд, заключается в том, что факторов на самом деле очень много, ни один из перечисленных не является главным, но все они трудно поддаются учёту и интерпретации сами по себе, в отрыве от действий экономических субъектов. Именно эти действия, а не сами по себе какие-то численные параметры или отдалённые последствия совершённых действий являются первопричиной. Для анализа экономических циклов интервенционистского государства важнейшими экономическими субъектами являются государственные чиновники, и, прежде всего, чиновники центрального банка. Именно от принимаемых ими решений очень сильно зависит характер течения экономических циклов. Именно они подают искажающие реальность сигналы другим экономическим субъектам — участникам рынка, тем самым провоцируя циклы.

Да, конечно, все перечисленные выше факторы тоже имеют значение, и по их динамике тоже можно делать какие-то частные выводы. Но я полагаю, что их влияние на циклы опосредованное, вторичное, разнонаправленное, трудно оцениваемое и не всегда однозначное.

Да, разумеется, все эти крымнаши, домбабве, лугандонии, недороссии и прочие, ещё только предстоящие нам гондурасы, связанные с агрессивной внешней политикой России, оказывают и будут дальше оказывать в целом крайне негативное воздействие на экономику России, поскольку являются частным случаем тех же самых «ошибочных инвестиций», но осуществляемых уже не частным бизнесом, а непосредственно государством.

С другой стороны, эти же действия российской власти приводят ко всё большей экономической изоляции России от западного мира, что в значительной мере снижает воздействие мировых экономических процессов на российскую экономику.

И так ли уж будут важны для российской экономики уровни мировых цен на нефть и газ после вполне вероятного эмбарго в ответ на растущую агрессию России против всего мира? На мой взгляд, гораздо большее значение в этом случае будет иметь вынужденная переориентация бизнеса на внутренние рынки.

Да, пресловутое «импортозамещение» всё-таки происходит, несмотря ни на что. Импорт продовольствия сократился, а есть что-то нужно.

Число экономически активных граждан России, которым, как и мне, случайно повезло жить не так уж далеко от финской границы, и которые пока ещё имеют возможность регулярно покупать нормальный, настоящий сыр в ближайшем финском сельпо, ничтожно мало. Ну, может быть, ещё жителям древнерусского города Калининграда и области повезло.

Подавляющее же большинство россиян уже сейчас вынуждено вместо сыра покупать импортозамещающий нефтепродукт, по ощущениям, больше напоминающий окрашенный в жёлтый цвет кусок смешанной с пластмассой сырой резины. Ну и что? Как это всё учитывать при анализе возникающей цикличности?

А вот денежные агрегаты, выраженные в точных цифрах, публикуемых ЦБ РФ, как видим, связаны с экономической цикличностью непосредственно, поскольку чиновники ЦБ в значительной степени их и порождают, меняя ключевые ставки, нормы резервирования, включая и останавливая «печатный станок», и т.п. Так что вернёмся к нашим баранам.

Я предлагаю посмотреть на два графика: первый показывает динамику денежной массы М2 (красная линия), кредитов (жёлтая линия) и денежной базы (тёмно-синяя линия) за период с 2010 года по апрель-май 2015 г. (к сожалению, не все майские цифры ещё опубликованы на момент написания этих строк); второй показывает ту же динамику с 2007 года, что позволяет сравнить кризис-2008 и кризис-2014, выявить их общие черты и отличия.

Общее в рассматриваемых кризисах :

1. Падение предложенного мной критерия М2/Кр ниже единицы (зелёная линия);

2. Достижение минимумов по индексу РТС (чёрная линия);

3. Предшествующая кредитная экспансия (жёлтая линия) и рост денежной массы М2 (красная линия);

4. Нерассмотренный мной ранее вспомогательный признак: предшествующий значительный рост задолженности кредитных организаций центральному банку (синяя линия).

Отличия в рассматриваемых кризисах:

1. Характер кредитного сжатия в острой фазе кризиса.

В кризисе, начавшемся в 2008 году, имели место не только приостановка и последующее снижение кредитов, но также ощутимое абсолютное снижение как денежной массы, так и денежной базы.

В начавшемся текущем кризисе мы пока не видим существенного снижения денежной массы М2 после замедления её роста в 2014 году (напротив, в последнее время уже наметился её дальнейший рост!), в то время как денежная база росла средним темпом в течение всего 2014 года, а сейчас, похоже, уже не растёт и не падает, а просто стабилизировалась.

Предложенный мной ранее критерий М2/Кр лишь в ноябре и декабре 2014 г. упал чуть ниже единицы — до 0.97, и сейчас уже 3 месяца подряд чуть превышает единицу, в то время как на пике кризиса в начале 2009 г. он держался на уровне около 0.8 на протяжении почти четырёх месяцев, а чуть превысил единицу примерно лишь через полгода, после чего ещё примерно через полгода почти вернулся к докризисному уровню (около 1.2).

Таким образом, происшедшее на момент начала острой фазы текущего кризиса кредитное сжатие произошло на фоне продолжающегося роста денежной базы и лишь кратковременного, незначительного снижения денежной массы М2, и пока выглядит слабее сжатия в кризис 2008 года.

2. Характер движения денежной массы и кредитов.

Различие становится особенно явным после публикации апрельского и майского статистических бюллетеней ЦБ.

Из последних доступных данных видно, что кредиты начали падать при растущей денежной массе. Тем самым, уже вроде даже формально выполняется мой критерий «выхода из рецессии» М2/Кр > 1, но в кризис 2008 года это неравенство было достигнуто только к моменту начала возобновившейся кредитной экспансии. Ничего подобного сейчас и близко нет.

3. Гораздо более значительный, чем в кризис 2008 г., рост задолженности кредитных организаций Центральному банку РФ, который продолжался на протяжении всего 2014 года, и достиг на пике более чем 4 трлн. рублей — более трети всей денежной базы на этот момент! В кризис 2008 г. эта задолженность на пике составляла «всего» около 1 трлн. рублей, что было «лишь» около четверти денежной базы на тот момент.

Что же происходит, и чего можно ожидать дальше?

Я собирался написать об этом уже в данной, третьей части, но думаю, что лучше сделать это отдельной частью — и без того уже получилось слишком «многабукафф».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба