6 июня 2015 Вести Экономика

Стимулирующие программы, которые реализуют мировые центробанки, стали причиной резкого увеличения ликвидности на открытых рынках.

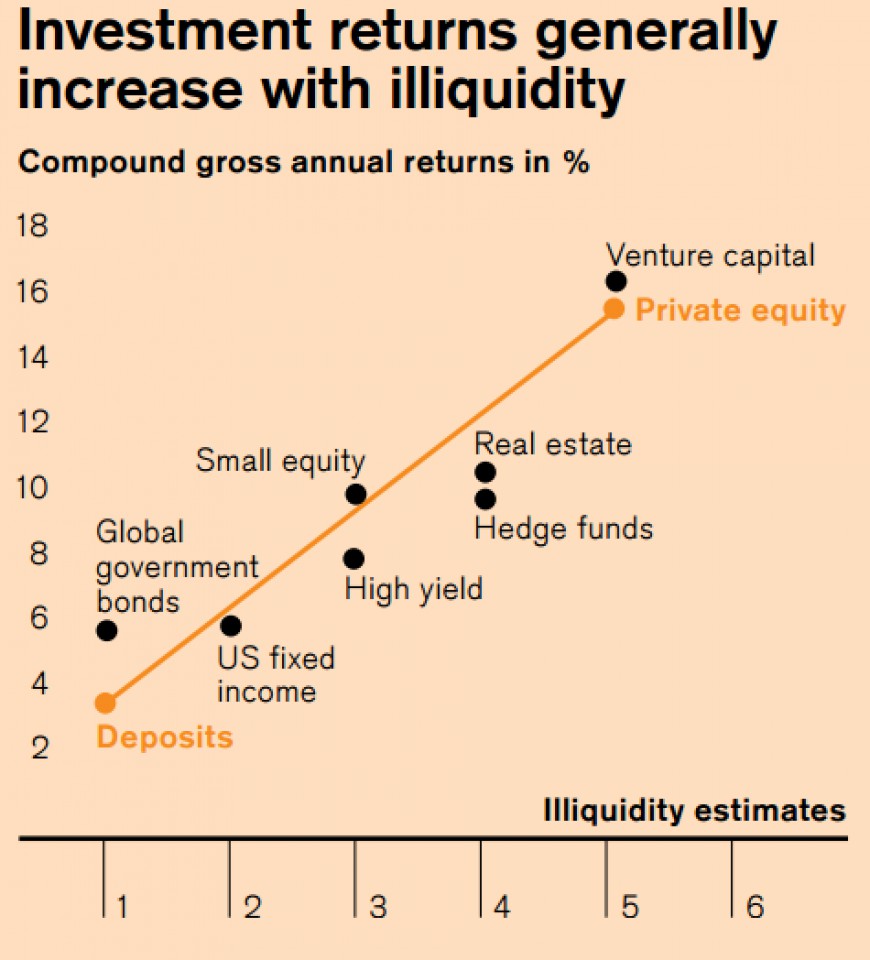

Причем колоссальный объем свободных средств на рынке спровоцировал резкое падение доходностей наиболее популярных среди инвесторов инструментов.

Как отмечается в докладе банка Credit Suisse, в последнее время инвесторы проявляют интерес к менее ликвидным инструментам.

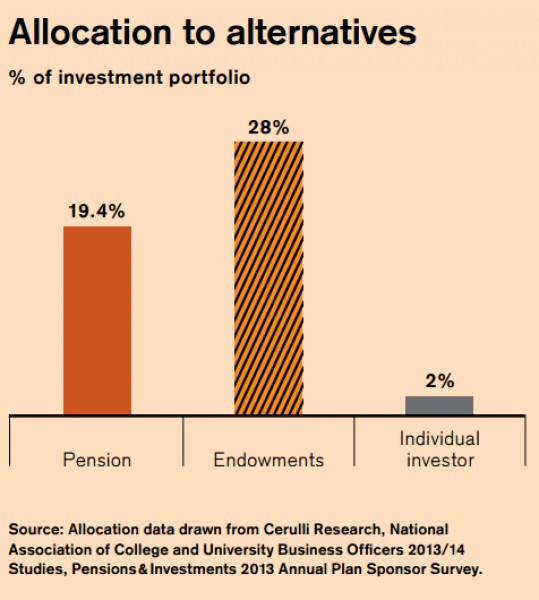

Доля неликвидных активов в портфелях институциональных инвесторов в последнее время значительно увеличилась, хотя индивидуальные инвесторы все еще опасаются таких инструментов.

Неликвидные активы

Как правило, неликвидными активами называют активы, которые не могут быть быстро реализованы на открытом рынке без существенной потери в цене, в отличие от ликвидных активов, которые либо уже находятся форме наличных средств, либо легко конвертируются в наличные средства. Инвесторы пытаются избежать роста доли неликвидных активов в своих портфелях, поскольку эти активы могут стать серьезными обязательствами, особенно если рынок становится нестабильным. Наиболее распространенными примерами неликвидных активов являются недвижимость, крупные пакеты акций, антиквариат и предметы коллекционирования.

Как правило, неликвидными активами называют активы, которые не могут быть быстро реализованы на открытом рынке без существенной потери в цене, в отличие от ликвидных активов, которые либо уже находятся форме наличных средств, либо легко конвертируются в наличные средства. Инвесторы пытаются избежать роста доли неликвидных активов в своих портфелях, поскольку эти активы могут стать серьезными обязательствами, особенно если рынок становится нестабильным. Наиболее распространенными примерами неликвидных активов являются недвижимость, крупные пакеты акций, антиквариат и предметы коллекционирования.

Дело в том, что крупные фонды могут себе позволить инвестировать средства с горизонтом планирования в 10 лет: за столь длительный срок управляющий фонда всегда сможет найти удобный момент для выхода из таких инвестиций, в то же время индивидуальный инвестор не может взять на себя такой риск.

Стоит отметить, что согласно исследованию Credit Suisse только в США функционируют фонды, специализирующиеся на инвестициях в неликвидные активы, причем их количество превышает 1400 штук.

Исследование также показало, что за все время своей работы подобные фонды в среднем обгоняют индекс SnP500 на 20-27%, или же на 3% в год.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба