30 июля 2015 Вести Экономика

Инвесторы все чаще задают себе вопрос, который до недавнего времени вообще никому не приходил в голову: насколько ликвидны казначейские облигации США?

В настоящий момент американские государственные облигации представляют собой бумаги в виде $12,6 трлн непогашенного долга и ежедневным оборотом более чем $500 млрд.

Они считаются основой глобальных рынков, но опасения по поводу ликвидности, то есть возможности продать или купить крупные объемы, не оказывая влияния на цену, распространяются все активнее.

Для многих тревожным звонком стало 15 октября прошлого года, когда доходность 10-летних казначейских облигаций упала на 34 базисных пункта в начале утренних торгов.

Банки отстранились от квотирования цен, в то время как другие трейдеры снизили свое присутствие в наиболее экстремальных моментах, и это нарушило способность инвесторов конвертировать актив в деньги.

Такая ситуация не продлилась долго, и затем доходность быстро выросла, заканчивая деньги вблизи уровней открытия, но это было признаком того, что может произойти.

С тех пор подобные случаи стали происходить все чаще, особенно на фоне того, что Федеральная резервная система готовится к повышению процентных ставок.

В BlackRock ожидают разрыва по ценам и отмечают, что если инвестор не готов к этому после нормализации ставок ФРС и возвращения волатильности, то он просто не видит реальности.

Некоторые опасаются, что фонды облигаций спровоцируют обвал, так как вынуждены будут следовать указаниям своих клиентов по ликвидации портфелей и конвертации их в наличные. Большинство держит казначейские облигации, векселя и другие вида краткосрочного долга именно для этой цели.

Но слишком большая подобная активность просто приведет к тому, что огромное число управляющих активов захотят продать бумаги в одно и то же время, что приведет к резкому изменению цен и доходности.

Если рынок поймет, что инструменты, которые считаются чрезвычайно ликвидными, больше не обладают необходимым уровнем ликвидности, то удар будет нанесен по всему институту мировых финансов.

Это означает смену парадигмы для инвесторов, которые уже давно привыкли считать низкодоходный долг правительства США безопасным активом. В настоящее время спрос инвесторов остается сильным, паевые инвестиционные фонды обеспечивают около 10% всех казначейских бумаг в обращении. Но настроения предполагают, что без гарантий ликвидности или более высокой доходности этот актив станет менее привлекательным.

Некоторые инвесторы говорят, что они уже начали закладывать в цену при сделках с казначейскими облигациями "премию за ликвидность", а раньше это понятие относилось только к корпоративному долгу.

Риски растут, а значит, привлекательность снижается. И в центре этой быстрой эволюции стоят департаменты банков по работе с инструментами с фиксированной доходностью. В последнее время банки значительно сокращают свое присутствие в этом виде инструментов, изменяя традиционные отношения между дилерами и их клиентами.

Первичные запасы дилеров по казначейским, ипотечным и корпоративным облигациям снизились с $524 млрд в 2007 г. до $170 млрд в настоящий момент, свидетельствуют данные ФРС США.

Трейдеры отмечают, что раньше помогали клиентам в периоды волатильности цен, обеспечивая для них "стабильный бизнес", что позволяло рынкам оставаться стабильными. Это было частью отношений с клиентами. Но по мере сокращения балансов банков и снижения доходов по инструментам с фиксированной доходностью стимулов для подобных действий стало заметно меньше.

Никто не хочет вмешиваться и терять деньги, так как он не зарабатывает в остальное время так много, как раньше. Альтруистов на рынке нет.

В отличие от корпоративных облигаций, сделки по которым можно осуществить на разных платформах и различными способами, купля-продажа казначейских облигаций – это прежде всего отношения на уровне дилер-клиент, будь то соглашение по телефону или с помощью электронной платформы, такой как Bloomberg или Tradeweb.

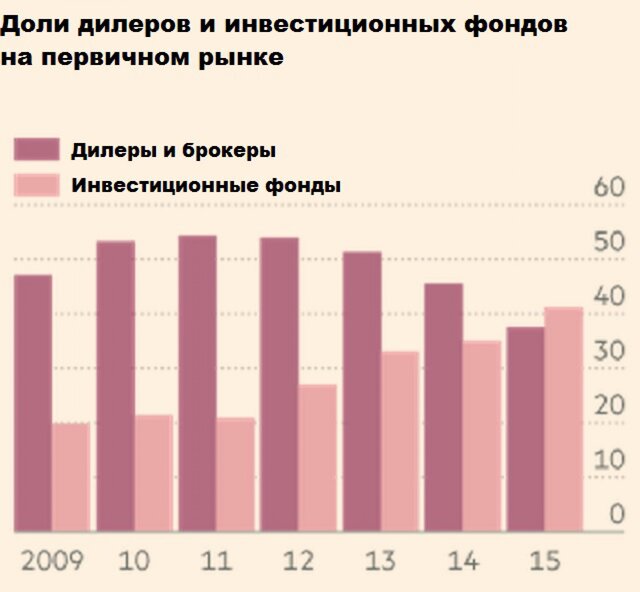

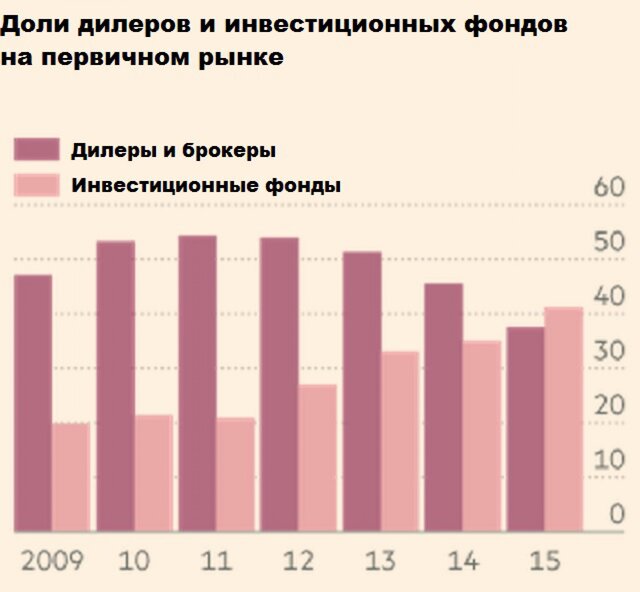

И сейчас инвесторы предпочитают искать другие пути. Некоторые стараются покупать бумаги непосредственно на аукционах Казначейства США, а не полагаться на банки. Доля участия дилеров в этом году упала до 37% по сравнению с 53% в 2010 г.

Доля инвестиционных фондов выросла с 21% до 41% за аналогичный период, а на последнем аукционе по размещению 10-летних казначейских бумаг инвесторы забрали $9,5 млрд из предложения в $21 млрд.

Чтобы избежать дефицита ликвидности, фонды просто стараются иметь больше наличных средств. По данным Bank of America Merrill Lynch, запасы наличности фондов достигли максимума с декабря 2008 г. Но это также означает, что доходность фондов снижается.

Аналогичный эффект может быть достигнут за счет увеличения кредитных линий, доступных в банках. Так поступили BlackRock и Aberdeen Asset Management.

Но все это означает, что рынок, который был стабильным в течение десятилетий, меняется. То есть инвесторам необходимо быть более бдительными, чем раньше, иначе начавшийся шторм может принести большие убытки.

В настоящий момент американские государственные облигации представляют собой бумаги в виде $12,6 трлн непогашенного долга и ежедневным оборотом более чем $500 млрд.

Они считаются основой глобальных рынков, но опасения по поводу ликвидности, то есть возможности продать или купить крупные объемы, не оказывая влияния на цену, распространяются все активнее.

Для многих тревожным звонком стало 15 октября прошлого года, когда доходность 10-летних казначейских облигаций упала на 34 базисных пункта в начале утренних торгов.

Банки отстранились от квотирования цен, в то время как другие трейдеры снизили свое присутствие в наиболее экстремальных моментах, и это нарушило способность инвесторов конвертировать актив в деньги.

Такая ситуация не продлилась долго, и затем доходность быстро выросла, заканчивая деньги вблизи уровней открытия, но это было признаком того, что может произойти.

С тех пор подобные случаи стали происходить все чаще, особенно на фоне того, что Федеральная резервная система готовится к повышению процентных ставок.

В BlackRock ожидают разрыва по ценам и отмечают, что если инвестор не готов к этому после нормализации ставок ФРС и возвращения волатильности, то он просто не видит реальности.

Некоторые опасаются, что фонды облигаций спровоцируют обвал, так как вынуждены будут следовать указаниям своих клиентов по ликвидации портфелей и конвертации их в наличные. Большинство держит казначейские облигации, векселя и другие вида краткосрочного долга именно для этой цели.

Но слишком большая подобная активность просто приведет к тому, что огромное число управляющих активов захотят продать бумаги в одно и то же время, что приведет к резкому изменению цен и доходности.

Если рынок поймет, что инструменты, которые считаются чрезвычайно ликвидными, больше не обладают необходимым уровнем ликвидности, то удар будет нанесен по всему институту мировых финансов.

Это означает смену парадигмы для инвесторов, которые уже давно привыкли считать низкодоходный долг правительства США безопасным активом. В настоящее время спрос инвесторов остается сильным, паевые инвестиционные фонды обеспечивают около 10% всех казначейских бумаг в обращении. Но настроения предполагают, что без гарантий ликвидности или более высокой доходности этот актив станет менее привлекательным.

Некоторые инвесторы говорят, что они уже начали закладывать в цену при сделках с казначейскими облигациями "премию за ликвидность", а раньше это понятие относилось только к корпоративному долгу.

Риски растут, а значит, привлекательность снижается. И в центре этой быстрой эволюции стоят департаменты банков по работе с инструментами с фиксированной доходностью. В последнее время банки значительно сокращают свое присутствие в этом виде инструментов, изменяя традиционные отношения между дилерами и их клиентами.

Первичные запасы дилеров по казначейским, ипотечным и корпоративным облигациям снизились с $524 млрд в 2007 г. до $170 млрд в настоящий момент, свидетельствуют данные ФРС США.

Трейдеры отмечают, что раньше помогали клиентам в периоды волатильности цен, обеспечивая для них "стабильный бизнес", что позволяло рынкам оставаться стабильными. Это было частью отношений с клиентами. Но по мере сокращения балансов банков и снижения доходов по инструментам с фиксированной доходностью стимулов для подобных действий стало заметно меньше.

Никто не хочет вмешиваться и терять деньги, так как он не зарабатывает в остальное время так много, как раньше. Альтруистов на рынке нет.

В отличие от корпоративных облигаций, сделки по которым можно осуществить на разных платформах и различными способами, купля-продажа казначейских облигаций – это прежде всего отношения на уровне дилер-клиент, будь то соглашение по телефону или с помощью электронной платформы, такой как Bloomberg или Tradeweb.

И сейчас инвесторы предпочитают искать другие пути. Некоторые стараются покупать бумаги непосредственно на аукционах Казначейства США, а не полагаться на банки. Доля участия дилеров в этом году упала до 37% по сравнению с 53% в 2010 г.

Доля инвестиционных фондов выросла с 21% до 41% за аналогичный период, а на последнем аукционе по размещению 10-летних казначейских бумаг инвесторы забрали $9,5 млрд из предложения в $21 млрд.

Чтобы избежать дефицита ликвидности, фонды просто стараются иметь больше наличных средств. По данным Bank of America Merrill Lynch, запасы наличности фондов достигли максимума с декабря 2008 г. Но это также означает, что доходность фондов снижается.

Аналогичный эффект может быть достигнут за счет увеличения кредитных линий, доступных в банках. Так поступили BlackRock и Aberdeen Asset Management.

Но все это означает, что рынок, который был стабильным в течение десятилетий, меняется. То есть инвесторам необходимо быть более бдительными, чем раньше, иначе начавшийся шторм может принести большие убытки.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба