4 августа 2015 long-short.ru Кургузкин Александр

Каждый из участников фондового рынка действует на основе решений, оптимальных для какой-то определенной задачи. Важно с самого начала правильно и точно понять свою задачу. Если вы будете решать не ту задачу, вы получите результаты, неудовлетворительные для вас или для ваших инвесторов.

Может показаться, что задача у всех участников примерно одна и та же - "заработать побольше денег" - однако есть нюансы. Мало того, что активные таймфреймы, горизонты планирования у всех разные, но и задач можно выделить как минимум четыре класса:

1. Максимизировать доходность.

2. Оптимизировать отношение доходности к рискам.

3. Хеджировать риски.

4. Просто делать красивые ставки, используя рынок как казино.

Одни и те же люди в разные моменты времени могут решать разные задачи. Многие инвесторы, например, решают по мере прохождения разных фаз рыночного цикла попеременно задачи максимизации доходности в ущерб рискам и затем минимизации рисков в ущерб доходности.

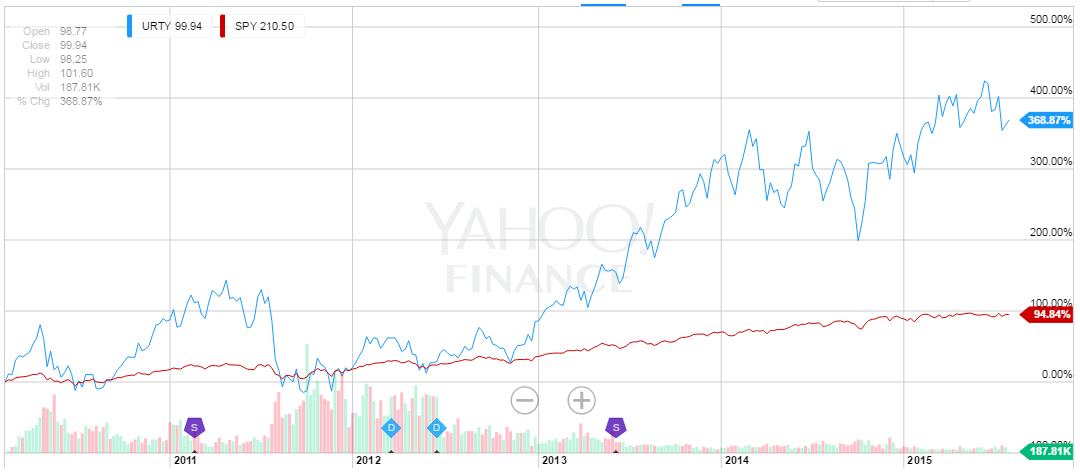

Первая задача в чистом виде обычно никогда не возникает, к ней как правило прилагается ограничение на используемое плечо, иначе сразу возникает очевидное решение - взять максимальное плечо или использовать активы с большим встроенным плечом. Инструментов для этого более, чем достаточно. Вот, например, динамика плечевого ETF на Russell 2000 URTY:

С открытия в 2010 он показал рост на 369% против 95% роста у SPY (ETF на SnP 500). Если вам просто нужна доходность, такой фонд решил бы вашу задачу. Однако любой, посмотрев на график, заметит глубокие просадки, и наверняка задастся вопросом - какова была бы динамика фонда во время кризиса 2008 года, которого на графике не видно. Наверняка ответ на этот вопрос сделает такой способ максимизации доходности совершенно не соблазнительным для большинства инвесторов.

Так мы приходим к более продвинутой формулировке задачи - нужно максимизировать отношение доходности к риску. Имея решение, целевая доходность или целевой риск получаются с помощью плеча.

Однако все может быть еще сложнее. Очень не исключено, что оптимальное решение конкретно вашей задачи может оказаться где-то между "просто доходность" и "доходность/риск". Все зависит от того, как много весит риск в задаче оптимизации.

Попробуем описать те факторы, которые будут влиять на постановку задачи.

1. Восприятие итоговой доходности инвестирования

Может оказаться, что не будет большого смысла придавать вес фактору риска в постановке задачи. Например:

- Ваши результаты будут оцениваться вами или вашими инвесторами исключительно по доходности, по тому, насколько вы обогнали бенчмарк.

- Если вы инвестируете на очень длительном горизонте, например с расчетом под пенсию, и уверены в том, что сможете поддерживать пенсионную стратегию невзирая на локальную волатильность рынка.

- Если локальная оценка цены воспринимается как "бумажная" и соответственно отношение к локальным просадкам безразличное.

2. Ограничение на риски инвестирования

Когда есть явное условие на просадку - тут все понятно. Также когда есть вероятность, что в моменты сильных просадок вы не выдержите давления или начнете менять стратегию, или инвесторы начнут на вас давить, или вовсе закроют с вами работу. Соответственно фактор риска в постановке задачи становится определяющим, его вес растет.

3. Нелинейное восприятие рисков

Чем больше просадка, тем больше вероятность того, что вы начнете делать глупости или инвестор начнет делать глупости. Эта зависимость может быть существенно нелинейной, например, резко расти с ростом просадки. Или наоборот.

4. Ограничения на плечи

Здравый смысл подсказывает, что сверхбольшие плечи вряд ли могут быть правильным решением задачи, поэтому обычно существуют какие-то ограничивающие условия. Они могут быть фактические, когда плечи запрещены/ограничены инвестиционной декларацией. Или психологические, когда есть эмоциональное неприятие плеч, вызванное например травматическими воспоминаниями о маржинколах. Кроме того, с ростом коэффициента плеч растет ошибка комбинирования, что тоже ограничивает их применения.

Заключение

Как видите, правильная формулировка задачи инвестирования может оказаться непростым занятием. Есть основания полагать, что большинство участников рынка делают это в той или иной степени неправильно, особенно в части восприятия рисков, и это создает перекосы в ценах активов. Если вы хорошо понимаете ваши потребности и оптимизируете свою задачу точнее, чем это делает большинство - уже только это может дать вам преимущество перед рынком.

Может показаться, что задача у всех участников примерно одна и та же - "заработать побольше денег" - однако есть нюансы. Мало того, что активные таймфреймы, горизонты планирования у всех разные, но и задач можно выделить как минимум четыре класса:

1. Максимизировать доходность.

2. Оптимизировать отношение доходности к рискам.

3. Хеджировать риски.

4. Просто делать красивые ставки, используя рынок как казино.

Одни и те же люди в разные моменты времени могут решать разные задачи. Многие инвесторы, например, решают по мере прохождения разных фаз рыночного цикла попеременно задачи максимизации доходности в ущерб рискам и затем минимизации рисков в ущерб доходности.

Первая задача в чистом виде обычно никогда не возникает, к ней как правило прилагается ограничение на используемое плечо, иначе сразу возникает очевидное решение - взять максимальное плечо или использовать активы с большим встроенным плечом. Инструментов для этого более, чем достаточно. Вот, например, динамика плечевого ETF на Russell 2000 URTY:

С открытия в 2010 он показал рост на 369% против 95% роста у SPY (ETF на SnP 500). Если вам просто нужна доходность, такой фонд решил бы вашу задачу. Однако любой, посмотрев на график, заметит глубокие просадки, и наверняка задастся вопросом - какова была бы динамика фонда во время кризиса 2008 года, которого на графике не видно. Наверняка ответ на этот вопрос сделает такой способ максимизации доходности совершенно не соблазнительным для большинства инвесторов.

Так мы приходим к более продвинутой формулировке задачи - нужно максимизировать отношение доходности к риску. Имея решение, целевая доходность или целевой риск получаются с помощью плеча.

Однако все может быть еще сложнее. Очень не исключено, что оптимальное решение конкретно вашей задачи может оказаться где-то между "просто доходность" и "доходность/риск". Все зависит от того, как много весит риск в задаче оптимизации.

Попробуем описать те факторы, которые будут влиять на постановку задачи.

1. Восприятие итоговой доходности инвестирования

Может оказаться, что не будет большого смысла придавать вес фактору риска в постановке задачи. Например:

- Ваши результаты будут оцениваться вами или вашими инвесторами исключительно по доходности, по тому, насколько вы обогнали бенчмарк.

- Если вы инвестируете на очень длительном горизонте, например с расчетом под пенсию, и уверены в том, что сможете поддерживать пенсионную стратегию невзирая на локальную волатильность рынка.

- Если локальная оценка цены воспринимается как "бумажная" и соответственно отношение к локальным просадкам безразличное.

2. Ограничение на риски инвестирования

Когда есть явное условие на просадку - тут все понятно. Также когда есть вероятность, что в моменты сильных просадок вы не выдержите давления или начнете менять стратегию, или инвесторы начнут на вас давить, или вовсе закроют с вами работу. Соответственно фактор риска в постановке задачи становится определяющим, его вес растет.

3. Нелинейное восприятие рисков

Чем больше просадка, тем больше вероятность того, что вы начнете делать глупости или инвестор начнет делать глупости. Эта зависимость может быть существенно нелинейной, например, резко расти с ростом просадки. Или наоборот.

4. Ограничения на плечи

Здравый смысл подсказывает, что сверхбольшие плечи вряд ли могут быть правильным решением задачи, поэтому обычно существуют какие-то ограничивающие условия. Они могут быть фактические, когда плечи запрещены/ограничены инвестиционной декларацией. Или психологические, когда есть эмоциональное неприятие плеч, вызванное например травматическими воспоминаниями о маржинколах. Кроме того, с ростом коэффициента плеч растет ошибка комбинирования, что тоже ограничивает их применения.

Заключение

Как видите, правильная формулировка задачи инвестирования может оказаться непростым занятием. Есть основания полагать, что большинство участников рынка делают это в той или иной степени неправильно, особенно в части восприятия рисков, и это создает перекосы в ценах активов. Если вы хорошо понимаете ваши потребности и оптимизируете свою задачу точнее, чем это делает большинство - уже только это может дать вам преимущество перед рынком.

http://www.long-short.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба