8 сентября 2015 Вести Экономика

Аналитики банка Societe Generale крайне обеспокоенные ситуацией с корпоративным долгом в США. Согласно их прогнозам именно долговой рынок станет следующей жертвой распродаж на мировых рынках.

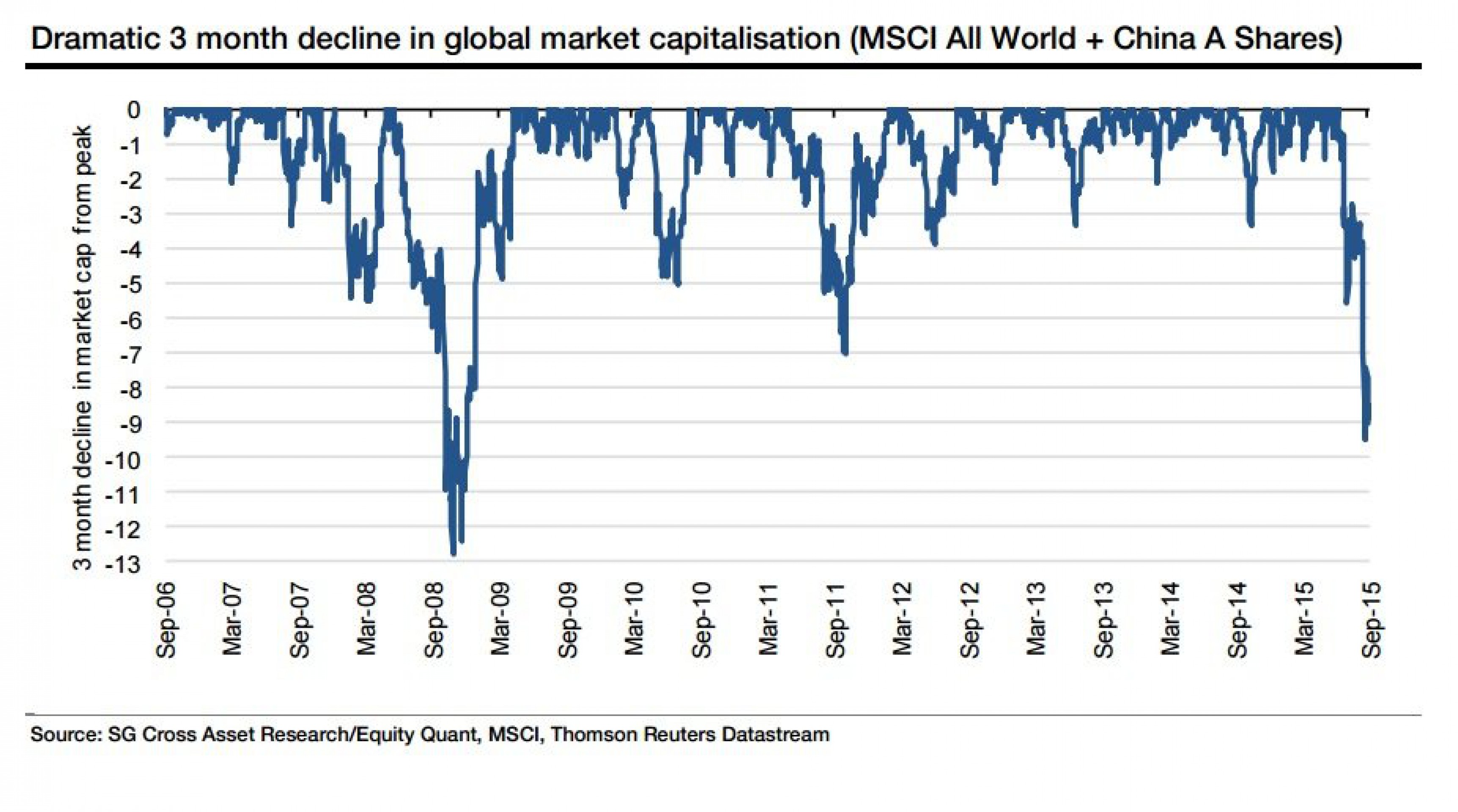

За последние несколько месяцев глобальный индекс MSCI World потерял более 13%, в результате чего с рынков "испарилось" практически $5 трлн, причем 20% этой суммы пришлось на фондовые рынки развивающихся стран.

Если к этому показателю еще добавить сокращение капитализации китайских компаний из котировального списка "A", то это сумма достигнет $9 трлн. Стоит напомнить, что в разгар мирового финансового кризиса 2008-2009 гг. капитализация мировых фондовых рынков сократилась на $12,8 трлн.

Обвал на биржах Азии уже отразился на региональных долговых рынках. Как считают аналитики Societe Generale, в скором времени эта волна дойдет до США.

По прогнозам аналитиков, в случае ужесточения Федеральной резервной системой монетарной политики (повышения ставки) на финансовых рынках начнется массовая распродажа, в том числе и на рынке корпоративного долга США, обвал которого может и стать главной причиной нового масштабного кризиса.

История вопроса

Примерно 20% компаний, входящих в индекс SnP 500, в течение 5 последних кварталов сокращали количество собственных акций на фондовом рынке на 4% в годовом исчислении. Этот тренд продолжился и во II квартале. В результате того, что компании проводят выкуп собственных акций, их цена стремительно возрастает, так как увеличивается показатель прибыли на акцию на фоне сокращения количества бумаг, на которые будет распределена прибыль.

Компании просто выкупают акции без оглядки на цену с одной лишь целью — сократить количество акций в свободном обращении. Если головной офис компании знает, что продажи за квартал будут слабыми, руководство просто дает своему брокеру задание купить акций на определенную сумму по любым ценам. В результате они сокращают free-float, а значит, и значение S в EPS (earning per share — прибыль на акцию). Таким образом, менеджмент дает себе возможность показать результат выше ожиданий за еще один отчетный период.

За последние несколько месяцев глобальный индекс MSCI World потерял более 13%, в результате чего с рынков "испарилось" практически $5 трлн, причем 20% этой суммы пришлось на фондовые рынки развивающихся стран.

Если к этому показателю еще добавить сокращение капитализации китайских компаний из котировального списка "A", то это сумма достигнет $9 трлн. Стоит напомнить, что в разгар мирового финансового кризиса 2008-2009 гг. капитализация мировых фондовых рынков сократилась на $12,8 трлн.

Обвал на биржах Азии уже отразился на региональных долговых рынках. Как считают аналитики Societe Generale, в скором времени эта волна дойдет до США.

Почему мы так обеспокоены относительно корпоративного долга американских компаний? Ранее мы уже отмечали, что показатель EV/EBITDA значительно рос в США, в то время как объем долговых обязательств нефинансовых компаний вырос на $2 трлн по сравнению с 2009 годом. Даже если отчистить эту колоссальную кучу средств, объем чистого долга на настоящий момент превышает уровень 2009 года на триллион долларов. Но, несмотря на это, американские корпорации продолжают его наращивать, компании нефинансового сектора только за прошедший год привлекли более $450 млрд долговых средств. Зачем они занимают так много? Естественно, для выкупа собственной капитализации с рынка (проведения операций buyback).

По прогнозам аналитиков, в случае ужесточения Федеральной резервной системой монетарной политики (повышения ставки) на финансовых рынках начнется массовая распродажа, в том числе и на рынке корпоративного долга США, обвал которого может и стать главной причиной нового масштабного кризиса.

История вопроса

Примерно 20% компаний, входящих в индекс SnP 500, в течение 5 последних кварталов сокращали количество собственных акций на фондовом рынке на 4% в годовом исчислении. Этот тренд продолжился и во II квартале. В результате того, что компании проводят выкуп собственных акций, их цена стремительно возрастает, так как увеличивается показатель прибыли на акцию на фоне сокращения количества бумаг, на которые будет распределена прибыль.

Компании просто выкупают акции без оглядки на цену с одной лишь целью — сократить количество акций в свободном обращении. Если головной офис компании знает, что продажи за квартал будут слабыми, руководство просто дает своему брокеру задание купить акций на определенную сумму по любым ценам. В результате они сокращают free-float, а значит, и значение S в EPS (earning per share — прибыль на акцию). Таким образом, менеджмент дает себе возможность показать результат выше ожиданий за еще один отчетный период.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба