29 сентября 2015 Вести Экономика

Котировки швейцарской Glencore, одной из крупнейших трейдинговых компаний мира в сырьевом секторе, за один день обвалились почти на 30% на фоне прогнозов о возможной потере инвестиционного рейтинга и неспособности рефинансировать свои долговые обязательства.

Обвал акций Glencore в понедельник, 28 сентября, стал наиболее серьезным с момента проведения IPO на Лондонской фондовой бирже (LSE) в 2011 г. Котировки компании по итогам торгов упали на 29,42%, достигнув своего нового исторического минимума. По сравнению с уровнем первичного размещения акций по цене в 530 пенсов в 2011 г., котировки Glencore упали до 68,62 пенса за акцию.

Некогда считавшаяся "серым кардиналом" сырьевого рынка сегодня швейцарская корпорация не может вырваться из перекрестья прицела хедж-фондов, управляющих компаний и других игроков, которые продолжают ставить на ее дальнейшее падение.

Выйдя из тени, проведя IPO и поглотив горнорудного гиганта Xstrata, компания Glencore нарастила свои долги прямо перед резким обесцениванием сырьевых активов, которое началось в 2014 г. После "гниения" в течение нескольких лет акции Glencore превратились в мишень для "шортистов" (от short-selling) именно из-за своей уязвимости перед снижением стоимости сырья, а также накопленных долгов в размере $29,5 млрд.

Динамика акций Glencore 2011–2015

C начала 2015 г. Glencore потеряла около 75% своей рыночной капитализации и окончательно перестала быть "фабрикой миллиардеров", как ее называли за темпы обогащения гендиректора Айвена Глазенберга и других управленцев высшего звена корпорации.

Поводом для обвала котировок компании в понедельник стали очередные слабые данные по экономике Китая, а также крайне негативный прогноз по Glencore со стороны финансово-брокерской компании Investec. Показатель прибылей китайских корпораций в августе упал на 8,8% в годичном исчислении, что стало очередным подтверждением охлаждения экономики Китая и негативным сигналом для всего товарно-сырьевого комплекса.

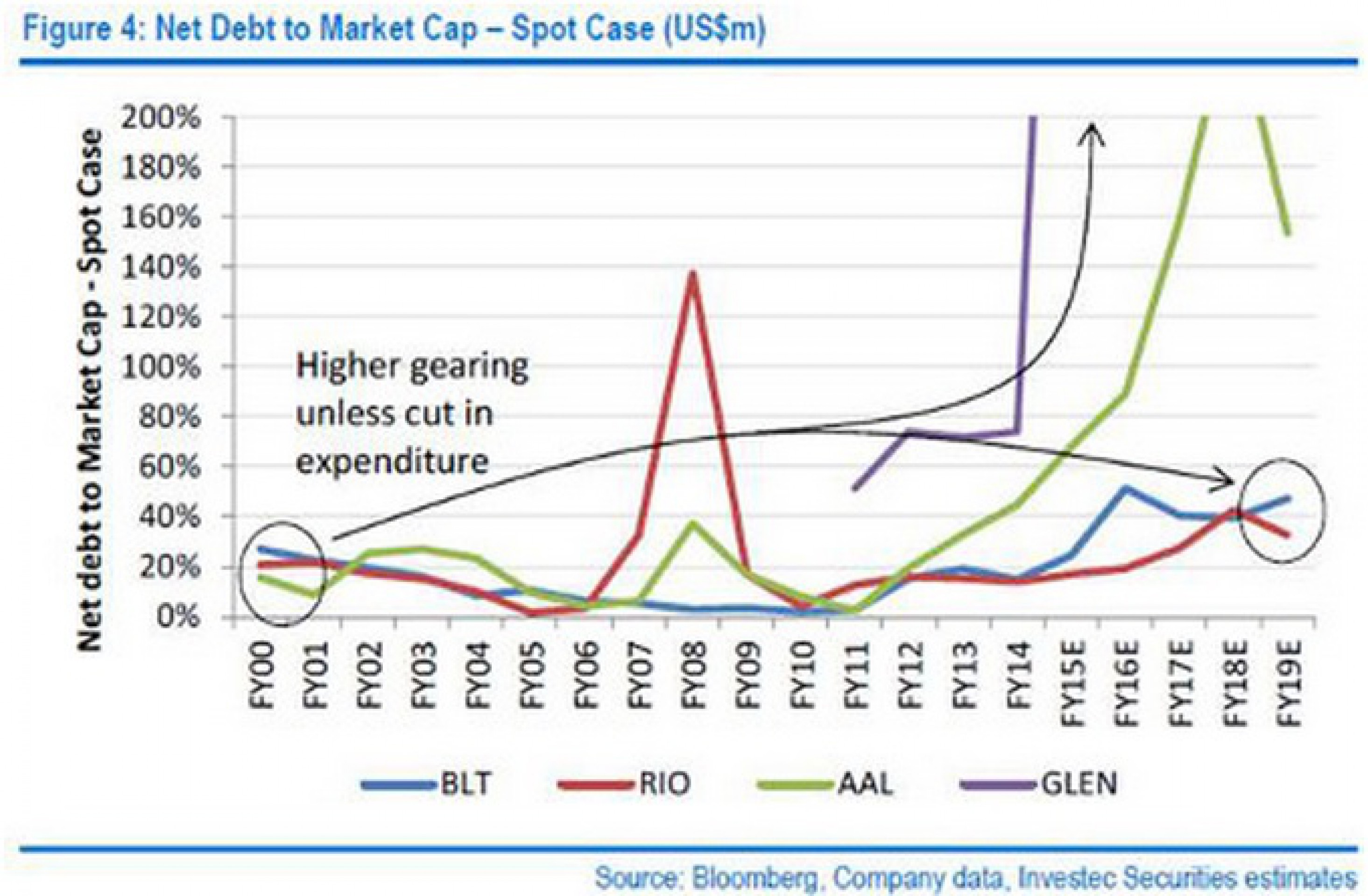

Однако наиболее заметный негативный эффект на акции Glencore произвели оценки экспертов Investec, оценивших финансовые перспективы ряда горнорудных компаний (на основе прогнозных оценок по соотношению долгов компаний к их рыночной капитализации).

Хантер Хилкот, аналитик Investec Securities по горнорудному сектору, в своей клиентской записке отметил, что стоимость акций Glencore может "испариться" на фоне большого объема долгов, при отсутствии дальнейшего роста сырьевых цен и кардинальной реструктуризации компании:

"В текущих условиях долговой вопрос стремительно приобретает наибольшую важность для компаний горнорудного сектора. В случае если инвесторы утратят уверенность в способностях компаний с повышенным уровнем долговых обязательств к их рефинансированию, может последовать серьезный кризис.

Именно эти опасения, по нашим оценкам, вынудили Glencore пойти на ряд мер, в частности снизить дивидендные выплат, провести дополнительную эмиссию акций на $2,5 млрд и объявить о продаже активов на $2 млрд.

Для ряда компаний горнорудного сектора, в частности Glencore и Anglo American, при сценарии сохранения пониженных цен на сырьевые активы и значительно сниженных прибылей, по нашим оценкам, акции практически полностью утрачивают свою стоимость.

Несмотря на объявленные меры (даже если предполагать, что они будут успешно выполнены), мы видим определенный сценарий, при котором будущие прибыли почти полностью исчезают. В результате объем долга достигает 100% капитализации компании и продолжает расти, и вся прибыль компании уходит на погашение задолженности".

По оценкам аналитиков Goldman Sachs, также опубликованным в понедельник, в случае снижения сырьевых цен еще на 5% с текущих уровней с учетом ухудшения своего финансового состояния Glencore рискует потерять инвестиционный рейтинг.

На фоне обвала акций Glencore стоимость страховки от дефолта компании также достигла рекордных значений. По данным компании Markit, 5-летние CDS (credit default swaps) на Glencore выросли на 154 базисных пункта до уровня в 708 пунктов, тем самым превысив прежний рекордный уровень в районе 670 базисных пунктов, который был показан в октябре 2011 г.

Обвал акций Glencore в понедельник, 28 сентября, стал наиболее серьезным с момента проведения IPO на Лондонской фондовой бирже (LSE) в 2011 г. Котировки компании по итогам торгов упали на 29,42%, достигнув своего нового исторического минимума. По сравнению с уровнем первичного размещения акций по цене в 530 пенсов в 2011 г., котировки Glencore упали до 68,62 пенса за акцию.

Некогда считавшаяся "серым кардиналом" сырьевого рынка сегодня швейцарская корпорация не может вырваться из перекрестья прицела хедж-фондов, управляющих компаний и других игроков, которые продолжают ставить на ее дальнейшее падение.

Выйдя из тени, проведя IPO и поглотив горнорудного гиганта Xstrata, компания Glencore нарастила свои долги прямо перед резким обесцениванием сырьевых активов, которое началось в 2014 г. После "гниения" в течение нескольких лет акции Glencore превратились в мишень для "шортистов" (от short-selling) именно из-за своей уязвимости перед снижением стоимости сырья, а также накопленных долгов в размере $29,5 млрд.

Динамика акций Glencore 2011–2015

C начала 2015 г. Glencore потеряла около 75% своей рыночной капитализации и окончательно перестала быть "фабрикой миллиардеров", как ее называли за темпы обогащения гендиректора Айвена Глазенберга и других управленцев высшего звена корпорации.

Поводом для обвала котировок компании в понедельник стали очередные слабые данные по экономике Китая, а также крайне негативный прогноз по Glencore со стороны финансово-брокерской компании Investec. Показатель прибылей китайских корпораций в августе упал на 8,8% в годичном исчислении, что стало очередным подтверждением охлаждения экономики Китая и негативным сигналом для всего товарно-сырьевого комплекса.

Однако наиболее заметный негативный эффект на акции Glencore произвели оценки экспертов Investec, оценивших финансовые перспективы ряда горнорудных компаний (на основе прогнозных оценок по соотношению долгов компаний к их рыночной капитализации).

Хантер Хилкот, аналитик Investec Securities по горнорудному сектору, в своей клиентской записке отметил, что стоимость акций Glencore может "испариться" на фоне большого объема долгов, при отсутствии дальнейшего роста сырьевых цен и кардинальной реструктуризации компании:

"В текущих условиях долговой вопрос стремительно приобретает наибольшую важность для компаний горнорудного сектора. В случае если инвесторы утратят уверенность в способностях компаний с повышенным уровнем долговых обязательств к их рефинансированию, может последовать серьезный кризис.

Именно эти опасения, по нашим оценкам, вынудили Glencore пойти на ряд мер, в частности снизить дивидендные выплат, провести дополнительную эмиссию акций на $2,5 млрд и объявить о продаже активов на $2 млрд.

Для ряда компаний горнорудного сектора, в частности Glencore и Anglo American, при сценарии сохранения пониженных цен на сырьевые активы и значительно сниженных прибылей, по нашим оценкам, акции практически полностью утрачивают свою стоимость.

Несмотря на объявленные меры (даже если предполагать, что они будут успешно выполнены), мы видим определенный сценарий, при котором будущие прибыли почти полностью исчезают. В результате объем долга достигает 100% капитализации компании и продолжает расти, и вся прибыль компании уходит на погашение задолженности".

По оценкам аналитиков Goldman Sachs, также опубликованным в понедельник, в случае снижения сырьевых цен еще на 5% с текущих уровней с учетом ухудшения своего финансового состояния Glencore рискует потерять инвестиционный рейтинг.

На фоне обвала акций Glencore стоимость страховки от дефолта компании также достигла рекордных значений. По данным компании Markit, 5-летние CDS (credit default swaps) на Glencore выросли на 154 базисных пункта до уровня в 708 пунктов, тем самым превысив прежний рекордный уровень в районе 670 базисных пунктов, который был показан в октябре 2011 г.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба