2 октября 2015 Вести Экономика

В Китае сформировался и растет новый пузырь. На этот раз в центре внимания оказался корпоративный долг. Но дело не в размере долговой нагрузки или отношении долга к свободному денежному потоку, а в соотношении процентных платежей к операционной прибыли.

Австралийский банк Macquarie выпустил свежий доклад "Дальнейшее ухудшение в покрытии корпоративного долга Китая". В нем особое внимание уделяется ряду предприятий с непокрытой задолженностью, то есть тем, которые не могут покрыть за счет прибыли годовые процентные платежи по долгу.

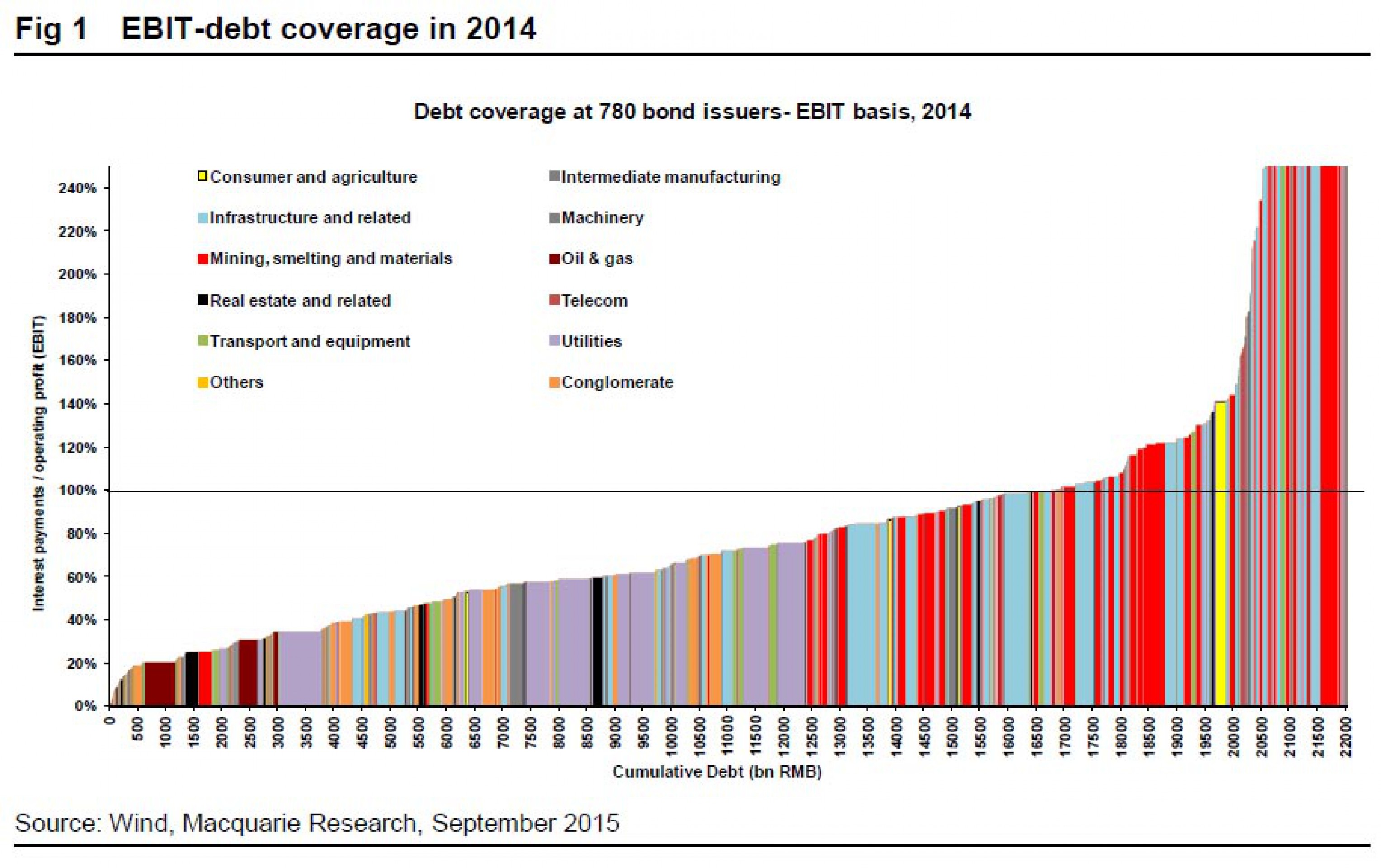

Данные действительно впечатляют. Примерно 780 компаний, размер долга которых оценивается в 5 трлн юаней, имеют соотношение процентных платежей к EBIT более 100%. Или, как мы привыкли это видеть в отчетах и исследованиях, EBIT/Interest < 1,0x.

В основном это компании горнодобывающего сектора, металлургической промышленности и инфраструктурные компании.

При этом, если посмотреть на весь корпоративный долг, объем которого составляет 22 трлн юаней, доля непокрытого долга при сравнении с EBIT выросла с 19,9% в 2013 г. до 23,6% в прошлом году, а если сравнивать с EBITDA, показатель вырос с 5,3% до 7% соответственно.

Раньше многие аналитики отмечали, что размеры и состояние корпоративного долга должны заметно ухудшаться в последнее время, но реальные масштабы этого ухудшения были в целом неизвестны.

Особенно катастрофично картина выглядит в динамике.

Еще в 2007 г. в сырьевом секторе практически не было проблем с долгом. Практически каждая компания могла спокойно покрыть процентные расходы с помощью существующего денежного потока, а общий долг сырьевого сектора составлял около 1 трлн юаней.

Всего 4 компании из всей отрасли имели "непокрытый долг".

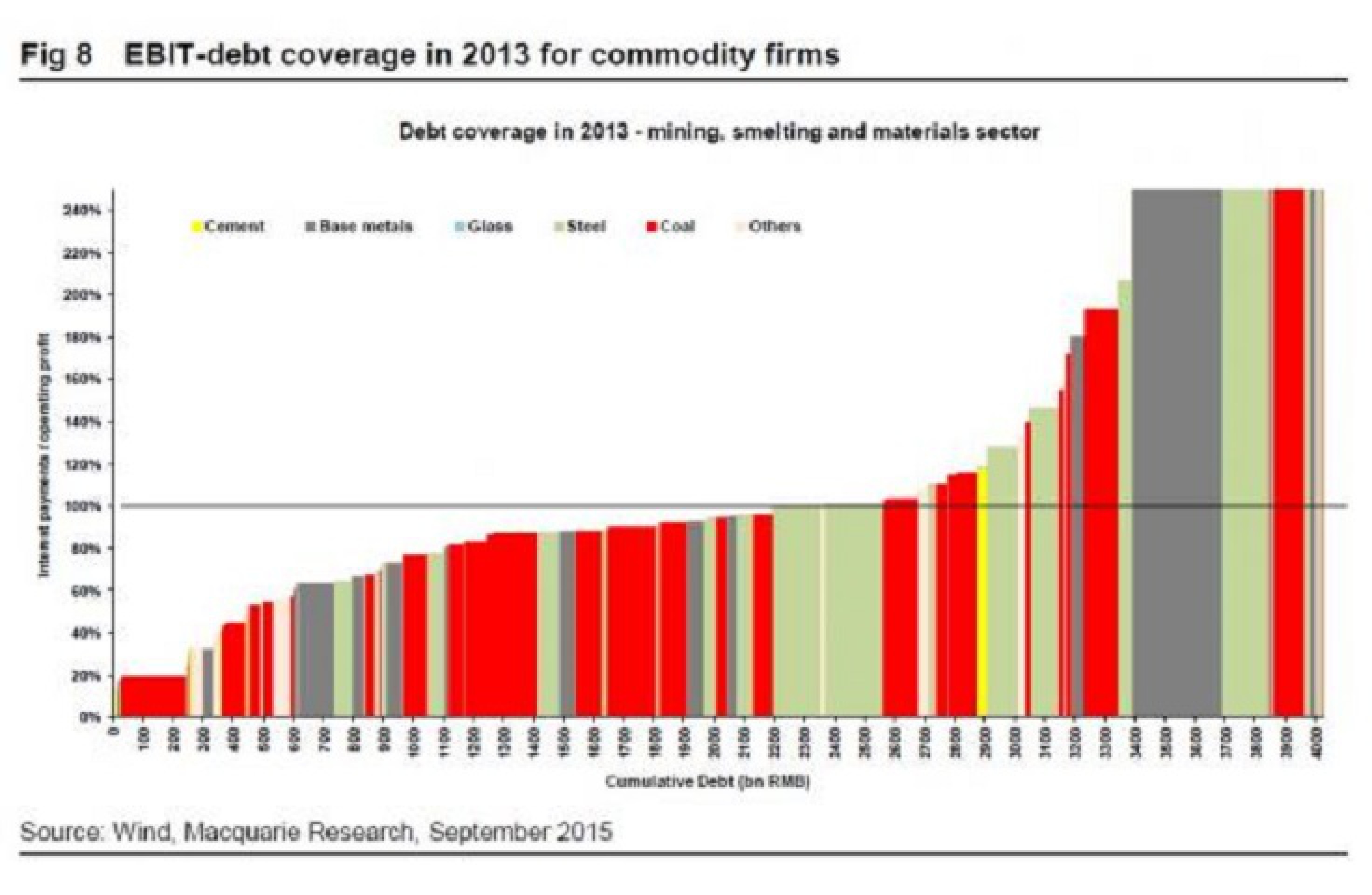

Уже в 2013 г. около трети корпорации не были в состоянии покрывать ежегодные процентные расходы за счет операционной прибыли, а долг сырьевого сектора достиг 4 трлн юаней.

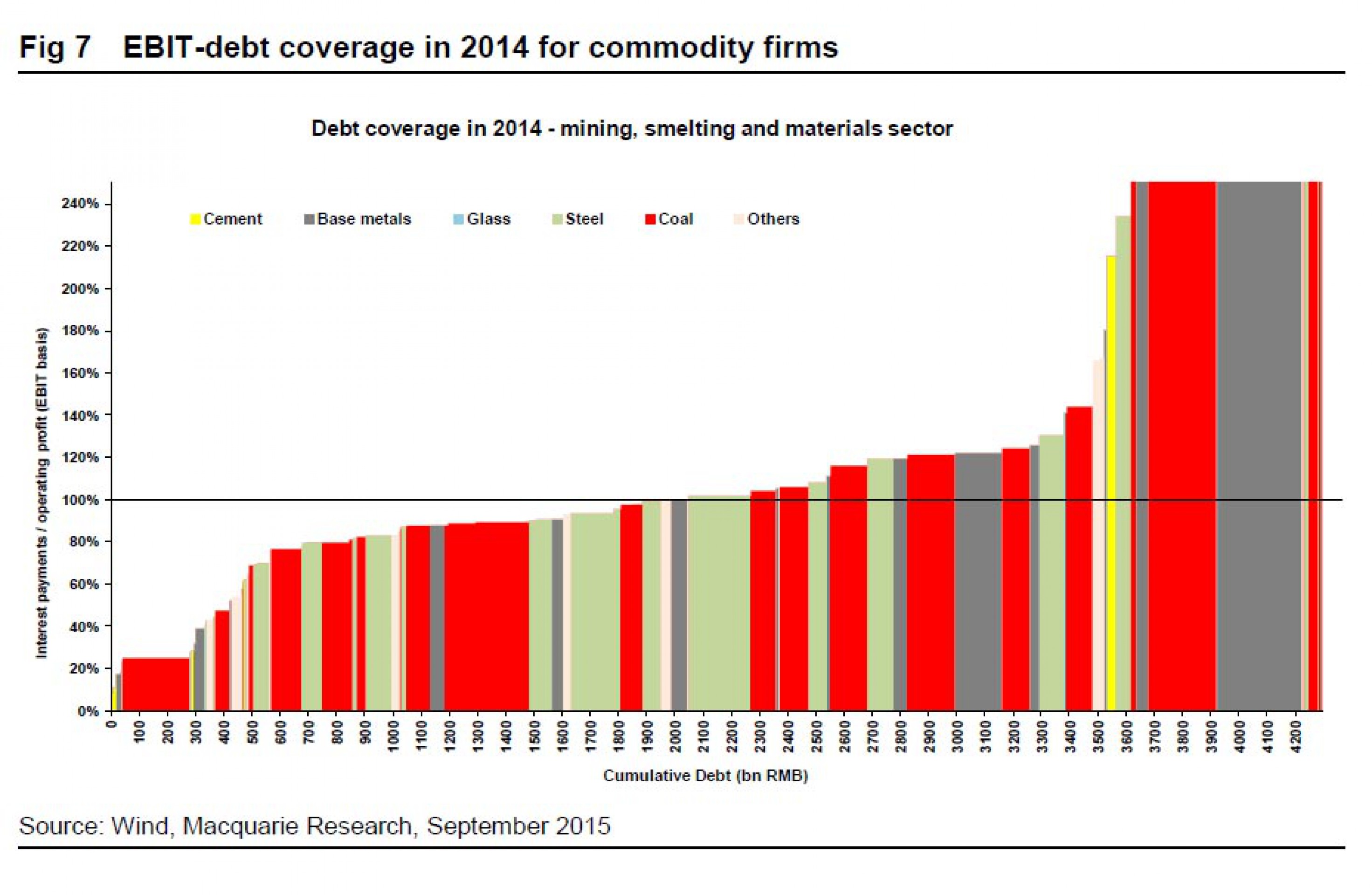

В 2014 г. все просто вышло из-под контроля. Более половины долга сектора не покрывалось за счет EBIT в прошлом году, а поражены были все отрасли, включая цветную металлургию, угольную и стальную.

Самые сильные проблемы у угольных компаний, поскольку они вышли далеко за пределы предельного уровня (100%) по соотношению процентных платежей и EBIT.

Это означает, что в прошлом году по долгу в размере примерно 2 трлн юаней риски дефолта были крайне высоки.

С тех пор ситуация резко ухудшилась, поскольку цены на уголь и металлы заметно снизились.

Скорее всего, сейчас более 65% китайских сырьевых компаний находятся в непосредственной опасности дефолта, поскольку они не могут генерировать прибыль, достаточную для погашения процентов, не говоря уже об основном долге.

И это может стать новой рыночной "страшилкой", которая спровоцирует очередной обвал. Сейчас участники рынка смотрят на макроэкономическую статистику, но очень скоро они переключат свое внимание на корпоративный сектор.

Австралийский банк Macquarie выпустил свежий доклад "Дальнейшее ухудшение в покрытии корпоративного долга Китая". В нем особое внимание уделяется ряду предприятий с непокрытой задолженностью, то есть тем, которые не могут покрыть за счет прибыли годовые процентные платежи по долгу.

Данные действительно впечатляют. Примерно 780 компаний, размер долга которых оценивается в 5 трлн юаней, имеют соотношение процентных платежей к EBIT более 100%. Или, как мы привыкли это видеть в отчетах и исследованиях, EBIT/Interest < 1,0x.

В основном это компании горнодобывающего сектора, металлургической промышленности и инфраструктурные компании.

При этом, если посмотреть на весь корпоративный долг, объем которого составляет 22 трлн юаней, доля непокрытого долга при сравнении с EBIT выросла с 19,9% в 2013 г. до 23,6% в прошлом году, а если сравнивать с EBITDA, показатель вырос с 5,3% до 7% соответственно.

Раньше многие аналитики отмечали, что размеры и состояние корпоративного долга должны заметно ухудшаться в последнее время, но реальные масштабы этого ухудшения были в целом неизвестны.

Особенно катастрофично картина выглядит в динамике.

Еще в 2007 г. в сырьевом секторе практически не было проблем с долгом. Практически каждая компания могла спокойно покрыть процентные расходы с помощью существующего денежного потока, а общий долг сырьевого сектора составлял около 1 трлн юаней.

Всего 4 компании из всей отрасли имели "непокрытый долг".

Уже в 2013 г. около трети корпорации не были в состоянии покрывать ежегодные процентные расходы за счет операционной прибыли, а долг сырьевого сектора достиг 4 трлн юаней.

В 2014 г. все просто вышло из-под контроля. Более половины долга сектора не покрывалось за счет EBIT в прошлом году, а поражены были все отрасли, включая цветную металлургию, угольную и стальную.

Самые сильные проблемы у угольных компаний, поскольку они вышли далеко за пределы предельного уровня (100%) по соотношению процентных платежей и EBIT.

Это означает, что в прошлом году по долгу в размере примерно 2 трлн юаней риски дефолта были крайне высоки.

С тех пор ситуация резко ухудшилась, поскольку цены на уголь и металлы заметно снизились.

Скорее всего, сейчас более 65% китайских сырьевых компаний находятся в непосредственной опасности дефолта, поскольку они не могут генерировать прибыль, достаточную для погашения процентов, не говоря уже об основном долге.

И это может стать новой рыночной "страшилкой", которая спровоцирует очередной обвал. Сейчас участники рынка смотрят на макроэкономическую статистику, но очень скоро они переключат свое внимание на корпоративный сектор.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба