20 октября 2015 Project Syndicate

Китай в настоящий момент столкнулся с тем, что Япония прошла одно поколение назад: заметный спад экономического роста, после требований со стороны США о сокращении импорта.

Как напоминает в своей статье на Project Syndicate профессор экономики, директор Института Земли при Колумбийском университете, нобелевский лауреат Джеффри Сакс, в конце 1980 — начале 1990 США критиковали Японию как "недобросовестного продавца" в связи со стремительным ростом экспорта промышленных товаров.

"США выдвинула жесткие и, судя по всему, вероятные угрозы ограничить импорт Японии и добилась успеха, подтолкнув Японию к укреплению йены, что стало причиной резкого замедления роста экономики", - пишет Сакс в своей статье.

На взгляд эксперта подобная ситуация может повториться, поскольку, экономический рост в Китае заметно сокращается под давлением укрепляющейся национальной валюты, чего так настоятельно требовали США.

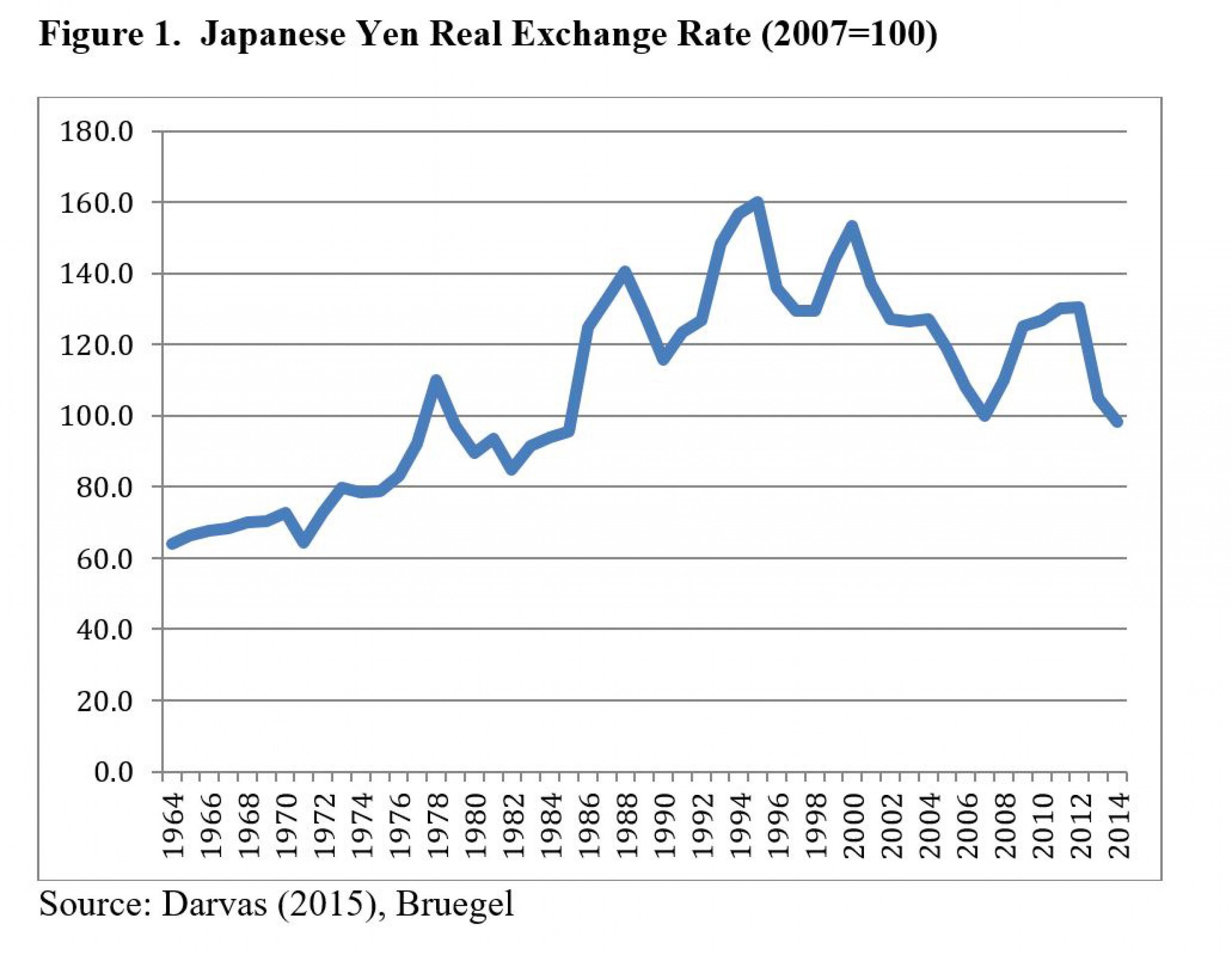

На рисунке 1 показана фактическая (с учетом инфляции) стоимость йены за период с 1964 года (когда йена стала конвертируемой валютой для расчетов по текущим операциям) по сегодняшний день. Рост индекса является признаком повышения реальной стоимости, это означает, что после корректировок в связи с относительным изменением уровня цен йена стала дороже по отношению к другим валютам.

Рисунок 1. Реальный курс обмена японской йены (2007=100%)

Как можно увидеть, стоимость йены в 1960-е и 1970-е годы постепенно росла, что было ожидаемо, учитывая стремительный рост экономики Японии в указанные десятилетия. Затем возникло давление в области торговли со стороны США, и в середине 1980-х Япония согласилась на пересмотр курса по отношению к основным валютам, подписав в 1985 году так называемое "соглашение Плаза".

Курс иены значительно вырос, на фоне совместных валютных интервенции нескольких стран, фактически японская валюта подорожала на 50 % в период с 1984 года по 1988 год. В свою очередь это спровоцировало заметный спад темпов роста экспорта Японии, что показано на рисунке 2.

Рисунок 2. Среднегодовой рост экспорта Японии (3-летний скользящий показатель).

Инвестиционный бум на внутреннем рынке компенсировал замедление экспорта на короткий период времени. Когда казалось, что у йены не было другого варианта движения, кроме роста, в Японию хлынул поток иностранной валюты. Формировался финансовый пузырь. К 1990-м годам инвестиционный бум превратился в спад, "пузырь активов" лопнул, и в Японии начались два десятилетия экономического застоя.

Несмотря на слабую экономическую активность, США продолжали оказывать давление на Японию, вынуждая ее поддерживать завышенный курс йены на протяжении указанного периода.

"В течение 1990-х и 2000-х я неоднократно спрашивал руководителей высшего уровня японского министерства финансов, почему они допустили сохранение реального роста стоимости йены, прекратив таким образом рост экспорта. Ответ всегда оставался неизменным: Япония опасается торговых репрессалий со стороны США в случае ослабления йены", - пишет эксперт.

Реальный рост йены был немного занижен лишь благодаря смягчению Банком Японии денежно-кредитной политики в 2012 году после начала "Абэномики". Как и следовало ожидать, некоторые промышленные лобби в США опять жалуются, что Япония манипулирует своей валютой, несмотря на то что с 2012 года фактическое ослабление курса практически было лишь откатом на фоне предшествующего убийственного роста стоимости валюты.

Как уверен Сакс, в настоящее время с риском аналогичной последовательности событий сталкивается Китай: "Его быстро растущий экспорт в середине 2000-х привел к тому, что официальные лица США пригрозили торговыми репрессиями, если власти Китая не примут меры для ограничения экспорта, не повысят курс юаня и не перейдут к "экономическому росту за счет увеличения потребления". Такое же послание однажды уже было отправлено Японии. Настойчивость США в повышении стоимости юаня усилилась после начала финансового кризиса в 2008 году".

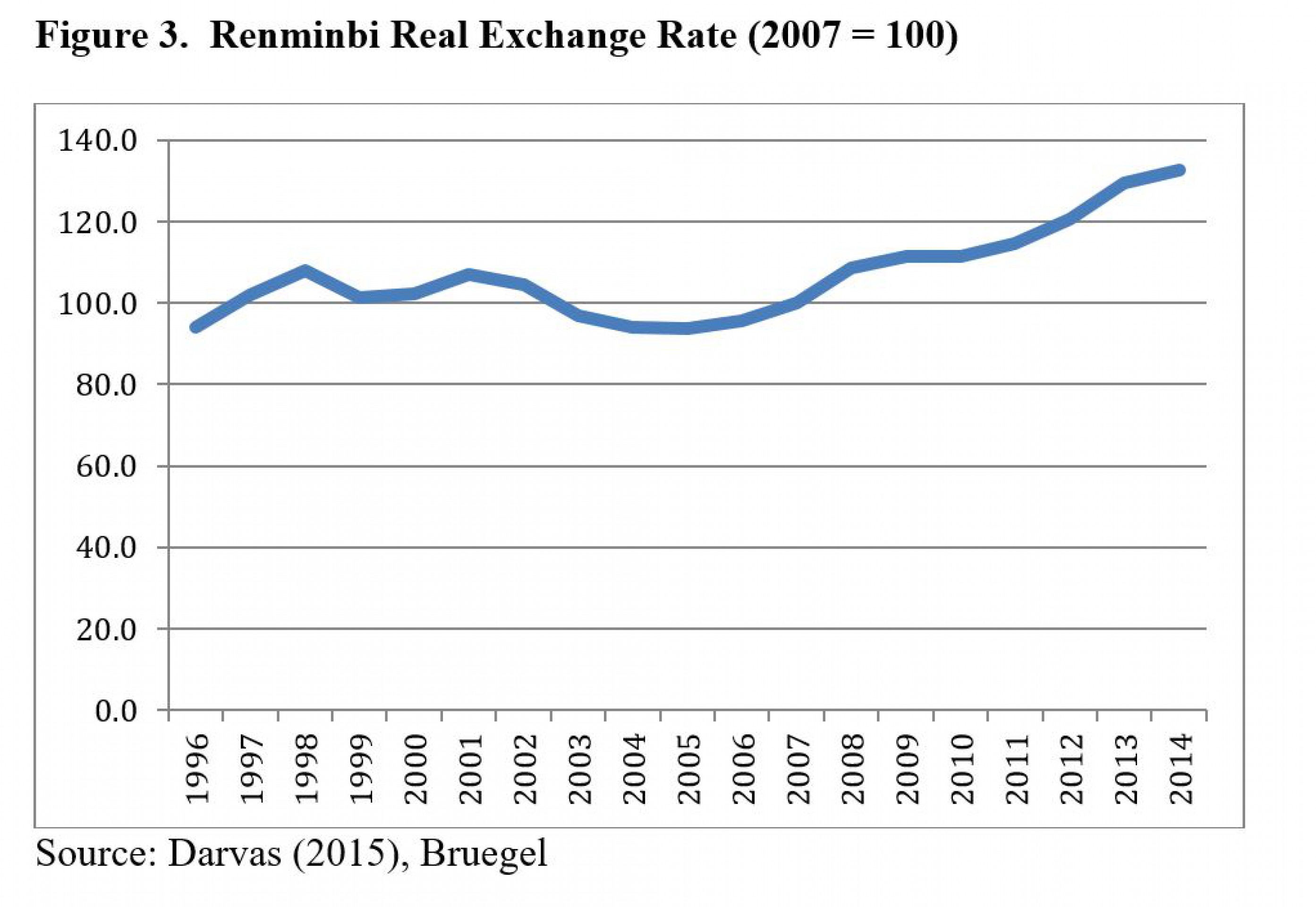

Результаты на сегодняшний день приведены на рисунке 3, на котором показан реальный обменный курс юаня с даты конвертации юаня для использования в расчетных операциях (1996) до сегодняшнего дня.

Рисунок 3. Фактический обменный курс юаня (2007 = 100%).

Стоимость валюты начала резко повышаться в 2007 году. Как и в Японии, повышение стоимости вызвало дестабилизацию потоков капитала в Китай, которые были вызваны предположением, что у юаня, также, как и у йены, ранее не было никакого другого пути, кроме роста.

Как и в Японии, рост стоимости валюты сопровождался «финансовым пузырем». Так, на рисунке 4 показано, что реальное повышение курса привело к стремительному падению уровня ежегодного роста экспорта, с 15% (плавно на протяжении трех лет) до ниже 10 %, и до заметного спада в настоящее время.

Рисунок 4. Среднегодовой рост экспорта Китая (3-летний скользящий показатель)

С 2007 года по 2014 год курс юаня вырос на 32% в реальных, взвешенных по удельному весу во внешней торговле, условиях. К маю 2015 года (самый последний месяц, за который предоставлен индекс) общее повышение курса составило 40 %. Это частично отражает номинальное повышение курса к доллару США, вместе с эффективным ростом курса по отношению к евро, корейскому вону и другим валютам, так как доллар США «укрепился» по отношению к ним.

Курс юаня продолжает оставаться излишне высоким, несмотря на скромную номинальную 3-процентную девальвацию в августе по отношению к снижающемуся доллару.

Фактически, рост курса юаня необходимо сравнивать с недавним движением йены и вона. По состоянию на май 2015 года девальвация йены с января 2007 года в реальном выражении составила 7 %, а вона – 3 %, обостряя таким образом требования к китайским экспортерам по сокращению расходов по сравнению с их азиатскими конкурентами.

Как напоминает в своей статье на Project Syndicate профессор экономики, директор Института Земли при Колумбийском университете, нобелевский лауреат Джеффри Сакс, в конце 1980 — начале 1990 США критиковали Японию как "недобросовестного продавца" в связи со стремительным ростом экспорта промышленных товаров.

"США выдвинула жесткие и, судя по всему, вероятные угрозы ограничить импорт Японии и добилась успеха, подтолкнув Японию к укреплению йены, что стало причиной резкого замедления роста экономики", - пишет Сакс в своей статье.

На взгляд эксперта подобная ситуация может повториться, поскольку, экономический рост в Китае заметно сокращается под давлением укрепляющейся национальной валюты, чего так настоятельно требовали США.

На рисунке 1 показана фактическая (с учетом инфляции) стоимость йены за период с 1964 года (когда йена стала конвертируемой валютой для расчетов по текущим операциям) по сегодняшний день. Рост индекса является признаком повышения реальной стоимости, это означает, что после корректировок в связи с относительным изменением уровня цен йена стала дороже по отношению к другим валютам.

Рисунок 1. Реальный курс обмена японской йены (2007=100%)

Как можно увидеть, стоимость йены в 1960-е и 1970-е годы постепенно росла, что было ожидаемо, учитывая стремительный рост экономики Японии в указанные десятилетия. Затем возникло давление в области торговли со стороны США, и в середине 1980-х Япония согласилась на пересмотр курса по отношению к основным валютам, подписав в 1985 году так называемое "соглашение Плаза".

Курс иены значительно вырос, на фоне совместных валютных интервенции нескольких стран, фактически японская валюта подорожала на 50 % в период с 1984 года по 1988 год. В свою очередь это спровоцировало заметный спад темпов роста экспорта Японии, что показано на рисунке 2.

Рисунок 2. Среднегодовой рост экспорта Японии (3-летний скользящий показатель).

Инвестиционный бум на внутреннем рынке компенсировал замедление экспорта на короткий период времени. Когда казалось, что у йены не было другого варианта движения, кроме роста, в Японию хлынул поток иностранной валюты. Формировался финансовый пузырь. К 1990-м годам инвестиционный бум превратился в спад, "пузырь активов" лопнул, и в Японии начались два десятилетия экономического застоя.

Несмотря на слабую экономическую активность, США продолжали оказывать давление на Японию, вынуждая ее поддерживать завышенный курс йены на протяжении указанного периода.

"В течение 1990-х и 2000-х я неоднократно спрашивал руководителей высшего уровня японского министерства финансов, почему они допустили сохранение реального роста стоимости йены, прекратив таким образом рост экспорта. Ответ всегда оставался неизменным: Япония опасается торговых репрессалий со стороны США в случае ослабления йены", - пишет эксперт.

Реальный рост йены был немного занижен лишь благодаря смягчению Банком Японии денежно-кредитной политики в 2012 году после начала "Абэномики". Как и следовало ожидать, некоторые промышленные лобби в США опять жалуются, что Япония манипулирует своей валютой, несмотря на то что с 2012 года фактическое ослабление курса практически было лишь откатом на фоне предшествующего убийственного роста стоимости валюты.

Как уверен Сакс, в настоящее время с риском аналогичной последовательности событий сталкивается Китай: "Его быстро растущий экспорт в середине 2000-х привел к тому, что официальные лица США пригрозили торговыми репрессиями, если власти Китая не примут меры для ограничения экспорта, не повысят курс юаня и не перейдут к "экономическому росту за счет увеличения потребления". Такое же послание однажды уже было отправлено Японии. Настойчивость США в повышении стоимости юаня усилилась после начала финансового кризиса в 2008 году".

Результаты на сегодняшний день приведены на рисунке 3, на котором показан реальный обменный курс юаня с даты конвертации юаня для использования в расчетных операциях (1996) до сегодняшнего дня.

Рисунок 3. Фактический обменный курс юаня (2007 = 100%).

Стоимость валюты начала резко повышаться в 2007 году. Как и в Японии, повышение стоимости вызвало дестабилизацию потоков капитала в Китай, которые были вызваны предположением, что у юаня, также, как и у йены, ранее не было никакого другого пути, кроме роста.

Как и в Японии, рост стоимости валюты сопровождался «финансовым пузырем». Так, на рисунке 4 показано, что реальное повышение курса привело к стремительному падению уровня ежегодного роста экспорта, с 15% (плавно на протяжении трех лет) до ниже 10 %, и до заметного спада в настоящее время.

Рисунок 4. Среднегодовой рост экспорта Китая (3-летний скользящий показатель)

С 2007 года по 2014 год курс юаня вырос на 32% в реальных, взвешенных по удельному весу во внешней торговле, условиях. К маю 2015 года (самый последний месяц, за который предоставлен индекс) общее повышение курса составило 40 %. Это частично отражает номинальное повышение курса к доллару США, вместе с эффективным ростом курса по отношению к евро, корейскому вону и другим валютам, так как доллар США «укрепился» по отношению к ним.

Курс юаня продолжает оставаться излишне высоким, несмотря на скромную номинальную 3-процентную девальвацию в августе по отношению к снижающемуся доллару.

Фактически, рост курса юаня необходимо сравнивать с недавним движением йены и вона. По состоянию на май 2015 года девальвация йены с января 2007 года в реальном выражении составила 7 %, а вона – 3 %, обостряя таким образом требования к китайским экспортерам по сокращению расходов по сравнению с их азиатскими конкурентами.

Дальнейшая девальвация юаня кажется необходимой, если Китаю придется содействовать своему экономическому росту и избегать долгосрочной "японской ловушки".

Необходимо иметь в виду, что товары, при увеличивающемся экспорте из Китая, будут попадать не в США и Европу, а в Африку и в Азию, особенно в виде оборудования для строительства инфраструктуры и другой техники. Тем не менее, политическое давление со стороны США и Европы, провозглашаемое как санкции за валютные манипуляции и недобросовестные торговые практики, а также вводящие в заблуждение относительно ныне актуальной в Китае идеи о «престиже» юаня, могут привести к сопротивлению Китая любой конструктивной корректировке обменного курса.

Через месяц после девальвации юаня на 3 % президент Китая Си Цзиньпин прокомментировал, что «принимая во внимание текущие экономические и финансовые условия внутри страны и за рубежом, нет никаких оснований для длительной девальвации юаня». На протяжении нескольких последних недель Народный банк Китая защищает курс путем продажи валюты.

В начале этого года в журнале The Economist было предложен традиционный "западный рецепт". Там было написано следующее:

Не позволяйте девальвировать юань по четырем причинам:

- девальвация может спровоцировать валютную войну в Азии;

- китайские компании имеют задолженности в долларах США;

- девальвация может привести к новым санкциям со стороны США за манипуляции с валютой

- девальвация может остановить прогресс на пути превращения юаня в резервную международную валюту.

Именно такие ошибочные обоснования привели к целому десятилетию медленного экономического роста в Японии. То же самое может произойти и в Китае.

Необходимо иметь в виду, что товары, при увеличивающемся экспорте из Китая, будут попадать не в США и Европу, а в Африку и в Азию, особенно в виде оборудования для строительства инфраструктуры и другой техники. Тем не менее, политическое давление со стороны США и Европы, провозглашаемое как санкции за валютные манипуляции и недобросовестные торговые практики, а также вводящие в заблуждение относительно ныне актуальной в Китае идеи о «престиже» юаня, могут привести к сопротивлению Китая любой конструктивной корректировке обменного курса.

Через месяц после девальвации юаня на 3 % президент Китая Си Цзиньпин прокомментировал, что «принимая во внимание текущие экономические и финансовые условия внутри страны и за рубежом, нет никаких оснований для длительной девальвации юаня». На протяжении нескольких последних недель Народный банк Китая защищает курс путем продажи валюты.

В начале этого года в журнале The Economist было предложен традиционный "западный рецепт". Там было написано следующее:

Не позволяйте девальвировать юань по четырем причинам:

- девальвация может спровоцировать валютную войну в Азии;

- китайские компании имеют задолженности в долларах США;

- девальвация может привести к новым санкциям со стороны США за манипуляции с валютой

- девальвация может остановить прогресс на пути превращения юаня в резервную международную валюту.

Именно такие ошибочные обоснования привели к целому десятилетию медленного экономического роста в Японии. То же самое может произойти и в Китае.

http://www.project-syndicate.org/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба