27 октября 2015 Вести Экономика

Несмотря на продолжающуюся пропаганду американских властей, реальная ситуация в экономике выглядит вовсе не так радужно. Возможно, именно здесь и кроется реальная причина отказа ФРС повышать ставки.

Конечно, мы, скорее всего, еще услышим, что Федеральная резервная система не может начать ужесточение денежно-кредитной политики из-за замедления мировой экономики. Чиновники ФРС с присущей им легкостью предложат посмотреть на обещание ЕЦБ расширить стимулы, на решение Народного банка Китая снизить ставки, а также на действия Банка Японии, который, возможно, намекнет о расширении стимулов на этой неделе.

Все это действительно будет звучать убедительно, и никаких сомнений в замедлении мировой экономики не останется, но дело в том, что их и так ни у кого нет, зато есть сомнения в здоровье экономики американской. Достаточно посмотреть на макроэкономическую статистику.

В США есть так называемый US Economic Surprise Index, который отражает макроэкономическую статистику относительно прогнозов аналитиков. Так вот, этот индикатор находится на отрицательном значении на протяжении самого длительного периода времени с момента сбора данных.

Фактически он находится ниже нуля с самого начала этого года. При всем при этом фондовый рынок пока чувствует себя неплохо, то есть налицо инфляция активов, хотя с рынком вообще отдельная история. Мы видим падение корпоративных прибылей примерно на 3% по сравнению с прошлым годом, и это несмотря на продолжающиеся масштабные байбеки.

А теперь еще раз взглянем на US Economic Surprise Index и увидим, что количество недель, когда статистика указывала на экономическое замедление и разочаровывала экономистов, просто зашкаливает.

Очевидно, что поднимать ставку в таких условиях - что-то из разряда фантастики. Если уж во время реального экономического подъема Федрезерв не решился толком свернуть стимулы, то сейчас это делать просто противопоказано.

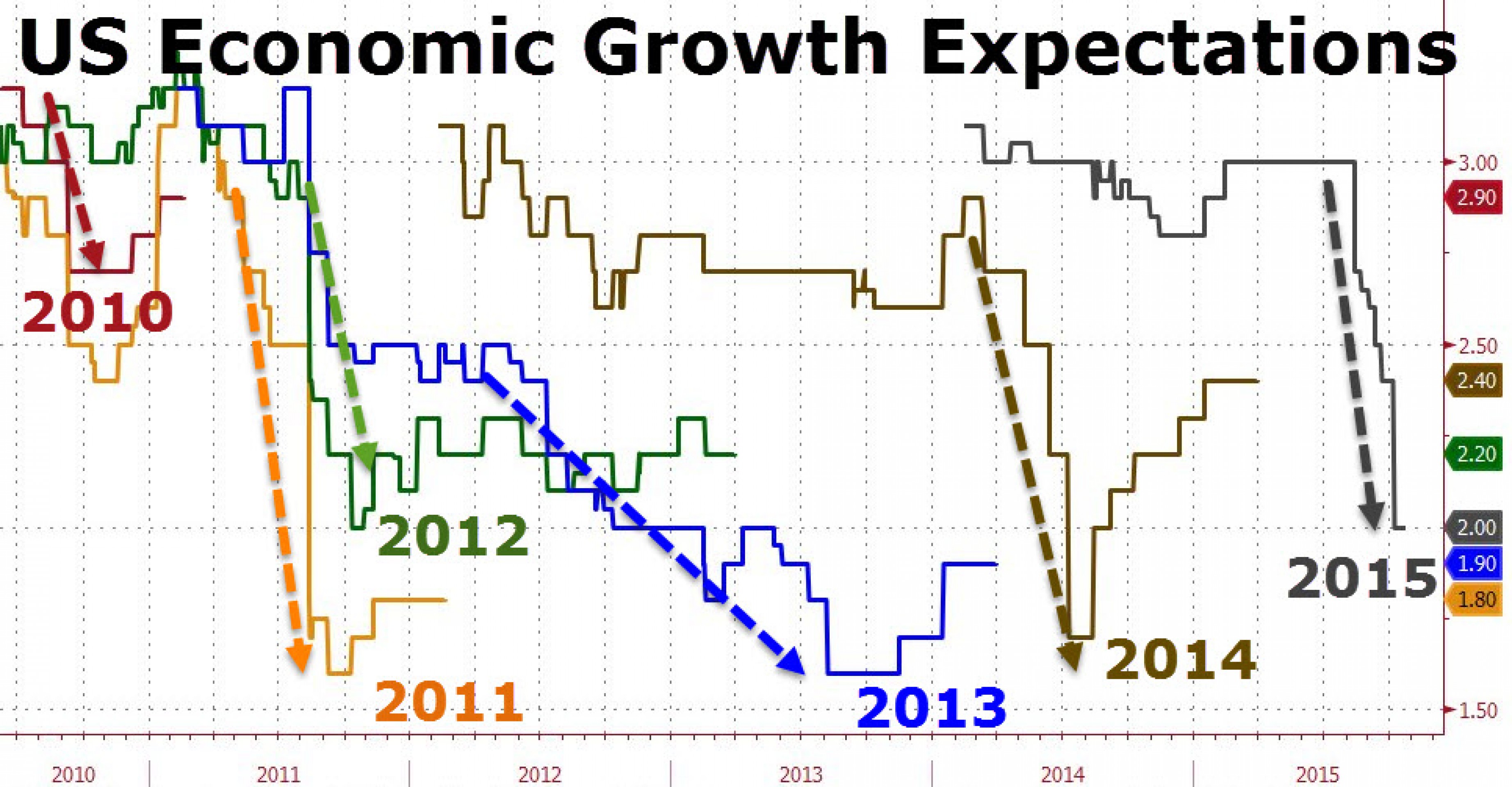

Кстати, на этой неделе выйдут данные по темпам роста ВВП за III квартал, и согласно ожиданиям рынка рост составит около 1,5%. Иными словами, замедление по сравнению с прошлым годом составит 240 базисных пунктов.

Очень сложно представить, как в этих условиях повысить ставку.

Что касается ожиданий рынка, то фьючерсы на ставку указывают на 34%-ю вероятность повышения, то есть рынок, откровенно говоря, не верит, хотя официальные представители Федрезерва по-прежнему пытаются внушить всем окружающим обратное.

Эксперты ждут от ФРС изобретательности

Количество экспертов, уверенных, что Федеральной резервной системе США необходимо вернуться к нетрадиционным методам денежно-кредитной политике, стремительно растет. Глава Bridgewater Associates, крупнейшего хедж-фонда в мире, Рэй Далио одним из первых заявил, что ФРС необходимо вернуться к мягкой денежно-кредитной политике, иначе экономика США будет ввергнута в очередной кризис.

Он предположил, что регулятор может решиться на проведение очередной программы выкупа облигаций перед сменой курса денежно-кредитной политики.

Уходящий со своего поста президент ФРС Миннеаполиса Нараяна Кочерлакота (Narayana Kocherlakota) отметил, что политики должны считаться с отрицательными процентными ставками, если хотят активизировать экономику.

Руководитель Глобального центра исследований Deutsche Bank Доминик Констам также полагает, что ФРС может решиться на проведение очередной программы TWIST, в рамках которой регулятор в 2011 г. выкупал долгосрочные облигации и реализовывал аналогичный объем краткосрочных казначейских облигаций.

Конечно, мы, скорее всего, еще услышим, что Федеральная резервная система не может начать ужесточение денежно-кредитной политики из-за замедления мировой экономики. Чиновники ФРС с присущей им легкостью предложат посмотреть на обещание ЕЦБ расширить стимулы, на решение Народного банка Китая снизить ставки, а также на действия Банка Японии, который, возможно, намекнет о расширении стимулов на этой неделе.

Все это действительно будет звучать убедительно, и никаких сомнений в замедлении мировой экономики не останется, но дело в том, что их и так ни у кого нет, зато есть сомнения в здоровье экономики американской. Достаточно посмотреть на макроэкономическую статистику.

В США есть так называемый US Economic Surprise Index, который отражает макроэкономическую статистику относительно прогнозов аналитиков. Так вот, этот индикатор находится на отрицательном значении на протяжении самого длительного периода времени с момента сбора данных.

Фактически он находится ниже нуля с самого начала этого года. При всем при этом фондовый рынок пока чувствует себя неплохо, то есть налицо инфляция активов, хотя с рынком вообще отдельная история. Мы видим падение корпоративных прибылей примерно на 3% по сравнению с прошлым годом, и это несмотря на продолжающиеся масштабные байбеки.

А теперь еще раз взглянем на US Economic Surprise Index и увидим, что количество недель, когда статистика указывала на экономическое замедление и разочаровывала экономистов, просто зашкаливает.

Очевидно, что поднимать ставку в таких условиях - что-то из разряда фантастики. Если уж во время реального экономического подъема Федрезерв не решился толком свернуть стимулы, то сейчас это делать просто противопоказано.

Кстати, на этой неделе выйдут данные по темпам роста ВВП за III квартал, и согласно ожиданиям рынка рост составит около 1,5%. Иными словами, замедление по сравнению с прошлым годом составит 240 базисных пунктов.

Очень сложно представить, как в этих условиях повысить ставку.

Что касается ожиданий рынка, то фьючерсы на ставку указывают на 34%-ю вероятность повышения, то есть рынок, откровенно говоря, не верит, хотя официальные представители Федрезерва по-прежнему пытаются внушить всем окружающим обратное.

Эксперты ждут от ФРС изобретательности

Количество экспертов, уверенных, что Федеральной резервной системе США необходимо вернуться к нетрадиционным методам денежно-кредитной политике, стремительно растет. Глава Bridgewater Associates, крупнейшего хедж-фонда в мире, Рэй Далио одним из первых заявил, что ФРС необходимо вернуться к мягкой денежно-кредитной политике, иначе экономика США будет ввергнута в очередной кризис.

Он предположил, что регулятор может решиться на проведение очередной программы выкупа облигаций перед сменой курса денежно-кредитной политики.

Уходящий со своего поста президент ФРС Миннеаполиса Нараяна Кочерлакота (Narayana Kocherlakota) отметил, что политики должны считаться с отрицательными процентными ставками, если хотят активизировать экономику.

Руководитель Глобального центра исследований Deutsche Bank Доминик Констам также полагает, что ФРС может решиться на проведение очередной программы TWIST, в рамках которой регулятор в 2011 г. выкупал долгосрочные облигации и реализовывал аналогичный объем краткосрочных казначейских облигаций.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба