21 сентября 2016 DollarCollapse.com Рубино Джон

Экономика «во что бы то ни стало» замечательно распространяется по всему. Правительства и центральные банки делают то, что ни один экономист в ХХ веке не посчитал бы возможным, не говоря уже о разумности этих действий.

Вопрос, где этот процесс зайдёт в тупик в первую очередь?

Судя по последним событиям, скорее всего, это произойдёт в Европе. Рассмотрим использование Европейским центральным банком денег налогоплательщиков для покупки не просто мусорных облигаций (облигаций с высокой доходностью), но итальянских мусорных облигаций:

Пока ЕЦБ субсидирует компании с плохим управлением, страны европейской периферии, которые не могут функционировать в режиме сильной валюты, лоббируют социальные программы в свою пользу:

Покупка центральным банком даже облигаций высокого ранга не столь давно считалась рискованным экспериментом, отходом от общепринятой практики, временной или чрезвычайной мерой. Но центральный банк, покупающий мусорные облигации (и акции, как делали японский и швейцарский центральные банки) - это нечто совершенно иное, так как это изменяет характер рынка. В работающей капиталистической системе банкротство компаний с плохим управлением не просто ожидаемо, оно должно происходить, чтобы показывать другим, чего не следует делать. Но дайте самым плохо управляемым фирмам практически неограниченное финансирование, и они будут и дальше влачить существование, расширяя свою неработоспособную модель бизнеса. Конкуренты в этом случае не понимают, что правильно в бизнесе, а что нет. В итоге неверное вложение капитала усиливается, и вскоре происходит грандиозный крах.

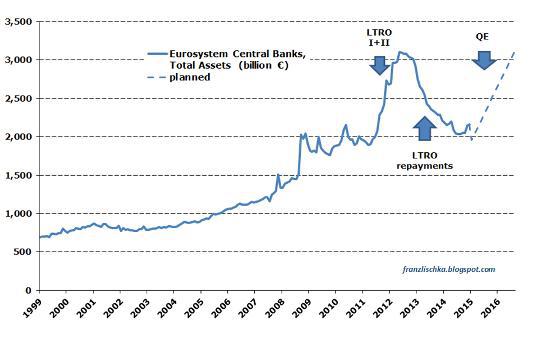

Не так очевидно, почему второй вариант - окончание жёсткой экономии и начало огромной передачи богатства из Германии в Грецию, Италию и т. д. - такая уж плохая идея. Вероятно, это не было возможно десять-двадцать лет назад. Но сегодня у большинства европейских правительств рекордный уровень долга, а сегодняшний баланс ЕЦБ многократно превышает его баланс при появлении евро.

Наращивание заимствований и расходов сейчас просто увеличивает непосильное бремя, и это даёт гарантию, что процентные ставки никогда не вернутся к норме (потому что все долги должны быть переведены на более высокие ставки, что вызовет резкий рост затрат на выплату процентов). Опять же, сигнальный механизм кредитного рынка парализован, и результаты, вероятно, будут катастрофическими.

Неизвестно, являются ли волнения на рынке облигаций прошлой недели признаком неизбежного тупика. Но такое чувство, что мы уже рядом.

Вопрос, где этот процесс зайдёт в тупик в первую очередь?

Судя по последним событиям, скорее всего, это произойдёт в Европе. Рассмотрим использование Европейским центральным банком денег налогоплательщиков для покупки не просто мусорных облигаций (облигаций с высокой доходностью), но итальянских мусорных облигаций:

Покупки Драги мусорных облигаций показывают, что ЕЦБ будет делать всё возможное

(Блумберг) - С самого неожиданного снижения процентных ставок при своём первом появлении в качестве президента Европейского центрального банка, Марио Драги (Mario Draghi) демонстрирует склонность к расширению границ возможного. Выход банка на рынок корпоративных облигаций в среду не стал исключением: покупка облигаций с мусорным рейтингом. Второй день также не разочаровал: покупались бумаги проблемного немецкого производителя машин Volkswagen AG.

Раскидывая свои сети настолько широко, насколько позволяет программа, Драги заверил, что первый день покупок корпоративных облигаций произвёл эффект. Хотя ЕЦБ заявил, что будет покупать облигации только компаний с инвестиционным кредитным рейтингом, инвесторы ожидали, что центральный банк начнёт с покупок ценных бумаг с самым высоким рейтингом в регионе.

«Это энергичное начало программы, - сказал Йерун Ван ден Брук (Jeroen van den Broek), глава отдела стратегий и исследования долга компании INGGroepNV в Амстердаме. - Широкий охват покупок показывает, что Драги ведёт дело серьёзно».

Среди покупок первого дня были бумаги компании Telecom Italia SpA, как сообщают осведомлённые источники, которым не было разрешено говорить об этом, и потому они просили не указывать их имён. Крупнейшая итальянская телефонная компания относится к рисковому классу, такой рейтинг присвоен ей агентствами Moody’s Investors Service и S&P Global Ratings. Только агентство Fitch Ratings относит их к инвестиционному классу, что позволило квалифицировать их для покупок центральным банком.

Агентства Moody’s и S&P поместили Telecom Italia на один уровень ниже инвестиционного класса: с 2013 года эта компания занимает в этих рейтингах позиции Ba1 и эквивалентную ей BB+, соответственно.

«Это рассеивает все возможные сомнения инвесторов в отношении решимости ЕЦБ и центральных банков разобраться с присвоением низких рейтингов, - говорит Алекс Эвентон (Alex Eventon), фондовый управляющий в компании Oddo Meriten Asset Management, курирующей 46 млрд евро ($52 млрд). - Telecom Italia твёрдо занимает место в слабой части спектра бумаг, которые может покупать ЕЦБ».

Инвесторы могут быть уверены, что ЕЦБ не начнёт немедленно сбрасывать облигации, если рейтинги упадут ниже критерия возможности покупки. Центральный банк заявил, что ценные бумаги прошлой недели могут быть сохранены, даже если они утратят свой инвестиционный рейтинг.

Инвесторы расхватали корпоративные облигации на обещании покупок центральным банком, что повысило их цены и снизило стоимость заимствования. Средняя доходность евронот инвестиционного класса в среду снизилась до 0.98%. По данным индекса Bank of America Merrill Lynch, это самый низкий уровень более чем за год. Мусорные облигации также выросли, их средняя доходность упала до однолетнего минимума 4.61%.

Стоимость финансирования корпоративных займов падает ниже 1%, по мере того как ЕЦБ начинает покупки

(Блумберг) - С самого неожиданного снижения процентных ставок при своём первом появлении в качестве президента Европейского центрального банка, Марио Драги (Mario Draghi) демонстрирует склонность к расширению границ возможного. Выход банка на рынок корпоративных облигаций в среду не стал исключением: покупка облигаций с мусорным рейтингом. Второй день также не разочаровал: покупались бумаги проблемного немецкого производителя машин Volkswagen AG.

Раскидывая свои сети настолько широко, насколько позволяет программа, Драги заверил, что первый день покупок корпоративных облигаций произвёл эффект. Хотя ЕЦБ заявил, что будет покупать облигации только компаний с инвестиционным кредитным рейтингом, инвесторы ожидали, что центральный банк начнёт с покупок ценных бумаг с самым высоким рейтингом в регионе.

«Это энергичное начало программы, - сказал Йерун Ван ден Брук (Jeroen van den Broek), глава отдела стратегий и исследования долга компании INGGroepNV в Амстердаме. - Широкий охват покупок показывает, что Драги ведёт дело серьёзно».

Среди покупок первого дня были бумаги компании Telecom Italia SpA, как сообщают осведомлённые источники, которым не было разрешено говорить об этом, и потому они просили не указывать их имён. Крупнейшая итальянская телефонная компания относится к рисковому классу, такой рейтинг присвоен ей агентствами Moody’s Investors Service и S&P Global Ratings. Только агентство Fitch Ratings относит их к инвестиционному классу, что позволило квалифицировать их для покупок центральным банком.

Агентства Moody’s и S&P поместили Telecom Italia на один уровень ниже инвестиционного класса: с 2013 года эта компания занимает в этих рейтингах позиции Ba1 и эквивалентную ей BB+, соответственно.

«Это рассеивает все возможные сомнения инвесторов в отношении решимости ЕЦБ и центральных банков разобраться с присвоением низких рейтингов, - говорит Алекс Эвентон (Alex Eventon), фондовый управляющий в компании Oddo Meriten Asset Management, курирующей 46 млрд евро ($52 млрд). - Telecom Italia твёрдо занимает место в слабой части спектра бумаг, которые может покупать ЕЦБ».

Инвесторы могут быть уверены, что ЕЦБ не начнёт немедленно сбрасывать облигации, если рейтинги упадут ниже критерия возможности покупки. Центральный банк заявил, что ценные бумаги прошлой недели могут быть сохранены, даже если они утратят свой инвестиционный рейтинг.

Инвесторы расхватали корпоративные облигации на обещании покупок центральным банком, что повысило их цены и снизило стоимость заимствования. Средняя доходность евронот инвестиционного класса в среду снизилась до 0.98%. По данным индекса Bank of America Merrill Lynch, это самый низкий уровень более чем за год. Мусорные облигации также выросли, их средняя доходность упала до однолетнего минимума 4.61%.

Стоимость финансирования корпоративных займов падает ниже 1%, по мере того как ЕЦБ начинает покупки

Пока ЕЦБ субсидирует компании с плохим управлением, страны европейской периферии, которые не могут функционировать в режиме сильной валюты, лоббируют социальные программы в свою пользу:

Франция возглавила кампанию за расходы на юге, чтобы переделать Евросоюз после Брексита

(Блумберг) - Борьба идёт за то, какую форму примет Евросоюз в свете выхода Великобритании из ЕС. Страны с сильной и слабой экономикой оспаривают своё место. После того, как Ангела Меркель (Angela Merkel) оказала дипломатический нажим, побуждая высказывать идеи, семь южных стран стараются увеличить своё влияние на важной встрече в верхах в Братиславе, на которой будет составлена «дорожная карта» для альянса 27 стран минус страна со второй по величине экономикой.

Все они требуют удвоить инвестиционный план, который на данный момент составляет 315 млрд евро ($353 млрд) и «более масштабных инициатив» по созданию рабочих мест для молодёжи.

Намекая на тесные бюджетные рамки Евросоюза, Ренци (Renzi) подчеркнул: «мы находимся на той стадии, когда Европа не может сводиться просто к правилам, формальностям, финансам и жёсткой экономии».

(Блумберг) - Борьба идёт за то, какую форму примет Евросоюз в свете выхода Великобритании из ЕС. Страны с сильной и слабой экономикой оспаривают своё место. После того, как Ангела Меркель (Angela Merkel) оказала дипломатический нажим, побуждая высказывать идеи, семь южных стран стараются увеличить своё влияние на важной встрече в верхах в Братиславе, на которой будет составлена «дорожная карта» для альянса 27 стран минус страна со второй по величине экономикой.

Все они требуют удвоить инвестиционный план, который на данный момент составляет 315 млрд евро ($353 млрд) и «более масштабных инициатив» по созданию рабочих мест для молодёжи.

Намекая на тесные бюджетные рамки Евросоюза, Ренци (Renzi) подчеркнул: «мы находимся на той стадии, когда Европа не может сводиться просто к правилам, формальностям, финансам и жёсткой экономии».

Покупка центральным банком даже облигаций высокого ранга не столь давно считалась рискованным экспериментом, отходом от общепринятой практики, временной или чрезвычайной мерой. Но центральный банк, покупающий мусорные облигации (и акции, как делали японский и швейцарский центральные банки) - это нечто совершенно иное, так как это изменяет характер рынка. В работающей капиталистической системе банкротство компаний с плохим управлением не просто ожидаемо, оно должно происходить, чтобы показывать другим, чего не следует делать. Но дайте самым плохо управляемым фирмам практически неограниченное финансирование, и они будут и дальше влачить существование, расширяя свою неработоспособную модель бизнеса. Конкуренты в этом случае не понимают, что правильно в бизнесе, а что нет. В итоге неверное вложение капитала усиливается, и вскоре происходит грандиозный крах.

Не так очевидно, почему второй вариант - окончание жёсткой экономии и начало огромной передачи богатства из Германии в Грецию, Италию и т. д. - такая уж плохая идея. Вероятно, это не было возможно десять-двадцать лет назад. Но сегодня у большинства европейских правительств рекордный уровень долга, а сегодняшний баланс ЕЦБ многократно превышает его баланс при появлении евро.

Наращивание заимствований и расходов сейчас просто увеличивает непосильное бремя, и это даёт гарантию, что процентные ставки никогда не вернутся к норме (потому что все долги должны быть переведены на более высокие ставки, что вызовет резкий рост затрат на выплату процентов). Опять же, сигнальный механизм кредитного рынка парализован, и результаты, вероятно, будут катастрофическими.

Неизвестно, являются ли волнения на рынке облигаций прошлой недели признаком неизбежного тупика. Но такое чувство, что мы уже рядом.

http://dollarcollapse.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба