3 ноября 2016 smart-lab.ru Здрогов Александр

Элвис на конференции показал красивые слайды, а Тимофей сделал такие же графики на смартлабе. Видел что Тимофея просили в комментариях объяснить как пользоваться этими его

красивыми графиками с кружочками. Не уверен что он объяснит, поэтому написал этот пост.

Формула EBITDA

Чистая прибыль

+ Расходы по налогу на прибыль

– Возмещённый налог на прибыль

(+ Чрезвычайные расходы)

(– Чрезвычайные доходы)

+ Проценты уплаченные

– Проценты полученные

= EBIT

+ Амортизационные отчисления по материальным и нематериальным активам

– Переоценка активов

= EBITDA

История создания.

Чтобы понять экономический смысл коэффициента EV/EBITDA нужно вернуться в 80-е годы прошлого столетия. Именно тогда появился на Уолл-стрит суперкрутой мужик Генри Кравиц.

Он фактически создал Leveraged Buyouts (LBO) — выкуп с помощью заемного капитала. Это метод, когда вы покупаете целую компанию с помощью займов или кредитов. Обычно это

делалось так, он находил компанию без долгов или с маленьким долгом но при этом с большим денежным потоком. При этом менеджмент плохо распоряжался этим денежным потоком

(примеров у нас полно — Газпром). Собирал пул кредиторов, готовых финансировать сделку. Объявлял выкуп по ценам выше рыночных. А после выкупа замещал большую часть акционерного

капитала долгом и направлял денежный поток на выплаты процентов и самого долга.

Спросите причем здесь EV/EBITDA? А при том, что он использовал этот коэффициент чтобы моделировать какую цену выкупа предложить и по какой ставке будет выгоден долг.

EBITDA — это фактически денежный поток до налогов и выплат по кредитам плюс амортизация. То есть это тот максимум средств, который можно выжать из бизнеса. Опираясь

на эту цифру он уже мог посчитать сколько предложить акционерам, какая стоимость долга по зубам и какова будет доходность сделки для него.

Полезен ли этот инструмент для обычного миноритарного акционера?

Сторонники EBITDA говорят, что этот показатель помогает избежать искажений из-за структуры капитала и разницы в учете амортизации.

Одним из противников этого показателя является легендарый Уоррен Баффет. Он объяснил всю проблему использования этого показателя в одном вопросе: «Неужели менеджеры думают, что

зубная фея понесёт капитальные затраты?» Это значит что компания не сможет расходовать средства списываемые на амортизацию хоть сколько то долго. Деньги придется тратить. Бизнес

не работает без капитальных затрат.

По мне так логичнее вместо EV/EBITDA использовать коэффициент EBIT/EV. Он так же учитывает структуру капитала но не включает амортизацию. Именно его использует знаменитый

инвестор Джоэл Гринблатт. Кто не читал его книгу «Маленькая книга победителя рынка акций», то рекомендую.

Да, совсем ни слова не сказал о практике использования графиков.

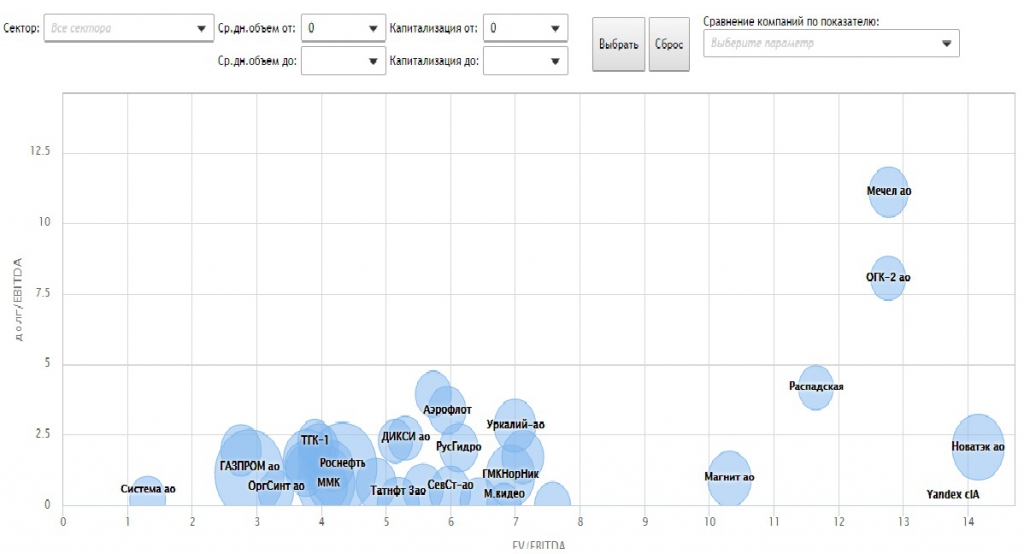

Здесь все просто. Сравнивайте только компании из одной отрасли. По горизонтальной оси показывается дороговизна компании. Чем больше показатель EV/EBITDA тем компания дороже.

По вертикальной оси показан уровень закредитованности. Чем он больше (больше среднеотраслевого уровня) тем хуже. В идеале нужно выбирать самые дешевые компании с наименьшим

уровнем долга. Но как и любой коэффициент, этот лишь начало инвестиционного анализа. Вы должны понять, почему эта компания дешевле других. Причина есть всегда. И затем вам нужно

определить вероятность исчезновения этой причины. Найти драйвер изменений. Если вы правы — рынок переоценит компанию и вы заработаете.

красивыми графиками с кружочками. Не уверен что он объяснит, поэтому написал этот пост.

Формула EBITDA

Чистая прибыль

+ Расходы по налогу на прибыль

– Возмещённый налог на прибыль

(+ Чрезвычайные расходы)

(– Чрезвычайные доходы)

+ Проценты уплаченные

– Проценты полученные

= EBIT

+ Амортизационные отчисления по материальным и нематериальным активам

– Переоценка активов

= EBITDA

История создания.

Чтобы понять экономический смысл коэффициента EV/EBITDA нужно вернуться в 80-е годы прошлого столетия. Именно тогда появился на Уолл-стрит суперкрутой мужик Генри Кравиц.

Он фактически создал Leveraged Buyouts (LBO) — выкуп с помощью заемного капитала. Это метод, когда вы покупаете целую компанию с помощью займов или кредитов. Обычно это

делалось так, он находил компанию без долгов или с маленьким долгом но при этом с большим денежным потоком. При этом менеджмент плохо распоряжался этим денежным потоком

(примеров у нас полно — Газпром). Собирал пул кредиторов, готовых финансировать сделку. Объявлял выкуп по ценам выше рыночных. А после выкупа замещал большую часть акционерного

капитала долгом и направлял денежный поток на выплаты процентов и самого долга.

Спросите причем здесь EV/EBITDA? А при том, что он использовал этот коэффициент чтобы моделировать какую цену выкупа предложить и по какой ставке будет выгоден долг.

EBITDA — это фактически денежный поток до налогов и выплат по кредитам плюс амортизация. То есть это тот максимум средств, который можно выжать из бизнеса. Опираясь

на эту цифру он уже мог посчитать сколько предложить акционерам, какая стоимость долга по зубам и какова будет доходность сделки для него.

Полезен ли этот инструмент для обычного миноритарного акционера?

Сторонники EBITDA говорят, что этот показатель помогает избежать искажений из-за структуры капитала и разницы в учете амортизации.

Одним из противников этого показателя является легендарый Уоррен Баффет. Он объяснил всю проблему использования этого показателя в одном вопросе: «Неужели менеджеры думают, что

зубная фея понесёт капитальные затраты?» Это значит что компания не сможет расходовать средства списываемые на амортизацию хоть сколько то долго. Деньги придется тратить. Бизнес

не работает без капитальных затрат.

По мне так логичнее вместо EV/EBITDA использовать коэффициент EBIT/EV. Он так же учитывает структуру капитала но не включает амортизацию. Именно его использует знаменитый

инвестор Джоэл Гринблатт. Кто не читал его книгу «Маленькая книга победителя рынка акций», то рекомендую.

Да, совсем ни слова не сказал о практике использования графиков.

Здесь все просто. Сравнивайте только компании из одной отрасли. По горизонтальной оси показывается дороговизна компании. Чем больше показатель EV/EBITDA тем компания дороже.

По вертикальной оси показан уровень закредитованности. Чем он больше (больше среднеотраслевого уровня) тем хуже. В идеале нужно выбирать самые дешевые компании с наименьшим

уровнем долга. Но как и любой коэффициент, этот лишь начало инвестиционного анализа. Вы должны понять, почему эта компания дешевле других. Причина есть всегда. И затем вам нужно

определить вероятность исчезновения этой причины. Найти драйвер изменений. Если вы правы — рынок переоценит компанию и вы заработаете.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба